一、如何做好一款Ponzi社交產品

Friend.tech的經濟模型看起來非常簡單:

(1)Key價格隨數量成長

(2)每一筆交易收取10%的手續費,由協議和Key發行人平分

(3)未來6個月發放積分

理解經濟模型最好的方法就是代入專案方的角色,【如果是我來設計經濟模型,我該怎麼做? 】

出發點是我們希望做一款SocialFi產品,而過往的經驗和當前市場流動性充裕情況讓我們很難對此樂觀,於是我們希望做一款帶有一定Ponzi屬性的產品完成冷啟動。

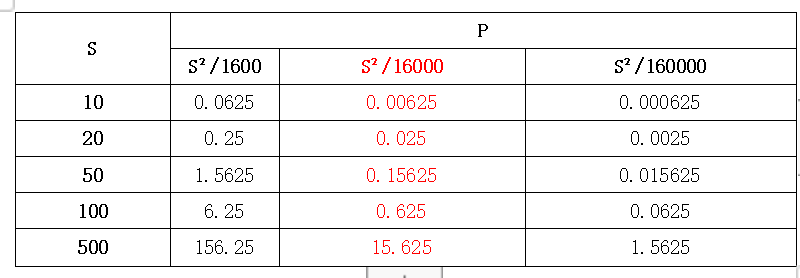

(1)為什麼是(S^2) /16000

Ponzi的核心是讓早進入者賺錢,如果假想所有用戶是一個一個排隊進入的話,考慮S只能取整數,所以應該使用差分和求和。可以看出,ΔP/ΔS是線性遞增的,這保證了隨著Key數量的成長,Key的價格會成長,而且Key價格成長的速率也是遞增的(即越漲越快)。

顯然這是一條非常簡潔且有效率的Ponzi曲線,每個進入者都會推高價格,而且推動的幅度會越來越高。

至於16000也很好理解,我們需要一個參數,讓S和P有一個符合市場的匹配關係。如下表所示,如果取值更小,P曲線會過於陡峭,價格波動過大;而如果取值更大,價格曲線會更加平緩,不夠Ponzi,而16000是一個折中的選擇。偏小的數量承載能力也符合當前市場流動性狀況。

(2)交易手續費

樂觀者會把Friend.tech理解為社群平台,悲觀者會把Friend.tech理解為賭博平台。但這兩種理解的共同之處在於都存在三個角色:1)FT平台2)Key發行人3)使用者。唯一產生利潤的行為是用戶的交易(交易同時還是使用/持有的前置條件)。

那麼問題就變成了:如何吸引用戶購買?依照社群平台瞭解,Key的發行人是服務提供者(不管這項服務是什麼),而平台提供基礎性服務;依照賭博平台理解,Key的發行人就是疊馬仔,負責招攬用戶。這種分成模型同樣非常簡介高效,50%的分成相當於對KOL服務的採購,我們可以看到相當多的KOL接受了這一點。

之所以需要採用Ponzi的模式,在這裡也解決了冷啟動的問題,在初期Key發行人提供的服務必然是參差不齊且不穩定的,這個時候投機需求可以起到一定的替代作用。

(3)積分空投

積分的功能在於進一步刺激需求,混淆使用者的投機需求、使用需求和投資需求。

二、交易的磨損到底是多少?

客觀來說,Friend.tech的經濟模型和敘事都非常優美,但我在體驗後仍然決定放棄營運我的Room,因為這是一個非常抽水的負和遊戲。

首先問一個問題:Key的交易成本是多少?

10%顯然是一個錯誤的答案。我們假想這樣一種情況:你持有1.1E進入這個市場,由於買進也需要支付10%的手續費,你只能買1個價值1E的Key,這時候你的Rooms Value為1E。但無論在任何時候賣出,你都需要再支付10%的手續費,所以你的持倉真正可變現價值= 0.9E。在你買的那一刻起,賣出的10%手續費就已經無法避免,只不過Friend.tech會延期向你收取。事實上從你買進起已經虧損1-(0.9/1.1)=19.2%,需要上漲22%才能回本,

這一點不難理解,但很遺憾,19.2%是Friend.tech的第二重障眼法。要理解這一點我們需要先理清【帳面價值】和【TVL】的關係,假想所有Key購買者均為投機者(其它類型用戶我們之後也會討論):

(1)張三、李四、王五集資買了一頭牛、一隻鴨和一枚雞蛋。約定好先退出的人拿走牛,第二個拿走鴨,最後的人拿走雞蛋.

(2)張三/李四/王五都覺得自己擁有一頭牛的求償權但事實上他們的求償權都是相等的最後有6種結果,他們三個分別拿走: 1)牛鴨蛋2)牛蛋鴨3)蛋鴨牛4)蛋牛鴨5)鴨牛蛋6)鴨蛋牛

(3)由於六種機率是均等的因此張三真正擁有的=2/6*牛+2/6*蛋+2/6*鴨即1/3頭牛,1/3隻鴨,1/3個雞蛋。

透過這個案例我們可以看出,雖然張三、李四、王五都覺得自己擁有一頭牛的求償權,但牛隻只有一頭,因此這只是一種幻想,他們真正擁有的權利價值應該等於求償權的的數學期望(EV)加總。

如果這時候再有一個新玩家趙六加入這場遊戲,他需要提供一棟房子在他加入的時候,房子就被分成了四份,張三李四王五各獲得1/4。可以看出,每個新進者都會被先前的持有者稀釋自己的EV。

這就是Friend.tech的核心:(1)混淆EV和帳面價值,營造財富幻想(2)用後參與者的EV為前面的用戶提供利潤。

帳面價值= S*P

單一Key的TVL = ΣP

可變現TVL = ΣP*90%

Friend.tech的交易模式是底池是唯一對手方,因此可供交易的資金就是底池當中的TVL,這裡會產生差異,例如當Key的數量為40的時候,Key的價格為0.1E,總市值= 40*0.1E=4E,而此時TVL=ΣP=1.38E。

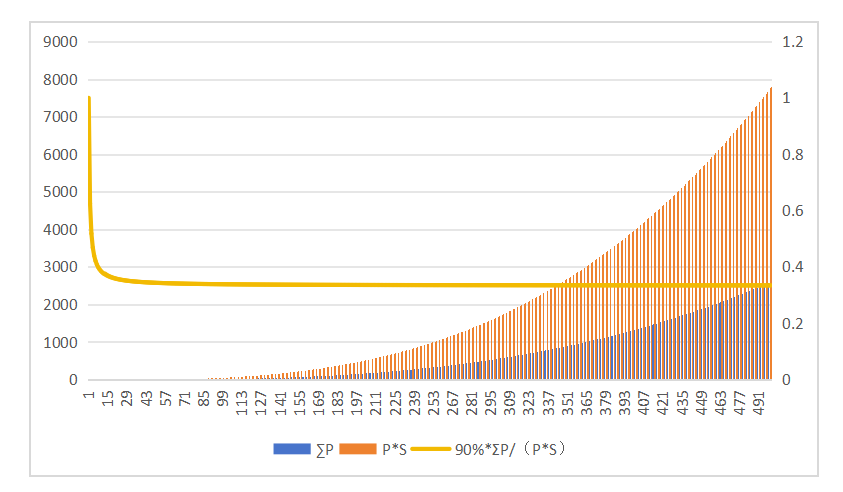

了解這一點,我們可以畫出帳面價值(BV)和EV的關係。可以看出,在Key的數量超過大約20的時候,EV/BV基本上就穩定在30%附近,無限接近30%。這裡隱含兩個訊息:

(1)如果你在曲線平緩部分買入,你除了支付10%手續費+10%的遠期手續費以外,你還會立刻損失掉大約70%的EV。

(2)FT顯示的Room Value過於樂觀,基於謹慎原則,用Room Value*~30%(EV)衡量你所持有Key價值會更科學。

這也解釋了為什麼在過去的一段時間裡似乎每個人都取得了數倍的帳面回報。

三、成長的終點在哪裡?

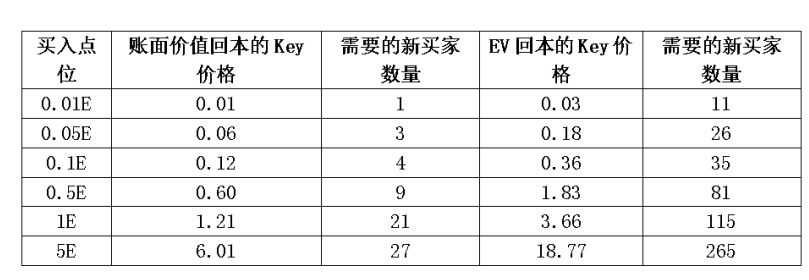

接下來思考【回本】的問題。在這裡我們仍然假設所有用戶都是以營利為目的加入這場遊戲。如果我們以帳面價值作為評估標準,回本並不困難,即時在5E的時候買入,也只需要27個新買家就能回本。但從EV角度來看,購買高價Key回本幾乎是不可能的,如果購買1E的Key,也需要115個新買家才能實現EV回本。在協議數據和用戶數量增長的時候,我們自然會把帳面價值當作回本要素,但一旦增長停止或下滑這種計量會變得很不可靠。

同時,無論以帳面價值或以EV計算,都存在一個相同問題,買入價格越高,回本需要的新買家數量也會遞增。而成長終究是有極限的,如果成長極限是N,那麼第NM個買家以後的買家就無法回本。這樣一來,理性的玩家就不會在NM後買入,而由於這一資訊可以被所有人獲取,NM到N的區間內沒有人買入又會導致理性的玩家不會在NML後買入,如此循環,最後均衡價格會不斷下移。

事實上,這種情況是博弈論裡最經典的案例之一──《2/3博弈》,所以如果覺得這個過程不好理解,也可以直接看2/3博弈相關的說明,或是日劇《今際之國的闖關者》第二季的「方塊K【美人投票】」。 :)

說得更直接一點,在資金淨流入放緩以後,高價值的Key最先變得無利可圖,投機者會轉而追捧價格更低的Key,循環往復,單一Key(尤其是新Key)的價格頂部會不斷下移。正常情況下這種下移不會是大問題,但另一個問題是Friend.tech的Bot非常氾濫,Bot會壟斷Key打新市場的低價區,因此在打新均衡價格下移後,會直接進入Bot的套利區間,使用者的EV將進一步被蠶食。

四、(3,3)真的可靠嗎?

下一個需要討論的問題是(3,3)可靠嗎?答案是不靠譜。幾個理由:

(1)(3,3)在大多數時候是非對等的。例如你買了一個3E的Key,而你自己Key價格為0.1E,你的買入行為會給對方貢獻0.15E的手續費,而對方僅給你貢獻0.005E的手續費。

(2)多人參與下的(3,3)模型極不穩定。如果只有2個人到相同價格,那麼(3,3)是穩定的,有點像戰國時期互相交換質子,你如果殺了我的質子我就也殺了你的質子。但一旦人數變多,(3,3)就會變得非常不穩定。這是博弈論中的另一個經典模型—演化博弈模型。

演化博弈模型的推導非常複雜且乏味。簡單來說,人數夠多的時候,總是會有人試圖搶跑而獲益,因為有利可圖。 A的搶跑讓B遭受損失,那麼B搶跑並鎖定收益/避免損失的動機就會增強,而C、D、E之間也會相互猜疑,畢竟EV是遠低於BV的,猜疑鏈形成之後唯一的納許均衡是(-3,-3)。

要注意的是,過去以斷時間看起來很多(3,3)很穩定,但這只是因為在上升週期中大家很容易忽略EV剝削的問題,以及【-3傾向】很低,在增長停止或者下降趨勢出現以後-3會變得更頻繁)

以上只針對陌生人之間的多人(3,3),如果你們本身就是現實中的好友,或者達成了(3,3)的協議,這種(3,3)會穩定很多,因為選擇- 3 策略還需要承擔額外的聲譽損失。

五、刷分會是有利可圖嗎?

首先說明一點,目前流傳的刷分收益估算都是基於估算的FDV。在製定自己策略的時候,你真正的EV = 按照FDV估算的收益* 真的會發空投的機率* (1-磨損率)(例如需要線性解鎖、價格不及預期等)

我自己和它朋友的體驗來看,目前的積分有2個特點:

1)絕大部分用戶的積分最終只和持倉價值相關,而且是在出分前有一個快照時間點,只取該時間點的持倉價值。

2)前面提到,Key的帳面價值大約是TVL的3倍,那麼在你計算資金投入總量的時候,需要將TVL*3作為所有用戶的刷分基數計算。

在了解Friend.tech所有機制後,從那麼如果你仍然想要刷分,最好的策略就是一次性買入並持有自己小號的Key,這種做法可以避免EV被剝削,也可以減少5%的手續費。但要注意的是,最小磨損的方式就是你在目前全倉買入自己的小號,並在6個月後賣出,這樣你的總機會成本= 總投入資金*0.905,即損失9.5%的本金。但在接下來的6個月內你最好不再有任何交易,以避免額外的磨損。

六、FT的未來在哪裡

以上的整個討論都基於一個假設,所有的參與人都是投機者,但事實並非如此,已經有許許多多的群主開始透過Room提供差異化的服務,而這些真正的「服務」是Friend. tech擺脫Ponzi的關鍵。

仍然以張三、李四、王五集資買了一頭牛、一隻鴨和一枚雞蛋這個案例來說明,如果情況有一些變化:張三承諾自己會最後退出這場遊戲,那麼李四和王五的EV會發生變化,由1/3牛+1/3鴨+1/3雞蛋變為1/2牛+1/2鴨,EV顯著提高;如果李四也承諾最後退出,那麼王五的EV會變成一頭完整的牛。

這種變化的核心是效用需求者會改變「求償權同質化」的局面,從而提高剩餘參與者的EV,在實際Friend.tech中表現為兩類:1)發行人自持、有約束力的33和被動持有者(如ETF) 2)對Key具有使用需求和持有需求的用戶,例如希望透過Room與Key發行者建立聯繫、透過Room獲取Alpha資訊、享受Real World權益、享受潛在空投的再分配等。 Key的權益將決定效用價值,也會決定Key籌碼的穩定度,成為劣後級求償權;而投機需求只會帶來均質化的優先級求償權,並且受價格波動的影響更大,更加不穩定。

可以確定的是接下來Key會出現明顯的分化,33和炒作性Key很難再繼續維持。

七、高抽水+Bot正在殺死這場遊戲

Friend.tech的商業模式是有跳出Ponzi的潛力,但我仍然在上週決定出售所有的Key並停止運營我的Room,原因是FT官方的高抽水和Bot正在殺死這個遊戲。一方面,Friend.tech收取的(5%+5%)*2=20%的手續費,即使是另一個我們屬性的高摩擦市場Opensea也僅收取單邊2.5%版稅+2.5%手續費,相差四倍。

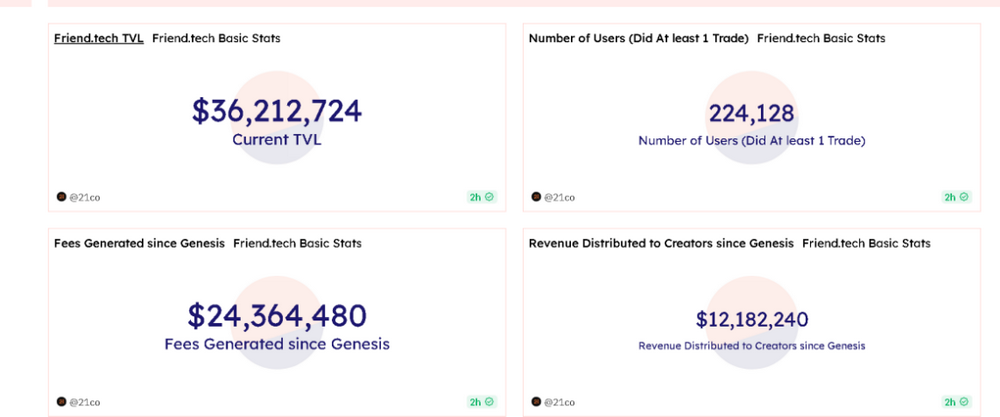

數據顯示,目前Friend.tech的TVL約3600萬美元,而手續費達到了驚人的2400萬美元;其中協議收取的手續費達到了1200萬美元。按照我們之前的演算法,3600萬美元對應大約1.1億美元的總市值,如果用這個計算並不誇張。但即使不考慮用戶淨提現和Bot淨提現,磨擦最小的情況也是4800萬美元進入這個市場,在交易了不到2個月以後,其中1200萬美元已經屬於Friend.tech,即25%。同時,這些Key被賣出的時候還會被再收取一次10%,這部分事實上已經產生只是會被遞延收取。此外,以1.1億美元的Key總市值計算,這些Key如果每天換手率達到5%,那麼Friend.tech每個月將抽取5%*30%*1.1億美元*10%=1650萬美元,約佔TVL的45%。所有人的淨充值都會遠遠不斷的流向Friend.tech。

「收取高額手續費是為了鼓勵Hold」的說法目前看來也站不住腳,鼓勵Hold並不需要向買家也徵收10%的稅,而且從近期的更新(增加網頁版、增加Watch list )和積分規則(Room Value的前置條件是買入)看,Friend.tech似乎並沒有實質鼓勵Hold的行為,畢竟誰能拒絕遠遠不斷的真實協議收入呢?

最後要說明的一點是,Friend.tech的產品設計、經濟模型和營運策略都非常優秀,值得我們學習,Social也是Web3的確定性方向之一。如果Friend.tech能夠把抽水降低到相對合理的水平(或者大部分繼續用於Build而不是購買豪宅),並且解決Bot氾濫的問題,我想我會成為它最忠實的用戶之一。

我自己的Key沒有任何價值,Room也不會運營,如果你想和我建立聯繫或有問題想討論,我的推特DM向每一個人開放(並且不需要持有Key )。如果你認為我的內容對你有價值,歡迎去我的Mirror( https://mirror.xyz/lokiz.eth) mint文章的NFT(包括本篇),它們是限量(也許在未來的某一天會有用途)且價格不高(0.001-0.01E,或免費)。