前兩篇文章我介紹了目前金融市場已存在的加密貨幣股票和ETF,研究這些金融資產有助於判斷加密貨幣的市場行情和情緒,但種類過於繁雜,市值和品種皆有不同,我將進一步進行篩選後建立一覽表,以幫助分析TradFi市場情緒,最終體現在我每天更新的「Crypto Tea Time」日報上。

監控列表

首先對我關注的11支加密貨幣相關的ETF進行篩選,其中包括灰度的2支共同基金和9支ETF,而主要監控邏輯為相關性的高低,我認為鑑於灰度在加密市場的主導地位GBTC和ETHE都應該納入監控,灰階具有驚人的Crypto現貨持股。

GBTC

GBTC 代表灰階比特幣信託,很難想像它已經存在10年之久。它是數位資產管理公司Grayscale Investments 在2013 年9 月25 日提供的封閉式基金。

淨資產總額截至2023 年7 月31 日為182.1 億美元,GBTC 旨在透過類似封閉式基金的傳統投資工具為投資者提供比特幣(BTC) 投資機會。 GBTC透過持有一定數量的比特幣並向投資者發行股票來運作。每份代表信託持有的特定數量的比特幣。

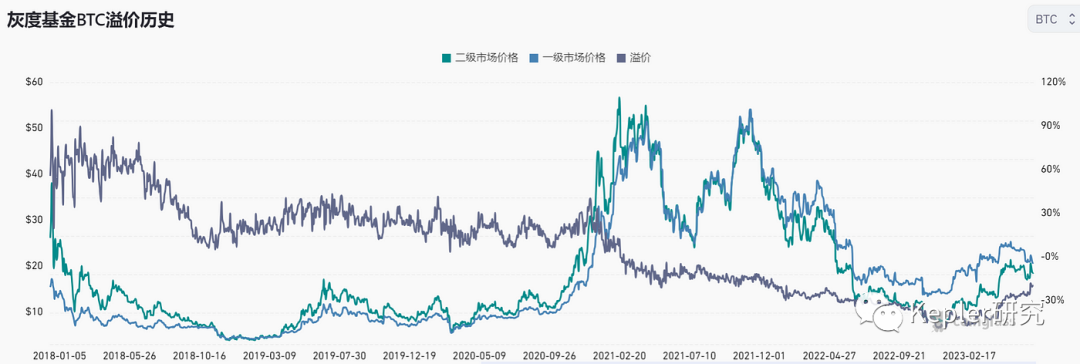

投資者可以在OTCQX 市場上買賣GBTC 股票,因此無需直接擁有或管理加密貨幣即可獲得比特幣曝險。自2021年後GBTC開始出現負溢價,暗示TradFi市場對GBTC的需求或信心下降。

GBTC溢價

ETHE

ETHE 由Grayscale Investments 2017 年12 月14 日發行的Grayscale Ethereum Trust,截至2023 年7 月31 日,ETHE淨資產總額55.6 億美元,它是一種投資產品,允許投資者以類似於購買股票的方式投資以太坊(Ethereum)。

Grayscale Ethereum Trust 的結構讓投資者能夠獲得以太坊資產的曝光,而無需直接購買、保存和安全儲存以太坊。 ETHE與eth走勢高度相關,但在早期存在與BTC的走勢一致的情況。

ETHEÐ,D

BITO

BITO是市場上首隻比特幣Bitcoin 期貨掛鉤的ETF,於2021年10月在紐交所掛牌,被大眾視為加密貨幣和ETF發展的重大突破。 BITO由基金管理公司ProShares發行,管理的資產規模接近14.1億美元。

該基金顧問主要尋求透過管理比特幣期貨合約來提供資本增值。該基金不直接投資比特幣,這與GBTC有很大區別。該基金建議通常,在比特幣或比特幣期貨價值持平或下跌期間以及比特幣或比特幣期貨價值上漲期間,投資者通常會持有比特幣期貨合約。

為了維持比特幣期貨合約的敞口,它必須在接近到期時出售其期貨合約,並用到期日較晚的新期貨合約取而代之。它是非多元化的,BITO與BTC在CME的期貨掛鉤,所以與BTC的價格走勢高度契合。

BITO&BTC,D

BITQ

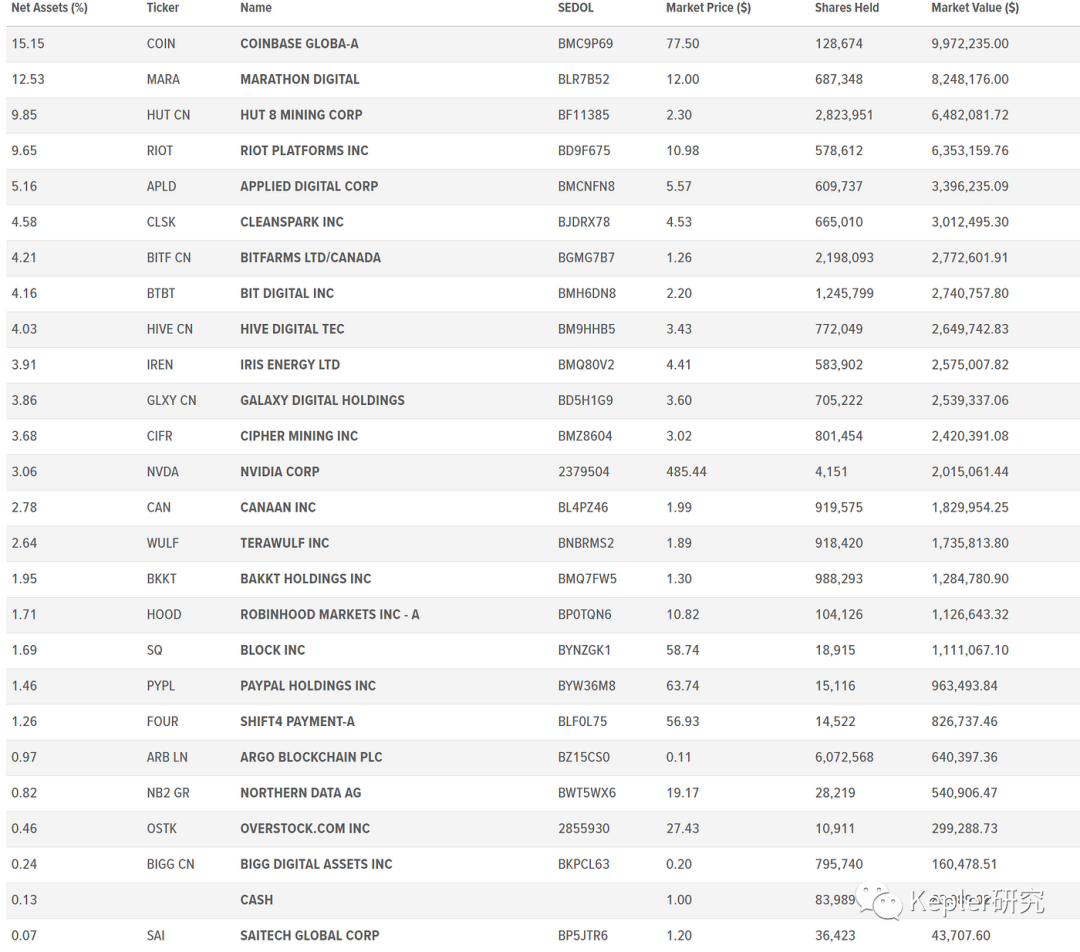

這是一直必須監控的ETF,該指數由Bitwise Index Services, LLC 2021 年4 月設計,用於衡量參與服務加密貨幣市場的公司的業績,包括加密貨幣挖礦公司、加密貨幣挖礦設備供應商、加密貨幣金融服務公司或其他主要為加密貨幣相關客戶(即加密貨幣生態系統)提供服務的金融機構。

通常,該基金將至少80% 的淨資產投資於Crypto Innovators 的證券。資產管理規模:7,982萬美元。

BITQ是我必須監控的ETF,它幾乎涵蓋了加密貨幣在TradFi市場所有領域,它的表現等代表加密產業的狀況。

BITQ&BTC,D

BTF

BTF(Valkyrie Bitcoin Strategy ETF) 是2021 年10 月透過納斯達克上市的主動式管理ETF,主要投資於比特幣期貨合約。

該基金是一檔主動管理的交易所交易基金,旨在透過將全部或大部分資產投資於比特幣交易所交易期貨合約和「抵押投資」來實現其投資目標。該基金不會直接投資比特幣。

一般情況下,會尋求購買一定數量的比特幣期貨合約,以使本基金持有的期貨合約標的比特幣總名義價值(即期貨合約標的比特幣總價值)接近盡可能達到基金資產淨值的100% ,目前持倉情況:

WGMI

Valkyrie Bitcoin Miners ETF是一檔主動管理的交易所交易基金,於2022 年2 月將至少80% 的淨資產(加上用於投資目的的借款)投資於至少50% 的收入或利潤來自於公司的證券。

比特幣挖礦業務和/或向從事比特幣挖礦的公司提供專用晶片、硬體和軟體或其他服務。該基金不會直接投資比特幣,也不會透過使用衍生性商品或透過投資持有比特幣的基金或信託來間接投資。

WGMI與BITQ這兩隻ETF更為類似,雙方在金融服務類股票的持股佔比都超過75%,但有兩點不同:WGMI的淨資產總額2409萬美元,而BITQ是它的5倍;另外,WGMI的投資類目還包括加密礦企的上游產業,晶片、硬體和軟體等。

這其中就存在英偉達、三星這樣的巨無霸企業的股票,但其他類目持倉佔比較小,佔比較大的金融服務類公司幾乎相同,所以這兩隻ETF的走勢幾乎一致。

WGMI&BITQ,D

XBTF

Bitcoin Strategy ETF,交易代號為XBTF,是於2021年11月中在芝加哥期權交易所掛牌交易,由VanEck發行。 VanEck 比特幣策略ETF (XBTF) 透過投資比特幣期貨合約來尋求資本增值。

該基金採用積極管理,並透過易於使用的交易所交易工具提供與比特幣相關的投資。與BITO一樣,該基金不直接投資比特幣或其他數位資產。

BKCH

Global X Blockchain ETF (BKCH) 尋求投資於能夠從區塊鏈技術日益普及中受益的公司,包括數位資產挖礦、區塊鏈和數位資產交易、區塊鏈應用、區塊鏈和數位資產硬體以及區塊鏈和數位資產領域的公司。目前該ETF淨資產6,582萬美元,BTCH走勢及持倉成分與BITQ一致。

BKCH持倉情況

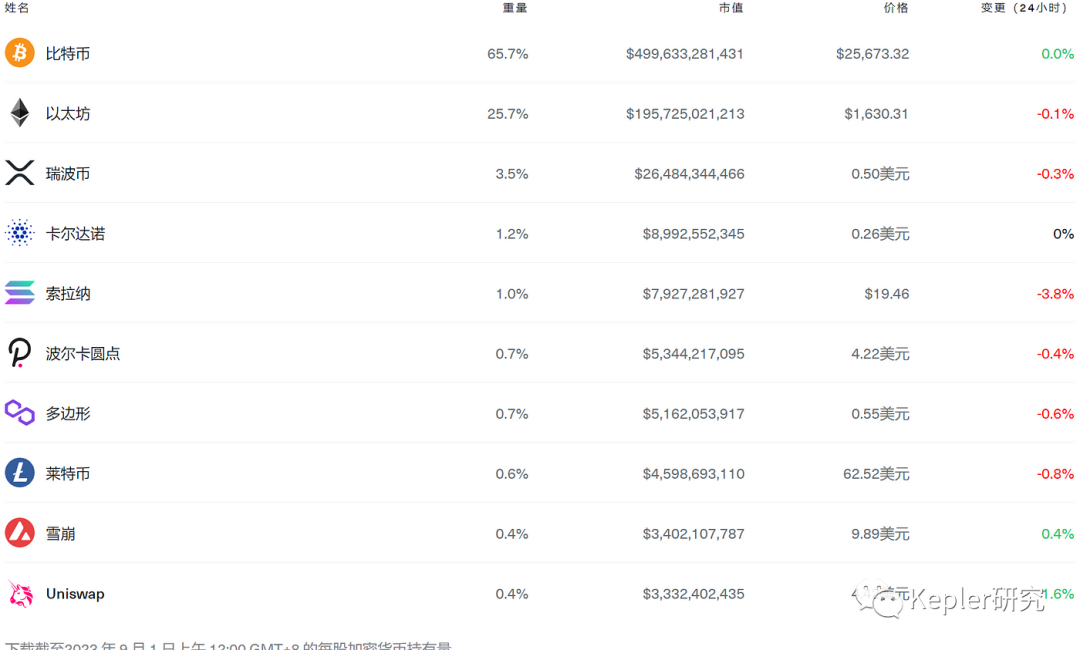

BITW

該投資旨在投資於追蹤Bitwise 10 大盤加密貨幣指數的投資組合,同時尋求最大限度地減少每位投資者的投資分析相關和管理成本。

這是一種獲得比特幣和領先加密貨幣多元化投資的安全方法。該基金旨在追蹤由10 種價值最高的加密貨幣組成的指數,對某些風險進行篩選和監控,按市值加權,並每月重新平衡。

持倉品種比例

Bitwise 10 Crypto Index Fund旨在反映整體加密貨幣市場的表現。該基金的投資策略是追蹤特定的加密貨幣指數,其價格也會受到整體加密貨幣市場的表現影響。

果加密貨幣市場整體上漲,BITW的價格可能上漲;如果市場下跌,BITW的價格可能會下跌。

BITW&BTC,D

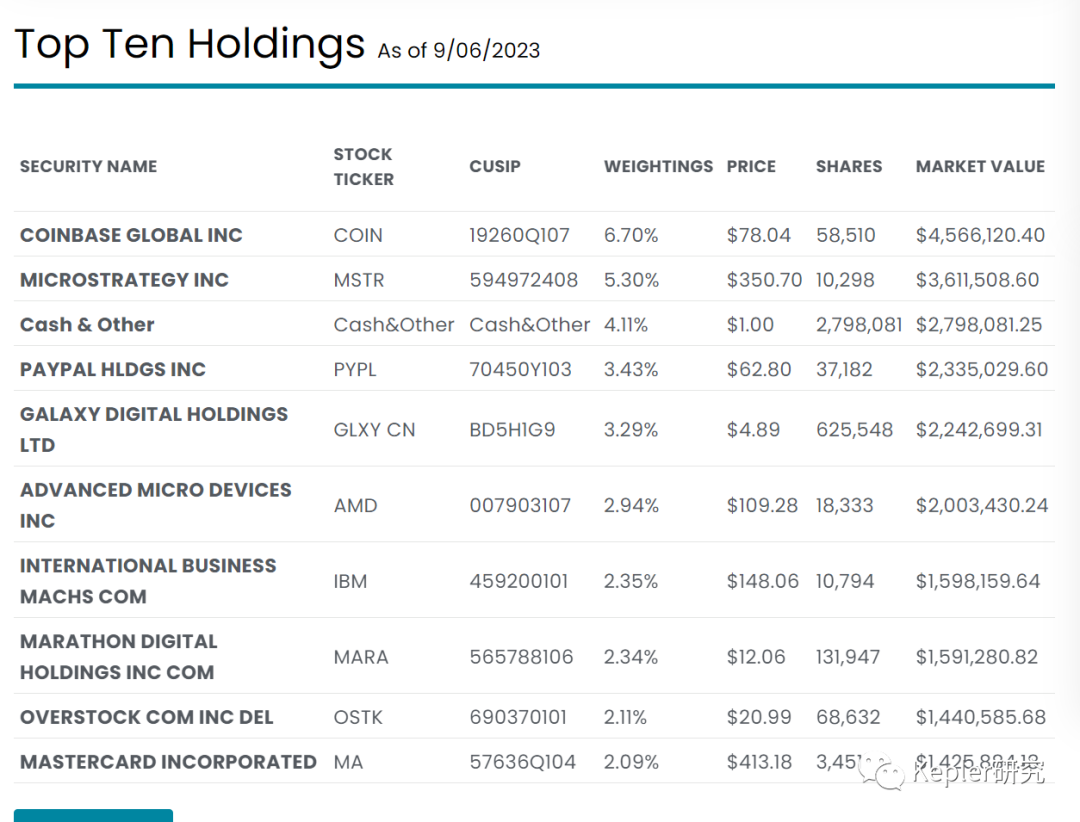

BLCN

Siren Nasdaq NexGen Economy ETF創立於2018年1月17日,目前淨資產68,117,947 美元,前10大重倉股佔總資產的比重超過30%。

而當中前3大投資部門分別為科技、金融和通信,BLCN也是一檔全球化基金,美國、日本、中國都有資產,最大持股為COIN,但前十大持股中包括PYPL、ADM這樣的股票,綜合性更強,我認為與WGMI更為類似。

從價格來看BLCN與BTC的整體趨勢一致,但是相關度不高,我認為這是因為BLCN的持股更分散,其金融服務投資只佔淨資產的37.61%,技術佔比為44.19%,BTC的金融屬性更強。

BLCN&BTC,D

BLOK

BLOK基金2018 年1 月創立主動管理型ETF,旨在透過主動將至少80% 的淨資產投資於公司股本證券來提供總回報參與「變革性資料共享技術」的開發和利用,目前淨資產總額4.7億美元。

BLOK&BTC,D

FDIG

該投資旨在提供在費用和開支之前與Fidelity Crypto Industry and Digital Payments IndexSM 的表現相對應的投資回報。該基金通常投資至少80%指數中包含的股本證券和代表指數中包含的證券的存託憑證中的資產。

該指數旨在反映全球從事加密貨幣、相關區塊鏈技術和數位支付處理相關活動的公司的表現。

總結:

目前市面上主要的ETF分為兩種,一種是直接錨定加密貨幣現貨或CME期貨,另一種是持有相關加密貨幣、區塊鏈技術和數位支付處理相關活動公司股票

期貨現貨類

整體來看BITW和ETHE這兩隻ETF與BTC現貨走勢有較大偏差,主因是BITW追蹤10個加密貨幣指數,體現幣圈整體趨勢;而ETHE的是追蹤ETH期貨的價格走勢;這兩者相關度相對偏低。

所以,投資這類ETF與投資現貨無異,只是比較符合監管。

期貨現貨類&BTC

股票類

這類ETF在過去一年BLCN走勢低迷,原因之前曾說過持倉太分散,其金融服務投資只佔淨資產的37.61%。其他幾支ETF即使有市值差距,走勢也趨於一致,整體與BTC行情趨於一致,明顯可以看出這類ETF的走勢也決定BTC的走勢。

註:所有內容僅代表作者個人觀點,不是投資建議,也不應以任何方式解釋為稅務、會計、法律、商業、財務或監管建議。在做出任何投資決定之前,您應該尋求獨立的法律和財務建議,包括有關稅務後果的建議

更多內容可追蹤:公眾號KeplerResearch 推特@kepler008