作者:Anony,BTCStudy

在人們曾經提出過的批評比特幣的論點中,有一種是這樣的:「比特幣的供應量在達到上限之後就不會再增加,這種供給量無彈性的東西不適合充當貨幣。」這種觀點之所以特殊,是因為它瞄準的是比特幣的價值立場──比特幣是一種供應量有上限的貨幣,而這正是許多人熱愛它、認為它有價值的原因。

進一步來說,這種觀點會提出兩種論點:

(1)在某些情況(尤其是經濟活動進入下行週期)下,增加貨幣量可以刺激經濟活動,使經濟體恢復活力;類似地,在某些情況下,縮減貨幣量會有好處;

(2)人們的日常生活幾乎不可避免會遺忘或弄丟貨幣,這種效應長期累積就會使得可以流通的貨幣數量不斷減少,並產生貨幣的短缺,從而不利於市場貿易 [1]。

我認為,這些論點都是站不住腳的。但為了分析這些觀點,我們必須先了解貨幣本身──本質上,貨幣也是一種商品,有它自己的市場和價格。

貨幣的市場和價格

摘要來說,貨幣有兩種價格:購買力和利率。

購買力是指貨幣與其他商品交換的時候的比例,有人以「物價水平」來代指它。一定數量的貨幣單位(例如100 美元/日圓/克黃金)究竟能買到多少東西?這就是貨幣的購買力。

而利率則是指同種貨幣在不同時段的現金的交換比例。今天的100 元相當於明年的今天的多少元?當你要藉100 元給別人時,你要求多少的利息?在這樣的借貸現像中,所涉及的是現金(或類似現金的東西)在不同時間段(當前、一年以後)的交換,而這種交換一定會涉及到利息。這其中的理由很簡單:現金本身是有效用的,「一鳥在手上勝過雙鳥在林」。為了交換人們手上的貨幣,必須付出一定的代價。

也有觀點認為,貨幣的價格有四種,另外兩種是「平價」和「匯率」[2]。前者指的是同種但不同類型的貨幣之間的交換比例,例如現金跟銀行存款之間的交換比例,一般來說,這樣的交換比例需要是1:1。後者則是指不同種貨幣之間的交換比例。這些概念在某些場景中有用,但在這裡我們暫時不必涉及。

購買力和利率,就像其它商品的價格一樣:(1)在市場交易中產生;(2)有區域性;(3)會不斷變動。

貨幣的購買力是在消費者的價格比較、談判和成交中出現的;同樣地,貨幣的利率也是在貨幣儲蓄的供給方和需求方之間不斷匹配而產生的。貨幣的購買力也有區域性,同樣多的貨幣單位在不同地方能夠買到的東西可能不一樣多、品質也不一樣。在現實生活中沒有觀察到這兩種價格的即時不斷變動,是因為價格的調整也需要耗費資源和時間,絕不表示它們永遠不會變動。

就像別的商品的價格一樣,貨幣的價格也是為了協調貨幣在不同人群、不同時間段上的分佈,從而滿足人們的各種需要:使用現金購買商品和服務、獲得生活必需品、儲蓄貨幣以支持長期的計劃、儲蓄貨幣以對抗風險、滿足週轉需求。從前,在金屬貨幣時代,貨幣的價格還可以引導新貨幣的生產。

那麼,貨幣數量的變動會對貨幣的價格產生什麼影響呢?我們先從購買力開始。

費雪方程式

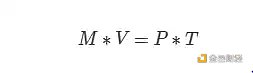

我們拿一個在貨幣學中經常被引用的數學公式作為我們的起點:

在這裡,M 表示貨幣的數量;V 表示貨幣的流通速度;P 表示物價水準(或說購買力水準);T 表示被交易的商品數量。這個等式必然成立,因為它表達的是一種「套套邏輯(tautology)」(也稱為「同義反覆」)——它描述的是同一個過程(市場交易)的兩個面向。

等式右邊表達的是市場中的交易額。 「價格水準」這樣的東西並不存在,它是一個被人們抽像出來的概念,而抽象它的過程正好是拿市場交易額除以商品的數量;所以拿它跟商品數量相乘正好就等於市場交易額。而等式左邊正好是交易過程的另一面——不論交易額是多大,都意味著人們交換了相同數量的貨幣單位,只不過,貨幣在交易之後不會消失,人們必然繼續讓它參與流轉,所以我們需要乘以一個流動速度。

經濟學家常用這個公式來說明「貨幣數量」──我們不要管這個概念的嚴格意義是什麼,什麼算是貨幣而什麼不算──的增加會帶來的後果:假定V 和T 都不變,那麼結果就是P 的上升,也也就是貨幣購買力的下降。

這種論證很有用——它向我們展示了,假設引起貨幣數量變化的東西不會引起貨幣流通速度和被交換的商品數量的反向變動,那麼貨幣數量的增加就會引起貨幣購買力的下降。但是,它也不完美──我們並不能保證這兩個因素一定不會反向變動。

接下來我們將了解另一種更古老,但實際上更深刻的理論。

坎蒂隆效應

坎蒂隆 [3] 是一位生活在18 世紀初的商人,他敏銳地觀察到了一種現象:在貨幣增加的時候,並不是所有人都同時得到了新增發的貨幣,這也意味著不是所有人都同時知曉了貨幣的價值在下降;新產生的貨幣,會像石子投入水中泛起漣漪一樣,隨著最先獲得這些貨幣的人的經濟活動逐步地向外傳播,直至傳遍所有人;在這個過程中,越先獲得貨幣的人,能從新貨幣中得到的好處就越大——因為他們可以按照相對未貶值的購買力將這些貨幣花出去,而越晚獲得這些新貨幣的人就越吃虧。這種情形稱為「坎蒂隆效應」。

坎蒂隆的觀察比費雪方程式更加深刻,因為它意識到了,經濟體是有結構的,人們在一個時間過程中開展自己的活動,貨幣增發不會讓所有人都按現有的貨幣量分佈均等地獲得新貨幣,也不會瞬間讓所有人手上的貨幣貶值。相反,它會沿著經濟體的結構向外傳播,並隨著這種傳播變得越來越清晰。 (還記得我們在上面說過什麼嗎?貨幣的購買力也有地域的差別。)

這才是貨幣增發、購買力貶值的真相——不管誰聲稱這個過程有什麼好處,這種好處都不會平等地讓所有人得到。有些人也許能得到很多,也有人甚麼也得不到──它顯然會成為貧富分化的一個來源。

在金屬貨幣時代,開採金屬是有代價的,貨幣生產企業的規模和利潤也將受制於市場本身——倘若製造貨幣的利潤率比其它行業的利潤率更高,那麼其它行業的人和資本就將被吸引到貨幣製造業,一邊加速貨幣的生產(貶值)一邊讓產業的利潤率下降。這個過程就控制了增發貨幣的數量。但在紙幣時代,這樣的機制消失了。缺乏市場約束使得紙幣的數量全看貨幣發行當局的心情,幾乎想要有多少就可以有多少。這就是為什麼在紙幣上觀察到濫發貨幣至購買力崩潰的情形(「惡性通貨膨脹」)(元代的中國、國名黨時代的中國、如今的辛巴威、委內瑞拉)遠遠超過金屬貨幣的原因。

「惡性通貨膨脹」這個詞非常巧妙,它似乎暗示了,有一些通貨膨脹 [4] 是好事。然而,這種說法其實近似於說毒酒能解渴。

接下來,我們要考慮貨幣數量的變動對貨幣的另一種價格──利率──及其市場的影響。

利率、儲蓄與生產

利率用來溝通借貸市場上的供給者(有富餘的現金並願意借出現金的人)以及消費者。需要指出的是,對供給者和需求者來說,也許他們對貨幣的不同效用評價不同,但這些效用的性質對雙方來說是一樣的:貨幣可以換成市場上的其它商品。對供給者來說,出借現金意味著失去現金可以為他帶來的好處——對抗風險的能力;而對消費者來說,則意味著獲得了現金帶來的好處——可以立即獲得所需的商品和服務,例如醫療,例如生產設備,也例如償債能力。

在這裡,我們關心兩種現象:一是「名目利率」與「實際利率」的分離,二是利率與生產的關係。

在藉貸雙方的合約中,他們只會規定一個利率,翻譯過來是這樣的:我現在藉出 100 給你,在一年之後,你應該歸還我 100 * (1 + i) 單位。這個利率 i 我們稱為「名目利率」。但是,供給者所獲得的/貸款者所承擔的「實際利率」應該是 (1 + i) * (1 + d) – 1,這裡的 d 是指貨幣購買力的變動。這是因為,決定貸款者的還款難度的,不僅有他們約定的名義利率,還有貨幣購買力本身的變動——如果貨幣正在變得更難獲得(貨幣購買力上升,d > 0),則貸款者的負擔就比名義上的更大;如果貨幣正在變得更容易獲得,貸款者的負擔就會變小。

毫無疑問,在談判合約的時候,出借方和貸款方都會有各自對 d 的預估(只能預估,因為它還未變成現實)。這個預估也會反映在 i 上,如果出借方預期貨幣購買力會下降,自然也會相應提高名目利率,以補償自己。但預估只是預估——如果在貸款期間,d 的實際表現偏離了雙方的預期,則從這份合約中獲得的好處也會偏離他們的預期。

我們前面已經說過,概要來說,影響d 的力量有兩種:(1)貨幣數量的變化;(2)供給條件的變化。技術進步、基礎建設的改善、知識的累積、國際貿易關係的改善,都會提高生產能力、讓商品變得更便宜,也就是貨幣購買力增加。反之,這些條件的惡化也會導致貨幣購買力的下降。

而貨幣數量的增加,則會使貨幣購買力下降,這會降低債權人的收益。這就是為什麼我們經常說貨幣增發不利於債權人,也是為什麼歷史上的國王會那麼喜歡稀釋金屬貨幣的成色——增發貨幣也會稀釋他們的債務負擔。反過來,則會增加債權人的收益,但對債務人不利。

但不管怎麼說,由 d 帶來的不確定性越大,代表借貸市場的阻力就越大。這就是為什麼米爾頓‧弗里德曼(Milton Friedman)會主張固定增發速度的貨幣政策。規律增發的貨幣可以最大限度地低減少貨幣因素對貨幣購買力的影響,從而降低借貸市場的阻力。供給量無彈性的貨幣也同樣有這種好處。

另一方面,利率也會影響生產活動的擴張。我們用一個例子來說明。

甲是一位企業家,他發現,他目前可以用i 的名目利率借得X 單位,且借貸期限為Y;而在Y 這麼長的時間內,他可以使用X 數量的貨幣增加生產設備,並在到期時獲得貨幣收入Z,使得X * (1 – c) ^ Y + Z > X * (1 + i) ^ Y(這裡的c 為生產設備的折舊率),也即他在貸款週期內的收入足以覆蓋新設備的折舊以及貸款的利息的話,他就會借入這個款項並將它轉化為生產設備、增加生產。

這個例子可以作為資本品(專門用於某一些產品的生產的所有資源的配套組合)的生成過程的一般案例。當甲使用自己儲蓄的貨幣時,可以認為他是他自己的貸款者——增加生產的好處同樣大於儲蓄貨幣的好處,才能吸引他執行增產計劃。

貨幣的數量

前面我們留下了一個沒有解決的問題:什麼是貨幣的數量?假定我們在使用一種紙幣,已經發行的紙幣單位的數量就是這種貨幣的數量嗎?

又或者說,我們的問題是:什麼形式的貨幣的數量變動,會產生上述的效果(貨幣購買力下降)?

這並不是我們今天才提出的問題,更不是費雪方程式出現之後才提出的問題——畢竟,很久很久以前,人們就已經知道了貨幣數量的增加會導致其貶值。

在19 世紀的英國,人們身處將黃金作為貨幣的時代,但同時,各大銀行也會發行自己的銀行券(紙幣),可以用來兌付存放在銀行中的黃金。跟我們一樣,人們也在爭議:到底什麼算是貨幣?只有黃金才算貨幣嗎?這種流通起來更容易、也可以用來兌付黃金的紙幣,就不算貨幣嗎?

討論這個問題一方面是政策興趣使然:如果這些紙幣算是貨幣,法律是否也應該管制這些紙幣的發行 [5]?但另一方面,也是學術進步的要求。

今天我們知道了,從理論上來說,貨幣的認定標準的重要性不在於它本身,而在於與之相關的其它東西:我們真正想知道的是,除了被我們認識的的貨幣現金本體——金屬硬幣、帶有央行印戳的紙幣——之外,是否它們的衍生形式在數量上的變化,也會產生跟現金數量變化相同或者說相似的效果?

答案是,當然。到了今天,已經沒有人會否認,存放在銀行的、可以即時流通的存款,也是貨幣;不能即時流通的定期存款、貨幣基金,也算貨幣,雖然它們的層級(或者說貨幣性)不同。放在銀行的存款背後不一定有100% 的實體貨幣作為支撐;在非100% 準備金制度下,銀行只需提供跟存款金額成一定比例的現金作為保證;當銀行(在法律允許範圍內)決定降低保證金的數量時,就會造成存款的增加,同樣有貨幣數量增加的效果,只是強弱不同。

現在,我們可以回到反對無彈性貨幣的論點了。

刺激生產或刺激犯錯

支持使用貨幣來「調控」經濟的人並不否認貨幣數量的變化會影響貨幣的購買力和利率,相反,他們正是認為,這種影響是可以為他們所使用的。舉個例子:在經濟進入下行期的時候,增發貨幣可以使商品的價格趨於上升(因為貨幣的購買力下降了,所以商品的名目價格上升了),而這種價格的上升會讓人們認為有利可圖,因此人們會恢復生產或增加生產;同時,當貨幣的擴張使名目利率下降時,人們也會發現自己的冒險活動的代價變低了,這自然也會吸引他們追加生產。

這兩種說法聽起來很吸引人,甚至一些可觀察的現象會與之一致——但實際上都是站不住腳的。

拿前者來說,這其實意味著,對這些生產者來說,會計意義上的有利可圖其實完全取決於貶值的貨幣。也即,如果貨幣不貶值,他們就不可能觀察到從事生產活動的貨幣利益會大於自己的資源投入的貨幣價值。當他們在期末計算自己的收益時,如果他們考慮到了貨幣本身的購買力貶值,他們可能會發現自己不僅沒有收益,實際上還虧損了,或者說,幹不如不干。在這裡,貶值的貨幣實際上製造了一種幻覺,也為市場活動增加了資訊噪音,阻礙了人們在新的條件下形成新的生產-消費結構。而所謂的經濟下行其實正是人們自發性地走向這種新的結構。

透過增發貨幣的操作讓市場的名目利率下降也是如此。在法定紙幣系統中,增加貨幣量變得輕而易舉,從而壓低借貸的名目利率也變得輕而易舉。但人們忘了,能夠支撐生產擴張的是真實資源的儲蓄,而非貨幣數量。在資本品形成期間,這些半成品其實無法為人們帶來任何好處,而且它還要求人們持續追加資源、從而變成真正有生產能力的東西。而被人為壓低的名目利率與此恰好是背道而馳的:當名目利率變低,人們會認為貨幣儲蓄的好處下降了,因此會增加消費——消耗當前的產成品。因此,一方面是人們增加消費,要求生產者生產人們即期需要的東西;另一方面,增加資本品卻要求生產者生產未來有用的東西,也即能夠用來組合出資本品的東西,而非人們需要的消費品。利率市場本身的作用就是協調兩者的生產,但如今,被故意壓低的名目利率傳遞了錯誤的訊號。同時擴大的消費品需求和資本品需求是相互矛盾的,總有一天,設置了投資計劃的人會發現所需的資源的價格飆升得很快——或者說,沒有那麼多的真實儲蓄可用——從而不可能完成投資。但不能完成的投資,就沒有任何意義。它意味著投資計劃的完全破產。

這種刺激理論的唯一支撐在於,它在統計上似乎難以找出錯誤──貨幣擴張的確可能帶來統計上的生產毛額(例如GDP)增加。這從費雪方程式就可以看出端倪──等式右邊跟統計上的「生產總值」概念是相似的:在一定時間、一定地域(或群體)內發生的市場交換的交易額。但是,GDP 只是一個數字,並不是人們從市場獲得的好處的度量,這種好處也是度量不出來的——當人們有10 塊錢交易了一串葡萄時,沒有人知道TA 從這串葡萄中獲得了多少快樂,超過10 塊錢所能獲得的其它快樂多少。 GDP 的數字穩住了,不代表人們就得到了好處,也不代表合理的生產-消費結構就形成了。也許這只是推遲了危機的爆發,而不是消除了危機。

要求收縮貨幣的理論也會有同樣的問題。

所有要求「按需」改變貨幣量的想法,都是在要求一種凌駕於所有市場參與者之上的專斷權力,其可以肆意稀釋他人的財富以及為人們的自發交易創造阻礙,而不必承擔任何責任。

貨幣的漏損

這一點其實不必多談了。金屬貨幣之所以優於先前的貨幣,就在於它們更容易分割,因此可以更容易獲得更小的貨幣單位。比特幣擁有同樣的特性。此外,還可以透過加快貨幣流通的速度,來滿足人們的現金需要,這是技術進步可以做到的。

總結

我們分析了貨幣數量變化會帶來的影響,以分析「供給量有彈性」的貨幣是否真的能為人們帶來什麼好處。結果是,至少就目前為之,支持彈性供給量的一方所提出的論點——尤其是「刺激理論」——是站不住腳的。不僅如此,它們還會帶來許多的問題。這些問題要比彈性貨幣的支持者所提出的那些好處更加真實,也更具破壞性。

因為貨幣漏損而出現的「短缺」,即使有問題,也是可以緩解的。你可以認為,目前比特幣世界裡出現的各種「可擴展性」方案,正是在解決這個問題。

在某些人看來,比特幣的貨幣政策堪稱大膽,但對其他人來說,它體現的是人類在貨幣問題上的幾個世紀的思索的成果。