來源:Metrics Ventures

加密市場二級基金Metrics Ventures 9 月市場觀察導讀:

1、9 月市場整體低迷,多項指標處於年內低水準。比特幣和以太坊籌碼數據顯示大量虧損,籌碼被拋出,合約持股大幅下降。

2、MVC 的買進操作。 **我們在9 月中旬進行了適度的買入操作,買入了約20% 的以太坊頭寸。成交價格在$1,600 附近。這主要參考了以下幾點正面訊號:籌碼經歷3 個月震盪後,潛在賣壓得到一定釋放;市場情緒顯示恐慌等。

3.市場的主要矛盾還是缺乏資金,這個矛盾現在無法解決。

4.月報「在菜市場等魚嚥氣」比喻了我們目前的投資策略,在確定趨勢前,我們會保持耐心,等待真正的配置點出現。

本文為Metrics Ventures 關於9 月加密資產市場的整體行情與市場趨勢的盤點與點評。

本次月報的標題來自於一個著名的梗,一個大媽去菜市場買魚,站在小攤邊一直盯著魚看,小販不解,問大媽看好哪條魚怎麼不下手買入,大媽說同樣一條魚,活魚13 死魚3 塊,我在等它嚥氣——這和現在市場上所有持幣較多的二級投資人心態比較像,就坐在場邊靜靜觀察,只等活魚咽氣,才會下場搶購便宜貨。

當然我們的心態也是類似,9 月的熱鬧的token2049 大會尤其就像是一個菜市場,裡面有的魚肚皮已經翻白,尚有一些看似肥美的大魚小魚在撲騰,其實大家都心知肚明,它們已經蹦蹺不了多久了。

我們在9 月中旬進行了一些建倉行為,主要買入了大約20% 倉位的ETH,成交均價在1600 美元左右,因為我們一直觀察的建倉訊號在情緒面和籌碼層面出現了一些邊際上的改變。

從籌碼層面來看,我們可以觀察到隨著市場下跌,比特幣囤積在$29,000-$30,000 一線的籌碼密集區,開始向$25,000-$26,000 一線轉移,說明之前因為比特幣ETF 通過預期和XRP/DCG 訴訟利好預期的套牢盤正在集中投降,割肉並拋出籌碼,且場內存量資金提供了比較具有支撐性的買盤。 ETH 也具有相應的籌碼特徵,目前鏈上已實現虧損的ETH 籌碼佔比接近50%,與歷次恐慌底的特徵相似,也說明現貨層面帶血的籌碼正在被拋出。 (透過鏈上資料的觀察,我們也發現在9 月10-11 日兩天,Arbitrum 出現了大規模的巨鯨割肉行為,普遍虧損幅度在30-40%,這也代表自6 月以來,大戶和巨鯨對於市場的耐心終於到了盡頭。)

從情緒面來看,市場情緒也迅速轉為悲觀。

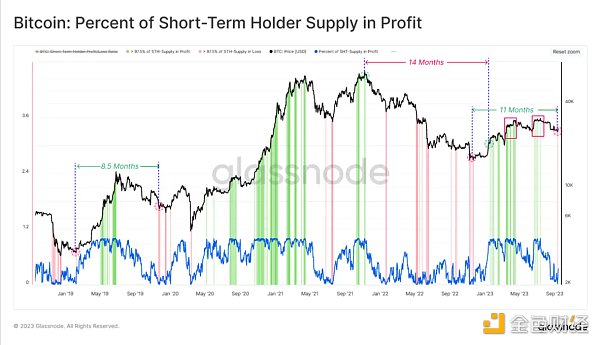

從上圖可以觀察到,經歷將近11 個月的市場修整,大約97.5% 以上的短線BTC 籌碼都處於浮虧中,從$30,000 一線跌到$25,000 一線看似絕對跌幅並不巨大,但是割肉拋盤的痛感跌到$25,000 一線看似絕對跌幅並不巨大,但是割肉拋盤的痛感程度其實非常劇烈,這個等級的市場出清應該可以換來1 個月左右的市場冷靜期。

從合約持股數據觀察,在9 月初期,僅Binance 平台BTC 合約持股就從高峰的$4.81B 下降到$2.88B,降幅約40%,在2023 年1 月初市場最蕭條的時刻這個數字是$2.52B,在3 月美國銀行業危機時這個數字約為$2.85B,說明9 月中一系列利好預期的落空確實大大摧毀了場內玩家的信心,對市場槓桿清洗力度較強。而且在整個9 月中,合約的OI 持倉量恢復緩慢,費率中等,基本上處於無人敢開多也無人敢開空的低迷情緒中。

如果我們看的細緻一些,從下圖BTC 的小時級別行情可以粗略觀察到,9 月市場窄幅震盪對於合約資金來講實在是地獄模式,畫門現象頻繁,漲也爆倉,跌也爆倉,先漲後跌更是反覆爆倉(可憐)。所以其實很明顯,比特幣在$27,000 一線的情緒其實比$16,000 的情緒更加低迷,深熊特徵明顯,整個9 月甚至10 月都屬於震盪消化套牢盤拋壓的階段。

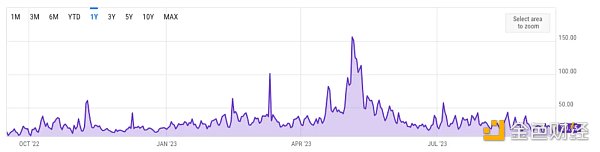

不僅場內現貨及合約情緒低迷,連業界極左派玩家喜歡炒作的鏈上Meme 行情也徹底涼涼。如下圖所示,ETH 網路Gas base 創下年內新低,ETH 自Merge 完成以來罕有的進入通膨狀態,相較2022 年12 月的冰點寒意更重,從我們監控的Mempool 交易數據回測,無交易稅代幣的活躍度銳減。

不僅如此,在2023 年9 月內,DEX 交易量尚未超過30B,尚且不如2022 年12 月的40B,更是錄得2021 年以來DEX 單月交易量的創紀錄新低——這也符合我們直觀感受到的市場情緒,BTC 27,000 美元的市場熱度竟然比16,000 美元時更加低迷。

當我們觀察到套牢盤割肉,情緒極度低迷的時候,選擇了進場小規模抄底。這並不代表我們認為市場將短期出現什麼顯著的反彈機會,只是當下這個位置釋放出了帶血的現貨籌碼(已實現虧損籌碼佔比高),槓桿清洗比較徹底(持倉量接近年內最低,多空比較低),情緒處於極度低迷(量能更弱),市場給出了傾向承接的信號,當下是一個具有較好風險收益比的位置,作為長期配置的話價格也算合理,即便短線出現可能的暴跌風險苗頭,我們也可以在目標清晰且代價極小的價位停損出局。

剛好最近市場中有一些關於BTC 日曆效應的截圖流傳甚廣,主要意思就是歷年10 月份加密貨幣市場表現大概率非常不錯,而且更會有一場轟轟烈烈的Alt Season。日曆效應權當是玄學,我們對10 月的行情並未抱持太大樂觀的預期。

目前市場勉強從減量博弈中喘了口氣,前五大穩定幣總市值在最近一個月內沒有顯著下降,最多可以算是升級成了存量博弈。在這種情況下行情較多的成分還是屬於超跌反彈,上漲空間有限,上漲的動力也是在現貨層面。由於所有場內玩家普遍部位較低,因此存在一些空頭回補的買盤力量。我們透過市場調查發現,資金規模在過億美金的二級機構和個人投資人都選擇以定投心態進行小規模抄底。

如果真的有所謂的alt season,因為市場流動性薄弱,市值較低,部分空頭回補的資金可能帶來巨大的漲幅,但也會出現一大批altcoin 互相搶奪資金,導致題材輪動速度非常劇烈,行情持續性差,估計也無法產生可觀的賺錢效應,參與短線交易的價值較低,而且逃跑得不夠快就會成為不幸的退出流動性。

市場僵住了,接連創下新低的波動率,鎖倉不動的長期籌碼佔比緩慢抬升,短期投資者反复追高割肉,讓我們進入了一種上不去下不來的鈍感中——市場的主要矛盾還是缺乏資金,這個矛盾現在無法解決。

主要矛盾的核心限制還是在於聯準會,9 月聯準會議息會議暫停了一次升息,但讓市場解讀為利率將在長期保持高位,到十一假期期間,又值美國政府新財年預算決議的關門關鍵點,美債殖利率漲回2008 年水平,美股黃金原油大跌,美元上漲,海外市場震動嚴重,已經出現了流動性緊張的苗頭——這也是當前加密市場的主要共識,那些還沒虧光的、在場外緊盯著魚塘的巨鯨玩家們普遍在等待2023Q4-2024Q1 美股的崩盤,用美股崩盤或是降息來作為確認魚已經徹底咽氣的信號(312 記憶的亡魂正在迴盪)。

我們對此保持關注,但仍要強調,自2023 年以來,我們不會依據宏觀資訊來指導加密市場的投資決策。我們並非宏觀的專家,升息週期的末端並不意味著降息週期的開始,每次降息都是等風險出現之後才一降再降,這不是一個先驗的信號;每次加息週期的末端,地球上某一個角落都會有一個泡沫破裂,這次要破裂的還真並不一定是美股;到底崩不崩,什麼時候崩;這些林林總總對於我們「梭不梭」的決策沒什麼幫助。

總之現在市場就是缺錢,一時不會兒不知道活錢從哪裡來,我們更需要面對的可能是比特幣在15% 的波動空間裡無限橫盤震蕩的局面。魚啊,魚啊,你何時會嚥氣?

綜上所述,9 月加密貨幣市場仍處於低迷狀態,我們也保持謹慎態度。在市場資金面改善前,波動和震盪可能持續存在。我們會繼續關注基本面,適時進行配置,耐心等待真正的買點。