撰寫:Zack Pokorny 編譯:深潮TechFlow

RWAs 的成長及新類型RWAs 的引入在鏈上,主要是由原生加密用戶的需求驅動,而不是新的加密採用者。

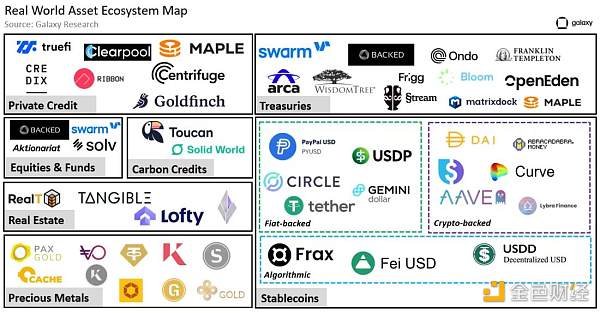

區塊鏈上存在幾種不同的RWA,各具特色,服務不同的使用案例。雖然穩定幣和代幣化黃金等某些類型的RWA 已經存在多年,但美國國債等其他類型的RWA 最近是在利率上升的背景下出現的。本文將簡要概述以下類型的收益型RWA:

-

房地產

-

私人信貸

-

國債

註:以下分析著重於RWA 這些代幣化資產及其市值。本報告不包含有關建構RWA 的底層協議(例如以太坊、Polygon、Stellar 等)或支援RWA 交易和財務管理的輔助區塊鏈原生服務的資訊。此外,報告不會在圖表和RWA TVL 計算中涉及穩定幣(以1250 億美元的價值佔有率最大、歷史最悠久的RWA),以避免其他市值較小的RWA 增長被掩蓋,或RWA 推動力被低估。

將現實世界與數位世界整合

RWA 由完成以下一項或多項活動的發行者建立:

-

在現實世界中獲取資產

-

將這些資產代幣化到鏈上

-

向鏈上用戶分發RWA 代幣

如果沒有發行人,無論它們是中心化公司、去中心化協議還是兩者的組合,RWA 都不會存在於鏈上。

一些值得注意的RWA 發行方包括:

-

Centrifuge(活躍發行的RWA 價值2.38 億美元)—最大的鏈上私人信用貸款發行者。

-

Franklin Templeton(活躍發行的RWA 價值3.1 億美元)-發行代幣化國債代幣的傳統金融機構。

-

Wisdom Tree(活躍發行的RWA 價值1100 萬美元)-發行國庫追蹤基金的機構資本市

這個簡短的列表,加上上圖所示的其他發行人,凸顯了鏈下實體背書鏈上RWA 的情況。 Franklin Templeton 和WisdomTree 是兩家資深的傳統金融公司,它們的主要業務與加密貨幣和區塊鏈技術無關。 Franklin Templeton 是一家擁有76 年歷史的全球投資公司,為個人和機構提供共同基金、ETF 和其他基金產品。作為一家公司,Franklin Templeton 管理超過100 檔ETF 和共同基金產品,管理資產總值1.5 兆美元。 WisdomTree 是一家成立於1985 年的全球金融創新公司。該公司提供多元化的交易所交易產品(ETP)、模型和解決方案。 WisdomTree 管理資產總值959.48 億美元。

過去幾年,Franklin Templeton 和WisdomTree 開始嘗試RWA,透過代幣化各種傳統金融工具如代幣化股權基金和國債,滿足機構客戶的需求。儘管這些工作還處於初期階段,但傳統金融公司發行RWA 的舉動具有催化大量從未接觸過鏈上的新用戶進入加密貨幣的潛力。

收益型RWA 成長

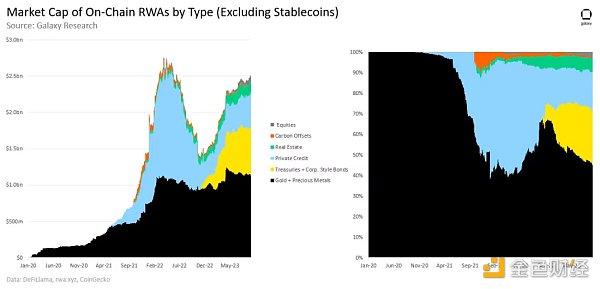

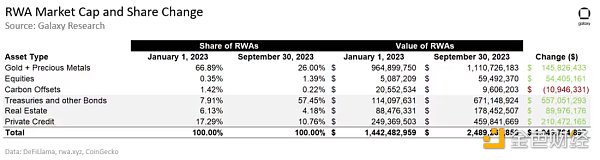

截至9 月30 日,RWA 市值達到24.9 億美元,比4 月19 日創下的27.5 億美元高峰下降9.6%。儘管國債相關RWA 強勁成長,但過去18 個月私人信貸發行方活躍貸款大幅減少,使RWA 市值低於歷史最高值。

從1 月31 日到9 月30 日,非穩定幣RWA 的價值成長了10.5 億美元。過去三個季度新增成長的8.557 億美元來自國債及其他債券、房地產和私人信貸。

私人信貸

私人信貸是非銀行機構提供融資的一種借貸形式。由於2008 年金融危機以來,銀行面臨的監管日益增多,私人信貸市場獲得了顯著增長,借款人尋求資本的輔助來源。在當前的利率週期,這一趨勢進一步擴大,銀行資產負債表尤其受約束(正如今年稍早的銀行倒閉所證明)。私人信貸解決方案對借款人和貸款人都有好處。它為借款人提供了銀行貸款所缺乏的靈活性;其浮動利率為貸款人提供了固定利率替代方案所沒有的利率保護。截至2023 年8 月,全球私人信貸貸款市場估值1.5 兆美元。

從1 月1 日到9 月30 日,鏈上私人信貸貸款的活躍價值增加了2.105 億美元(84%成長)。大部分成長(74%)來自Centrifuge,其未償還貸款餘額增加了1.557 億美元。 Clearpool 這個去中心化信貸市場在過去三個季度經歷了最大的相對變化。從1 月1 日到9 月30 日,該平台的貸款餘額增加966%,到9 月30 日達到2,396 萬美元。 Clearpool 在其生命週期內,在3 條鏈上(Polygon、Polygon zkEVM 和以太坊)已累計發放了超過4 億美元的私人信貸貸款。

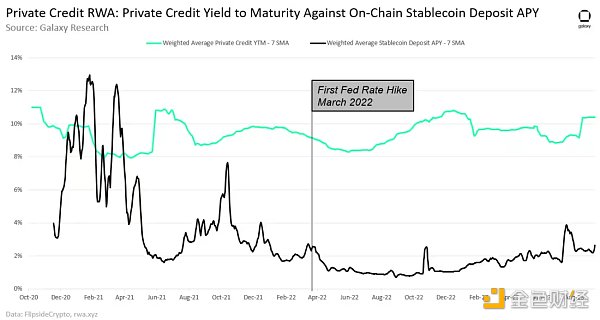

儘管2023 年有所增長,但鏈上表示的私人信貸貸款總值仍比2022 年5 月達到的歷史最高15.4 億美元低70%。在聯準會大幅升息的同時,活躍貸款大幅減少,且自2022 年3 月首次升息後的9 個月內到期收益率上升。

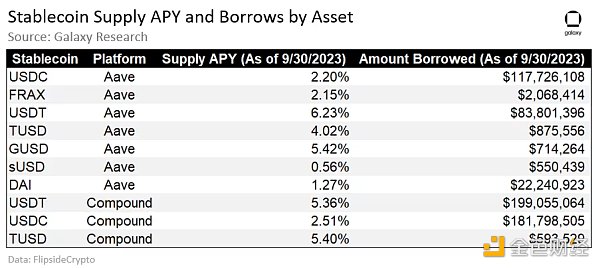

用戶透過存入穩定幣進行鏈上私人信用貸款可以獲得的收益明顯高於用戶透過Aave 和Compound 等DeFi 借貸協議使用穩定幣獲得的收益。從1 月1 日到9 月30 日,鏈上私人信貸貸款代幣化的收益率與Aave 和Compound 穩定幣供給率加權平均值之間的平均日息差為7.7%。穩定幣存款利率依照Aave 和Compound 上以下資產借入金額的加權平均值計算:

值得注意的是,將穩定幣存入Aave 和Compound 等去中心化借貸協議與存入Centrifuge 和Clearpool 等提供代幣化現實世界私人信貸貸款的收益率存在不同的風險狀況。而大多數去中心化借貸協議上的貸款都是超額抵押的,私人信貸貸款的代幣可能沒有。

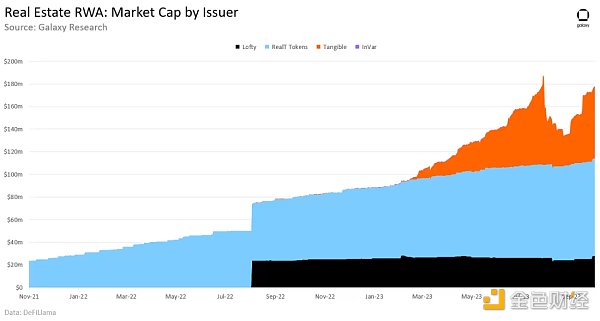

房地產

房地產是一種有形資產類別,包括住宅、商業建築和土地等房產。房地產對投資者特別有吸引力,因為其透過被動收入流如租金帶來正向現金流的潛力。 2023 年,房地產是世界上最大的資產類別,價值約613 兆美元。

在本報告涵蓋的所有有收益的RWA 類別中,以美元計算,鏈上房地產增長最少。從1 月1 日到9 月30 日,這些代幣化資產的總價值為1.78 億美元,在某些情況下代表房地產的份額所有權。 RealT 代幣是代幣化房地產最大的發行方,佔據49%的市場。 Tangible 是另一個房地產重點RWA 發行方,今年成長最強勁。 Tangible 代幣中的總價值鎖定額從10 萬美元增長到6,400 萬美元,在2023 年頭三個季度。

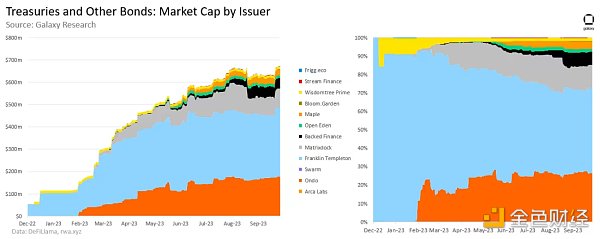

國債和其他債券

美國國債是由政府擔保的債務證券。它們被廣泛認為是最安全、最可靠的收益資產類型,世界知名的「無風險」(需要明確的是,風險是美國政府違約)。相較之下,公司債是公司發行的債務證券,提供的收益可能更高但風險也比國債更大。 2022 年,全球債券市場估值133 兆美元,光是美國公司在2023 年前三個季度就發行了1.02 兆美元的公司債。

代幣化國債和其他債券的價值從1 月1 日到9 月30 日增長了5.5705 億美元美元。 Ondo Finance、Franklin Templeton 和Matrixdock 是頭部3 家國債RWA 發行者。它們合計發行了5.7205 億美元的資產(佔代幣化國債和其他債券類別的85%),並在今年發行了4.685 億美元的國債RWA。

Frigg.eco 與該類別中的其他發行方不同,它發行與永續基礎設施開發商相關的債券。這些工具更像公司債券,而不是其他方發行的國債RWA。 Frigg.eco 發行的債券允許代幣持有者透過為開發提供資金賺取收益,並允許開發商發行用於資助其舉措的債務。

另一個市值約18 億美元的代幣化國庫資產是stUSDT。 stUSDT 是第一個在波場上推出的RWA 計畫。近期,該資產因其支持和收益來源的透明度不足而受到批評。

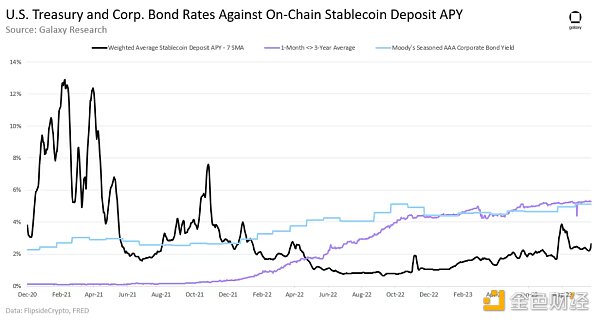

近18 個月來,期限少於3 年的美國公債(鏈上採用最廣泛的期限)的平均收益率一直高於穩定幣存款的平均收益率。 2023 年,這些國債的平均利率與Aave 和Compound 穩定幣利率的加權平均利率之間的平均日息差約為3%(國債利率-鏈上利率)。相較之下,穆迪AAA 級公司債殖利率與鏈上穩定幣殖利率之間的平均息差為2.7%(公司債殖利率-鏈上利率)。

前景

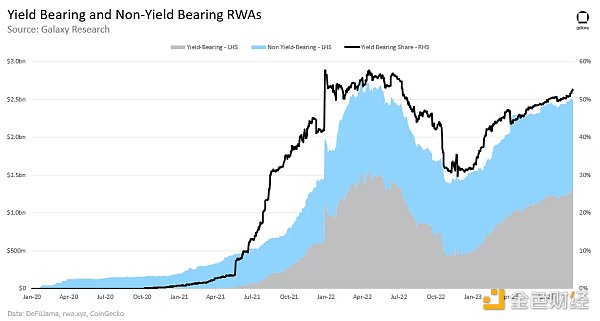

加密貨幣本地用戶對收益的需求推動了鏈上RWA 的成長。今年RWA 領域創造的新價值中約82% 來自代幣化私人信貸、房地產和國債等有收益的RWA。在總RWA 市值中,與非收益型RWA(如黃金、股票和碳抵消)相比,收益型RWA 的份額從1 月1 日到9 月30 日的31%近乎翻倍,達到53%(距歷史最高57%的4%)。

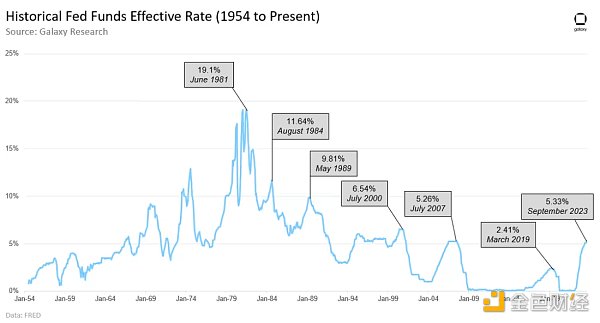

2021 年至2023 年間,聯準會貨幣政策的積極轉變將基準利率提升到2007 年以來未見的水平。這為尋求更高收益的RWA 原生去中心化金融用戶創造了新的需求。

大多數RWA 用戶是加密原生用戶

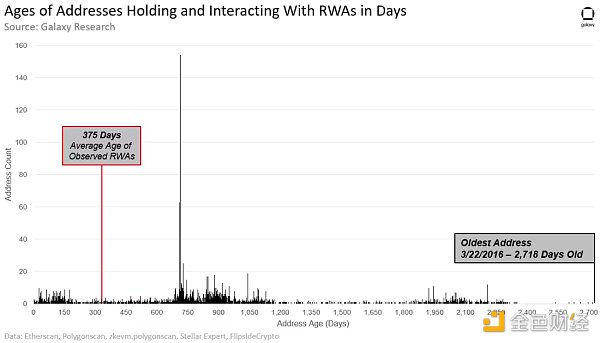

大多數鏈上RWA 需求來自少數加密原生用戶,而非新的加密採用者或傳統投資者。與RWA 代幣互動的平均用戶地址的創建時間早於這些資產在鏈上創建時間,這突顯了平均RWA 持有者已經在鏈上進行交易一段時間。

下圖顯示了持有以下公司和協議發行的RWA 代幣的唯一用戶地址的年齡。這些資產所發行RWA 的代幣符號如下(括號中)。這些資產總共佔有收益RWA TVL 的近70%:

-

Ondo(OUSG)

-

Matrixdock(STBT)

-

Maple(MPLcashUSDT 和MPLcashUSDC)

-

Open Eden(TBILL)

-

Backed(bIB01 和bIBTA)

-

Arca Labs(RCOIN)

-

WisdomTree(WSTY)

-

Swarm(TBONDS13 和TBONDS01)

-

Stream Finance(US4W)

-

Bloom(TBY-Feb1924、TBY-mar24(a)和TBY-mar24(b))

-

Franklin Templeton(FOBXX)

註:這些資產持有者的快照取於2023 年8 月31 日。因此,地址的年齡計算為地址首次鏈上交易與2023 年8 月31 日之間的天數。持有多個RWA 的使用者位址計算一次。被確定為由單一使用者控制的多個地址也計算一次,使用其最早的交易。數據追蹤這些資產發行所在的所有鏈上地址的年齡,包括:以太坊、Stellar 和Polygon。以下數據也顯示了以下三個協議發行的私人信貸代幣化表示的用戶地址年齡:

-

在以太坊和Polygon zkEVM 上的Clearpool

-

在以太坊上的Maple

-

Goldfinch.

截至2023 年8 月31 日,共有3232 個唯一地址持有上述公司和協議發行的RWA 資產。持有和互動RWA 的地址平均年齡為882 天,即2.42 年。這意味著平均地址自2021 年4 月起在鏈上。相比之下,RWA 資產的平均年齡為375 天。對於代幣化國庫資產,這些RWA 的年齡計算為首個代幣鑄造日與2023 年8 月31 日之間的天數。對於Clearpool、Maple 和Goldfinch 等私人信貸平台發行的資產的年齡,根據協議啟動日到2023 年8 月31 日的天數計算。對於私人信貸RWA 資產,使用協議啟動作為這些資產年齡的起始日期可以補償鏈上私人信貸的滾動性質(即貸款到期/池關閉,新貸款開放)。

20% 與上述RWA 互動或持有上述RWA 的地址在2023 年以及RWA 資產在鏈上興起的三年多前就開始進行鏈上交易。下表總結了截至2023 年8 月31 日持有RWA 的使用者地址的年齡範圍:

上面強調的許多在不到一年前執行第一筆交易的RWA 持有者都是Franklin Templeton 和WisdomTree 發行的資產的RWA 持有者(34%,188 個地址),這表明由資深金融公司創建的RWA 產品可能正在成功地吸引新的用戶群進入加密領域,儘管RWA 用戶的大多數仍然似乎是原生加密用戶。

RWAs 意味著現實世界的風險和局限性

雖然許多RWAs 是在公共區塊鏈上發行的,但它們並沒有為用戶提供無障礙存取金融產品和服務的權限。在大多數情況下,鏈上與RWAs 互動的用戶需要完成KYC/AML 或白名單驗證、信用認證檢查,並且可能需要滿足最低餘額要求才能鑄造、購買、存入和/或贖回RWAs。 RWAs 受限於類似或在某些情況下比其傳統金融對應物更多的限制。這意味著RWAs 沒有透過讓個人參與他們本來無法獲得的金融活動來擴大對金融工具的訪問範圍。

此外,RWAs 存在著與所有鏈上應用程式和服務相關的技術風險以外的獨特風險。例如,由於私人信貸借貸在傳統金融中在某些情況下是無擔保的,私人信貸貸款的代幣化表達也必須反映這一現實。如果鏈下借款人違約其貸款,那麼鏈上存款人可能會損失資金。為了補償鏈上此類風險,RWA 私人信貸發行者必須透過貸款風險/收益範圍內的轉移和通過去中心化自治組織(DAOs)的透明治理流程審查新貸款,找到讓資產定位的方法。

聯準會政策至關重要

聯準會的行動大大推動了RWAs 今年的普及度。隨著利率上調,鏈外收益對鏈上用戶變得更具吸引力。此外,隨著利率上升,最有價值的RWA 類型也發生了變化。例如,在2022 年第二季度,私人信貸支持的RWAs 佔總RWA TVL 的56%,而美國國債支持的RWAs 佔0%。在2023 年第三季度,私人信貸支持的RWAs 在總RWA TVL 中的份額下降至18%,而美國國債支持的RWAs 份額增加至27%。聯準會政策是影響RWA DeFi 領域擴張和佈局的推動力。

結論

RWAs 的成長及新類型RWAs 的引入在鏈上,主要是由原生加密用戶的需求驅動,而不是新的加密採用者。但是,Franklin Templeton 和WisdomTree 等主要傳統金融公司對RWAs 的採用,顯示了這個DeFi 新興領域吸引未來新用戶的潛力。 2023 年RWAs 勢頭強勁,許多這類資產的市值正趨向新的歷史新高。不斷變化的宏觀環境將繼續影響這個領域的發展,原生和非原生加密用戶對這類資產的持續需求也將如此。