編譯:金財經Jason

加密投資公司ByteTree發布最新研投報告,其中指出當前比特幣市場並不能算是“熊市”,更準確的說,應該是一個“平靜的牛市”。

如果回到2021 年4 月,當時比特幣的交易價格超過6 萬美元,那時很少人會猜到今天的價格會腰斬,可即便如此,比特幣在危機中依然跑贏了股市。

技術分析

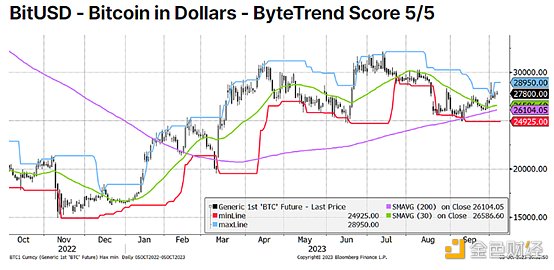

現階段,比特幣期貨看起來不錯,尤其是當你將它們與債券市場的危機進行比較時,雖然突破30,000美元仍存在巨大阻力,但遲早會被克服。目前比特幣現貨價格高於25,000 美元,這是2022 年5 月至2023 年3 月的上方阻力位。如果能夠堅持下去,那麼比特幣就處於牛市中,儘管是一個安靜的牛市。

想想過去幾年比特幣遭遇的一切,西方監管機構、詐欺和炒作週期,可即便經歷種種阻礙,與表現良好的標準普爾500 指數相比,比特幣已接近12 個月的相對高點。

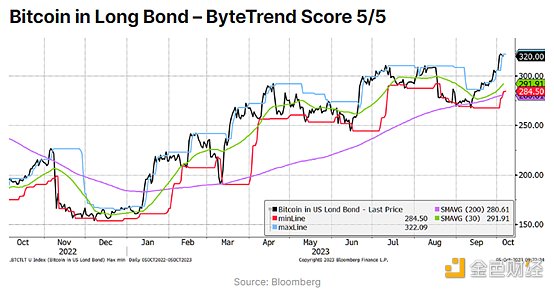

最重要的是,比特幣是美國債券的真正避風港。在長期債券中,比特幣已經開始展現出競爭力。

之所以使用期貨,是因為與標準普爾指數或債券同時交易時的表現類似,真正的比特幣可以24/7 進行交易,而比特幣期貨則要寬鬆得多,僅在工作日的辦公時間內進行交易,公共假期除外。期貨的意義在於,你可以在遙遠的未來確定價格。如果價格下跌,由於各種市場因素歸結為供需不匹配,那麼合約只會令人失望。

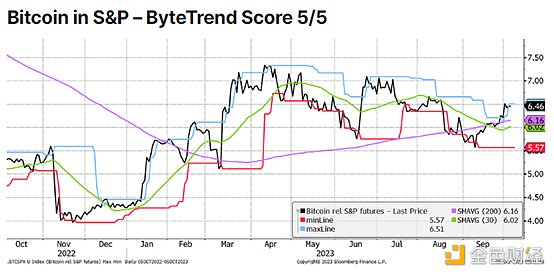

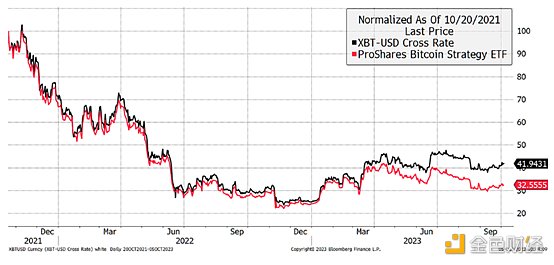

ProShares 比特幣期貨ETF (BITO) 於近兩年前推出,此前有分析師預測該期貨產品每年會落後比特幣5% 到8%,但結果並非如此,自推出以來,由於滾動收益率較高, BITO 的漲幅落後於比特幣9.5%,當BITO 購買新合約時,他們必須支付過高的費用,因此回報率較低。

比特幣期貨讓ETF 陷入困境

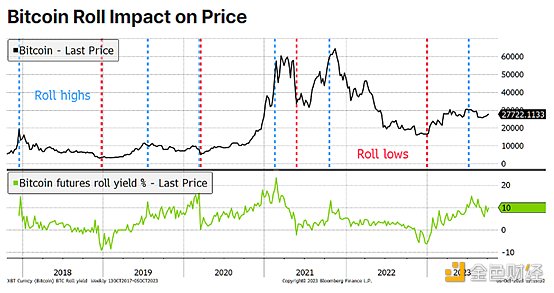

有人認為,美國證券交易委員會允許期貨ETF 主要出於「保護投資者」免受現貨ETF 的影響,監管機構應該是一股向善的力量,但ByteTree分析師Charlie Morris對此表示懷疑,下圖中綠色先挑顯示了期貨的展期收益率,在上面顯示了比特幣。展期衡量的是期貨合約的第3個月與第2個月的對比,之間的差異約為0.8%,相當於每年10%。藍色標記滾動高點,紅色標記滾動低點,結果顯示高點通常與比特幣價格峰值一致。

請注意,去年的展期收益率很低,這使得BITO 能夠與比特幣相媲美,今年這一數字仍然很高,其中部分原因是利率,美國證券交易委員會應該注意這一點。

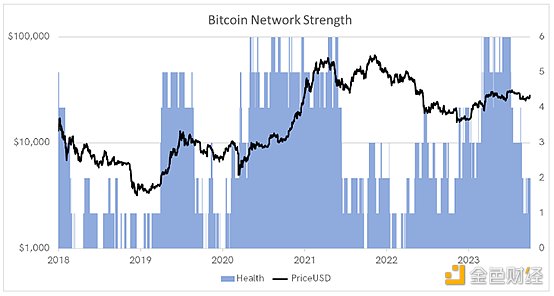

下圖是比特幣網路強度/健康度與價格比較。

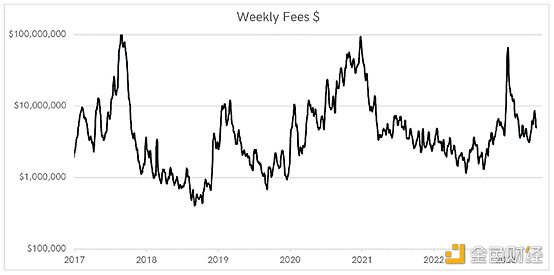

在網路費用方面,比特幣網路費用在2023年初有較大幅度成長,主要得益於Ordinals銘文爆發,不過目前已出現回落。實際上,在2023 年上半年,以太坊網路總計產生了約7.43 億美元的交易費用,TRON 產生了約2.82 億美元的交易費用,而比特幣網路費用收入僅為8,000 萬美元。

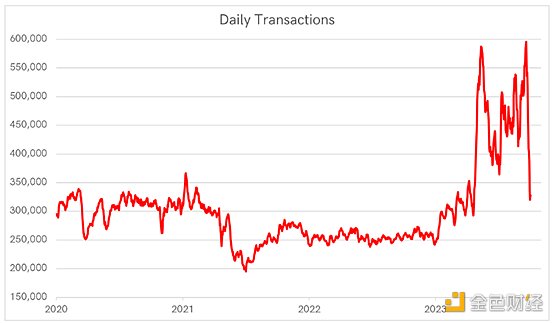

在交易量方面,最近這段時間比特幣網路交易量大幅下降(如下圖),如果持續下去可能會影響費用。

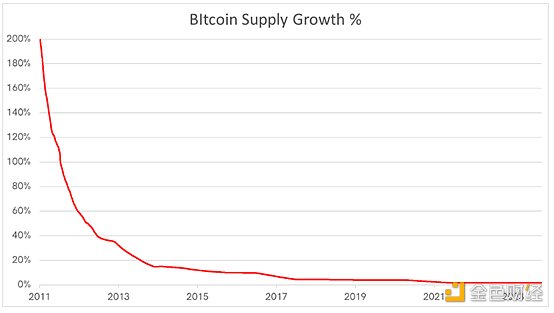

目前比特幣網路交易量很薄弱,我們必須考慮到這一點。另一個要注意的是,比特幣區塊獎勵預計會在2024年4月減半,也就是第四次減半,目前距離下次減半還有大約200天。比特幣的新供應成長率在開始時呈指數級增長,但隨著我們逐漸接近2,100 萬枚比特幣被開採的最終階段,這一增長率已降至每年1.8%。 4 月後,這一比例減半至0.9%。比特幣將變得越來越稀有,也很可能會支撐價格。

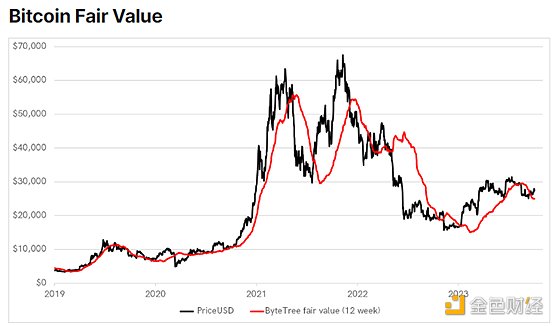

無論如何,這一切都取決於固定供應的需求,比特幣的需求透過其網路活動或透過區塊鏈轉移的美元等值價值來提現。目前比特幣公允價值高於25,000 美元(如下圖),自上個月以來,這一數字有所下降,但似乎正在穩定下來。這個簡單的想法可以幫助我們理解一波機構投資者對比特幣的影響有多大。

投資流向

整體來看,比特幣投資流向表現較好,但在過去一個月有所回落,但熊市訊號會比這更糟。所以總的來說,還是穩定的。

加密相關股票表現

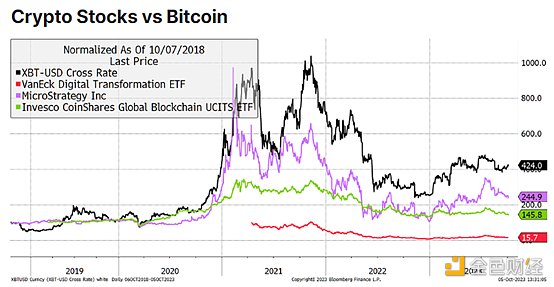

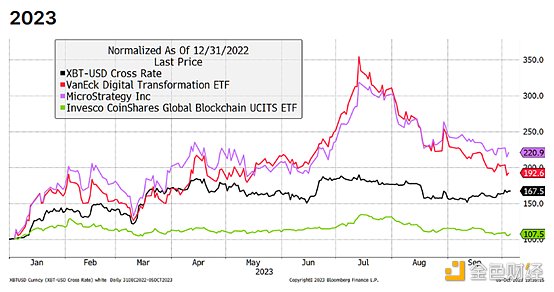

許多人害怕透過交易所購買比特幣,這就是我們需要ETF 的原因,涉及加密貨幣的股票ETF 包括:VanEck Digital Transformation (DAPP) 和Invesco CoinShares Global Blockchain (BCHN)。

DAPP持有Coinbase、MicroStrategy、Block、以及比特幣礦企的股票;BCHN 則更謹慎控股公司涉足更廣泛的科技生態系統,例如SBI、Monex、三星、台積電、和CME等。過去一年DAPP 的波動性為85%,而比特幣為40%,BCHN 為35%。

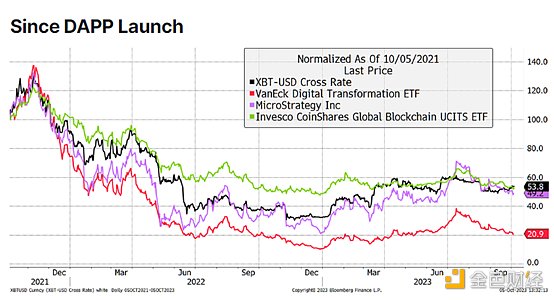

自2021 年底DAPP推出以來,其表現似乎並沒有BCHN 那麼好,如下圖所示。

2023年,DAPP 和MSTR 的市場表現都擊敗了比特幣,而BCHN 表現則相對落後,但它的風險較小。

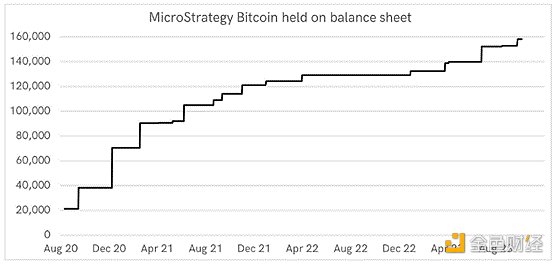

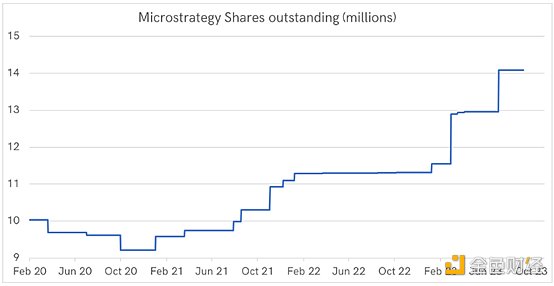

MicroStrategy (MSTR) 執行長Michael Saylor 於2020 年8 月宣布持有比特幣,推動該公司股價飆升。如今,他擁有158,245 枚BTC,價值43.8 億美元,佔所有流通BTC 的0.8%。

Michael Saylor先花掉了自己的5 億美元現金,然後發行了22 億美元的債務併購買了更多的BTC。

只要MSTR 的股票交易價格高於資產淨值,Michael Saylor 似乎就會繼續購買比特幣。如果作為MSTR 的投資者,可能需要採取相反的觀點並在折扣時購買期股票,目前,MSTR 股票的交易溢價為40%。

作為投資者,當比特幣價格上漲時,您可以從槓桿中受益(由於債務),但如果比特幣價格下跌,您的表現就會更糟。最重要的是,如果你想擁有比特幣,最好的選擇是透過交易所或ETF 購買比特幣。

宏觀場景

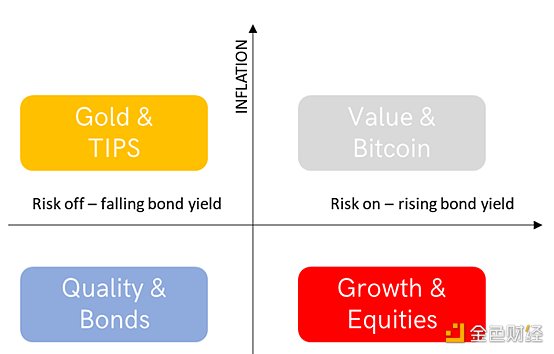

在債券市場面臨壓力的情況下,目前無法對宏觀經濟進行太多闡述,但需要提醒投資者,根據ByteTree的分析,比特幣目前處於下圖右上角的位置。當債券殖利率上升時,比特幣在風險偏好的情況下表現良好,畢竟比特幣90%以上的歷史漲幅都是在債券殖利率和通膨持平或上升時發生的。

右上角方框中的其他資產包括大宗商品、銀行和重工業,比特幣是一種供應有限的數位商品。

總結

世界正處於混亂狀態,現在需要保持謹慎,很多事情都會出錯,而且很可能出錯。儘管金融市場發生了“大屠殺”,但比特幣現在不太可能成為風暴的中心,因為最壞的情況已經過去。

減半即將到來,比特幣變得越來越稀缺。