每個人都聽說過比特幣正在經歷的4 年牛熊週期,但你有沒有想過比特幣可能會經歷一個更大的週期?這個更大的周期能否反映人類採用新科技的方式?我們之前有沒有可能看過類似的東西,例如網路?

在本文中,我們將深入探討一種新的理論,該理論表明比特幣正在經歷一個更大的16 年周期,這可以幫助我們預測未來幾年比特幣價格的方向。

比特幣的常規“4 年周期”

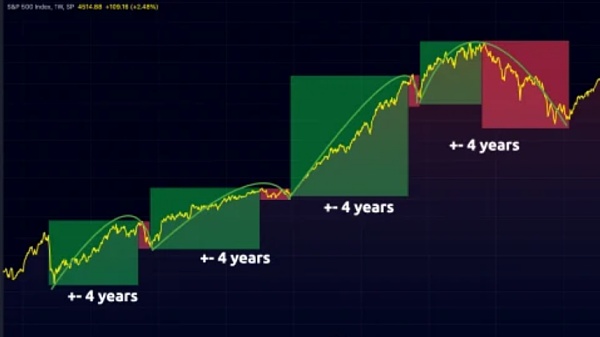

比特幣往往是傾向於經歷4 年的週期,且分為上升趨勢和下降趨勢兩部分。

在一個常規的4 年周期中,基本上包括3 年的上升趨勢,然後是1 年的下降趨勢(也稱為熊市)。到目前為止,比特幣已經完成了4 個這樣的週期,並表現出令人難以置信的準確性,引起了市場參與者的注意。

網際網路週期

人們不能忽視標準普爾500 指數在互聯網週期和比特幣週期中的市場結構之間的相似之處。常規金融市場也經歷了明確的4 年週期,大部分週期處於上升趨勢,而下降趨勢(也稱為熊市)短暫存在。

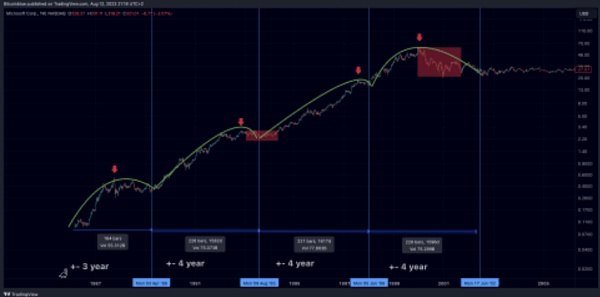

從我的角度來看,網路週期始於1986 年左右,因為這是微軟(Microsoft)上市的那一刻,它也是這輪網路週期中最大的公司之一。

比特幣的前3 個4 年週期看起來與標準普爾500 指數從1986 年開始的前3 個4 年週期非常相似。

這真的激起了我的興趣,因為這兩個時期都是基於採用一種全新的技術,改變了我們社會感知和使用資訊的方式。

譬如個人電腦和互聯網徹底改變了我們的生活,以至於超過24 小時不連接到互聯網幾乎是不可想像的,在未來,不擁有和使用任何比特幣也是不可想像的,所以我們仍處於採用的早期階段。

那麼,網路週期的發展結構能否幫助我們確定比特幣的潛在週期路徑呢?首先,我想強調這樣一個事實,在我看來,市場週期是使用粗略價格預測並確定何時進入和何時退出特定市場的最佳方式之一,但我真的想強調“粗糙”這個詞。

因為有句話說:「歷史不是簡單的重複,但它總是壓著相同的韻腳」,我認為這也適用於週期。沒有什麼能100% 複製以前發生的任何事情,但它可以讓我們粗略估計可能發生的事情。

正如您在互聯網週期的發展結構中看到的那樣,前3 個4 年周期非常相似,一個長期牛市,然後是一個短暫但有時是輕度的熊市或調整。

只有最後一個4 年周期不同,情況完全顛倒。它始於價格的加速上漲,但持續時間不長,並且隨後進入多年的熊市。

比特幣是否會做出類似的動作?讓那些期待常規4 年周期的人失望,並讓大多數人感到意外,最後陷入長達數年的熊市?

Microsoft 正在複製類似的路徑——它開始於3 個正常的4 年周期,接著是一個顛倒的4 年周期,這導致這個多年來一直處於強勁牛市的資產,出現了一個長期的熊市。

其中Microsoft 在2000 年達到多頭市場高峰,標誌著價格的長期最高點,約60 美元。直到2015 年,這項價格記錄才再次被打破。

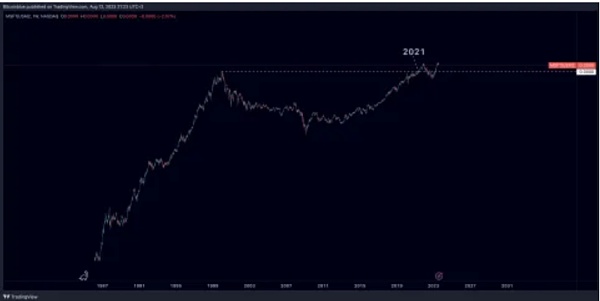

這意味著它從那個高點之後,花了15 年的時間才完全恢復,並再次超過那個水平。如果我們考慮貨幣供應量,Microsoft 實際上需要更長的時間才能恢復,並在21 年後的2021 年5 月突破前期高點。

Microsoft 和標準普爾500 指數這兩個圖表,都真實地證明了長期牛市後調整的幅度。

從一個人的角度來看,很難想像自己經歷過大部分時間都是上漲的資產會出現長期熊市,那麼,比特幣是否可能會出現類似情況呢?

週期之間的交會

因此,讓我們來看看這些週期對比特幣的預測,以及我們如何為這些結果做好準備。首先,有趣的是有一個日期在常規的4 年周期和16 年周期中都預測了相同的結果:

常規的4 年周期表明,我們將在2025 年之前保持上升趨勢,然後是經歷1 年的下跌。這是一個典型的4 年週期,我們在比特幣歷史上已經見過3 次。

而根據16 年的周期,我們可能會遵循與上述網路泡沫類似的路徑——比特幣將在周期的前半段達到頂峰,因此最遲在2024 年底,隨後將持續多年的下跌,進入2026 年,形成新的低點。

如何發現週期頂部

比特幣交易者可以使用的最佳指標之一是比特幣資金費率,資金費率基本上顯示了衍生性商品市場上的大多數市場參與者是做空還是做空比特幣。

我發現這個指標對於發現比特幣價格的頂部非常有用,因為在健康的牛市中,當資金費率為負值時,價格趨於上漲。在熊市中,當資金費率為正時,價格往往會下跌。

因此,我們可以使用此指標來發現市場正在交易的市場條件以及是否有任何變化。當比特幣在2022 年進入熊市時,第一個訊號是比特幣價格下跌並伴隨著負資金費率,這在健康的牛市中通常不會發生。