來源:LD Capital

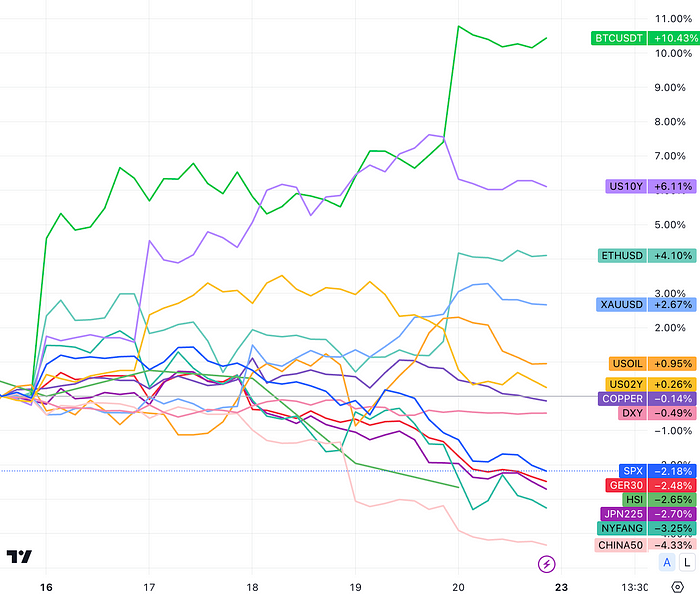

受到戰爭避險情緒影響以及Q3財報不如預期,國債利率新高,Fed再發鷹聲,經濟數據好於預期(零售、初請失業金)的背景下,經過前兩週小幅上漲,美股指數上週大跌,NAS100跌超3%,SP500跌2.5%,收盤低於200日均線,大科技公司上週領跌;此外歐亞股市也普遍下跌,德國30跌2.4%,China50跌4.3%(儘管中國GDP大超預期4.9%,deflator-1.4%),JPN225跌2.7%。美國小型股和中國股市跌破年初至今的低點。

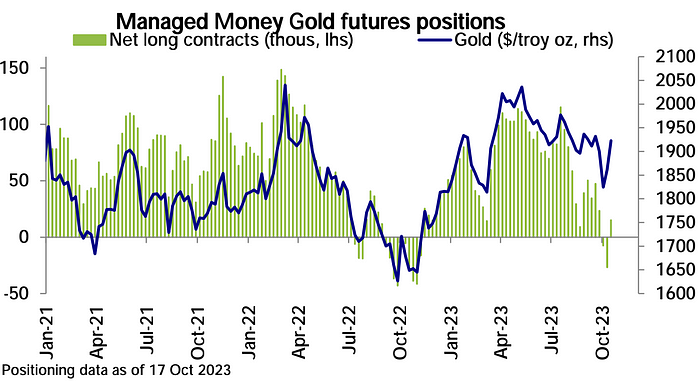

金價上週上漲近3%,創五個月來最高水平,上週宏觀面悉數逆風的背景下以BTC為首的加密數字貨幣大漲,與我們前一周週報提出的觀點一致,在不確定性上升在的背景下,分散配置的需求會凸顯,黃金和數位貨幣這樣的另類資產會受益,儘管加密貨幣的行情啟動比黃金晚了一周。

在全球股市下跌的背景下加密貨幣能夠逆勢大漲,這打破了先前兩者正相關的趨勢,將有助於加密貨幣進一步恢復信心走出獨立行情。

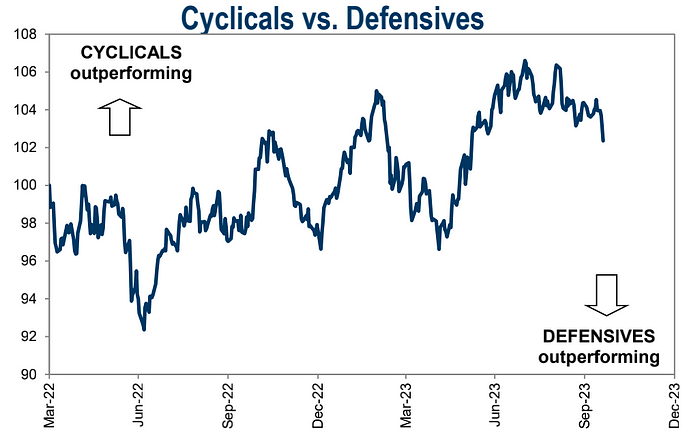

防禦類股票表現較強:

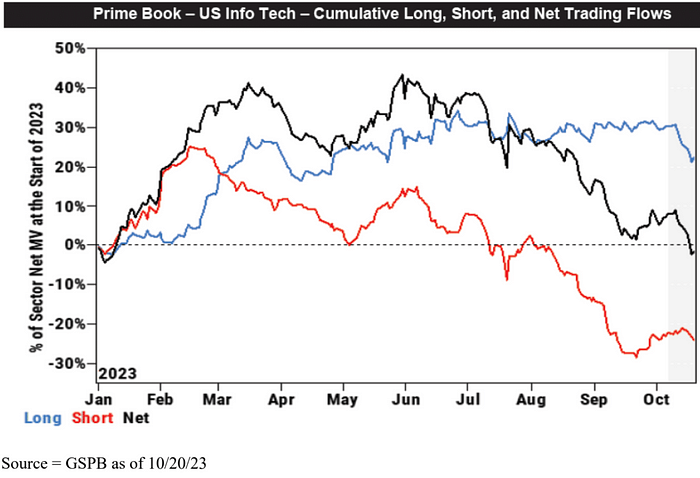

根據GS PrimeBook數據上週資訊科技板塊在機構投資者中出現了較大規模的減倉和獲利了結行為,主要集中在品質較差的股票:

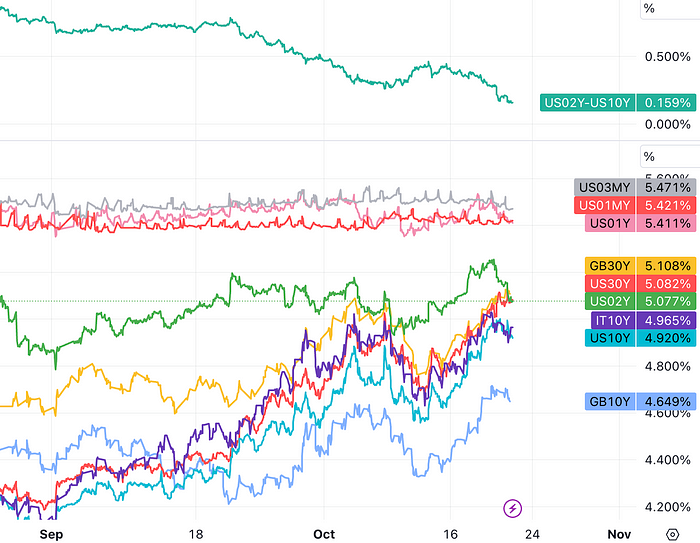

10 年期美國公債殖利率在周四盤中交易幾乎觸及5%,刷新2007 年7 月以來的最高水準;30年期美債週四週五連續兩天挑戰5.1%關口,刷新2007年5月以來最高水準。 8月以來10yr和30yr上漲達到1個百分點相當於4次升息。此外歐洲主要國家國債也在挑戰多年來高點(DE 10yr 2011,IT 10yr 2012,GB 10yr 2008)

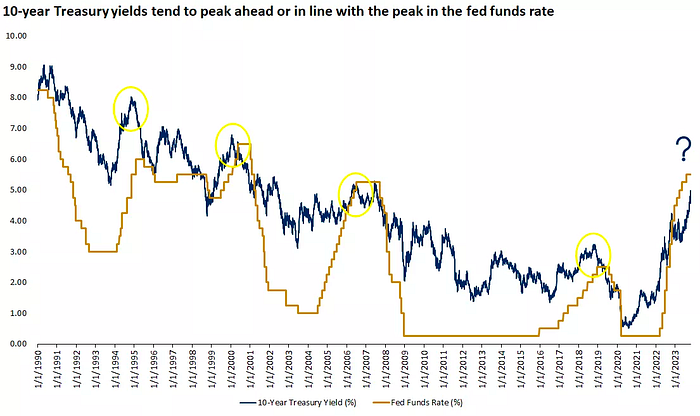

從歷史上看,美債殖利率會提前於Fed的政策利率見頂,如果我們預期聯準會即將完成升息,那麼收益率也可能已經接近高峰水準。

日本央行未能遏制10年公債殖利率突破0.8%的水平(2013年來最高),這可能進一步減少日資對美元資產的依賴:

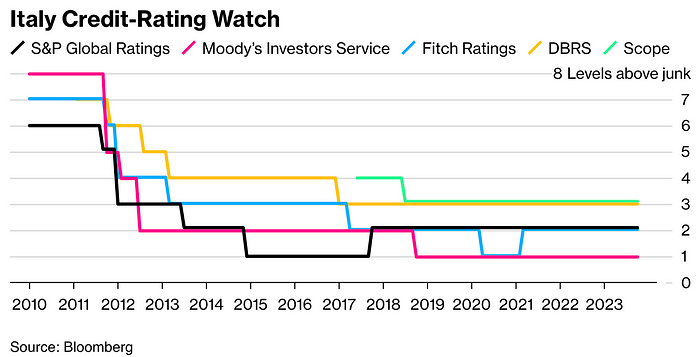

S&P確認義大利主權債務評等維持在BBB,前景穩定。目前義大利公債殖利率相對於德國和其他核心歐元區債券殖利率之間不斷擴大的差距可能會成為本週歐洲央行會議的焦點,關注會不會先透過PEPP 再投資計畫予以支持。

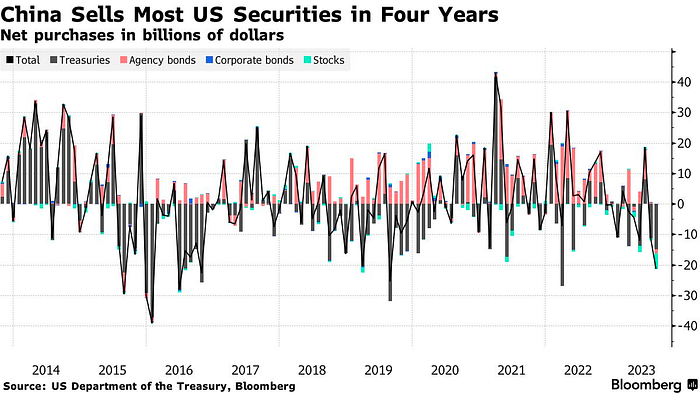

美國財政部週三公佈的數據顯示8月份,中國投資者拋售的美國債券和股票達到212 億美元創四年來之最,其中包含創紀錄的51億美元美國股票。這引發外界猜測— — 清算資產以獲得美元現金,以備日後需要透過幹預操作捍衛人民幣。

3Q財報進展

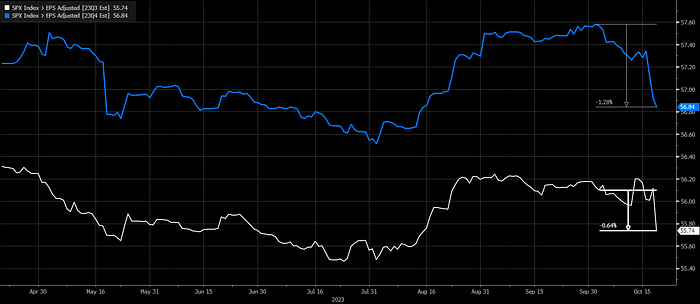

基於已經公佈財報的86家公司實際業績,以及未公佈但預計業績的公司的預測,本季度標準普爾500指數中的公司的盈利預期變差。

結合上周公布財報的公司,與去年同期相比,預計整體淨利將下降0.4%。這一預期比前週的預期略有下調,前週共識預計將年增0.4%。

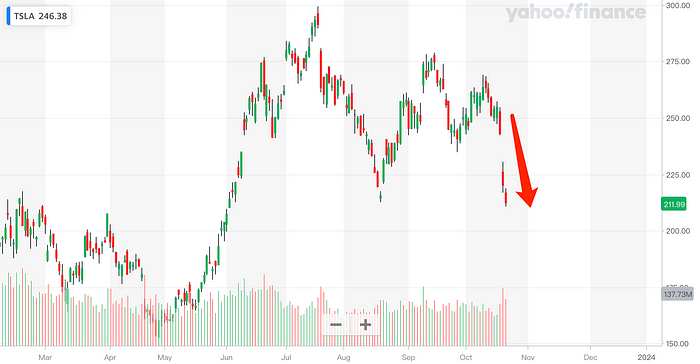

特別值得注意的是明星公司特斯拉,其發布的2023年第三季財報顯示,特斯拉今年第三季營收約234億美元,年增9%,低於華爾街預期的243億美元,為3年來最慢增速;淨利為18.53億美元,年減44%,毛利率進一步下滑至17.9%,較第二季的18.2%下滑了0.3個百分點,創4年新低。在結合科技股普遍回檔的背景下,上週特斯拉股票大跌-15.22%,市值蒸發超過1,000億美元。

與特斯拉命運相反的另一家明星公司是台積電,上周公布的第三季營收為新台幣5,470 億元(合170 億美元),比去年同期下降11%。淨利為新台幣2,110 億元,高於分析師預測的新台幣1,900 億元,但較去年同期下降25%。但該公司預計明年半導體將出現更廣泛的復甦,且高階晶片需求將更強勁。所以TSMC股價上週逆勢收漲1%。

另外值得注意的是,包括高階人工智慧晶片在內的高效能運算部門的營收佔其總銷售額的42%,低於上一季的44%,但高於去年同期的39%。

以哈戰爭進展

以色列國防軍以及徵召的預備役軍人目前聚集在以色列與加薩的邊界上,隨時準備對加薩實施地面攻擊。

為了防止以哈戰爭升級,十幾個國家在剛過去的週末在開羅舉行和平高峰會,全球主要國家都派出了官員參會,但尷尬的是以色列拒絕出席。最後,因與會的阿拉伯和西方國家領袖和代表存在分歧,而沒有在會後發表聯合聲明。阿拉伯國家領導人在會上紛紛譴責以色列轟炸卡薩地帶,要求以色列立即結束行動。西方領導人大多強調平民應該受到保護,呼籲要為平民提供人道援助等。

拜登上週出訪以色列,在戰爭期間釋放支持訊號尤其明顯。他隨後對國會提出140億美元對以色列的援助(總額1000億,財政大放水),他也表示不希望派遣美軍到烏克蘭領土上與俄羅斯交戰,但沒有針對以色列領土做出同樣的承諾。

消息人士透露,美國政府已向以色列施壓,要求推遲即將入侵加薩的行動,以便釋放更多哈馬斯人質。布林肯:「仍有10名美國人在這場衝突中下落不明…我們知道他們中的一些人被哈馬斯扣押為人質,另有估計約200名人質也被扣押在加薩。」但同時,美國軍方也正在向中東派遣更多飛彈防禦系統,並根據準備部署命令增派美軍。

以色列方面態度強硬表示,無論人質發生什麼情況,都會瓦解哈馬斯。哈馬斯週六提出遣返兩名以色列婦女,但以色列拒絕接受她們,總理辦公室認為這是哈馬斯的宣傳把戲,以博得國際同情。

以色列國防軍發言人丹尼爾哈加里週六表示,以色列國防軍將從今天起增加對加薩的空襲。當被問及以色列是否因美國壓力而停止在加薩的地面行動時,哈加里表示,以色列軍方將在軍事條件最佳的情況下發起這樣的行動。

以色列總理警告真主黨如果參戰將對黎巴嫩造成「毀滅性的」。

據加薩巴勒斯坦衛生部周日稱,自10 月7 日以來,加薩的死亡人數已上升至4,651 人,超過14,245 人受傷。

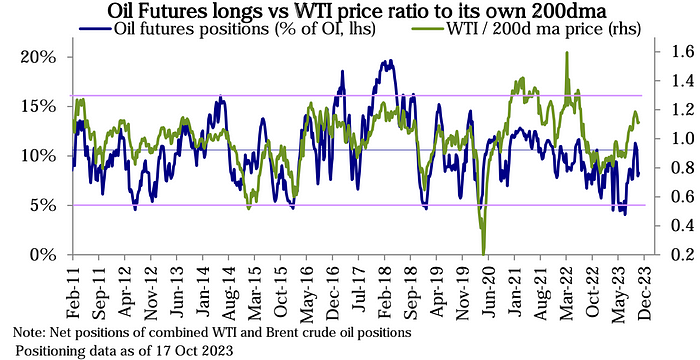

目前看起來以哈戰爭可能還沒真正開始,美國也不太可能組織以色列派出地面不對,對油價的影響可能還會持續一段時間,中東國家可能將原油作為武器針對以色列及其盟友,例如Iran外長上週號召所有穆斯林國家對以色列實施石油禁運,刺激油價再次上漲。

伊朗石油出口減少是短期最可能造成的後果。伊朗石油出口量目前位於2018來最高的200萬桶/日水平,這在很大程度上由於美國放鬆制裁。然而,由於伊朗公開支持哈馬斯和真主黨,可能會導緻美國對伊朗政策發生重大轉變,不過對於Opec日超3000萬桶的產量來說,影響不大。

同時別忘了上周美軍在伊拉克和敘利亞遭遇無人機攻擊,而海軍則遭遇了也門發射的無人機和巡弋飛彈。

另外美國能源部上週表示準備以每桶79 美元或更低的價格購買600萬桶石油作為儲備。潛在購買的時間範圍是十二月和一月。這當然意味著零補充,因為石油很難跌到那麼低,在地緣政治風險達到多年來最高水準之際,美國戰略石油儲備國的石油狀態已經耗盡了一半:

補充SPR 計畫的消息幫助推高了油價,79美元似乎成為油價新的下限。

美國會眾議院議長再次難產

上週提到的Jim Jordan最終落選,有評論稱,從年初麥卡錫歷經15輪投票才當選眾議長,到現在共和黨內部甚至難以推出一個公認的本黨人選,眾議長“難產”已經成為美國政壇數十年來遭遇的「最嚴重製度危機」之一。

由於政府臨時資金將於11月17日耗盡,隨著時間的推移政府關門的擔憂又會回到市場。並且疊加拜登超過千億美元的同時軍援烏克蘭和以色列計劃,這導致市場為美國財政支出大幅增加而導緻美債更大的供給側壓+美國政府內亂定價,結果就是10yr再刷2007年來新高。

這裡多少有些美國的Truss Moment的味道在裡面,想一下去年英國在通膨面前還大舉加赤字引發資本市場崩潰,帶來了史上最短命的英國首相Truss女士。

Fed官員鷹派講話

Fed Powell:暗示可能在11月1日結束的下一次政策會議上維持利率不變。但通膨仍然過高,如果經濟情勢好的話,仍有可能升息。 (鷹派)

Fed Logan:目前完全沒有降息的打算,並不確定通膨正在回歸到2%的水平。雖然看到通膨發展的一些令人鼓舞的現象,但仍然存在很高的水平,這就有必要繼續保持限制性的金融狀況。 (鷹派)

Fed Bostic:美國經濟的長期均衡態勢仍然是朝著一個正向的方向發展,他認為在2024年的年中之前都不會有降息的可能,2024年的下半年有一定機會。他相信通膨會回到2%的政策目標,但是聯準會應該非常小心謹慎,而且要很有耐心,他強調美國經濟也不會進入衰退。 (鴿派)

Fed Harker:美國經濟非常健康,勞動市場非常強壯。再次強調傾向維持利率不變,同時密切監控經濟數據。 (鷹派)

Fed Mester:自己還是支持再加一次息。現在可能已經處在或接近利率的高峰。預計利率將在高峰維持一段時間。 QT完全可以獨立於升息政策。 (鷹派)

專家觀點

【摩根士丹利:殖利率飆漲相當於升息3次,第四季放緩將促使Fed轉向】

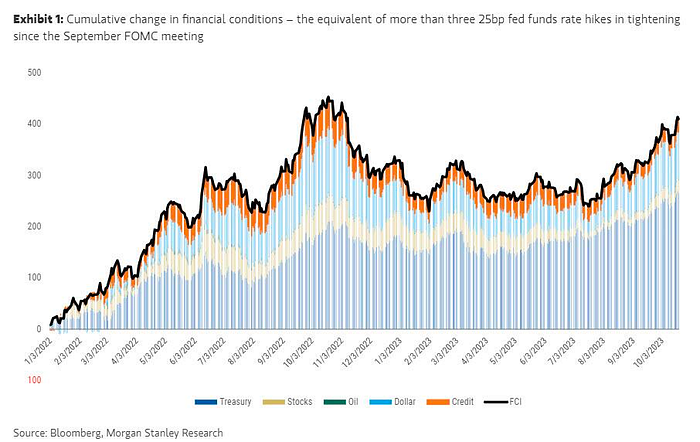

國債殖利率上升導致金融環境明顯收緊。與9月議息會議相比,根據摩根士丹利金融狀況指數(MSFCI) 的衡量,當前環境相當於再提高政策利率三次25個基點。

緊縮是由外生因素還是內生因素造成的。持續的外生利率上升應該會減緩經濟成長,從而要求聯準會隨著時間的推移調整政策利率的路徑,以抵消利率上升的拖累。相反,如果利率上升是一種內生反應,反映了在更多財政支持、更高生產力或兩者兼而有之的推動下經濟持續走強,那麼聯準會可能認為沒有必要下調政策路徑。

「我們更傾向於前一種解釋而不是後者。我們認為,第三季的成長勢頭不太可能持續。摩根士丹利首席美國經濟學家Ellen Zentner 指出,第三季消費者支出受益於大型一次性活動— — Barbenheimer、Taylor Swift 的The Eras 巡演和Beyoncé 的Renaissance 巡演…這些事件的結束,加上學生貸款暫停的到期,將嚴重影響23 年第四季度的實際個人消費,進而影響經濟成長。長期收益率上升導致的金融狀況趨緊只會加劇這種拖累。因此,我們預計第四季度的數據將顯示增長放緩,這將導致近期因期限溢價走低而導致的收益率飆升出現逆轉。 」

資金流和倉位

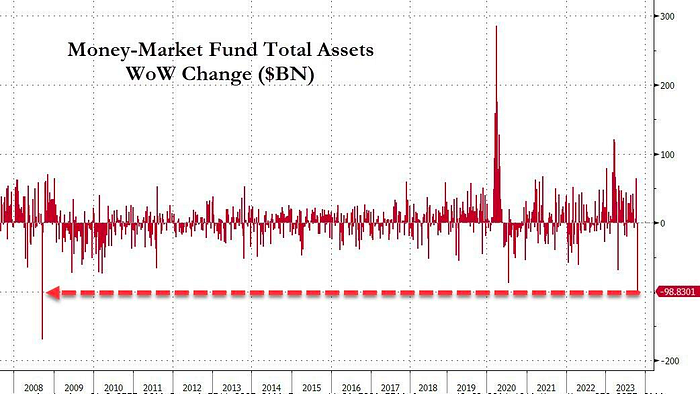

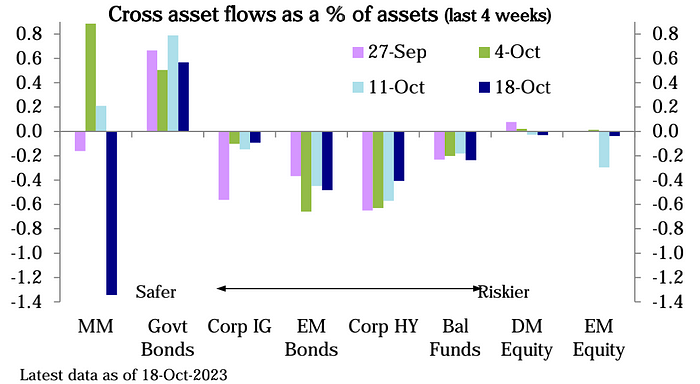

美國貨幣市場基金出現自雷曼兄弟(2008 年第三季)以來最大規模的每週資金流出,-990 億美元:

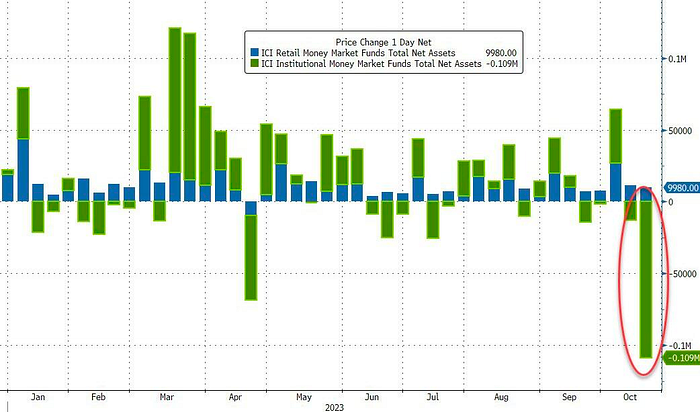

流出全部是機構資金(散戶資金流入):

這可能是由延長納稅期限付款所推動的,但也可能是別的什麼原因?

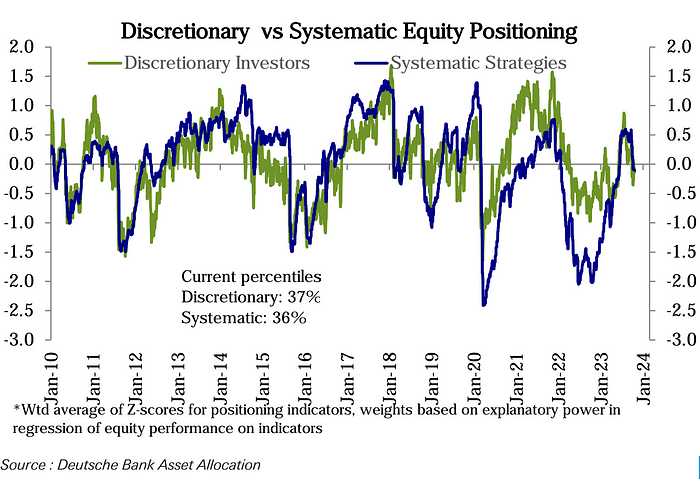

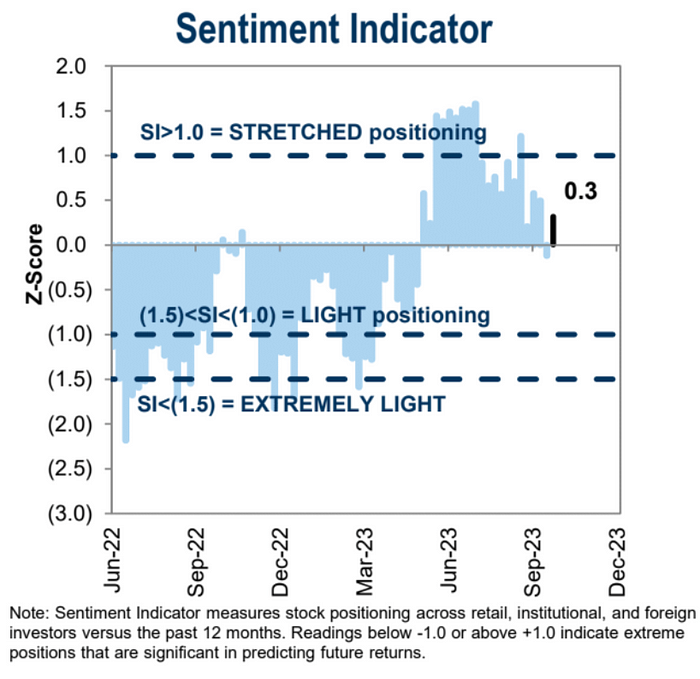

主觀投資者部位(第37百分位)及系統性策略部位(第36百分位)均略有下降,略低於中性:

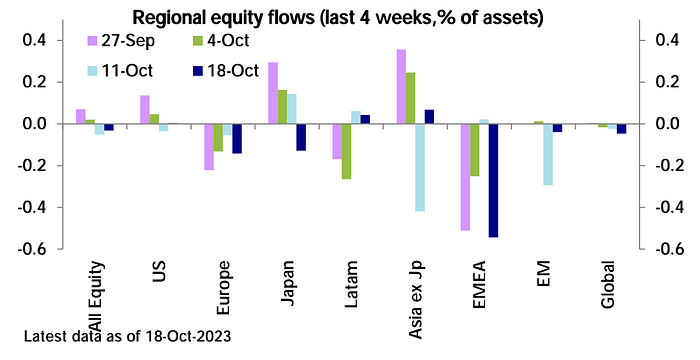

全球股票基金(減52億美元)第二週出現了資金流出。美國(3億美元)獲得了微幅流入,而其他主要地區出現了流出。債券基金(21億美元)的流入速度比上週放緩。

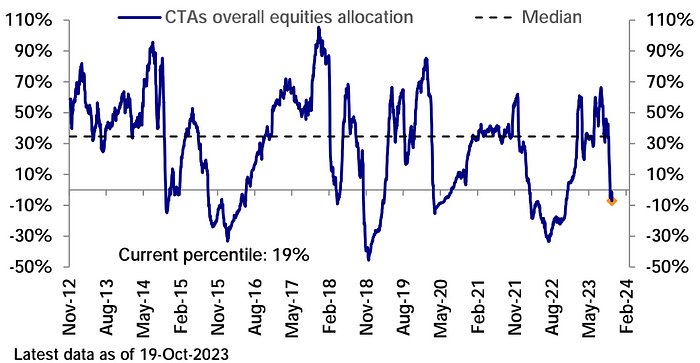

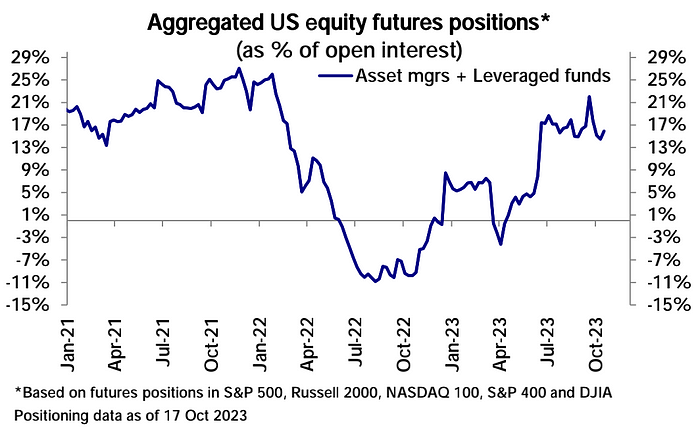

CTAs繼續在上週首次自2022年11月以來做空股指後進一步削減其整體股票配置。

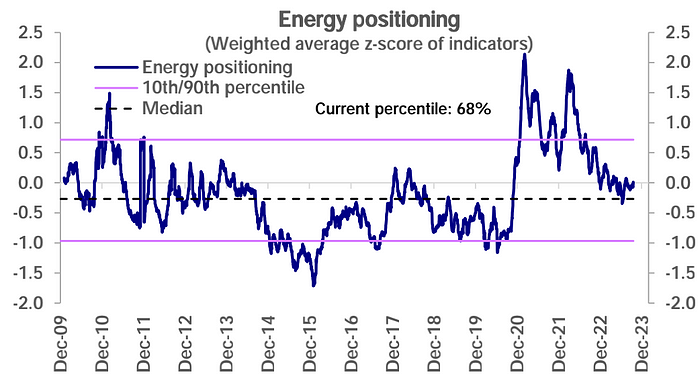

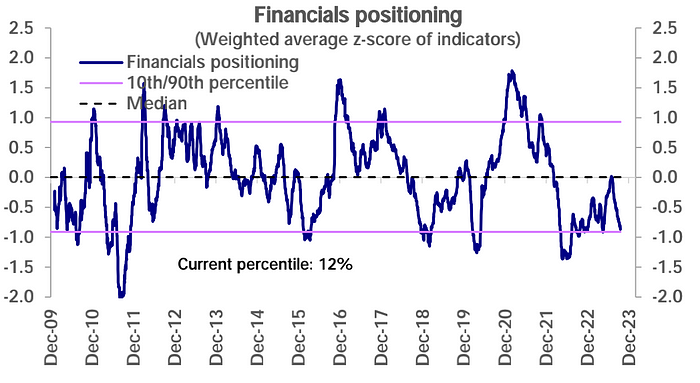

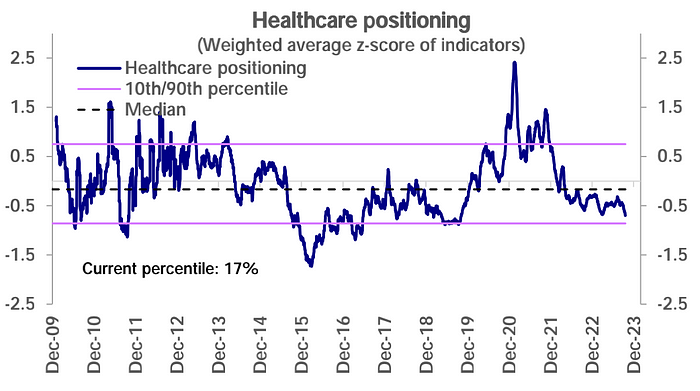

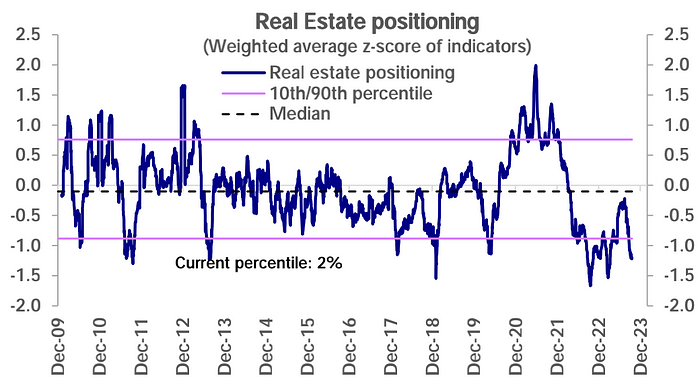

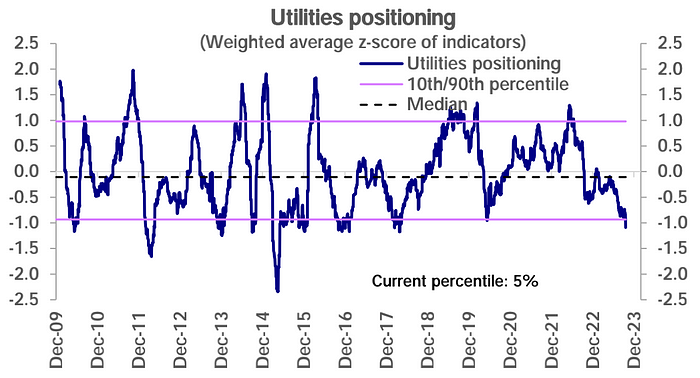

從產業來看,除了能源產業(第68百分位)高於平均水準外的幾乎所有產業均有所下降且低於50百分位,尤其材料(27百分位)、醫療保健(17百分位)和金融(12百分位)部位已經顯著低於平均水平,公用事業(5百分位)和房地產(2百分位)頭寸處於極端低位。

CFTC期貨數據,股票整體淨多頭增加,因為標普500和納斯達克100的淨多頭增加,而羅素2000的淨空頭減少。

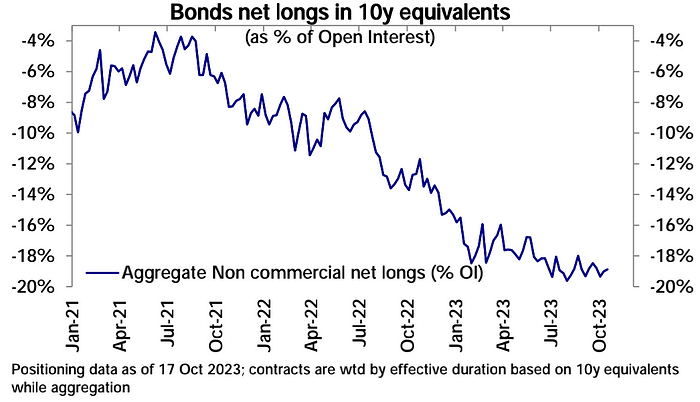

債券方面,整體淨空頭略有下降,因為10年和30年淨空頭的減少超過了2年期和5年期的增加。

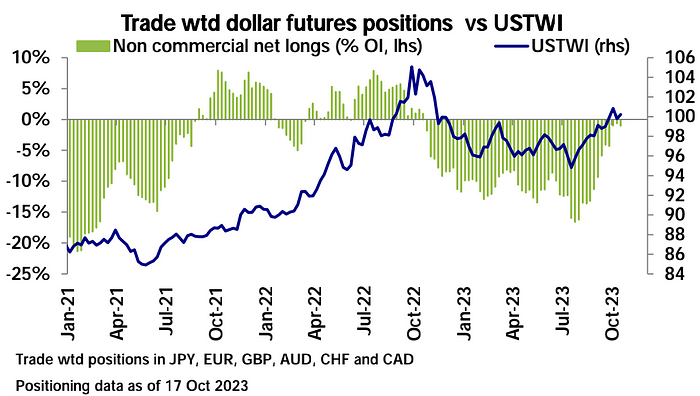

外匯方面,隨著歐元淨多頭的增加,美元整體淨空頭略有增加:

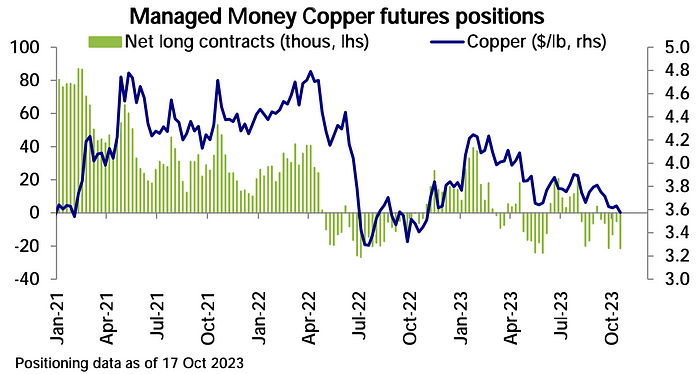

大宗商品方面,原油淨多頭小幅增加;白銀淨空頭基本持平,而黃金和白銀的頭寸從淨空頭轉為淨多頭;銅淨空頭進一步增加。

情緒指標

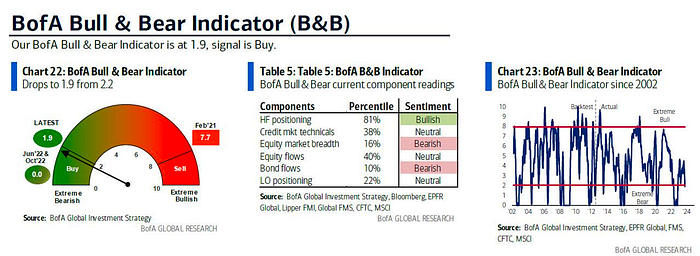

美國銀行牛熊指標邁入「極度看跌」區間,根據美國銀行首席投資策略師Hartnett 的說法,這意味著風險資產的反向買入訊號已被觸發:從歷史上看,買入訊號後的3個月報酬中位數意味著美國股票的上漲空間為5.4%,全球股票的上漲空間為7.6% ,投資等級債券為9.1%。

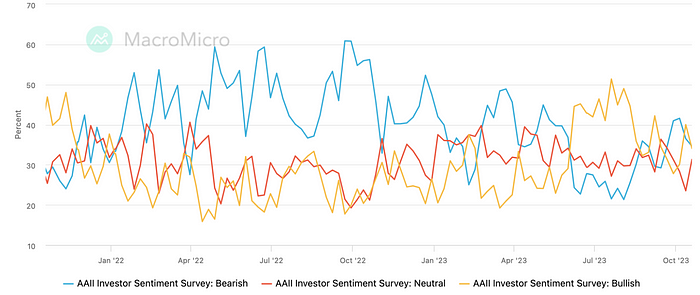

AAII調查多空比例同時下降,中性觀點比例上升,凸顯行情進入糾結階段:

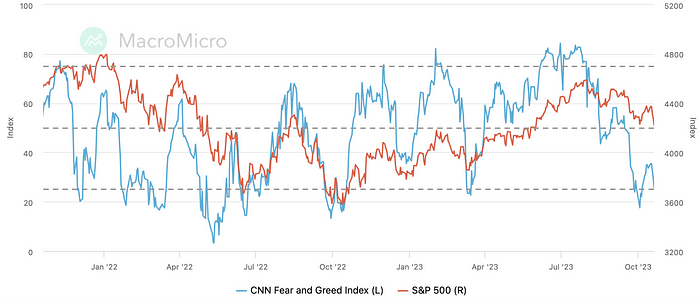

CNN恐懼貪婪指數下跌接近極度恐懼:

本週關注

美國GDP大考

美國政府預定週四發布第三季經濟成長的初值,市場預期年化季環比成長4.3%超二季2.1%的兩倍。

美國9月核心PCE

市場預期剔除食品和能源的9月核心PCE年增3.7%,較8月的3.9%小幅放緩,但季增由8月的0.1%加快至0.2%。市場預期整體PCE物價指數年增3.4%,較前值3.5%放緩,季增速較前值0.4%放緩至0.35%。

歐央行利率決議

這次暫停升息已成定局,但12月仍有升息可能,需要關注行長拉加德在記者會上對經濟狀況以及利率走勢的看法。

重要公司的財報密集出爐

本周有162家公司公佈財報,最值得關注的財報事件包括微軟、Alphabet 、可口可樂、GE 、GM 、Meta 、IBM 、亞馬遜、英特爾、萬事達、高露潔和埃克森美孚。儘管華爾街目前總體預期標普500 利潤成長率將略有下降,但擁有巨大估值的Meta 和亞馬遜等公司預計將對整體獲利成長做出重大貢獻。