作者:Jose Oramas,Crypto Pragmatist;編譯:松雪,金色財經

RWA 預計將成為未來幾年區塊鏈採用背後的主導力量之一。光是今年,RWA 的鎖定總價值(TVL) 就翻了一番,從12.5億美元增加到超過60億美元,使其成為成長最快的DeFi 領域之一。

這種爆炸性成長主要歸因於新收益來源的出現,包括代幣化美國公債、公司債、ETF,以及新興市場鏈上信貸的興起。 RWA 也吸引了新一波機構資本進入DeFi; 據波士頓顧問集團稱,97% 的機構投資者認為代幣化可以徹底改變資產管理,到2030 年將成為價值16兆美元的商機。

在本報告中,我們將回顧這些新的收益來源、目前的市場領導者以及代幣化的好處。我們還將討論未來的法律挑戰以及到本十年結束時代幣化市場的預測規模。

目錄

目前的成長-我們現在在哪裡?

展望:代幣化市場能成長多大?

為什麼越來越多的機構使用RWA?

RWA 協定的主要使用者有哪些?

RWA 的風險和法律挑戰。

一、目前的成長──我們現在在哪裡?

本節將回顧主要RWA 類別的成長情況,包括鏈上信貸、代幣化國債和債券以及房地產,因為它們以美元計算和用戶活動成長最快。

鏈上信貸重新出現

今年,鏈上信貸成長了84%,從1 月1 日到9 月30 日,成長了約2.1 億美元。 Centrifuge 貢獻了其中70% 的成長。

一年前處於市場領先地位的幾個鏈上信用協議在2023 年幾乎被消滅,例如曾經號稱近10 億美元的Maple。然而,Maple 是鏈上信貸成長的第二大貢獻者,到第三季活躍貸款價值增加了約6,000 萬美元。

來源:RWA.xyz

但現在競爭更加激烈; 新的市場領導者正在為借款人和貸款人提供更高的收益率和更廣泛的投資選擇。 Centrifuge 的TVL 目前不到2.5 億美元,比今年5 月成長了60%。

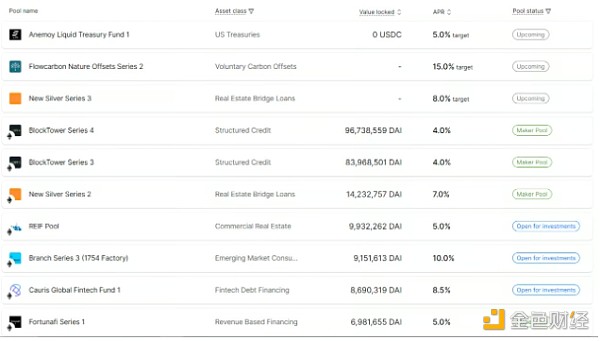

來源:Centrifuge

在此範例中,Centrifuge 中的各種RWA 池追蹤房地產、碳信用額度、國債和新興市場,並提供7% 到10% 的回報。有些目標甚至是15%。如前所述,DeFi APY 中位數低於4%,有時在Aave 等協議中低於3% 和4%。

就私人信貸曝險而言,非洲和亞洲是目前鏈上信貸最活躍的借款國。以美元價值計算,肯亞的貸款最多,約7,300 萬美元,其次是奈及利亞(7,000萬美元)、菲律賓(5,300萬美元)和印度(4,000萬美元)。

來源:RWA.xyz

這些國家大多數被認為是新興經濟體,大多數公民和小型企業的銀行服務不足。由於這些國家的金融基礎設施通常不發達,因此獲得傳統貸款很困難。

Goldfinch 和Credix 等協議鼓勵用戶存入USDC 等穩定幣,然後借給新興市場的企業。例如,Goldfinch 的大多數交易都是透過東南亞和非洲的金融科技計劃進行的。所有收益都用於為這些新創公司提供額外支持,這些公司尋求資金,為數百萬銀行服務不足的公民和企業提供金融服務。

在這些類型的交易中,固定年利率通常高於10%,遠高於目前大多數DeFi 貸款人所能提供的水平。這是因為收益來自現實世界的資產,並且他們的投資組合是在鏈下進行策略性抵押的。

-

鏈上私人信貸產業現在處於什麼位置,我們可以期待什麼?

鏈上信貸領域與Lido 有點相似,其在流動性質押領域佔據主導地位。除了Credix 之外,像Goldfinch 這樣的協議幾乎沒有同比增長。因此,Centrifuge 和Maple 是2.1 億美元成長的最重要貢獻者,並且很可能在未來12 個月內繼續保持領先地位。

然而,鏈上私人信貸仍比去年的ATH 下降了70%。根據RWA.xyz 的數據,活躍貸款有5.61 億美元,遠低於2022 年5 月的15.4 億美元。

最有可能的是,2023 年初的加速升息影響了鏈上貸款的需求,因為私人信貸協議依賴流動性和非流動性的現實世界資產。

也就是說,接下來的12-24 個月對於鏈上信用協議至關重要。儘管聯準會採取了更為鴿派的立場,但如果美國報告經濟更加強勁且勞動力市場趨緊,美聯儲可能會改變其貨幣政策,從而以某種方式影響鏈上信貸部門,就像我們去年看到的那樣。

國債和債券

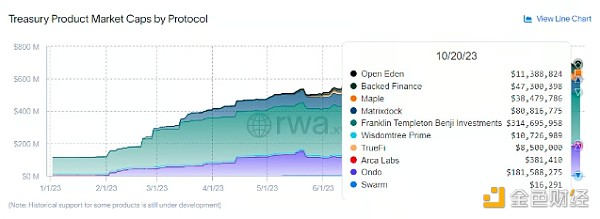

國債RWA 和公司債的價值今年出現了爆炸性增長,今年迄今增加了近7 億美元,主要分佈在以太坊(3.39 億美元)、Stella(323 美元)和Polygon(23 美元)之間,其餘部分保留在像Solana 一類的L1 中。

Ondo Finance、富蘭克林鄧普頓和Matrixdock 是市場領導者,佔所有代幣化國庫券的近90%。

為什麼國債對加密貨幣用戶如此有吸引力?考慮一下:

-

2023 年DeFi APY 中位數維持在3% 以下;

-

加密貨幣項目和鏈的活躍開發人員數量處於三年來的最低水平;

-

整體而言,DeFi 鎖定總價值較去年同期下降30%。

加密貨幣用戶正在尋求更高的收益。債券和國債等流動性市場正在提供更高的回報,因此RWA 的成長主要歸功於標記和追蹤美國國債、公司債和指數的協議也就不足為奇了。

讓我們回顧一下RWA 領域的一些主要國債發行人:

-

Ondo Finance 目前的市值約為160 美元。其旗艦產品是USDY,一種由美國國債和活期存款擔保的代幣化美元,允許用戶賺取美國國債、貨幣市場、ETF和高收益公司債的收益。

-

富蘭克林鄧普頓(Franklin Templeton) 更像是一家傳統金融公司,在開始嘗試代幣化(WisdomTree 旁邊)時,它轉變為加密貨幣倡導者。一月份,發行人開始發行約1 億美元的資產。現在這個數字相當於3.1 億美元。

-

stUSDT 也是著名的國債發行人。

房地產

今年鏈上房地產增加了9,000 萬美元,第三季的美元價值相對較低。

RealT 目前是市場領導者,其TVL 從年初至今的6,250 萬美元增至8,900 萬美元,增幅達30%。

RealT 是一種基於以太坊的協議,為購房者和投資者提供部分房地產投資和多種選擇。目前它佔了50%以上的市佔率。

然而,不久前,Tangible 曾一度佔據市場領導者的頭銜,但在今年10 月USDR 脫鉤後,該協議的TVL 從6,000 萬美元下降至3,900 萬美元。

來源:DefiLlama

有形槓桿USDR,一種與RWA 敘事相關的穩定幣。據稱,它主要由房地產投資支持。眾所周知,這些資產缺乏流動性,因此在銀行擠兌的情況下它們無效。當它崩潰時,已經太遲將其挽回。

展望:代幣化市場能成長多大?

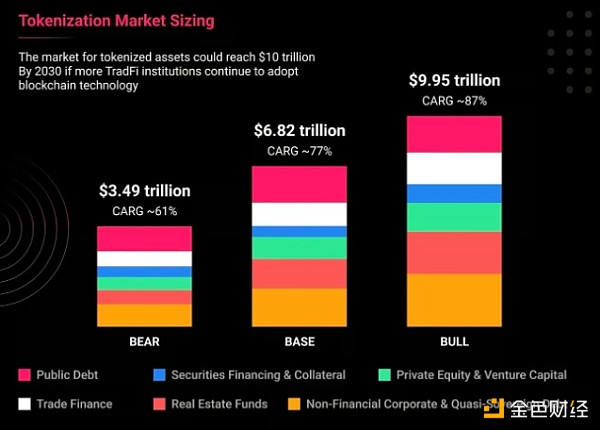

根據21.co的數據,產業報告顯示,即使在最糟糕的情況下(持續的熊市),代幣化市場可能達到約3.5兆美元,而在牛市情況下最高可達9兆美元。

資料來源:21.co

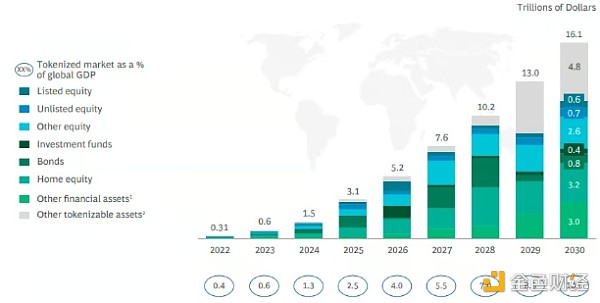

同時,波士頓顧問集團估計,非流動性資產的代幣化可能成為16,000億美元的商機,佔全球GDP的10%。

資料來源:Boston Consulting Group

截至10月份,全球資產市場總額估計約900兆美元,主要是房地產(330兆美元)、債券(300兆美元)及股票(120兆美元)等產業。截至10月20日,加密貨幣的總市值目前為1.20兆美元。如果RWA協議能夠佔據至少1%的市場份額,那麼DeFi領域將充斥著價值約9兆美元的資本和流動性,幾乎是目前加密市場市值的9倍。

也就是說,代幣化市場只是全球資產市場的一小部分。最近代幣化市場和RWA 協議的成長可以被視為區塊鏈技術潛在大規模應用的證明。我們看到高層機構投資者和國際金融實體對此越來越感興趣。 10 月13 日,國際貨幣基金組織成員、銀行家和金融科技高管討論了代幣化的法律挑戰和潛在用例。

為什麼TradFi (傳統金融)機構如此熱衷於通證化?

代幣化可以降低障礙並解決許多行業當今面臨的營運缺陷。代幣化和區塊鏈技術的主要好處是:

-

更高的可及性和流動性;

-

減少中介機構,降低交易成本;

-

提高透明度;

-

可程式性可以為新發行人提供新的投資功能和營運選項。

正如我們所說,國債和房地產是全球資產總資本中最大的部分。這些產生收益的資產並不享有相同的流動性優勢,因為房地產通常被認為是一個高度缺乏流動性的市場,主要是由於承受能力有限、監管障礙、缺乏資訊等,而代幣化可以用來抵消這些挫折:

-

代幣化消除了中介機構,將資產上鍊意味著它們可以24/7 轉移;

-

完全透明,所有資訊都在區塊鏈內儲存和查看;

-

它為部分所有權提供了更高的可訪問性和更好的營運框架

作為這種機構持續興趣的證明,總資產超過400億美元的美國交易後金融服務公司DTCC 正在與Chainlink 合作進行Swift 的區塊鏈互通性項目。

RWA 協定的主要使用者有哪些?

RWA 成長背後的主要力量之一是,加密貨幣原生用戶正在尋找更好的產生收益的機會,而不僅僅是將其治理代幣抵押在協議中。因此,對RWA 的大部分需求是由本地加密用戶驅動的。

需要考慮的是,WisdomTree 和富蘭克林鄧普頓在RWA 方面取得了相當大的成功。作為傳統金融領域的資深人士,我們可以期待新用戶的加入,例如機構客戶或一般人。這裡的關鍵是,RWA 中的紅利比傳統DeFi 生態系統中的紅利更容易解釋,這重申了使用者心中的信任和簡單性。

RWA 的風險與法律挑戰

RWA 的投資機會依賴於資產的代幣化及其分配; 引領RWA 敘事的平台是為RWA 提供基礎設施的平台,例如合規協議(由於各司法管轄區的現行法律,這些協議將發揮更大的作用)和資產提供者。這帶來了一系列新的挑戰,但也為更廣泛的投資者群體帶來了機會。

然而,在談到採用時可能存在一些細微差別。 RWA的成功將在很大程度上取決於這些協議在法律保持不變的情況下如何應對或適應現行的監管法律。到目前為止,瑞士是唯一制定了加密法律的國家。話雖如此,在大規模採用的道路上,基礎設施和合規協議將變得比以往任何時候都更為關鍵。

隨著RWA 的興起,合規協議、審計員、託管人和鏈上預言機將成為更多主角。審計師將成為解決這個難題的重要組成部分,因為他們可以驗證鏈上資產,從而消除投資者的信任。同時,需要鏈上預言機將鏈下資料輸入協定中。此外,像Tokeny 這樣的合規協議正在為無縫入職和資產管理營運提供法律指導和基礎設施。

另一個例子是Quadrata,該平台提供了一種名為web3 Passport 的技術,允許企業和投資者將他們的錢包連接到身分護照。

最後的想法:RWA 區塊鏈採用的作用

我們分析了RWA 如何為DeFi 市場帶來數十億美元(在最好的情況下甚至是數萬億美元),以及代幣化如何增強住房、供應鏈、金融和銀行等多個行業。

RWA 的目標是大市場,為此需要大量的流動性。流動性可以透過尋找大機構來獲得。但除非機構確信自己在法律範圍內開展工作,否則它們不會涉足DeFi。另一個風險是智慧合約漏洞,這就是為什麼審計員和基礎設施協議將在這個生態系統中發揮更大作用的原因。

然而,投資者和TradFi 機構有如此多的未平倉合約的事實告訴我們:RWA 領域有很大的潛力。

RWA 面臨的主要挑戰是應對當前的全球法規。要么監管法律對加密資產變得更加友好,要么協議將別無選擇,只能適應當前規則並嘗試利用它們。到目前為止,瑞士是少數成功為加密資產建立良好的結構環境的國家之一。