“All models are wrong, but some are useful.”

行情太跌宕,原以為前幾天的假新聞原來是有人在搶跑,大餅短期帶動牛市回歸。

但這個熊市狀況下僅僅依靠ETF的批准就能逆轉回牛嗎?我覺得懸。小夥伴們注意止盈,落袋為安。

好了,聊點正經的,儘管BTC的價格是個玄學問題,但是我們盡量觀摩下是如何定價的。

今天讀了一篇由Robert Mitchnick和Susan Athey在18年寫的英文論文,《A Fundamental Valuation Framework for Cryptoassets》,即加密資產的基本估值框架。

咱們這篇文章的作者Susan可不是等閒之輩,斯坦佛大學商學院教授,當時也是Ripple Labs的董事會成員。

加密資產的基本估值框架

估價方法:交易價值+ 儲蓄價值

在這種對加密資產的估值方法中,整合了貨幣的兩個主要功能:

(i) 交換價值(medium-of-exchange),以持有代幣以進行經濟交易的目的;

(ii) 儲蓄價值(store-of-value),以儲存為目的

而模型的核心就是量化這兩個功能並捕捉其對價格的轉換。

需求

在這個模型中,重要的是綜合這兩個目的,算出個體期望持有數量的聚合(以美元計)。

儘管在實踐中這兩者難以分割清晰,但將它們分開使我們能夠更準確地建模每個組成部分的基本驅動因素。

因此,我們從以下簡單的方程式開始:

𝐷=𝑋+𝐼 ——–(1)

𝐷 = 總需求價值(以美元計)𝑋 = 交易需求價值(以美元計)𝐼 = 儲存需求價值(以美元計)

交易需求

交易需求價值反映了加密資產提供的交易便利性價值。

這裡借鏡貨幣數量理論來理解交易需求的驅動因素,從貨幣速度恆等式開始:

𝑀𝑉=𝑌 ——–(2)

𝑀 = 貨幣基數(以美元計)𝑉 = 貨幣速度(每個貨幣單位每個週期的平均交易次數)𝑌 = 交易量(每週期以美元計)

註:古典經濟學家認為貨幣流通速度是由影響人們交易方式的製度和技術特徵決定的,而製度和技術因素只有在較長時間內才會對貨幣流通速度產生輕微影響,因此,在短期內貨幣流通速度相當穩定。

古典經濟學家得出名目收入由貨幣供給的變動決定的結論,是建立在假設貨幣流通速度為常量的基礎之上的,最著名的表達方式是費雪提出的“交易方程式”,即:MV =PT,其中M為貨幣供給量,V 代表貨幣交易流通速度,P 為物價水準(物價指數),T 為全社會的商品及勞務交易總額。

費雪認為V和T雖亦常變動,但變動程度甚少,最活躍、最多動無常的因素是貨幣數量M,在V和T不變的條件下,物價水準隨著貨幣數量的變動而正比例地變動。

透過兩個簡單的步驟,我們可以調整這個方程式:

①建立一個變數t,等於1/V,表示貨幣單位(被分類為用於交易目的的子集)在交易之間保持的平均時間:𝑀/𝑡=𝑌

②觀察「貨幣供給」其實指的是經濟體中所有貨幣的總價值,也以美元計。因此,M實際上等同於方程式(1)中的X(用於交易目的的所有貨幣的總價值)。

將這些變換組合併重新排列,我們得到:

𝑋=𝑀=𝑌𝑡 ——–(3)

𝑋 = 交易需求價值(以美元計)𝑀 = 貨幣基數(以美元計)Crypto作為交易媒介的總市值𝑌 = 交易量(每天以美元計)t = 每個用於交易目的的貨幣單位之間的加權平均交易時間(以天為單位)

以貨幣數量理論為基礎構建的先前估值框架,其選擇建模速度而不是其倒數(時間),論文中採取了相反的方法,因為這樣表達可以更自然地表示行為的基本驅動因素,使建模更容易。

將方程式(3)與方程式(1)合併得到:

𝐷=𝑌𝑡+𝐼 ——–(4)

微博財經部落客Degg_GlobalMacroFin在22年初就做過解析,該部分的邏輯核心是:

費雪交易方程式:“MV=PY=交易量”,反推可知M(即crypo作為交易媒介的總市值) =日均交易量/日均流通速度=日均交易量(美元/日)*投資者平均持幣時長(日)。

在這個函數中,假設的變數是:未來至該公鏈成熟時,該crytpo的交易量年化成長率有多少,而該資料可以從歷史資料外推。

儲蓄需求

加密資產的儲蓄需求:由全球人口希望以該加密資產的形式儲存價值的總價值(以美元計)所決定的,儲存價值被廣泛定義為包括所有將貨幣視為投資資產的人。

此需求實質反映了加密資產在居民未來資產配置中所佔據的比例。在本文的模型中,這種需求與交易需求不同的是,個體希望長期儲存這個資產,而不是為了進行經濟交易。

為了使資產在根本上吸引個人和機構作為投資或價值儲存,資產在持有時必須滿足以下至少一項標準:

I. 具有內在且持久的物質價值,其成長大致與其他重要資產成比例(例如土地);

II. 在投資持有期間利用投資資本創造經濟價值(例如,所有投資資本用於產生經濟回報的金融證券);

III. 相信資產被低估,有可能在風險調整基礎上看到市場價格異常升值(例如,積極持有的金融證券);

IV. 一般期望資產將在無限期內廣泛接受作為價值工具(例如,黃金、美元)。

以及以下兩個標準:

V. 能夠安全地存放資產,而無需擔心被沒收、盜竊或毀壞的風險;

VI. 信心供應資產不會被隨意增加。

加密資產不符合標準(I)和(II)。儘管(III)可能是當前加密資產投資者群體的主要動機,但購買被低估的資產的基礎是,最終,資產將被正確估值,從而使低估的好處消失。因此,要使加密資產具有可持續的儲存需求價值,它必須符合標準(IV)。

目前,加密資產尚未建立足夠長時間的廣泛承認作為價值標準的歷史,以使(IV)成立。隨著產業的成熟和採用的成長,這種動態可能隨時間而轉變,從而創造出一個自我實現的採用和可信度循環。

對於像美元這樣的工具,可信度是由支撐它的經濟體和背書它的機構發展而來的。

對於黃金,其作為價值工具的廣泛認可經過數千年的發展。黃金以溢價交易,溢價來自對黃金作為儲值工具的需求,基於相信它將繼續被用作未來的價值儲存。

作為儲蓄價值的加密資產的價值可能同樣來自於對它將來作為價值儲存工具有用的信仰。雖然很難建模這種信仰的來源,但關鍵的支持因素可能是發展健全的基礎交易經濟。

這種交易經濟可能促使採用和可信度的良性循環的開始。正是透過這種機制,交易需求價值因此成為推動儲蓄需求價值的重要因素。

假設(IV)能夠以可信賴的、可持續的方式實現,那麼加密資產將需要滿足條件(V)和(VI),否則大規模儲蓄需求仍然不太可能發生。

雖然加密資產的區塊鏈在密碼學上通常非常安全,但實際上儲存這些資產的機制(發生在區塊鏈之外)仍然充滿了安全性問題。

與透過銀行或資本市場儲存資產的便利性和安全性相比,對於普羅大眾來說,加密資產目前存在較高的盜竊或喪失風險。

然而,隨著產業生態系統的成熟,這種動態可能會得到改善,擴大了貢獻儲存需求的個人群體。

約束(VI)是加密資產的一項普遍吸引人的特點,可能會支持而不是妨礙加密資產用於儲蓄目的的吸引力。

一旦根本性儲蓄需求的必要條件得以滿足,全球需求的規模將由資產的風險和回報前景與個體現有的風險和回報資產組合相互作用的考慮來驅動。

供應

大多數加密資產的供應是固定的且易於測量的,但在市場上存在一些分歧:關於尚未發行的代幣或由大型機構持有的代幣是否應該被視為供應的一部分。

由於這個模型旨在確定長期的根本價值,最合適的方法是在供應計算中包括所有已存在或將來會發行的代幣。

基於這樣的假設,市場參與者應該並且將會考慮所有未來流通中的代幣對長期價值的影響。

𝑆=𝑁+𝛾/𝜌 ——–(5)

𝑆 = 總供應(以單位計)𝑁 = 目前已發行代幣的數量𝛾 = 未來將要發行的代幣數量或目前由大型機構鎖定的代幣數量𝜌 = 加密資產網絡的分數儲備比率

單位價值

為了得出每單位的根本價值,我們必須將總需求價值除以貨幣的總供應:

𝑣= 𝐷/𝑆 ——–(6)

𝑣 = 每單位的根本價值

使用我們迄今為止建立的模型,方程式變成:

𝑣=𝜌(𝑌t+𝐼)/(𝑁+𝛾) ——–(7)

這是我們對加密資產每單位的長期根本價值的最終定義。

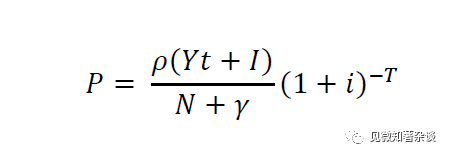

現值

方程式(7)給出了貨幣每單位的長期根本價值,然後需要將其折現到今天。

這個長期價值描述了一種“穩態”,在這種狀態下,加密資產的用例應用已經成熟,對其的交易需求和儲存需求已經穩定下來。

關於適當的折現率的假設可能會引起市場參與者之間的廣泛分歧。

在極端情況下,有些人會認為需要非常高的折現率來彌補這些資產的非凡波動性。

儘管隨著市場的成熟,這種波動性可能會顯著下降,但波動性仍可能超過其他公開交易的資產。

儘管如此,大部分波動性從更廣泛的資本市場角度來看是特定的。因此,更合適的折現率評估需要將資本資產定價模型作為起點。

考慮到這裡預測的採用率作為可投資資產的機率非常低,而且加密資產與股權市場之間的相關性在可預見的未來可能接近零或為負,加密資產頭寸對於多元化投資者的系統性風險貢獻可能接近零或為負。

因此,加密資產的適當折現率實際上應該接近低β股票證券。

這項主張可能會引發一定程度的爭議,因為觀察到加密資產投資非常「風險」。

然而,正確處理這種特定風險的方式是在未來價值估計的機率加權中加以考慮。在這裡使用高貼現率將「雙重計算」資產風險的影響,這在邏輯上是有缺陷的。

也就是說,資產未來可能沒有價值的事實已經包含在資產未來預期價值的計算中。這與公司未來可能倒閉的事實相似,這種可能性已經納入了股票折現預期價值的計算中。

與股票或其他風險資產一樣,如果資產的需求來自多元化的投資者,那麼圍繞均值的波動性只有在對系統性風險的貢獻方面才具有定價的相關性,而零貝塔資產不會對系統性風險產生貢獻。

𝑃={𝜌(𝑌𝑡+𝐼)/(𝑁+𝛾)}*(1+𝑖)^(-T) ——–(8)

𝑃 = 每單位的根本價值的現值𝑖 = 折現率(年化)𝑇 = 達到穩定狀態的時間(年)

這個最終方程式需要估計8個參數。這些參數中的每一個都可以相對明確地估計,為廣泛的加密資產提供了嚴格的估值估計的機會。

參考:

1.金融四十人論壇·賈康《貨幣流通速度與價格穩定》http://www.cf40.com/news_detail/3026.html;

2.Frederic S. Mishkin(2010),Monetary Policy Strategy: Lessons from the Crisis,the ECB Central Banking Conference, “Monetary Policy Revisited: Lessons from the Crisis,” Frankfurt, November 18-19;

3.財經部落客Degg_GlobalMacroFin於2022/01/22微博。