作者:西柚,ChainCatcher

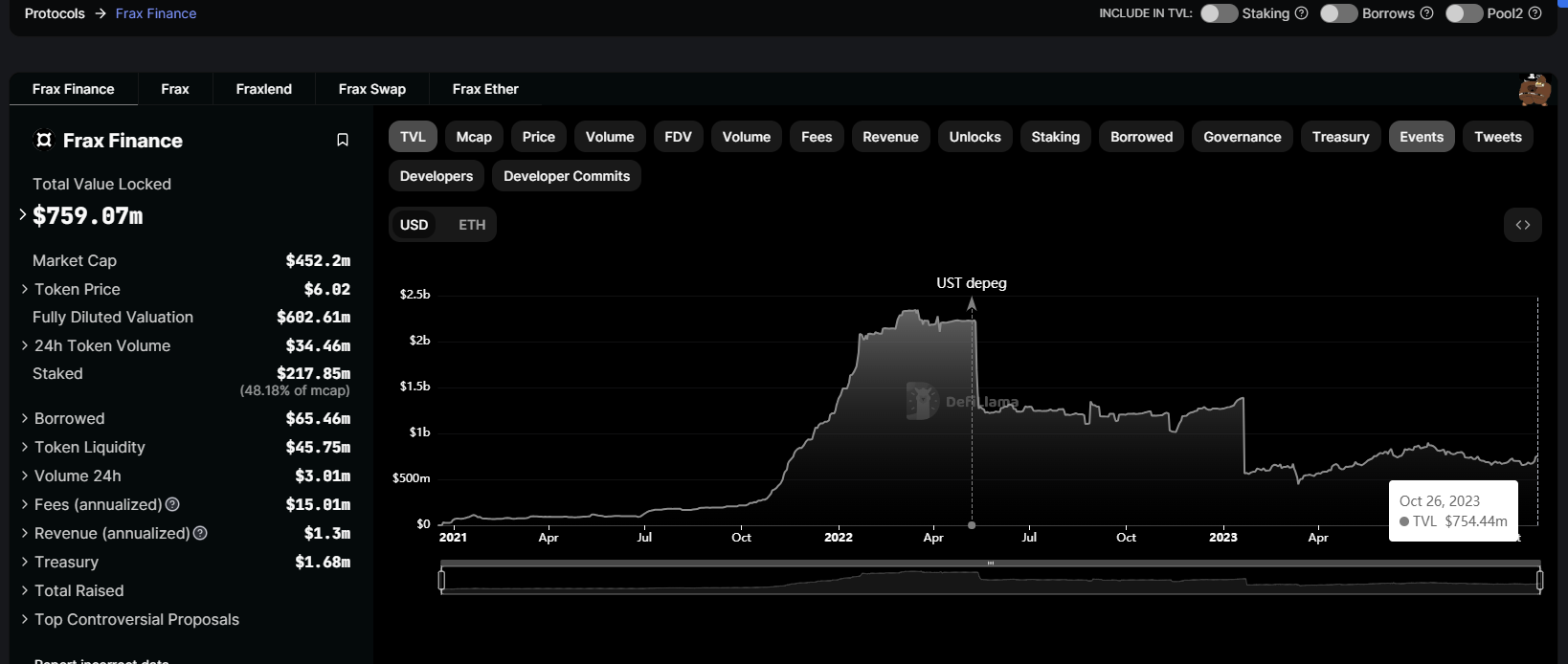

距離Frax Finance創辦人Sam Kazemian的「FXS將晉升為排名前五或前十的加密資產行列」直播發言的2個月的時間內,Frax已經發布了V3版本、並推出sFRAX產品進軍RWA賽道。

sFRAX是可用來捕獲美國國債收益的質押金庫,該金庫的資金可以購買美國國債等現實世界的短期無風險資產產品,捕獲及追蹤聯準會利率。截至10月26日,sFRAX質押金庫的資產數量約為3,950萬個,收益率為6.5%。

但Frax V3部署RWA只是Q3季度的第一個動作,在接下來不到兩個月時間內會陸續釋放新動作,這也被社區用戶視為是值得期待的利好消息。其中,Frax將在11月發布LSD升級版frxETH V2版本,並在12月份發布Fraxchain測試網。

屆時,Frax將成為整合了「穩定幣、DeFi三件組、LSD、RWA、FraxChain」等多個產品線於一身的應用。有不少觀點認為,從目前的產品佈局來看,「FXS晉升為市值前五名的加密資產」或許還有希望。

推出sFRAX 進軍RWA,Frax V3 並未帶來TVL 數據成長

Frax V3版本的核心是引入了RWA業務,並將利用原有的AMO自動化市場操作策略機制將演算法穩定幣FRAX轉變為由多種資產抵押的去中心化穩定幣。

在RWA佈局上,Frax推出了兩個產品質押金庫sFRAX和債券產品FXB。

前者sFRAX是質押金庫或稱為資金池,旨在追蹤聯準會的IORB利率,這是一種公認的無風險利率,使鏈上用戶透過FRAX穩定幣也能享受到美國國債殖利率。

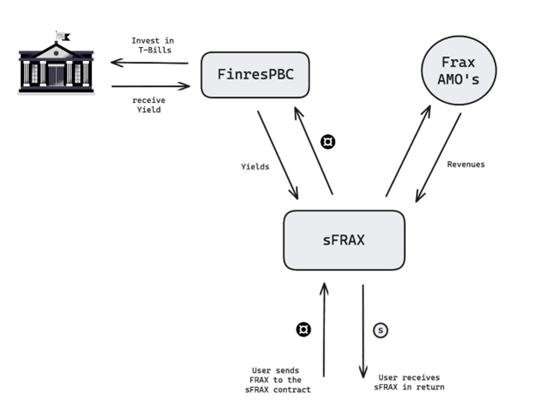

具體運作機制為,用戶可將穩定幣FRAX質押在該資金池獲得sFRAX質押憑證,而這個金庫中的資金將透過Frax合作的託管機構FinresPBC進行美國國債等RWA策略操作。

目前主要的RWA投資資產策略包括:短期美國公債、聯準會隔夜逆回購協議、存放在美國聯邦儲備銀行的美元、貨幣基金等四種產品。

後者FXB(FraxBonds)是一個債券化代幣產品,該債券持有者到期後會自動轉換成FRAX代幣,機制類似金融市場常見的折價債券。簡單來說,Frax會發行一些不同期限的債券類產品FXB,用戶可以以折扣價買入,到期會將FXB自動轉換為FRAX代幣。

舉個例子,Frax可支持發行了1年、2年、或3年期的國債債券FXB,假設發行了面值100FRAX的FXB債券,一般年限越長,折扣越多,這時1年期的國債購買只需88FRAX(折價12%)、2年期的約70FRAX(折價20%),3年期的或僅需60FRAX(折價40%)。這時用戶可以根據自己的風險承受能力及對收益率的追求配置FXB債券,等FXB到期時無論最初支付了多少FRAX,最終都將獲得100FRAX。

無論sFRAX或FXB其實都是一種生息Token,持有者們不但可獲得RWA相關的收益,同時還可參與鏈上DeFi產品的交互捕獲鏈上收益或者在二級市場進行交易,如在Curve平台上為FXB或sFRAX提供流動性,或支持兌換為其它Token等。

不過,目前FXB相關產品還未正式上線。 sFRAX質押資金池已於10月10日上線,初始收益率為10%,用戶可將FRAX質押為sFRAX就可獲得相關收益。需要注意的是,sFRAX資金池的收益率會隨著存入的FRAX數量而下降,最終會與聯準會的IORB利率(5.4%左右)相持平,大多數是高於IORB。目前,該質押金庫中sFRAX的總量為3,950個,年華收益率為6.5%。

Frax V3除部署RWA業務外,對演算法穩定幣FRAX的鑄造抵押品方面也進行了升級調整,將新增支援frxETH、sFRAX和FXB等資產作為抵押品,使其成為更加多元化的穩定幣。

眾所周知,FRAX最初以FXS和USDC作為抵押品的混合穩定幣而出名,到如今為何要調整策略呢?這可以從FRAX穩定幣的升級迭代版本中得出結論。

其實在V1版本中,FRAX逐漸降低了FXS抵押品的抵押率;在V2版本中,開始採用完全有USDC作為抵押品的穩定幣,並上線了AMO自動執行策略,可以根據金庫中的USDC抵押品的資金狀況自動發行FRAX然後用來鏈上借貸或提供流動性獲取利潤,所獲得的利潤將放在FRAX金庫中,依序循環,不斷提升資金使用率,增加FRAX規模。

但在今年3月份,受美國矽谷銀行破產影響USDC脫錨嚴重,而FRAX作為完全由USDC抵押物鑄造的去中心化穩定幣,即使採用的是100%抵押率也難逃被牽連的脫錨影響。隨後FRAX鑄造抵押品開始了“去USDC化”,希望即使面對極端行情FRAX也能保持錨定1美元。那時創辦人Sam就表示,FRAX應該只有1個RWA:將美元存入聯準會主帳戶(FMA),也就是Frax解決抵押品困境的終極之策就是開設FMA,在聯準會主帳戶上存放美元。隨後,他在社群中發言表示,FRAX很快就會支持購買美國國債。

Frax V3版本試圖將穩定幣FRAX逐漸成為一個完全外源資產抵押的、同時能捕捉鏈上鏈下資產的多元去中心化穩定幣。簡單來說,FRAX穩定幣抵押資產將更加多元化,sFRAX、FXB、frxETH等將作為抵押品,其中,sFRAX和FXB背後的資產代表是現實世界的國債等RWA產品,更加安全可靠。透過AMO自動執行策略,Frax也可透過sFRAX或FXB捕捉更多利潤提高FRAX鑄造資金庫的資產抵押率(CR)。

例如AMO策略可以追蹤聯邦儲備金的存款利率(IORB)數據等,當IORB利率增加,Frax中的AMO策略將用國庫券、逆回購合約、存放在支付IORB利率率的聯邦儲備銀行的美元等資產作為抵押品鑄造更多的FRAX,用於購買RWA資產。當IORB利率下降,AMO策略可使用去中心化資產作為抵押品,以平衡FRAX抵押品的抵押率等。

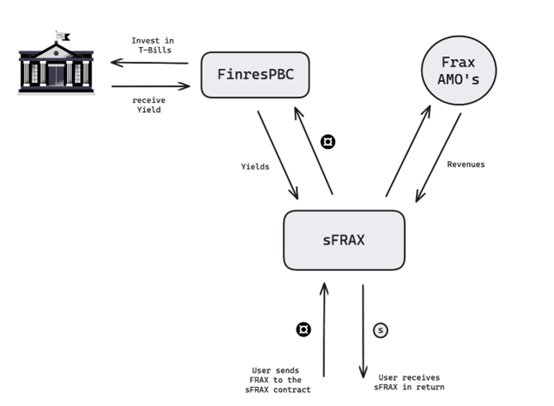

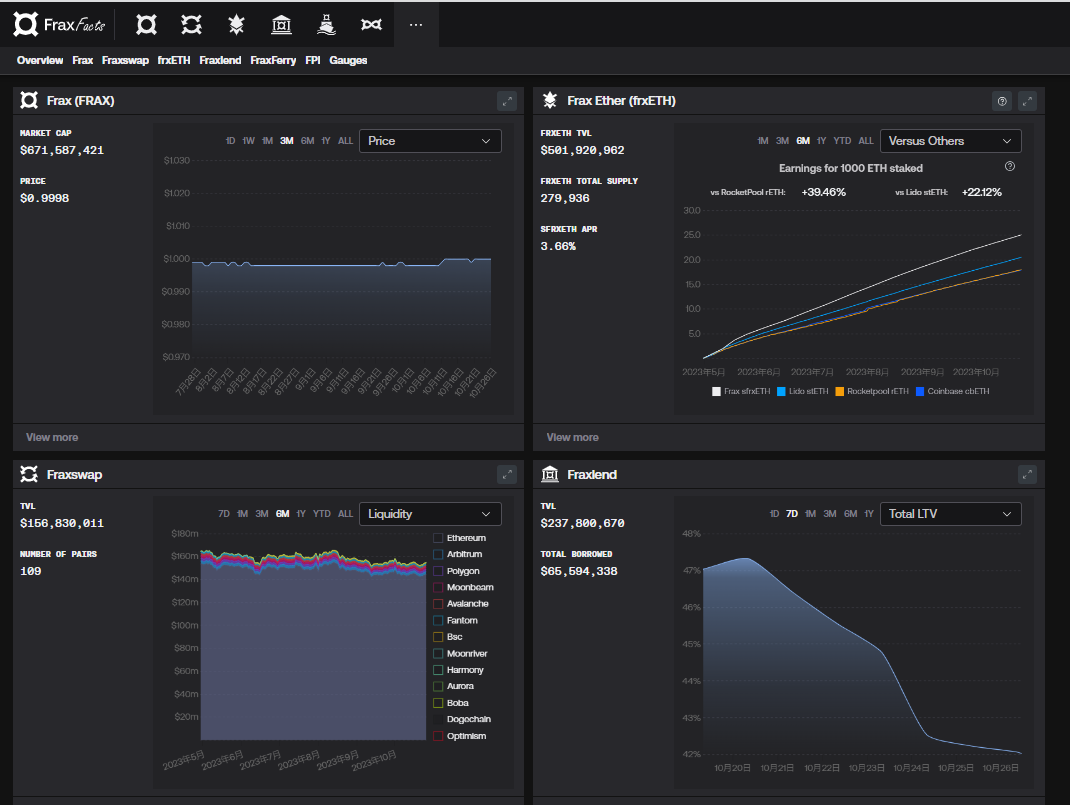

不過,Frax v3推出RWA已過半月的時間,並未為穩定幣FRAX規模帶來大幅成長,其穩定幣模組鎖倉的TVL一直穩定在一個數位區間。根據DeFiLlama顯示,穩定幣FRAX協議內鎖倉的資產價值一直穩定在7億美元上下,Frax的原生治理代幣FXS近14天漲幅也僅8.6%左右。

從協議數據和資產價格變化來看,用戶對Frax發布V3、推出sFRAX佈局RWA的舉動反響平平,並沒有用真實的資金去支持,表現並不如預期。

對此有用戶表示,不用急,sFRAX還屬於早期的產品,但在RWA的佈局從長期來看對Frax來說是利好。

升級frxETH V2,即將上線FraxChain,Frax 能否彎道超車?

除了部署RWA業務外,Frax今年還有兩大動作值得期待,一是LSD產品frxETH的升級,二是應用鏈Fraxchain的上線。根據創辦人Sam在直播中的發言,前者frxETH將於11月份發表V2版本,應用鏈Fraxchain預計將於今年年底前上線測試網,2024年1月將會全面推出主網。

其中,frxETH的V2版本旨在解決中心化問題,過去frxETH V1版本中最暢被用戶吐槽的就是以太坊節點全部由其團隊運營,中心化程度過高。

在frxETH V2版本中,任何人都可以以無需許可的方式來運行節點驗證器,對節點運營商沒有白名單、KYC以及聲譽要求,確保了frxETH節點以去中心化的方式成為性能最高的運營商。

具體如何實現呢? Frax創辦人認為,所有的LSD平臺本質上都是點對池(Peer to Pool)的借貸市場,即用戶將ETH存入資金池相當於出借資金給LSD平台,然後,LSD平台會給用戶一個借款收據(流動質押憑證LST如Lido的stETH),然後藉款人租用這些存入的ETH並向借款人支付利息。

例如,Lido的Stake Ether相當於借出ETH來獲得stETH,類似於在藉貸平台Aave上借出ETH並獲得aETH,只不過在Lido上運行以太坊驗證節點的借款方需要獲得許可;而在Rocket Pool的LSD品允許用戶質押ETH來獲得rETH,即藉出ETH獲取收據代幣rETH;而運行節點時需要自備8ETH然後向質押池借用24ETH組成32ETH,需要向借款人支付利息。

與其他LSD協議不同的是,frxETH的產品邏輯是以穩定幣的思路來設計的,因此採用的是frxETH和sfrxETH雙代幣模型,frxETH是與ETH掛鉤的穩定幣,只有將frxETH再質押才能獲得生息代幣sfrxETH,即出借frxETH取得借款憑證sfrxETH。

既然LSD協議可以看為是點對池的借貸協議,那麼節點業者想要藉用驗證器就需要遵循借款條款中的貸款價值比LTV((loan to value),是指貸款金額和抵押品價值的比例,也就是一個驗證器裡面的ETH有多少比例是藉來的,例如Lido的節點運營商32個ETH都是藉的,那麼LTV就是100%;Rocket Pool只藉了24ETH就是75%。借款利率即用戶的質押收益取決於資金使用率,也就是LTV的多少,這也是為什麼Lido的收益率高於Rocket Pool的原因。

在frxETH V2中,用戶提供一些小額ETH可以視為是抵押品(或者veFXS持有者將來批准的其他抵押品)就可藉用驗證器,類似Rocket Pool,創始人Sam在直播中表示,計劃採用4ETH,那麼想成為節點運營商將藉用28ETH,將其PoS收益支付利息即可,節點運營商具體最終獲得收益的多少,將取決於節點運營商的實力及策略。

總結來說,frxETH V2透過降低了節點運營商參與的門檻實現了去中心化,使普通人也能成為節點運營商。

此外,在sfrxETH收益方面,Frax設計了各種提高資金利用率的策略,例如可以將不在驗證器中的閒置ETH被發送到Curve AMO(自動化市場操作)以獲得流動性和收益等。

由此來看,frxETH V2版本主要的目標是降低節點業者的參與門檻,使其更加多樣化,同時透過各種策略提高LSD的收益率,使其高於正常的PoS質押收益。

另外,今年底推出的Fraxchain也將採用frxETH作為鏈上GAS費的支付手段,這樣以來frxETH的供應將減少,從而可提高sfrxETH的收益,進一步擴大其LSD市場份額。

Fraxchain採用hybrid rollup(Optimistic和zk混合Rollup)方案推出的Layer2,創辦人曾表示該網路所產生的費用收入將流向FXS代幣,用於銷毀或分配給持有用戶等。

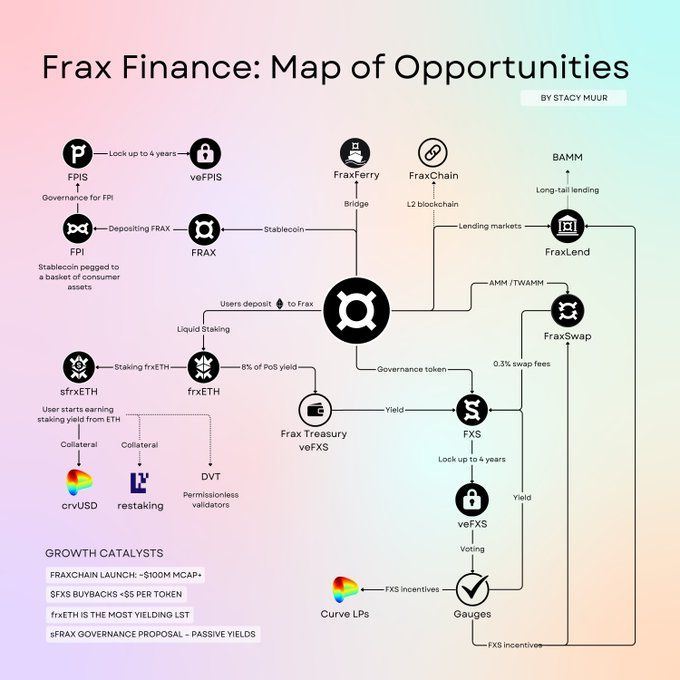

截至目前,Frax協議已經整合了FRAX和FPI兩個穩定幣,借貸Fraxlend、交易Fraxswap和跨鏈敲Fraxferry“DeFi三件套”,LSD產品frxETH,RWA產品sFRAX和FXB,應用鏈Fraxchain等產品系列。

從產品佈局來看,Frax以穩定幣為起點逐漸發展成為了集眾多應用於一身的平台。根據產品供給形式的不同,其實可將Frax平台整體視為一個資產發行方和管理資產的平台,發行了穩定幣FRAX、frxETH,sFRAX等資產,並為這些資產搭建了借貸、DEX、跨鏈橋、鍊等真實應用場景,供以協同發展。

從穩定幣到「DeFi三件套「再到LSD、RWA和未來的應用鏈,Frax現在的產品線其實已經提前實現了MakerDAO所提議的終局路線計畫「Endgame Plan」。與MakerDAO不同的是,Frax的這些組件類產品都是由其官方發行的,並由官方統一管理和扶持。而MakerDAO最終的產品元件是透過外包SubDAO來實現的,例如Phoenix Labs推出的借貸協議Spark Protocol。

因此,Frax在產品與產品之間的互通及互動上將會更加絲滑,建構類似DeFi類樂高產品也會更加容易操作,基於這些組件可以湧現出更多迭代新產品,這也是為什麼Frax一直被用戶視為最有創新潛力的產品之一。不過,也存在潛在的問題,一個涵蓋了穩定幣、交易系統、借貸系統、跨鏈系統、LSD、未來還可能上線的Fraxchain,這樣一個巨大的系統對治理要求非常高,需要一個非常高效且健全的治理模組,且不同模組之間如何風險隔離,避免系統性風險導致整體系統癱瘓等問題也尤其重要。

目前,FRAX發行量為6.75億美元,在穩定幣市場排名第七,在去中心化穩定幣賽道排名第二,僅次於DAI(37.7億美元)。

FXS 距離晉升為市值前五名還有多遠?

從Frax創辦人Sam的公開發言來看,FXS目標是成為市值前五的加密資產,這個距離究竟還有多遠?我們或許可以從Frax的代表產品的市場規模及數據中得出一二結論。

目前,在Frax產品組件中,穩定幣FRAX協議TVL為6.7億美元、LSD產品frxETH鎖倉的資產價值5.1億美元、Fraxswap鎖倉的資產價值1.5億美元、借貸FraxLend應用中TVL約為2.4億美元、抗通證穩定幣FPI中的資產價值9,300萬美元。

從而得之,Frax整個產品體系中鎖倉的資產規模接近17億美元,約16.6美元。

如果僅從TVL一個指標單方面衡量計算的話,Frax與Curve(TVL為18億美元)平台管理的資產規模接近,但目前CRV代幣流通市值為4.2億美元排名93位,完全稀釋市值為15.8億,而FXS代幣流通市值為4.4億美元,排名91位,完全稀釋市值為5.9億。

假設以二者稀釋市值相同,FXS還有約3倍上漲空間,但是二者在捕獲費用方面的能力並不相同,根據DeFiLlama平台顯示,近30天,Curve平台捕獲的費用為378萬美元,而穩定幣Frax捕獲的費用僅123萬美元。

除此之外,Frax還有兩個關鍵績效指標是穩定幣市場佔有率和LSD市場佔有率。儘管FRAX是第二大去中心化穩定幣,但在穩定幣市場佔有率只有0.56%,而DAI佔比約3.1%,相差6倍。

另外,在穩定幣規模上,前段時間FRAX受到MakerDAO大力推行RWA業務一直被吸血,尤其是今年8月MakerDAO中DAI的存款利率(DSR)一度增至8%,部分市場參與者紛紛轉向持DAI穩定幣生息,目前DAI的DSR已降至5%。不過創辦人Sam曾說,Frax的RWA合作公司FinresPBC的營運成本遠低於競品MakerDAO,那麼從長期來看,則Frax RWA業務或將具備長期競爭力,有助於擴大FRAX穩定幣的市場規模。

在LSD賽道,目前frxETH鎖倉的ETH總量約為28萬,價值5億美元,在LSD市佔率佔2.47%。

從產品市場規模佔比來看,Frax想要晉升為市值前五的加密項目,仍任重道遠,短期內實現的可能性比較渺茫。但Frax一直堅持推陳出新的態度,已經為其建造了產品護城河,其成為DeFi應用未來發展的標竿模範。