作者:蔣海波,PANews

Frax Finance幾乎擁有DeFi中最全面的產品,包括:美元穩定幣FRAX、Frax價格指數FPI、ETH流動性質押衍生品FraxEther、原生AMM Fraxswap、借貸市場Fraxlend、跨鏈橋Fraxferry等。

Frax v3的功能從10月開始陸續上線,率先推出的就是對標MakerDAO中sDAI的sFRAX。但Frax v3的更新不止於此,部分功能仍在開發中,PANews將在下文中詳細介紹。

Frax v3整體介紹

Frax v3被官方描述成一種「最終的穩定幣」。整體上,FRAX仍是穩定幣,仍使用演算法市場操作控制器(AMO)和內部外部子協定Fraxlend、Fraxswap、Curve來維持穩定性。但Frax v3引入了下文中的多種新的機制。

完全外源抵押。協議以後會努力使抵押率(CR)>=100%,要注意Frax在計算CR時並沒有包含持有資產中的FXS部分,也就是協議會致力於在無需額外鑄造FXS的情況下,使每個FRAX穩定幣背後都有等值的抵押品。在Terra崩潰之後,這項措施可能會增強FRAX持有者的信心,也能讓FRAX更加穩定,可能對監管也更友善。

和美元法幣掛鉤。將FRAX的價格保持在1美元,而不是錨定USDC、USDT、DAI等資產。在CR達到100%後,將使用Chainlink預言機和治理批准的參考利率組合來追蹤美元。

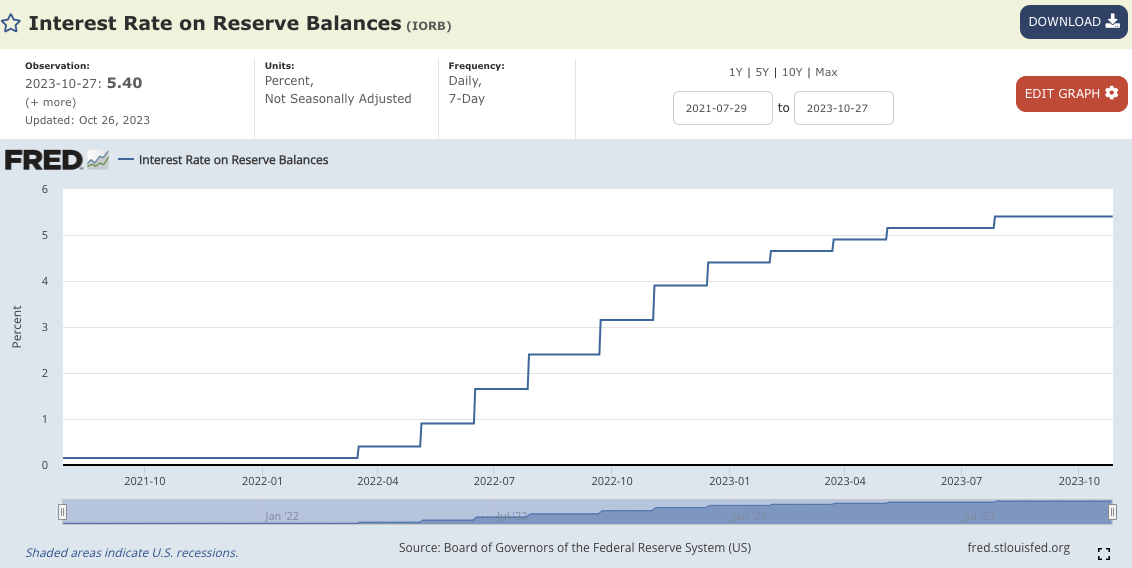

引入IOBR預言機。採用聯準會儲備餘額利息(IORB)來實現某些功能,例如sFRAX的質押收益率。 IORB是聯準會在2021年開始實施的利率調控工具,用來取代先前的法定準備利率和超額準備金利率,代表著聯準會為金融機構設定的利率走廊的上限值。

消除多重簽名的信任假設。智能合約將完全運作在鏈上,由治理決定,消除原來的中心化因素。

不再能夠贖回。 FRAX不保證能被贖回為特定金融資產或代幣(如USDC),但仍會透過AMO合約維持穩定性。例如,當FRAX價格下跌時,AMO會在Curve的FRAX/USDC交易對中移除並銷毀部分由協議持有的FRAX,這會使流動性中FRAX的比例減少、USDC的比例增加,使FRAX價格上升。

這些功能將確保FRAX價格與美元對齊,增強協議的韌性,並標誌著Frax在去中心化、穩定性和高效性等方面的改進。

資產負債表中的現實世界資產

現在Frax的資產負債表中可以允許持有某些由治理模組批准的、由合作夥伴實體持有的現實世界資產(RWA)。 Frax引進了IORB預言機,當IOBR利率較高時,Frax會將部分資金部署到RWA。

允許持有的RWA僅包括接近IORB利率且風險盡可能低的類型,包括:短期美國國庫券、聯準會隔夜回購協議、存放在聯邦儲備銀行主帳戶中的美元、部分精選的貨幣市場共同基金的股份。

經過提案FIP-277批准的第一個RWA合作夥伴是FinresPBC,將專注於「現金等價」的低風險RWA。 FinresPBC是一家註冊於特拉華州的公益性質的公司,其主要目的是為Frax協議提供傳統金融資產的接入,以及為Frax協議提供接近聯邦儲備利率的安全現金等價物和收益,而收益將全部分配給Frax。它的銀行合作夥伴為Lead Bank,可實現的操作包括:

- 在FDIC承保的儲蓄帳戶中持有美元存款並賺取收益。

- 鑄造/贖回USDC和USDP穩定幣。

- 在獨立經紀帳戶中持有、購買、出售美國國庫券並賺取收益。

截至10月30日,Frax的資產負債表的Token類型中已包含“OFFCHAIN_USD”,這是由FDIC承保的銀行存款和短期美國國庫券,價值約為298萬美元。

對標sDAI的sFRAX

sFRAX即質押的FRAX(Staked FRAX),這是一個特別的質押金庫,每週將Frax協議的部分收益分送給質押者。 sFRAX的年化收益將試圖大致追蹤美國聯邦儲備的IORB利率,下圖顯示從7月底到現在,IORB利率為5.4%。

sFRAX金庫的收益率由一個利用率函數決定,最開始為10%,隨著質押資金的增加而下降。協議將質押的FRAX部署到盡可能接近IORB利率的收益來源,北京時間每週四上午7:59:59,協議將根據利潤鑄造新的FRAX穩定幣添加到sFRAX金庫中。 sFRAX代表了金庫中FRAX存款的一定比例,也意味著會隨著時間的推移可以贖回更多數量的FRAX。

協議只是努力使收益率接近IORB,但不保證能做到,收益主要來自於合作夥伴的RWA策略。 Frax也持有5,628萬美元的sDAI,也可透過MakerDAO的RWA策略獲得收益。

零息債券代幣FXBs

Frax還計劃發行一種類似債券的代幣FXBs,它們在到期時可以轉換為FRAX穩定幣。具體地,FXBs是以FRAX穩定幣計價的債務代幣,只保證在到期時間轉換為FRAX穩定幣。

FXBs以漸進式荷蘭拍的方式拍賣,該系統由治理設定數量和價格限制,保證FXBs代幣的拍賣價格不會低於底價。同時,根據零息債券的特性,通常是以折扣方式發行的,例如一年後到期的FXBs可能以0.95美元的價格成交,持有到期後每個FXB可以兌換為1 FRAX,收益率為0.05/0.95,約5.26%。這就有助於為FXBs形成一個殖利率曲線,以定價將FRAX借給協議本身的時間價值。

FXBs的推出有助於幫助Frax將傳統金融中的債券和去中心化加密貨幣聯繫起來,為用戶提供一種創新的方法來實現風險和收益的平衡。

Frax RWA策略相比MakerDAO的局限性

雖然Frax的sFRAX相比MakerDAO的sDAI提供更高的報酬率,前者為6.5%,後者為5%,但Frax的RWA策略相比MakerDAO還是有許多限制。

與DAI主要靠超額抵押或穩定幣互換的方式相比,FRAX的CR仍不足100%,這也可能讓部分用戶產生擔憂。依照10月30日的數據,CR=(資產負債表中的總資產-鎖定的流動性)/總債務=(806442146-120069640)/742061132=92.5%。

在穩定幣發行規模上,根據Makerburn和Frax官網數據,DAI的發行量為55.65億,在增強型DAI存款利率實施前發行量為44.4億,實施後發行量增加,約在半個月前停止成長。 FRAX的發行量約為6.72億,發行量在過去一年半的時間持續減少,本月上線sFRAX後也沒有增加。

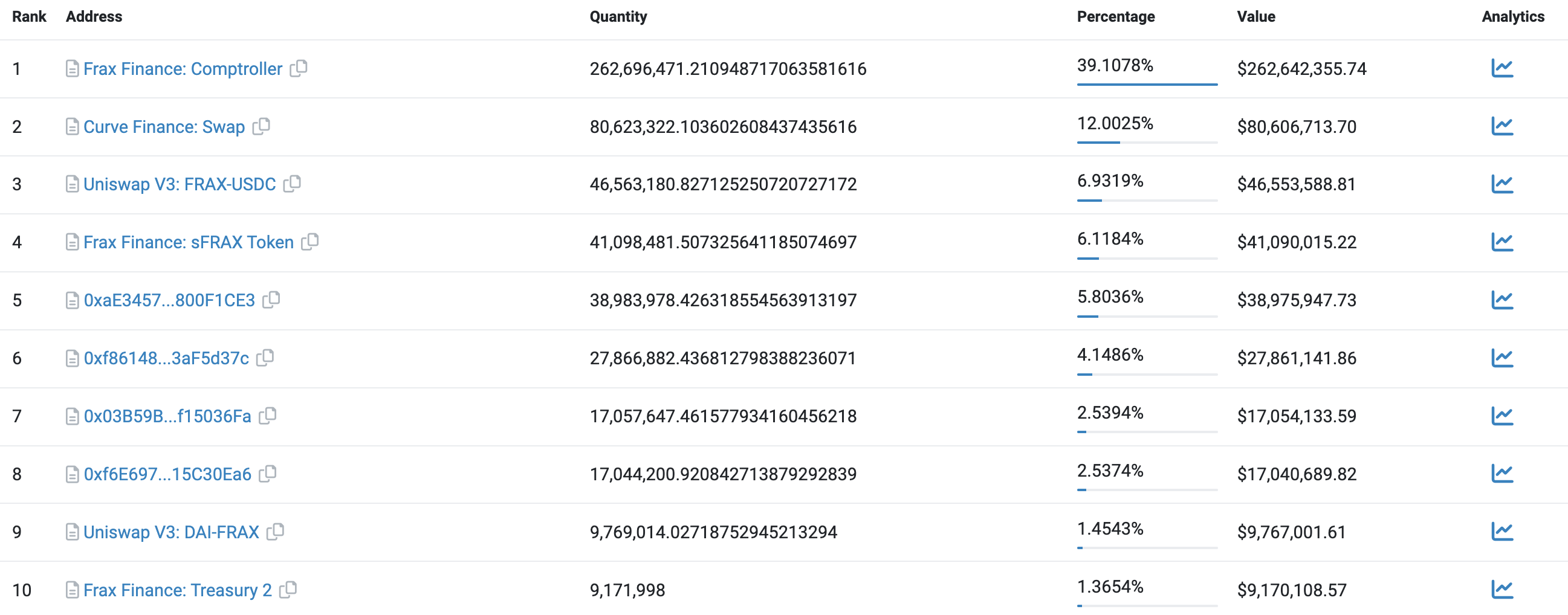

在MakerDAO鑄造DAI的抵押品中,穩定幣原本佔據了絕大多數,這部分資金在保留少量穩定幣作為退出流動性後都可以用於購買RWA,到目前為止,RWA抵押品已佔據33.78億。而Frax中,許多FRAX都是由協議本身控制的,如AMO鑄造FRAX到Curve USDC/FRAX池中提供流動性,這部分抵押品在資產負債表中顯示為協議擁有的FRAX或協議擁有的流動性,顯然市場上並沒有那麼多流動性讓這部分FRAX全部兌換為其它穩定幣再用於贖回成美元購買國債。區塊鏈瀏覽器中顯示,光是Frax Finance: Comptroller合約位址控制的FRAX就有2.62億,佔FRAX發行量的39.1%。

在穩定幣的兌換方式上,MakerDAO的PSM提供零成本1:1的USDC/DAI互換;如果要購買FRAX投資於sFRAX,則需要在Curve中進行交易,有交易手續費和滑點,對大戶不友善。

RWA類專案也是具有網路效應的,鏈下的合規等工作需要價值不菲的成本,只有資產足夠多才能產生足夠的利潤,實現持久運營,也更值得被信賴。

小結

Frax v3將使得Frax更加去中心化、穩定和高效,對標MakerDAO sDAI的sFRAX已在本月上線,除此之外還會推出債券FXBs等產品。

但Frax和已經頗具規模的MakerDAO還是有不小差距,sFRAX上線後FRAX的發行量也沒有增加,僅為6.7億,且其中可能有一半是Frax自身持有的,並不能賣出用於購買RWA 。