作者:Saurabh Deshpande等,Decentralised.co研究員;翻譯:金色財經xiaozou

所有生物都會留下一些記錄。動物透過追蹤季節來了解何時狩獵。囓齒動物和鳥類將食物儲存在獨特的地方。當他們在幾個月後訪問它以維持生計時,他們需要記住它們儲存在哪裡。狼在領地周圍留下標記,示意其他動物不要靠近。甚至樹木也會記錄時間。每年,樹幹上都會形成一個環。人們可以根據年輪的數量來估計一棵樹的年齡。

儘管樹木和動物能夠記錄時間,但它們無法檢索或講述過去。他們無權存取記憶體。這就是人類記錄保存的不同。由於我們的溝通能力,我們知道美索不達米亞的蘇美人(公元前3400年)和古埃及人(公元前3200年)使用楔形文字和象形文字來記錄資訊。

當知識可以在不需要來源實際參與的情況下傳遞時,人類就進化了。在柏拉圖或蘇格拉底去世很久之後,我們仍然閱讀並欣賞他們的作品,因為我們有辦法儲存他們的教義。寫作是最初的 AR 平台。

(來自伊朗的信件記錄了穀物的情況。)

寫作可以讓事情充滿想像,數據幫助維持事情的客觀性。它減少了個人將事物儲存在記憶中的要求。這就是為什麼一些最古老的人類文本涉及債務、收入或貿易記錄的部分原因。

1.走向數位化

在後工業時代,企業透過將銷售記錄數位化來建立競爭護城河,以加強其市場地位。其中一個例子是一家名為 Asian Paints 的印度公司。他們的塗料可能不是市場上最好的,但他們控制著印度80億美元塗料產業50%以上的市佔率。

為什麼?簡單的答案是,它是一個家喻戶曉的品牌,而且該公司具有規模經濟。但他們如何實現這目標的?根源在於數據。他們在數據收集和處理方面投入巨資,以優化供應鏈。

Asian Paints 股票在過去 30 年的複合年增長率高達 25%。支持這一增長的是 20 世紀 70 年代對大型電腦的投資。他們的設備比當時印度最好的研究機構使用的設備更強大。它每小時收集有關印度各地銷售的油漆顏色和數量的數據。這使得Asian Paints 公司能夠建立一個模型,以 98% 的準確率預測整個印度的塗料需求。

這種預測能力使Asian Paints 公司能夠獲得最大價值,因為它可以大幅減少補貨時間。當時,銷售油漆等商品的標準是將其出售給批發商,然後批發商將其交給經銷商,經銷商再將其出售給經銷商。經銷商將直接與消費者互動。供應鏈之所以如此複雜,是因為各方都擁有資產庫存並控制塗料供需數據。

Asian Paints創辦人Choksey先生,透過研究最終用戶的消費模式並減少對中間商的依賴,將批發商和經銷商從供應鏈中剔除。透過消除中間商,Asian Paints獲得了 97% 的 MRP(經銷商獲得 3%) ,而競爭對手則只能獲得 60%。

(電報可提取價值將是透過電報傳送的領先的行情顯示系統。)

向數位化的轉變並非一蹴可幾。資料收集之所以變得有趣,部分原因在於金融的發展以及資料之間越來越緊密的相互連結。例如,在20世紀後期,股票市場數據是藉由像上面這樣的設備通過電報傳遞的。早在1835年,交易員們就已經訓練鴿子攜帶紙片傳遞訊息了,紙上面描述了歐洲發生的事情。當載著貨物的輪船駛離陸地不到50英里時,鴿子就會帶著訊息飛到指定的地點。交易員常常為每提前一小時獲悉消息而付費高達500美元。

到1867年,交易員們開始競相優化電報的訊息傳遞速度。一位名叫E. A . Calahan的西聯匯款員工向紐約證券交易所支付了20多萬美元,以獲得讓交易大廳的員工向其客戶傳遞股票行情信息的能力。年輕的科學家托馬斯·阿爾瓦·愛迪生(Thomas Alva Edison)就是努力優化這個系統的若干人之一。一個世紀後,像Bloomberg terminal(彭博終端)這樣的工具可以指數級提升任何一天所傳遞的金融數據的速度和數量。

2、原始資料建模

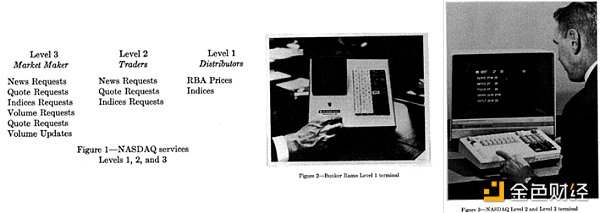

數據就像原油一樣,必須經過若干步驟的提煉才能使用。了解Bloomberg是如何發展的,有助於了解整個數據領域是如何演變的,以及具體的發展過程。 Bloomberg並不是第一個嘗試利用科技改善交易和報告機制的公司。納斯達克(NASDAQ)使用Bunker Ramo(邦克拉莫)終端機發布資訊並下達買賣指示。然而,依賴先前的電話通訊網路意味著這種模式的擴展將始終具有挑戰性。

(圖片來源:納斯達克-自動化場外交易的演進)

1981年,投資銀行所羅門兄弟(Solomon Brothers)的合夥人邁克爾•布隆伯格(Michael Bloomberg)在菲布羅公司(Phibro Corporation)收購該銀行時,其股票以1000萬美元的價格被收購。他意識到,隨著從紐約到日本的金融市場的日益電子化,投資者願意為簡化的金融資訊付費。他創辦了一家名為創新市場系統(Innovative Market System)的數據服務公司,該公司於1986年更名為Bloomberg。

在網路普及之前,人們使用The Chiclet存取彭博終端機。具體是透過一條特殊電纜連接到Bloomberg控制器,該電纜透過專用電話線連接到本地集線器。 Bluumberg透過資料合作夥伴、新聞機構和新聞稿、以及手動資料輸入和基於手機的資料收集等專有方法進行資料收集。

有了網路後,資訊的閘門就打開了。如今,Bloomberg幾乎是即時地取得、處理和傳遞2,000億個金融資訊。這大約相當於每秒2300萬個數據點。 Bloomberg提供的資訊有些是公開的。公司財務報表、股票和債券價格等數據在公共論壇上就可看到。

但是,如果你是石油和天然氣分析師,想要了解原油貨櫃的動態情況呢?如果你不訂閱Bloomberg這樣的資料來源,你就不可能即時取得這些資訊。網路上的數據並非全部都是免費的。

當涉及Web2資料時,個人通常會面臨兩個限制:存取許可和處理大量資料的高門檻。多年來,像Bloomberg這樣的提供者已經建立了足夠強大的網路效應,可以透過其分支機構獲取數據,這是分析師或投資者無法實現的。

向Bloomberg支付2萬美元的年訂閱費,比嘗試從可能各有不同定價的各種數據平台獲取數據好得多。即使你已經非常努力地去獲取數據,但如果沒有大量的基礎設施支出,你也無法即時地進行數據處理和分析。在零售端,那些最終得以發展壯大的平台,有許多都是數據匹配引擎。

可以這樣想:Google(搜尋引擎)是一家資料公司,它為企業提供使用者存取權限,以換取廣告收入。當一家餐廳或一篇時事通訊希望以在谷歌上搜尋資訊的用戶為目標用戶時,他們會匹配類似資訊的供需關係。例如,搜尋Web3時事通訊相關資訊的人,尋找的正是我們,而我們也正在尋找那個人。

谷歌憑藉其運作的規模經濟建立了壟斷地位。他們的用戶數量以及用戶每天的查詢數量仍然是無與倫比的。谷歌透過推出一個沒有廣告的搜尋引擎建立了自己的地位,當時有廣告才是常態,然後透過收購YouTube和Android,最終透過向同等地位的蘋果等付費,使谷歌成為預設搜尋引擎。光是蘋果一家,Google每年就要支付200億美元,以維持其Safari預設搜尋引擎的地位。

谷歌之所以支付這麼高的溢價,是因為從本質上講,它提供的是一個匹配引擎。匹配引擎將有需求的用戶與提供產品的企業連結起來。大多數網路壟斷的核心都是匹配引擎。亞馬遜將賣家和買家匹配起來。 Instagram將觀眾與創作者搭配起來。這些配對引擎之所以有效,是因為基於這些產品的互動留下了豐富的線索,可以從中形成背景環境。

本·埃文斯(Ben Evans)在2022年寫過一句名言:沒有數據這回事。我的內容、食物或旅行偏好等資訊對第三方來說沒有太大價值。只有當這些資訊被聚合在一起,或融入背景環境時,才變得有價值——無論是對商業還是對研究來說,都是如此。

所以,可以憑藉我在周五晚上吃咖哩飯的偏好信息,在我購買咖哩飯的幾率最高的時候向我宣傳咖哩飯外賣。總的來說,將我的購買機率與同一地區的其他人進行比較,有助於更好地鎖定用戶。

資料要麼需要大規模(大量),要麼需要背景環境才有價值。 Web3和Web2產品在歷來的不同之處在於它們留下的痕跡。只有亞馬遜知道一週內Xbox遊戲機的銷售。但你可以看到交易員任何一天在OpenSea上NFT的買賣模式,這就是因為每一筆交易都會留下公開痕跡。

Web3資料產品使用這些軌跡來建構背景環境。

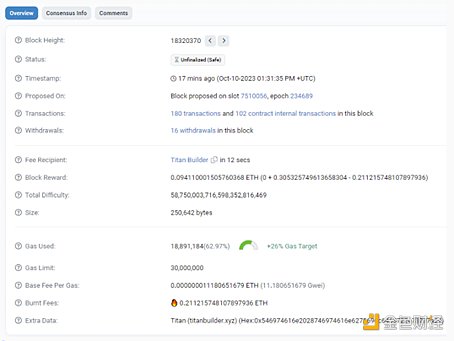

像以太坊和比特幣這樣的區塊鏈分別每12秒和大約10分鐘產生一個區塊。每個區塊都包含改變區塊鏈狀態的交易。像Etherscan這樣的區塊瀏覽器會擷取與所有交易相關的資料。例如,如果你打開Etherscan並看到一個區塊,你可能會看到如下圖像。

(區塊鏈上的交易具有豐富的背景資訊。像Arkham和Nansen這樣的產品是研究人員用來了解交易細節的解釋引擎。)

你可以查看自以太坊啟動以來的所有區塊。但是你能用這些資訊做什麼呢?幾乎沒什麼用。因此,你需要一種在多個資料表中擷取有用資料的方法。例如,每當在區塊中調用市場的NFT合約時,與該交易相關的資料應附加到NFT相關的資料表中,或當調用Uniswap合約時,相關資料應儲存在DEX相關的資料表中。 (Dune提供此服務。)

如果你不付出重大的基礎設施成本,你就無法分析原始數據。所以,儘管數據是免費的,你還是會遇到相同的問題。作為投資者或dApp建設者,你將依賴外部數據。但是你的核心功能與收集和管理資料無關。將資源花在必要但非核心的活動上並不是每個組織都能享受的奢侈。

3.背景驅動價值

對於數據產品來說,使產品獨一無二的是圍繞數據的背景環境。 Bloomberg運用其對金融的理解,將數據轉換為投資者和交易員可以輕鬆使用的形式。 Similarweb等網站或Newzoo等研究公司利用自己的核心競爭力,將社交或遊戲相關背景應用到所追蹤的數據中。

區塊鏈原生資料產品的與眾不同之處在於,它們透過回答與特定用戶群體相關的問題的查詢提供用戶背景資訊。例如:TokenTerminal計算協議的經濟基礎;Nansen幫助市場參與者標記和理解資產動態;Parsec查詢鏈上數據,以幫助交易員更好地分析DeFi頭寸。

所有這些產品都基於一種公共產品:鏈上資料。不同之處在於這些產品呈現數據的方式,不同的數據呈現方式會讓它們吸引不同的受眾。

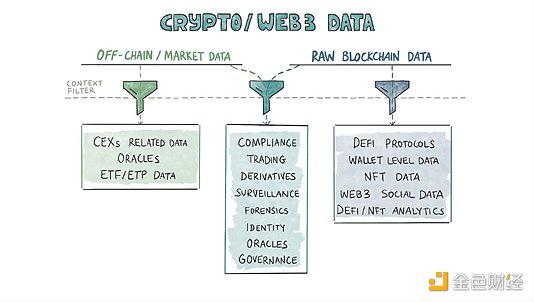

在我們的產業中,產品類別是基於哪些數據在鏈上,哪些資訊來自鏈下來劃分的。 (有些人經常兩者都用。)資料提供者使用它們的背景過濾器來創建產品。正如Web2數據有其生態位市場一樣,Web3數據公司已經或正在逐步利用其核心競爭力建立護城河。

因此,創辦人的背景往往決定了所發布產品的性質。如果一個核心團隊在進入加密市場之前已經在資本市場上浸泡了大量時間,他們的產品往往會模仿Bloomberg,而加密原生產品看起來就像Nansen。不同的產品滿足不同的需求,即使對相同資料的查詢也是如此。

例如,交易所通常在固定間隔後刪掉資料。他們不從事資料業務,儲存舊資料需要額外的伺服器和管理。一些資料供應商,如Kaiko和Amberdata,維護交易所的歷史訂單資料。這些數據使交易員和投資者能夠建立模型來檢驗自己的假設。但是,如果你想了解哪些DeFi合約有大量的ETH或穩定幣流入,或者你想分析特定地址或實體的鏈上行為,那麼你將需要用到Nansen或Arkham的產品。

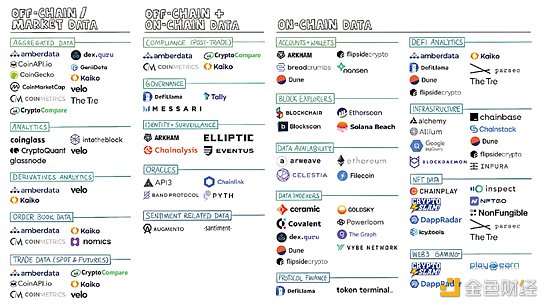

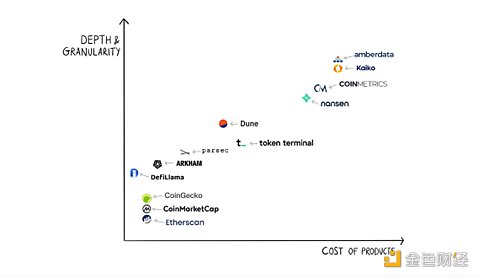

(市場圖並不能代表所有類別的所有玩家。)

了解產品市場定位的一種方法是透過加密消費者維度。加密消費者角色可分為以下四大類。

(1)金融機構

在熊市期間,大多數透過加密資料產品流動的資金來自於金融機構。這些金融機構都是大客戶,銷售週期更長,數據需求更複雜。了解產品定位是否面向金融機構的一種方法是,客戶是否必須經過銷售電話來確定成本。在Web2世界裡,你不知道PitchBook或CB Insights的成本。在加密世界,你不知道像Chainalysis這樣的產品要花多少錢。

這種銷售過程的部分原因是針對這一大型消費群體的數據產品為客戶提供了親身經歷的高水準服務。這些客戶通常選擇高粒度和高度頻繁的資料。它們需要數據不僅用於交易前的決策,還用於交易後的使用,以滿足合規和稅收要求。

例如,他們需要產品能夠告訴他們投資組合的歷史價值,幫助他們進行稅務計算,等等。 Amberdata、Kaiko、CoinMetrics、CryptoCompare等公司為這些金融機構客戶提供服務,在某種程度上說,還有Nansen。

根據我的經驗,只有擁有大型融資機構或團隊工作背景的創辦人,才能開啟數據的機構市場。這裡的進入門檻相對較高,任何企業級產品都是如此。

(2)開發者

對Web3的可組合性特性,我們並不陌生。這意味著Web3應用程式可以相互依賴。它們可能需要彼此之間能夠提供數據。因此,它們需要不斷地從對方那裡讀取資料。例如,像Yearn Finance這樣的平台需要讀取來自Aave和Compound的數據,像Tensor這樣的NFT聚合器需要讀取來自Magic Eden和其他市場的數據。

但這些數據是儲存在以太坊和Solana等區塊鏈上的。以太坊每12秒創建一個區塊,而Solana每400毫秒就可以創建一個區塊。將區塊鏈資料排序到資料表中並儲存資料以供快速存取是一項非常重要的工作。這就是Covalent、Graph、Chainlink和Powerloom等索引器的用武之處。它們確保原始區塊鏈資料以所需的格式存儲,以便開發人員透過簡單的API呼叫來獲取資料。

這個消費者角色中有一個新興部分涉及理解使用者行為的工具。例如,ARCx支援開發人員使用鏈上資料(如錢包位址)來映射鏈下資料(如瀏覽器行為),以擷取與dApp互動的使用者資訊。這是一個相對較小但高度相關的生態位市場,可以幫助開發者確定誰是他們的使用者。

(3)研究人員及出版物

加密資料產品通常透過與研究人員和出版物合作來分銷。例如,Bloomberg經常引用CCData的資料。研究人員被鼓勵使用資料產品,因為它們有助於在收集、清理或整理資料方面節省時間和精力。像Dune這樣的產品已經透過建立一個分析師社群建立了護城河,這些分析師相互競爭,以獲取更高的排名。

The Block和Delphi等出版物展示了使用第三方提供者資料建立的儀表板。在Decentralised.co,我們完全依賴外部數據提供者,因為使用外部資源收集數據,可以幫助團隊有效運作。

迎合這一消費群體的挑戰在於,不具規模的研究人員可能缺少所需的預算來證實:花費大量資源來獲得可能只與一小撮人相關的見解是合理的。相反,公司也很有動力花費精力和資源與《金融時報》等重要出版物合作,因為這樣的合作有助於分銷。

(4)散戶投資者

面向散戶投資者的產品通常具有較低的數據粒度和頻率。但它們卻是高利潤的生態位市場,因為這些產品具有規模經濟。在一個不存在用戶流失的世界裡,1萬名用戶每人支付100美元就相當於100萬美元的ARR業務。說起來容易做起來難,但這些經濟特性解釋了為什麼會有這麼多面向散戶的加密資料產品。

大量面向散戶的產品都是免費的,或有廣告支援。例如,像DefiLlama這樣的免費資源不會告訴你如何透過不同的交易所(CEX和DEX)路由訂單以避免滑點,因為它沒有訂單簿快照,但它卻展示了有關代幣解鎖或收益解鎖的資訊.

這部分消費者的一個變化是傳遞媒介打開新市場類別的方式-例如,Cielo透過Telegram以通知的形式傳遞資料。透過以一種易於使用的方式為不願處理桌面介面的消費者群體傳遞訊息,它已經發展為超過40,000名用戶。如果做法得當,即使是分銷媒介也可以成為早期新創公司的差異化因素。甚至在數據方面。

雖然在某些點上分類比較模糊,但數據公司可以分為B2B或B2C方向。

像Amberdata和Kaiko這樣的公司都有迎合高水準參與者的產品。這些產品粒度更細(可用的數據細節)、頻繁更高(例如,tick-by-tick及即時訂單簿數據),它們滿足諸如構建和測試模型、交易前分析、交易後報告、稅收和合規等需求。數據以支援客戶進行專有分析並根據自己的需求建立視覺化的方式提供。這些公司的產品通常都是付費產品。

由於基礎設施需求、所涉及的客戶性質和銷售週期的長度,成本通常和粒度相關。

由於基礎設施需求、所涉及的客戶性質和銷售週期的長度,成本通常和粒度相關。

上圖在兩個軸向上顯示了不同的產品—深度和粒度與產品價格。請注意,這些顯示並不絕對精確。有些點可能有誤。但中心想法是建立一個思維模型,來思考一些產品及其在市場上的地位。

針對散戶的產品,如Dune或CoinGecko,幾乎可以免費顯示所有資料。但客戶必須付費才能存取某些數據,或透過API來運行分析。例如,你可以查看多個Dune wizard所建立的所有圖表,但卻限制你以CSV格式下載的資料行數。你可以付費下載更大的CSV文件,查看私人查詢。

專注於散戶的公司來自單一用戶的收益較低,付費用戶相比免費用戶比例也很低。將此與網路公司的免費增值模式的轉換率進行比較的話,一般來說,轉換率是2%-5%。 10%的轉換率已經是一個異常值了。他們的策略是擁有盡可能多的免費用戶,這樣4%的轉換率就能帶來顯著的收益提升。這就是我們所說的漏斗的頂部。

因此,數據公司需要漏斗頂部足夠大,才能產生足夠的收入,以在較低轉換率水準上維持自己的營運。當網站有很多訪客時,公司也可以考慮廣告收入。 CoinGecko利用廣告收入作為槓桿,繼續免費提供大部分數據。

多年來,該公司已經填補了(B2B和B2C)兩端,但在兩者之間留下了一些空白。如果有人想看看中心化交易所的訂單簿是如何變動的,或者put call ratio、IV和skew曲線是如何變化的,沒有多少產品可以幫助實現可視化。介於CoinGeckos和單純的B2B產品之間的產品是有發展空間的。

4.關於護城河

在免費的企業中找到護城河並不容易。區塊鏈數據是免費的。你收集的數據沒有什麼特別的。所以,數據業務的護城河並不僅僅基於你擁有別人沒有的數據,而是基於團隊以有洞見的、可使用的格式,按時、無誤地提供數據的能力。

許多公司聲稱擁有相同的數據,但數據品質和表示方式有所不同。例如,許多公司聲稱擁有鏈下訂單簿資料。然而,像是買賣訂單數量、時間序列長度以及可用交易和交易對的數量等因素因供應商而異。 Amberdata和Kaiko擁有加密市場最全面的訂單簿資料。

然而,為什麼只有少數供應商能夠提供這種數據? Web3資料中護城河的出現具體解釋如下。

人才-恕我直言,當原料是免費的時候,你如何用它決定了產品的價值。將原始數據轉化為有用的信息需要用到加密領域和傳統金融市場中許多利基領域的專業知識。像Velo Data這樣擁有傳統市場經驗的團隊比其他試圖建立類似B2C產品的團隊更有優勢。理解區塊鏈資料結構並具有金融市場相關經驗的開發人才是很難得的。

基礎設施-收集和交付大量資料需要基礎設施,這並不容易實現。基礎設施需要資金和人才。為什麼基礎建設是護城河?想想記憶體池資料。區塊包含已確認交易的數據。那些未確認的交易呢?

不同的網路節點(例如,連接到同一個池的節點)看到不同的未確認交易。僅運行一個節點是無法看到競爭交易的全局的。在幾個區塊鏈上維護多個節點會增加基礎設施成本。就像人工智慧(以及過去的內容網路)一樣,隨著時間的推移,保持低硬體成本的能力將決定在該領域誰輸誰贏。

網路效應-人們可以假設網路效應存在於許多加密資料產品中。以Chainlink為例。它是最早支援應用程式從其他應用程式或鏈讀取資料的oracle之一。它成功獲得了社區的支持,並擁有最強大的社區之一。另一個例子是Nansen。它的成功之處是地址標籤,讓它將資產移動掛鉤真實的實體,而不是十六進制的地址。

隨後,它推出了NFT Paradise和 Token God Mode等功能,讓用戶可以更有效率地追蹤NFT和代幣。 Arkham推出了一款類似Nansen標籤的產品,但在儀表板和研究方面的投資使Nansen向企業客戶傾斜,並為他們提供客製化產品。值得一提的是,網路效應離不開前兩點(人才和基礎建設)。

索引器體現的網路效用較明顯。一個產品支援的鏈數量越多,開發人員使用該產品而不依賴多個來源的可能性就越高。像Covalent這樣的團隊在這方面具有優勢,因為他們在相當長一段時間內一直在優化支援鏈的廣度(數量)。但一定要記住,深度和廣度同樣重要。

現在要說一個產品在加密領域是否具有護城河還為時過早。我們已經看到了這一宏圖中的先發優勢。隨著Web3社交等類別的出現以及人工智慧和加密貨幣之間的重疊越來越大,加密資料產品可能會成為下一個Alphabet。但這將會是一個長達數十年的故事;我們仍處於故事的開端。

5.投機之外

我們在本文中提到的許多用例都以某種形式關注了金融投機。甚至使用API查詢資料的開發人員也在建立金融產品。這可能看起來很奇怪,但區塊鏈(作為一種新型網路)遵循了與電報和互聯網相同的趨勢。

新媒介的到來和新網路的出現加速了金融用例的發展。就網路而言,直到21世紀初人們才意識到用戶可以根據他們的位置區分定位。對於區塊鏈來說,我們仍在研究如何根據公開的資料軌跡建立商業模式。

在這些平台的日常使用中,我們看到了一個關鍵變化——Dune Analytics在其產品中嵌入了人工智慧。 Dune為用戶提供了一個基於SQL的介面,用於查詢以太坊和Solana等區塊鏈資料。這類產品市場通常只限於那些懂得如何撰寫SQL查詢的使用者。這些產品最近開始使用人工智慧來幫助分析師產生查詢,而無需分析師成為SQL專家,但並不像人們希望的那樣具有功能性。無論怎樣,這仍然是邁向未來的一步。也許用不了多久,我們就可以讓人工智慧(例如ChatGPT)從區塊鏈上查詢資料並提供分析。

在Web3背景下,思考「數據」的一種方式是透過GoogleMaps的角度。 GPS至少在20世紀80年代就已經出現了。谷歌投入精力繪製世界地圖。在為第三方應用程式(使用API)提供地圖覆蓋的過程中,Google使新一代應用程式得以建立。從快遞到叫車服務,一切都在蓬勃發展,因為一家專注於數據的公司從開發者手中接過了這個包袱。

Web3數據產品也將扮演類似角色。我們還不清楚這個公共可用資源之上可建立的應用程式的確切性質,但很明顯,數據領域潛藏著無盡的可能性。