作者:Phyrex,幣安廣場創作者來源:X(原推特)@Phyrex_Ni

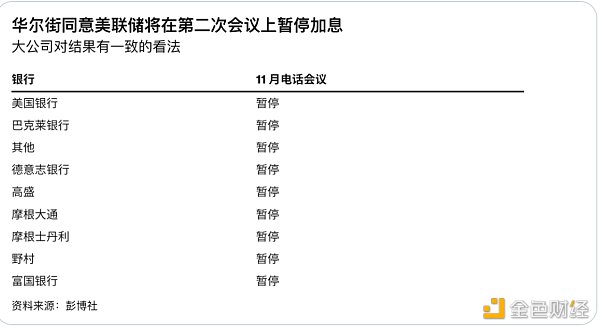

雖然許多小夥伴認為目前的宏觀情緒已經和幣市的價格沒有關係,但這並不妨礙我們去了解宏觀市場的變化,畢竟資金還是這些資金,當市場繼續處於緊縮的狀態下,即便是幣市能走出獨立行情,但是在外部資金很難進入的情況下,不論是價格的漲幅還是投資者的情緒都會提高的有限,尤其是明天凌晨就是美聯儲十一月議息會議的時候,先說結論,就像我們多次的預期一樣,聯準會在十一月不會升息這已經是定調的事情了,美國的聯邦利率會繼續維持在5.5%,但這次的暫停卻被稱為「鷹派暫停」。

其實從7月將利率提升到5.5%以後市場普遍認為聯準會不會繼續升息了,而且現在已經是連續兩次議息會議不考慮到升息,這也是從2022年3月首次升息以來的第一次,所以市場更多的討論還是已經實質進入到了完全暫停升息的階段,但事情真的這麼簡單嗎?美國的經濟狀況在數位層面是有目共睹的,第三季的GDP到了4.9%這個高點,房屋的銷售一直保持強勢,薪資的成長雖然沒有跑贏通膨但確實還在繼續上漲,失業率仍然處於歷史低點,大量的職業空缺職位(勞工統計局),甚至是核心PCE距離2%還有很大的距離。唯一的「利好」數據就是最近國債殖利率的飆升。

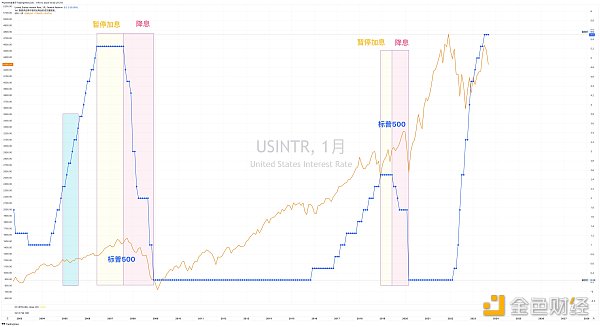

這些數據下仍有不少分析師認為聯準會仍處於鷹派暫停的狀態,說人話就是雖然暫停升息,但仍然說著狠話,鮑威爾已暗示,聯準會領導人寧願等到升息活動接近尾聲時再評估過去升息對經濟的影響。由於通膨仍遠高於委員會2%的目標,且經濟成長率接近兩年高點,政策制定者希望保留再次採取行動的選擇。在經濟持續保持彈性的情況下,最快12月再次升息也並不是不可能的。當然走到目前這個階段,多加息一次或者是少加息一次已經不是最大的重點了,現在的利率已經是近二十年的最高點,即便是不加息,接下來對於風險市場來說都是一場很大的挑戰。

說回到鷹派暫停,所代表的是雖然本月不加息,但在鮑威爾的講話上應該會保持鷹派的發言,甚至是在答記者問的環節中鮑威爾應該都不會輕易的表述出升息週期的結束,反而有可能會強調聯準會仍然有繼續升息的可能,這轉移到傳統風險市場中可能並不是好的信息,畢竟11月不加息已經被預期了,市場也已經提前做出了反應,不加息的舉措不會對市場造成太好的情緒提升,最終還是要看鮑威爾的講話,而且在凌晨兩點的議息會議前還有晚上八點美國財政部未來發債的計劃,這可能是比鮑威爾講話更重要的事件,甚至可能影響鮑威爾的演講。

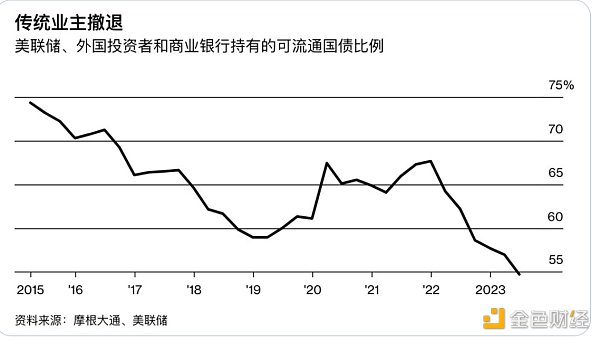

美國財政部出售大量債券以滿足聯邦政府的借貸需求。為了讓投資者做好準備,財政部幾十年來一直發布「季度退款」聲明,季度退款公告將揭示財政部將在多大程度上增加長期債務的銷售,以資助不斷擴大的預算赤字。雖然在過去的一段時間中聯準會已經做出了達到限制級利率的說明,但國債拋售仍然在加速,目前的收益率已經達到了全球金融危機爆發前的最高水平,這也使得國債贖回的成本更高,所以現在的市場的投資者更加關注的還是國債的供應量,目前市場預期的退款規模在1,140億美元。