隨著Banana Gun 發售代幣的消息,在冷清的市場中再次帶起了關於TG Bot 的熱度,本文將藉著這些討論與熱度,重新回顧一遍這個眾議紛紜的賽道,也對其未來的可能性進行一些探討。

隨著前段時間Banana Gun 發售代幣的消息,在這冷清的市場中再次帶起了一波關於TG Bot 的熱度。有人認為TG Bot 不過是趁著土狗幣起勢的一波流;也有人認為背靠著Telegram 這個巨大的流量池下,TG Bot 獲將是下一個巨大敘事的開端。本文將藉著這些討論與熱度,重新回顧這個眾議紛紜的賽道,也對其未來的可能性進行一些探討。

TG Bot 因何而起

因交易體驗而生的需求

Telegram 作為一個高度開放且自由的社交應用,利用開放的API 構建三方端和腳本一直是其中的一大特色,早在各種Crypto 相關的Bots 出現之前,TG Bot 已然形成了自己的生態(雖然十分零散),主要由各類圍繞自動化腳本和行動端推送兩個核心特性,基於IFTTT 邏輯構建的通知型和效率型Bots 組成,例如股市價格追蹤、RSS 訂閱、群組管理等等。

而由於Crypto 與Telegram 高度重疊的使用者群體,以及尤其在行動端上那並談不上好Web3 用戶體驗,即使是簡單的交易流程,也涉及到多個步驟甚至是多個app 之間的跳轉操作,還有可能面臨公共節點擁擠、被MEV 攻擊等風險。因此,一些敏銳的開發者便開始嘗試用TG Bots 的自動化腳本對體驗進行優化,因此市面上開始出現一些Crypto Tracking & Trading Bots,其中最具代表性的項目就是Maestro。

早期冷清的Trading Bot

Maestro 是一個集監控通知和交易狙擊於一體的TG Bot,是一個早在2021 年10 月便發布了的老專案。起初專案名叫Catchy,發布了自己的代幣,Bot 具有監控ETH 和BSC 代幣和錢包的功能,但一直無人問津,甚至其首次的代幣預售因為參與人數過少而失敗推遲。直到2022 年8 月份,Sniping bot 上線,並將專案更名為Maestro 後,漸漸地開始累積到一小波Trader 用戶。

可惜專案方在之後無論嘗試哪種運作方式,其用戶量和聲量一直被卡在一個瓶頸當中。一方面,當時的用戶對於交易體驗提升的敏感度比較低,普遍大家都已習以為常;另一方面,TG Bot 要實現各種自動化交易的前提,是要提交錢包私鑰,或者使用一個由Bot 生成的託管錢包,這讓大部分對安全性高度敏感的Crypto 用戶無法接受。這種情況一直延續到了2023 年的春天。

土狗季的來臨

伴隨著3 月Arbitrum 的代幣空投,低迷的加密市場迎來了一場盛大的土狗季。隨著4 月Arbitrum 上以AIDOGE 為首的「蹭型」 代幣空投土狗,以及ETH 上以PEPE 為首的「梗型」 Meme 土狗的出現,鋪墊出了後續包括LADYS、TURBO、COCO、TEST 等一系列的百倍甚至千倍的土狗幣神話,吸引了大量的場內資金與Crypto 用戶的參與。

但由於糟糕的手機端交易體驗,導致大量無法24/7 駐守在電腦前盯鏈的用戶很難參與進去。以跟單為例,倘若用戶在某個手機端的app(interface、zapper…)發現了目標錢包發起了一筆交易,若想要完成交易複製,則至少需要:

-

點開交易詳情

-

複製token 合約

-

切換至錢包應用程式(事先需要開啟Uniswap 介面且完成了登入授權)

-

貼上合約地址+ 點擊風險確認

-

輸入購買金額

-

確認報價並購買

這套流程的整體耗時大概會在10 秒- 1 分鐘不等,取決於用戶手速與網速,而這對於與時間高度敏感的土狗幣而言,意味著雲泥之別。畢竟有些土狗幣的生命週期可能只有3 分鐘,1 秒的差距就是砸盤人和接盤人的差別,那可是生與死的距離。

因此,更有效率的工具就成為了江湖中大家趨之若鷯的屠龍寶刀,以Trading Bot 為首的TG Bots 也在這時候浮入大家的視野。

同樣是一筆跟單交易,透過Trading Bot 的設定,不僅能自動監控和追蹤特定錢包,而且複製流程延時基本只在幾個區塊內,同時還能避免MEV 攻擊,甚至能自動在止盈比例賣出。

而其中,搶0 塊的功能更是讓原本只有「科學家」 才能完成的操作,變成了有手(有錢)就行的操作,這是一個非常有意思的事情,其本質上改變了玩家之間的製衡關係,在任何遊戲當中基本上都存在2 個重要的群體,土豪玩家和技術玩家,技術玩家通過卓越的技術獲得優勢和地位,而土豪玩家則通過氪金砸錢獲得優勢和地位,一個好的遊戲平衡是能讓兩者在一個點位上獲得相似的優勢,但在過去,土豪玩家基本上被「科學家」們吊著打,直到Trading Bot 的出現徹底改變了這一局面。因此可以看到,即便像AlphaMan 這種年費動輒幾千U 的Bot,仍能擁有穩定的使用者群體。

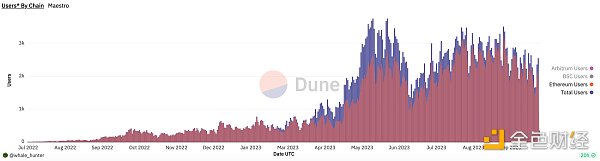

上述的種種,讓Trading Bot 連帶著整個TG Bot 一起火了起來,可以說是第一波落地的Intent-centric 應用。從圖中可以看到老牌項目Maestro 的用戶量,正是在4 月中下旬開始進入井噴期。

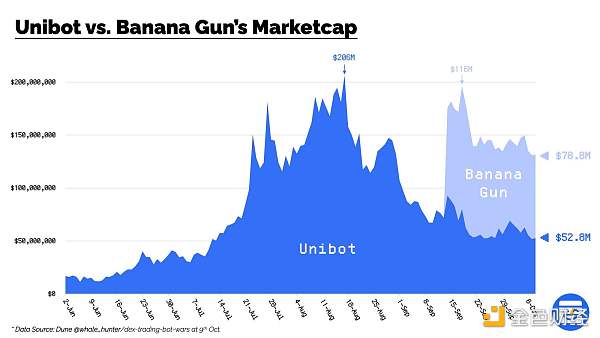

而在此期間進場的Unibot 也憑藉7 月份的$LOOT、魔性抖音視頻帶起的$YYY 和死灰復燃的哈利波特$BITCOIN 等土狗幣熱度乘風而起,並於此期間推出網頁端的Unibot X,用高品質的交易體驗圈住了一大波雙端用戶。由於有著發幣的優勢,Unibot 成功的將自己的代幣從7 月15 號的$57 拉上了ATH $199 美金,市值最高時達到2 億美金,成功坐穩當時TG Bot 第一龍頭的交椅。

TG Bot 現狀如何

仍由Trading Bots 主導

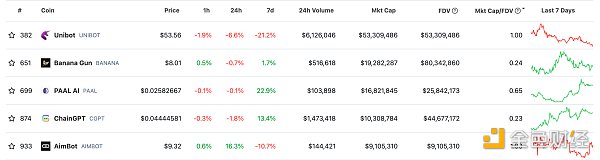

從Coingecko 的Telegram Apps 板塊可以看到,目前市值排名前五的除了2 個非常純粹的Trading Bots 之外*(Maestro 尚未發幣)*,便是結合了AI 概念的Bots,但在實際使用上來看,雖然融合了AI,但其核心的功能仍以交易為主。

其中PAAL AI 是一個允許用戶自定知識庫來部署自己GPT Bots 的平台,其使用了GPT 4 模型,並可接入網絡和實時的鏈上數據來回答用戶的問題,但其核心的盈利模式主要來自於代幣4% 的雙邊交易稅,目前也正在開發自己的手機端交易應用程式Paal X,包含如Sniping 等各種常見的Trading 功能。

ChainGPT 也類似,在Trading Bot 的基礎上,融入了鏈上查詢、合約產生、NFT 產生、合約審計等由AI 進行自動化處理Web3 的功能。而AimBot 則是一個AI Trading Bot,由AI 當交易員,獲得的利潤透過協議分配給Token Holders。

當然,除了Trading 之外,還有像Collab.Land、Guild.xyz 這類中間件型的Bots;以@wallet 為代表的各類TG 錢包;以賭場遊戲為主的遊戲Bots 等等。由於這些應用相對於Trading Bot 而言沒有那麼的去中心化,所以其實際使用情況較難分析,但這些應用的場景普遍較為有限,因此整體熱度並沒有Trading Bot 那麼的火。

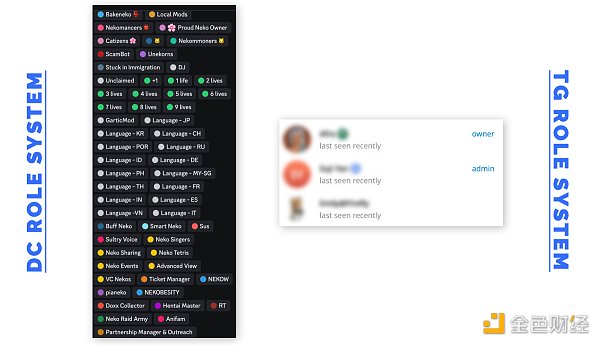

例如以Collab.Land、Guild.xyz 為代表的Gating Bots,在Discord 生態中堪為龍頭,但由於Telegram 的使用者身分/ 權限體系並不像Discord 那麼豐富多樣,在TG 中的一個Channel/Group 內最多就2 級權限:管理員和普通成員,導致這類Gating Bot 在TG 生態下很難有用武之地。

錢包類應用程式大部分都基於TON 生態,能相容EVM 的錢包又會涉及到私鑰導入的問題,導入私鑰這個操作對於本地錢包而言或許尚能接受,但要在一個社交應用中導入私鑰,是會令許多Crypto 使用者所擔憂的行為。

而賭場遊戲的人群雖然看似與Crypto 重疊,實則不然,加密貨幣的交易,尤其是各種土狗幣的交易本身就具有較高的賭性,足以滿足Crypto 賭徒們的需求,且大部分的賭場遊戲底層還是中心化的操作,反而會被Crypto 用戶所看不上。其中雖然有一部分完全去中心化的賭博協議很有意思,但其解決的問題本質上還是針對傳統的博彩用戶,而同時又需要這類用戶熟悉Web3 的操作,因此目前這類Bot 的受眾也相對較小。

因此可以說,目前的整個Crypto TG Bot 賽道,還是被Trading Bots 所霸占。

熊市中仍較亮眼的數據

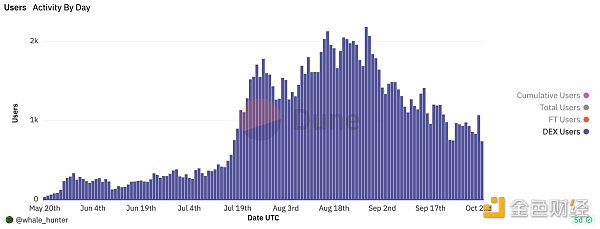

從Dune 上的數據來看,截止至2023 年10 月8 日,整個Trading Bots 的整體表現在相對低迷的熊市中還是上算得上不錯的:

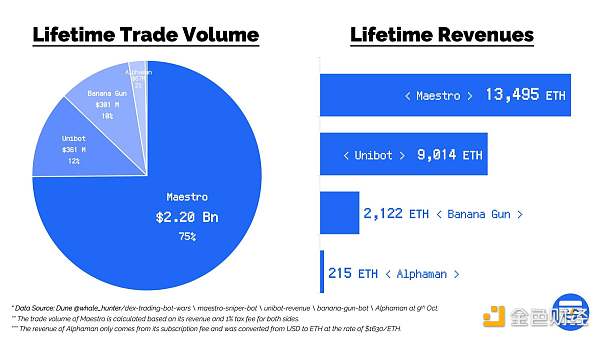

總交易量金額達到了29.4 億美金,其中74.9% 來自於老牌項目Maestro,12.3% 來自於昔日龍頭Unibot,10.3% 來自於新晉頂流Banana Gun,2.3% 來自於DC Bot Alphaman,剩下約0.2 % 來自其他的項目。

這裡要注意,Dune 看板中並沒有直接的Maestro 交易量數據,不同於已經發了幣的Unibot 和Banana Gun,Maestro 並無法從代幣交易稅中獲利,因此其所有收入都是來自於1%的交易服務費,而僅依靠交易服務,其至今的累積收入已經達到了13,495 ETH(約2200 萬美金),由此可以計算出其歷史總交易金額。

從代幣市值來看,Unibot 在Banana Gun 出現之前一直霸占市場上超過90% 甚至95% 的市值,一時風頭無兩,最高曾達2 億美金市值。直到9 月14 日Banana Gun 的代幣發行,其憑藉著更低的手續費、相似的用戶體驗以及極高的社交熱度,迅速的搶奪市場份額,成為新王。

目前Trading Bot 賽道代幣總市值為1.37 億美金,其中Banana Gun 佔57.3%,Unibot 佔38.4%,兩者共佔了市場95.7% 的總市值。

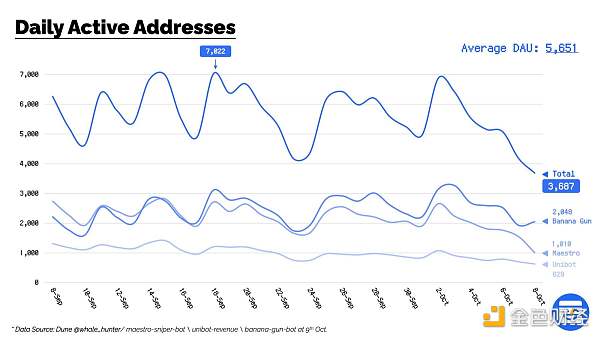

從用戶數方面來看,3 個頭部bots 過去近一個月的平均DAU 總數為5,651 個地址,其中新晉王者Banana Gun 和老牌OG Maestro 的用戶量不相上下,每日都在2000 地址左右, Unibot 則相對較為穩定每日1000 地址上下,但都隨著近段時間土狗市場的轉涼,出現了不同程度的下滑。

整體而言,以Web3 產品的角度來看,Trading Bot 無論是在盈利數據還是用戶數據上都有著不錯的表現,即便是在交易較為冷清的現在,頭部3 個項目基本也有較為穩定的過千的用戶,雖然當中必然充斥著不少機器人腳本,但從項目的角度來看依舊具有價值,目前最為老牌且為數不多沒有發幣的Maestro,僅靠服務費仍能擁有約40 ~ 80 ETH/的日收入。

Trading Bot 商業模式解析

既然聊到了收入,那麼就來簡單的拆解一下Trading Bot 商業模式,實際上無論是TG Bot 還是Discord Bot 基本上在目前階段都差不多:

產品功能

從產品功能來看,主要分為買進、賣出以及交易輔助。

-

買入

買入部分最核心的就是代幣狙擊功能,狙擊通常會有3 種方法,一種是搶零塊(First Bundle Sniping),透過監控該代幣第一筆交易發生後,以賄賂礦工的方式將自己的交易提前打包進第一個區塊內,實現狙擊,是最普遍的狙擊方式,成功率完全取決於給多少錢;

而另外兩種則是方法狙擊(Method Sniping)和流動性狙擊(Liquidity Sniping),分別是監控合約中的特定Function(如開啟交易)或添加流動性的行為來完成狙擊,這兩種都需要用戶具備一定的區塊鏈技術知識,且會因一些代幣合約中的特殊設定而失敗。

買入部分另外兩個相對重要的功能則是** 鏈上跟單(Copy Trade)** 和預售狙擊(Presales Sniping),鏈上跟單指的是監控特定錢包的交易活動並進行複製。預售狙擊目前普遍都僅支援Pinksales 平台上的預售,指的是對一些熱門代幣預售,可以用具有白名單的地址進行搶購。

Banana Gun 中還有一個特殊的買入功能就是限稅單(Tax Limit Orders),即僅當買入或賣出稅達到目標位置後方觸發買入行為。

-

賣出

賣出部分則相對簡單,主要包括限價單(Limit Orders)、移動停損(Trailing SL)和黑名單搶跑(Transfer on Blacklist)。

-

交易輔助

這也是相對通用常見的功能,包括私有節點、防MEV 攻擊、貔貅盤偵測等,主要在於加速交易速度、降低交易損失。

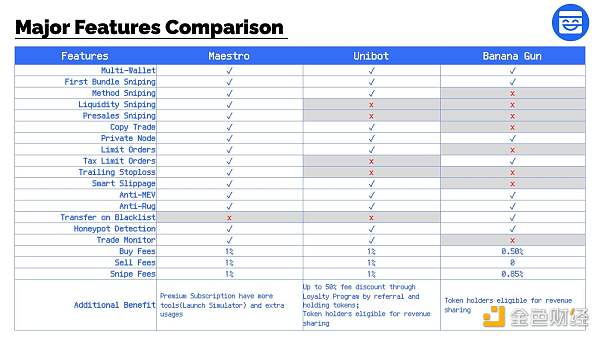

以下是筆者使用3 個主流產品後進行的功能比較:

綜合體驗下來,Maestro 功能最為全面,基本該有的都有,且有自己的Call Channel 並能直接在Call Channel 中進行各種操作,系統性非常強;Unibot 的操作最清晰有條理,非常適合新手小白,每一步都能找到詳細的指引,用起來很順手,且可以直接跟網頁端的UnibotX 聯動;Banana Gun 則是最簡單粗暴,最核心的功能都有,就是主打一個便宜。

收入來源

首先Trading Bot 共同的收入來源都是交易手續費,從上圖可以看到,普遍的費率都在0.5% ~ 1% 之間,其他的Bots 也都差不多。

而不同的部分則分為發幣項目和未發幣項目。

-

發幣項目

對於發幣項目而言,其另外的收入來源則是該項目代幣的交易稅,以及代幣解鎖。

以Banana Gun 為例,其團隊佔有10% 的代幣份額,其中一半鎖2 年,一半鎖8 年,均是3 年的線性解鎖,這個部分看著其實短期內賺不了多少錢;但其代幣還有4% 的雙邊交易稅,其中2 % 分給代幣持有者,1% 進國庫,剩下1% 分給團隊,截止至10 月9 日,這半個月多的時間內團隊部分的分成便達到了166 ETH(約27 萬美金)。

而體量更為龐大的Unibot,以同樣的比例結構下,在過去3 個多月內僅團隊分成便獲得2,667 ETH(約434 萬美金)的收入。

從整體收入組成來看,普遍代幣交易稅的佔比會佔到5~6 成以上,成為專案的主要收入來源。

而代幣的用途主要有三種,權益等級、手續費折扣和收入分成。不同的項目方會進行不同的組合,但普遍的以收入分成為核心,像Banana Gun 的代幣持有者,除了享受分成之外,沒有任何其他的權益。

-

未發幣項目

而未發幣項目,則是透過訂閱費作為另外的收入圖鑑。訂閱費用分為兩類,一種是門檻型訂閱費,如Alphaman、abot,只有付費用戶能夠使用Bot 的功能,但這類Bot 往往會不收交易手續費;另一種則是增值型訂閱費,如Maestro,在收取交易手續費的同時,給予用戶更多的使用額度和額外的工具。

從數據來看,後者的表現毫無疑問會更好一些,一方面門檻型的費用會大幅降低新用戶的轉換率,另一方面,土狗幣的交易普遍相對高頻,交易手續費帶來的收入往往會比預想中的高。

TG Bot 將向何去

整體而言,TG Bots 更像是Inten-centric 趨勢中,一個過渡階段的產物,其足夠的輕盈、高效,背靠著Telegram 生態還具有一定的社交傳播潛質。

但同樣的,其產品呈現的完整度始終會不如一個封裝好的應用,所以可以看到,在目前最主要的交易領域,走出了兩種不同的路線。

一種是與AI 結合,透過融合以GPT 為首的LLM 去豐富Inten-centric 的其他場景,嘗試建構出類似Crypto AI Agent 的Chatbots,典型的便是Chain GPT、PAAL AI 等專案。

而另一種則更加的實際,單純的圍繞交易,將產品體驗透過行動端和網頁端的APP 進行補全,深化在交易方面的各種功能,未來或能透過AA 去呈現更好的錢包體驗,最具代表的便是Unibot,而AI 方向的PAAL AI 實際上也在開發自己的行動端應用。

所以可以發現,TG bots 從其底層的邏輯來看就與Intent-centric 走的非常的近,而intent-centric 究其本質其實是一個在Web2 世界中尋常到都沒有專有名詞的理念(最接近的可能是以使用者為中心),但由於目前區塊鏈應用的整體發展還相較稚嫩,許多互動的操作繁瑣,意味著其必然會走向一個更為簡化和精煉的階段。因此與其說Intent-centric 是一個概念,其更像是一個既定的趨勢和方向,而Bots 將會是其中一個重要的呈現形式。

同時,背靠Telegram 這樣龐大的社交生態,相信即便在Intent-centric 已然成熟的未來,TG Bots 也不會消逝,而是承載著特定垂類模組以及社交入口的功能,依靠著Telegram 生態的開放性,實現區塊鏈去中心化生態的可組合性。