美股指連漲三週,基本上收復過去三個月的跌幅。最近的市場反應,讓人聯想到今年夏天首次出現通膨降溫後的市場反應,本輪主線是市場因確認聯準會已經結束本輪升息而反彈,支撐證據是聯準會暗示降低升息幅度及超預期下降的通膨、就業數據。政策預期和實際市場利率的轉向對股債非美貨幣包括加密貨幣都形成利多。週五美國總統拜登料將簽署臨時支出法案,正式避免本週末美國政府關門,市場對此反應平靜。

十年期美債上週五一度下破4.38%,2年期美債下破4.80% 紛紛刷新2個月以來盤中低位,英國10Yr跌回5月低點

短期內市場對於降息時點和幅度的預期交易大概率將繼續進行,但是搖擺幅度應該不會太大,時點預計在5~7月內波動(現在預期5月),幅度預計在75~150bp之間波動(現在預期100,一個月前約70,已經很誇張了,Fed自己預期只有20),經濟只有在比較悲觀的背景下,首次降息時點才有可能比5月更早,幅度才有可能超過100bp。所以說短期利率市場的定價已經基本完成了,長期的目前還不好說,供給和赤字還有政治混亂的問題一個也沒少,只會更多。期貨數據也能看出來現在做空勢力幾乎沒有減弱過去兩週還上升了。

美元近期伴隨升息預期降溫而走弱,美元指數創四個月最大周跌幅。非美貨幣包括人民幣上週出現了快速的升值,CNH從7.30一線迅速向7.25進發。季節性因素也支持人民幣在年底的最後兩個月傾向走強,與許多企業的結匯(賣出外幣買入人民幣)習慣有關。基本面來說,美元競爭者的相對回報前景也不佳,所以美元的吸引力難以在當前階段大幅侵蝕。

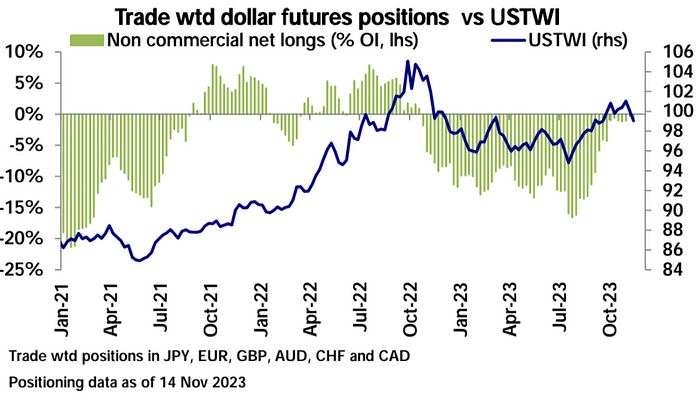

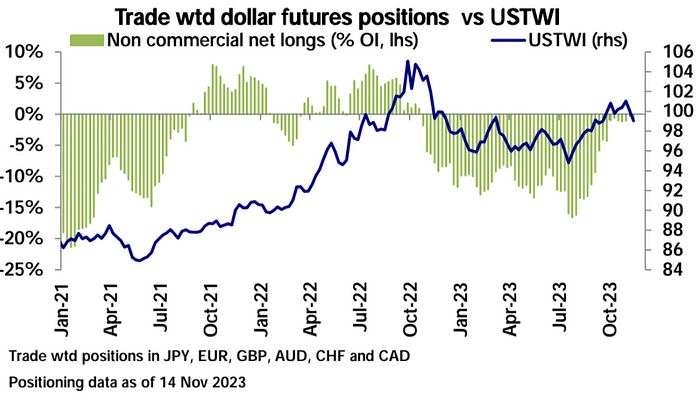

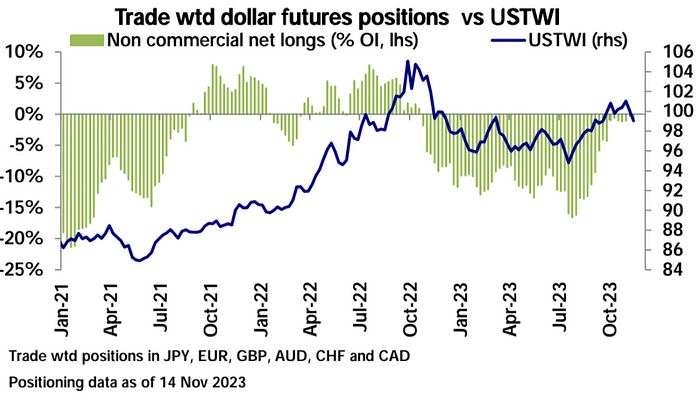

從部位來說美元指數的淨多頭相對水準不低,可能有平倉動力

受惠於美元、利率走弱,黃金白銀大漲,SEC不出意外的繼續推遲現貨ETF決定,加密貨幣震盪迴調,Alt表現相對強勢:

美股空頭平倉壓力持續釋放,科技股表現分化,非營利科技股大漲,巨型科技股相對平淡。區域銀行、空頭持股最大的股票漲幅也較大,且消費必須品遭到大幅拋售。

上週表現出眾的股票的關鍵特徵是受惠於較低的利率、較低油價,以及先前表現較弱的股票,說明反彈很大程度上是最近衝擊的反轉。 8月至10月的10%調整有三個明確的階段或驅動因素:8月的正常回調,9月的利率波動衝擊,10月的地緣危機,如今股市反彈釋放了利率波動和地緣政治衝擊的影響,不過從股票表現來看,尚未反映週期性成長上行的預期。

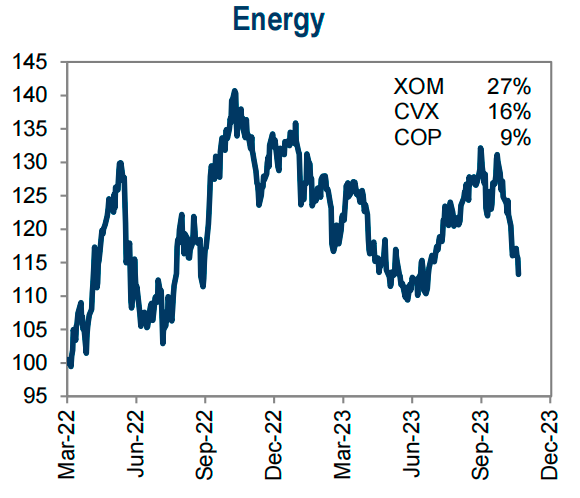

現在不能簡單的把股票分為成長還是價值來判斷市場是否在定價未來成長,因為我們可以看到內部分化明顯,例如消費週期類和金融股、交運仍定價典型衰退,而各種科技類股而能源股定價非常小或基本上沒有:

【OpenAI董事會辭退CEO Sam Altman】

兩者之間矛盾有二,一是安全與商業化的爭議:自OpenAI成立以來,關於AI技術的安全性和商業化一直存在爭議(Altman和本次一起離職的另一位聯合創始人Greg Brockman屬於激進派,而開除Altman的董事會成員以OpenAI首席科學家Ilya Sutskever為首屬於保守派)。這些爭議導致了Elon Musk在2018年與OpenAI斷絕聯繫,以及一群員工在2020年離開並創立了競爭對手Anthropic。

二是Altman的企業家野心:Altman曾試圖從中東主權財富基金籌集數十億美元,以創建一家Nvidia競爭的AI晶片新創公司,這一行為加劇了與董事會的矛盾。

這導致微軟午盤跌幅迅速擴大到2%以上,最終收跌近1.7%,不過此前連日創盤中歷史新高;OpenAI如果變成抗拒商業化的保守派控制,那無疑對微軟是利空的。微軟執行長Nadella 對這次罷免感到“憤怒”,畢竟沒了Sam 微軟對OpenAI的掌控力會進一步減弱,本來投了100億美元一個董事會席位都沒得到就很奇怪,而且微軟一直著急讓OpenAI的成果商業化。目前看起來Ilya Sutskever這邊似乎很不擅長對外溝通,事發後沒有任何多餘的解釋說明,這樣下去很難贏得輿論的支持,現任董事成員在各方壓力下辭職也不是沒有可能。

此外,將自稱「人類最強大模型」推遲到明年第一季發布的Google母公司Alphabet收跌近1.2%,跌落三日刷新的10月24日以來高位(不過OpenAI內訌對於谷歌AI來說應該是好事)。

另外受影響的還是有,Sam創建的加密貨幣WorldCoin跌,加密貨幣賽道的AI概念龍頭Bittensor(TAO)漲25%,Render(RNDR)漲8%。 (是不是覺得自己有機會了?)

【BX會取得了一定成就但不含經濟面】

Xi上週來到舊金山,肩負著穩定中美關係、恢復投資人對中國經濟信心的雙重使命。人們對這次峰會的期望本身並不高,但結果卻達到了預期。 Biden稱這次會議真正進展,據悉在軍方交流,芬太尼和AI方面都達成了協議。

在西方世界眼裡一向高冷的Xi在舊金山展現出更溫和、有風度的一面。在與拜登回憶38年前首次訪美,並公開接受了加州州長贈送的NBA球隊球衣,也表示將把大熊貓送到美國動物園。

Wallstreet Journal 給出的報道標題是《Xi未就中國營商環境安撫美國商界領袖:外國資本正在逃離中國六年來的首次訪美之行中,中國領導人習近平並沒有花費太多心思贏回美國企業和投資者》認為習沒有提及未來可能在與美國的貿易和投資有什麼舉措,認為本次講話比較“泛泛而談”,但也有評論認為本次講話傾向十分友好,即使他的講話只是泛泛而談。 「他本可以發表更激進和富有民族主義色彩的演講,為中國辯護。

實際上習主席確有表示中國將創造「世界一流的營商環境」並完善保護國際投資者權利的機制。他還說「我們還將採取更多『暖心』措施,例如完善外國人入境和居留政策,」他說,並補充說,金融、醫療和電子支付服務的准入將變得更加順暢。 「這一切都是為了讓外國企業更容易在中國投資和經營。」不過問題是,准入本身一直都在放寬,不算新聞,當前外資更關心的是保護合法權益和公平競爭相關內容,所以這是認為避重就輕一派人的觀點根據。

【中國股市給與BX會的定價】

上週全球股市仍在上漲,但中國滬深300指數創下了約一個月來最糟糕的一週表現。外資淨拋售中國股票50億元人民幣,加劇了市場的下跌,A股正面臨史無前例的連續三年收跌。

當然這裡不完全是BX會的影響,房地產行業仍然是中國市場根深蒂固的低迷狀態的核心,上週再次成為擔憂的根源。週四的數據顯示,10月新房價出現8年來最大跌幅,二手市場是9年來最大跌幅。

【全球抗擊通膨的行動迎來轉捩點】

上週最新數據顯示,英國的消費者物價漲幅降至4.6%(預期4.8%),歐元區10月調和CPI終值年增率較9月的4.3%大幅放緩至2.9%,加上早些公佈的美國3.2%的cpi,這增強了人們的預期,即各國央行可能會鬆開煞車,轉而在明年降息。市場主流預期英國央行將從明年5月開始降息,隨後聯準會和歐洲央行將在6月跟進。

對大多數人來說,住房和醫療費用在一段時間內是透過合約固定的。以美國為例,除掉這兩項後家庭每月應對的通膨率已降至2.6%:

【沃爾瑪擔心通貨緊縮在即】

在投資者會議上,沃爾瑪的CFO用「deflation」這個詞描述了當前的美國物價狀況,指出我們可能即將經歷數月的通縮時期「一般商品的價格一直在下降,而且在過去幾週或幾個月的下跌幅度比之前的趨勢更大…在未來幾週和幾個月裡,我們可能會看到乾貨和消費品通貨緊縮或價格下降。」沒有人比大型超市的管理層更了解日常用品價格的波動。當他們使用「通貨緊縮」這個詞時,至少說明市場的某個部分目前正經歷價格指數的下降。 CFO也表示10月最後兩週他們看到了一些令人擔憂的跡象,無論銷售額或銷量,10月下旬的勢頭均弱於第三季的其餘時間。

沃爾瑪、麥當勞等算是典型的消費股,且是必須消費品賽道裡的,過去兩年高通膨環境中,消費性企業可以藉由原物料價格上漲和供應鏈中斷的理由大舉提價,透過將成本成功轉嫁給消費者,所以儘管成本上升,但其實大部分產業都拔高了利潤率,特別是有優勢的壟斷型大公司更擁有漲價主動權。

上週公佈的美國10月PPI較去年同期超預期降溫至1.3%,較上季下跌0.5%創2020年4月以來的三年半最大月跌幅。

巴菲特旗下波克夏海瑟威第三季清倉了包括通用汽車、強生、寶潔和億滋國際在內的消費股票。現在消費股板塊佔比只有12%,這與他一直自稱的投資理念其實並不相符「喜歡經營穩定且具有品牌價值的公司,因而能夠擺脫經濟波動影響」。

【如果通貨緊縮不一定好股市】

假如因為物價下跌較快,聯準會從目前高利率水準開始降息— —

對美元的影響(大概率利空):

降息意味著貨幣政策變得更加寬鬆,這往往會減少外國投資者對美元資產的需求,因此可能導緻美元貶值。除非有重大危機,可能引發避險需求,此時也會短暫利好美元。

對美國國債的影響(通常利多):

降息幾乎可以確認會導致國債殖利率下降,這會提高國債的市場價格。因此,美國國債、包括大部分高等級固收產品在降息期間往往表現良好。

對股市的影響(不確定):

股市的反應取決於降息的原因和背景。如果降息是為了因應經濟放緩或衰退的風險,初期可能不會直接利好股市,因為市場可能更關注經濟基本面的惡化。然而,從長期來看,降息通常會降低公司的借貸成本並刺激經濟成長,這最終可能會支持股市上漲。

對大宗商品的影響(不確定):

大宗商品市場的反應同樣複雜。一方面,美元貶值可能會提高以美元計價的大宗商品的價格。另一方面,如果降息是因為經濟放緩的擔憂,這可能意味著商品需求將減少,從而對商品價格構成壓力。

美銀基金經理人調查(FMS)

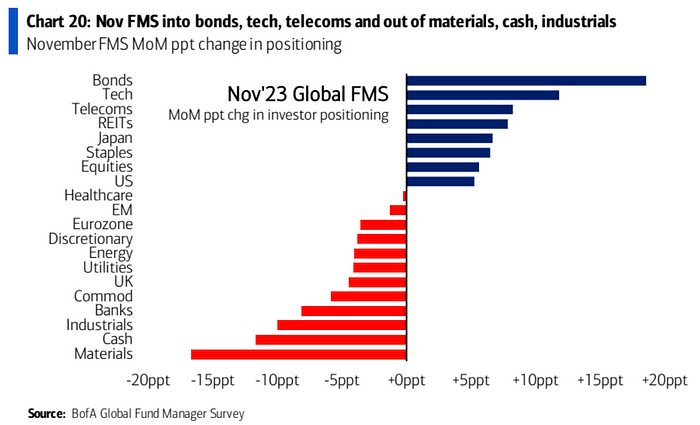

投資人減持現金,增加債券配置,自2022年4月以來首次股票部位為超配:

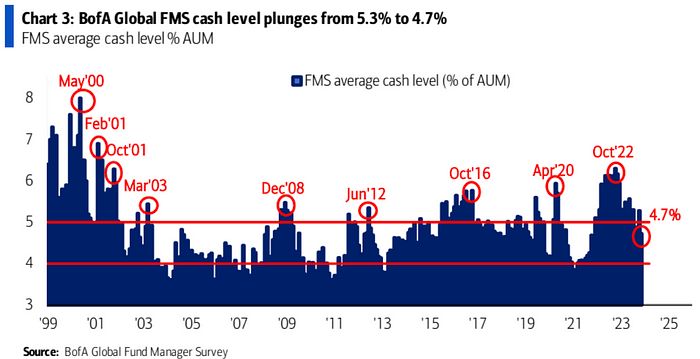

現金水準從5.3%降至4.7%,為2021年11月來最低水平,降幅為今年1月來最大。 4.7%的現金水準仍略高於長期平均值,屬於中性水準。現金餘額低於5%的話在Boa這裡也等於買進訊號消失。若現金餘額持續下滑至4%以下,FMS現金規則將發出「賣出」訊號,反映投資人進一步增持風險資產,對經濟前景過於樂觀:

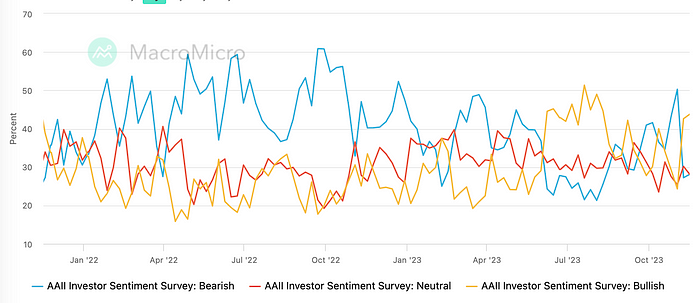

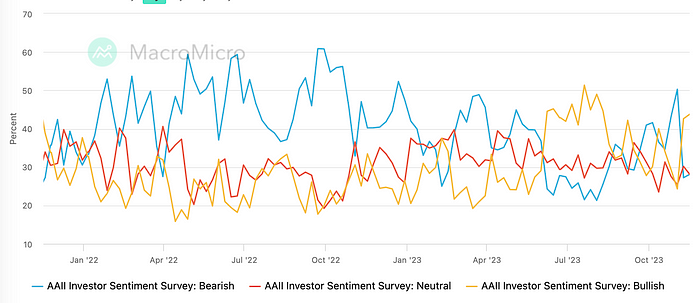

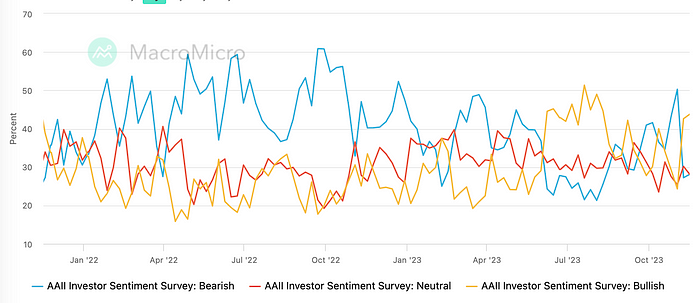

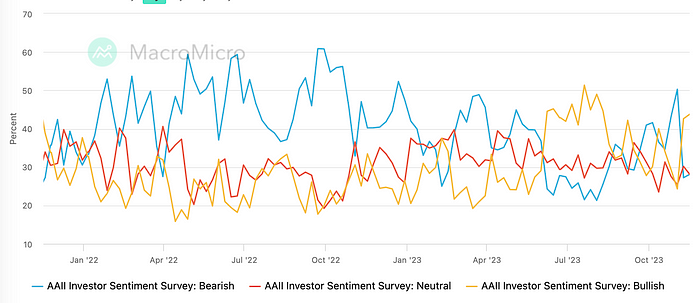

個人投資人對股票的看漲情緒目前明顯高於機構投資人。但兩者的差距今年不斷縮小,機構投資人對股票的悲觀情緒有所改善。 AAII數據顯示,個人投資人目前股票部位為64%多頭,而FMS調查顯示,機構投資人目前為淨2%多頭股票:

補充一個美銀私行客戶調查,股票持倉目前佔AUM的59%,雖說高於2005年至今的平均值56%,但除了新冠過去十年間沒有低於這一水平的時期:

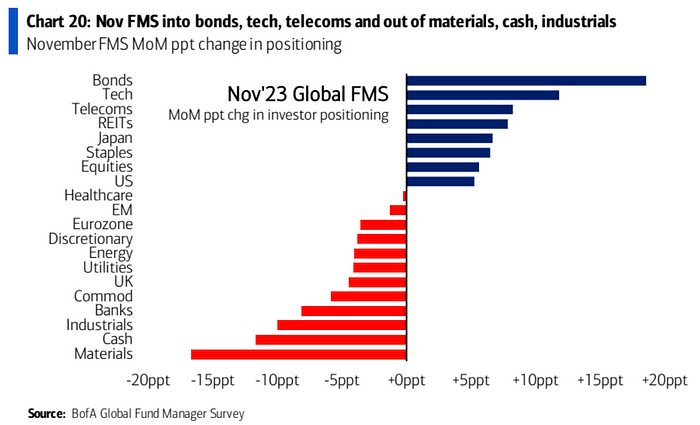

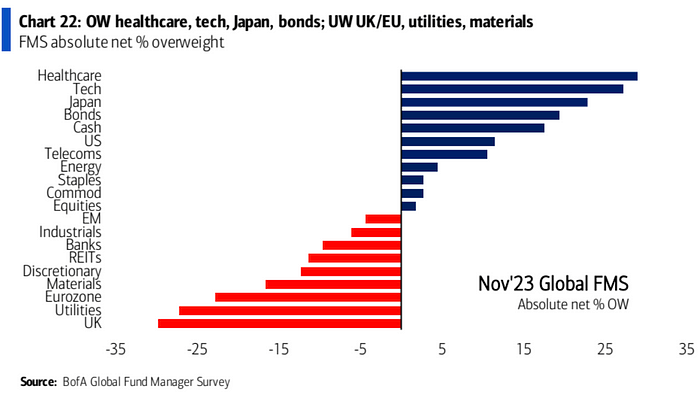

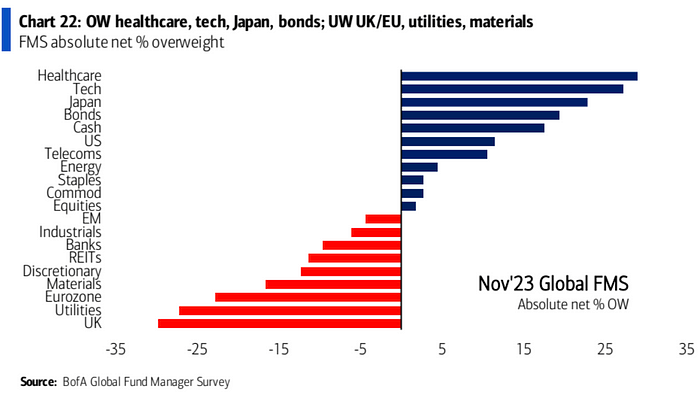

投資人超配科技股、醫藥股,低配歐股、公用事業股

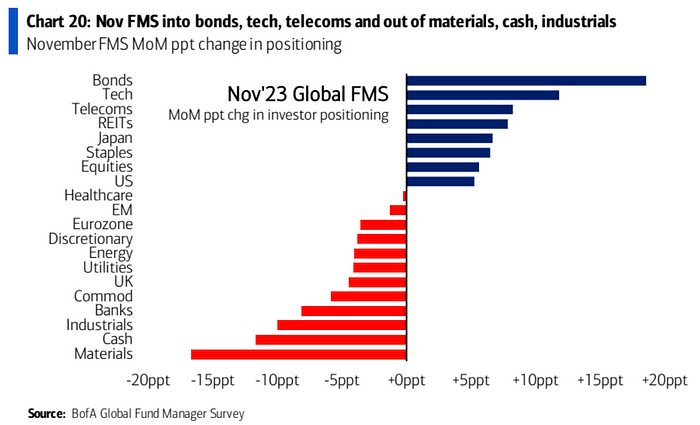

本月部位變動最大的是增持債券、科技、電信,堅持原物料、現金、工業股:

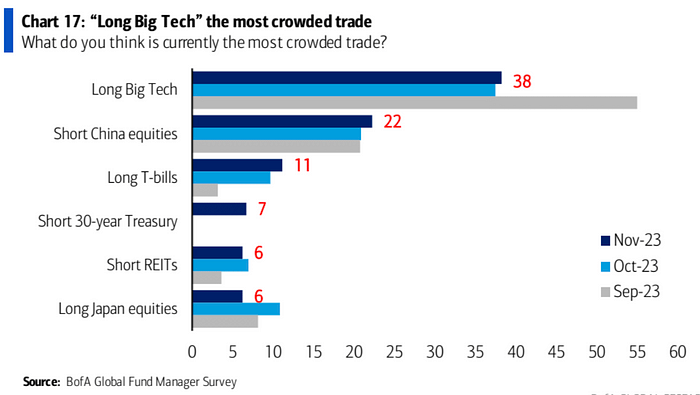

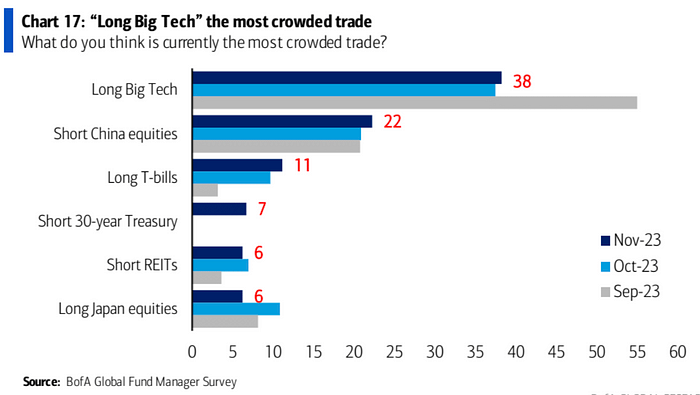

最擁擠的交易部位是做多大盤科技股,做空中國股票和做多短期國債

部位和資金流

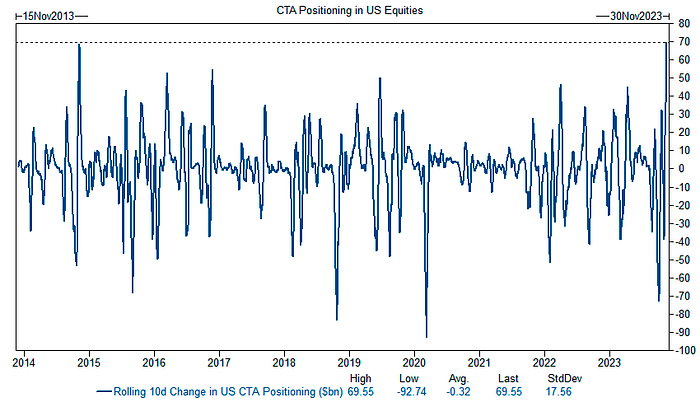

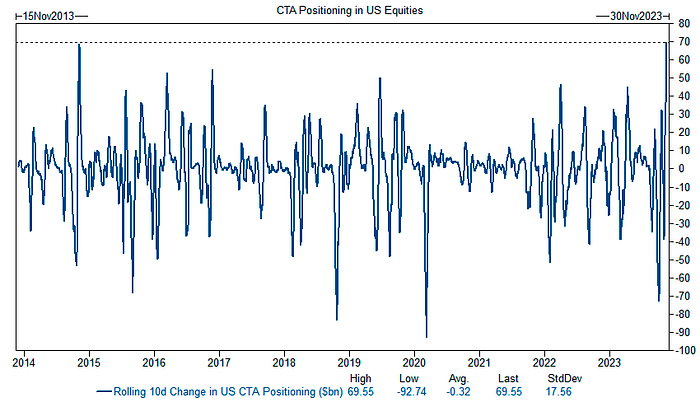

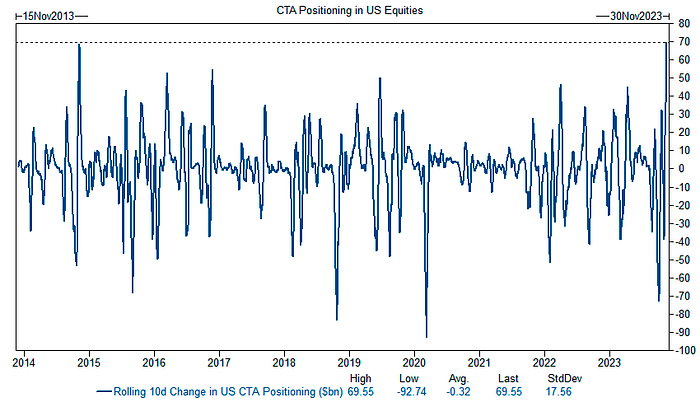

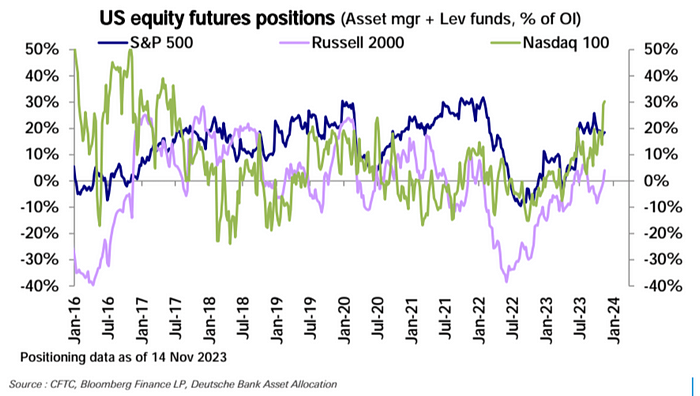

高盛統計,“在過去10 天裡,CTA 購買了近700 億美元的美國股票……這是我們有記錄來最大的10 天購買。”

高盛估計自月初以來全球空頭部位約1,400億美元被平倉。不出意外的話,預計買盤將持續至少1週。部分市場平倉需求較大,例如小型股仍需更多買入平空。

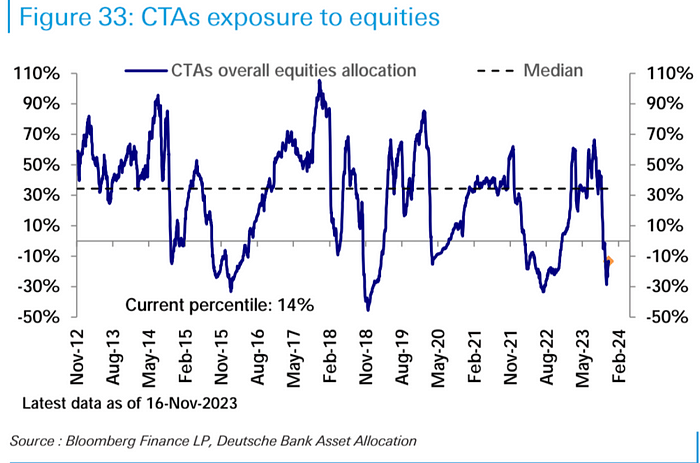

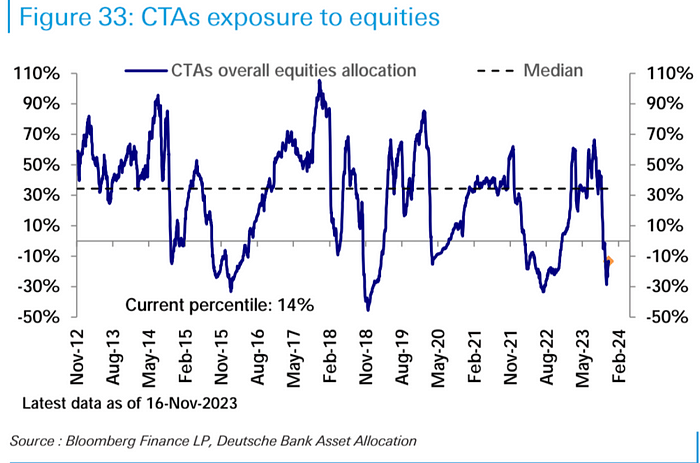

當然,代價就是在這次大規模購買狂潮之後,CTA 的部位現在更加平衡,接下來補倉的動能可能有限:

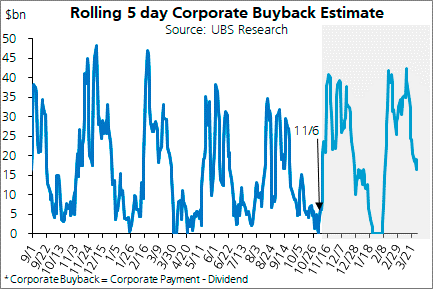

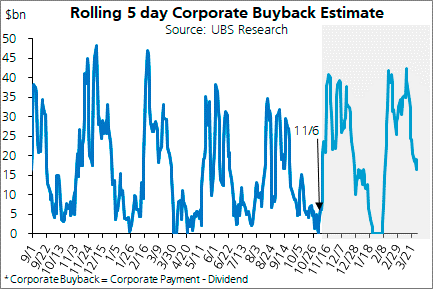

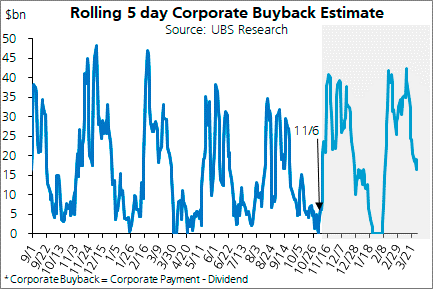

不過目前我們正處於企密集回購股票時期,預計會持續到12月中旬,這會成為非常強勁的補充買盤,上週的回購金額預計達到400億美元:

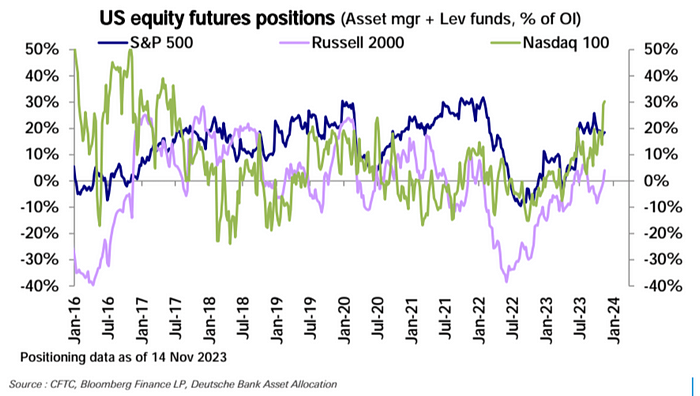

德意志銀行統計的口徑,美股整體部位自10月底以來急劇上升,但其水準目前也仍在第49百分位,自主策略的部位反彈較大至略超配(69百分位),而係統策略部位小幅上調仍處於低配(34百分位)。

CTA資金部位有一定反彈:

股票基金(235億美元)收到兩個月來最強資金流入,主要來自美國(258億美元),而其他地區見資金流出。貨幣市場基金(205億美元)第四週獲得流入,但速度不如近期

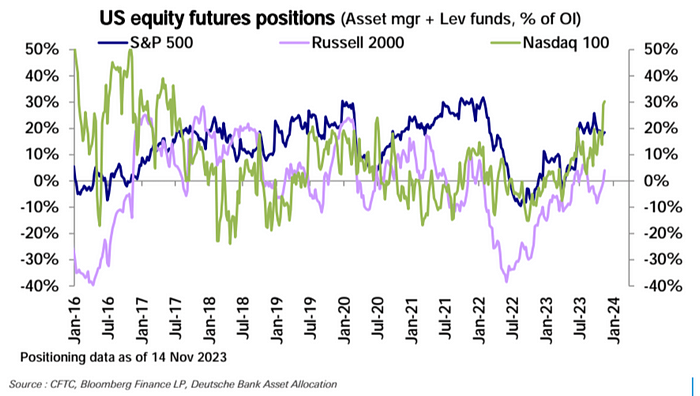

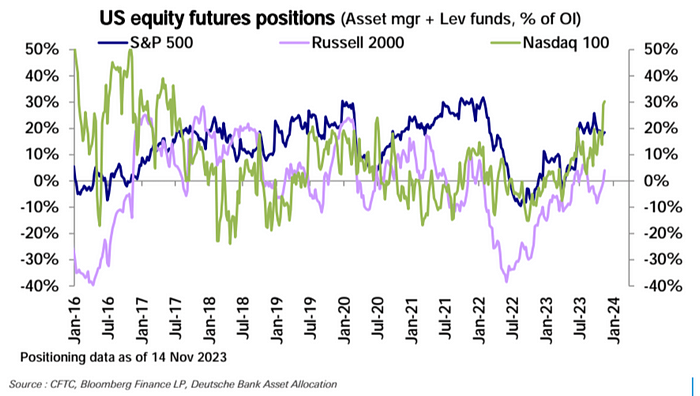

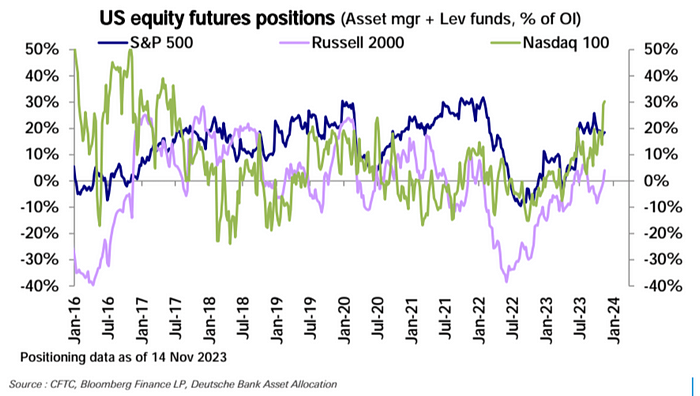

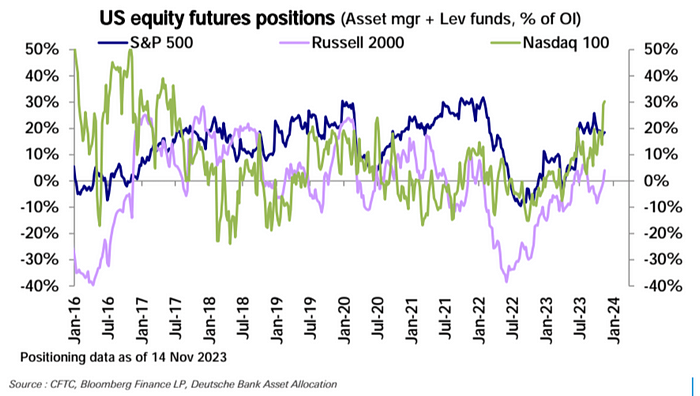

CFTC數據(截至11月14日),美股淨多頭連續兩週上升,主要指數都有增加

債券方面,整體淨空頭增加,由於10yr空頭增加抵消了其它久期空頭減少

美元總部位仍接近中性,歐元大幅淨多頭增加,被其他貨幣多頭減少所抵消

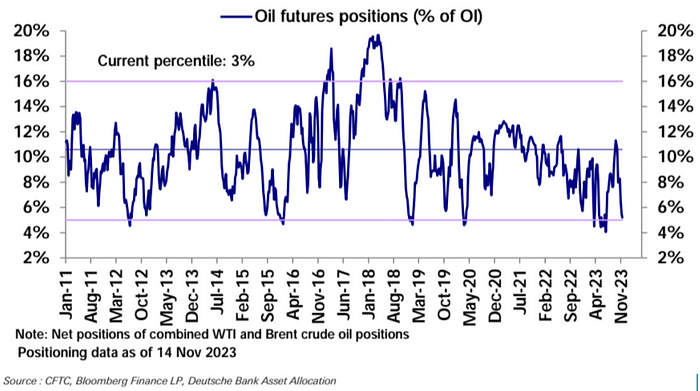

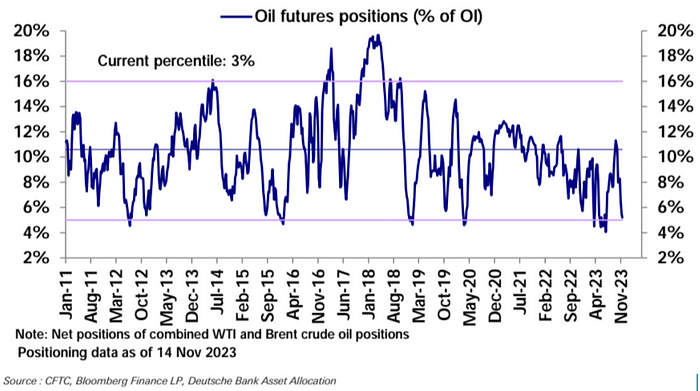

大宗商品方面,投資人進一步減少油淨多頭至歷史低點。銅空頭本周小幅上升,黃金多頭從高位大幅減少

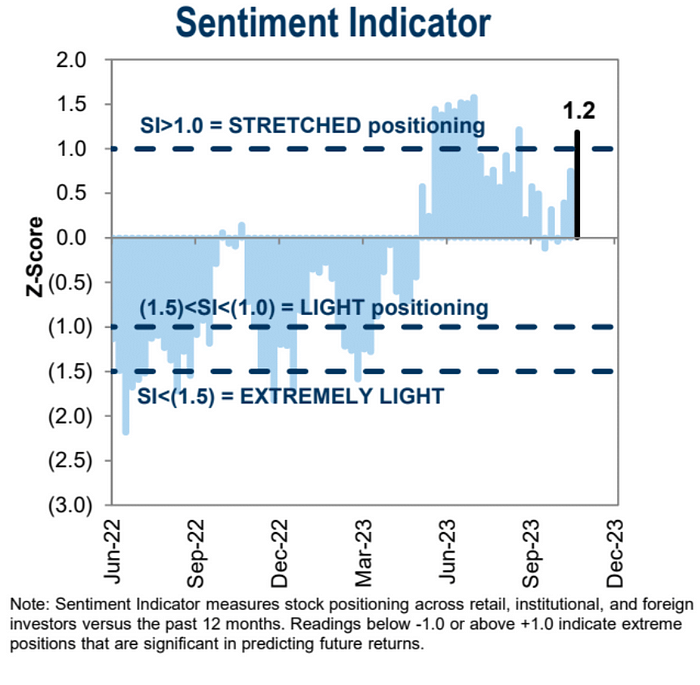

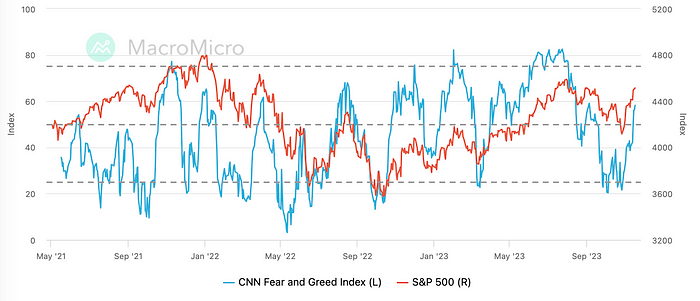

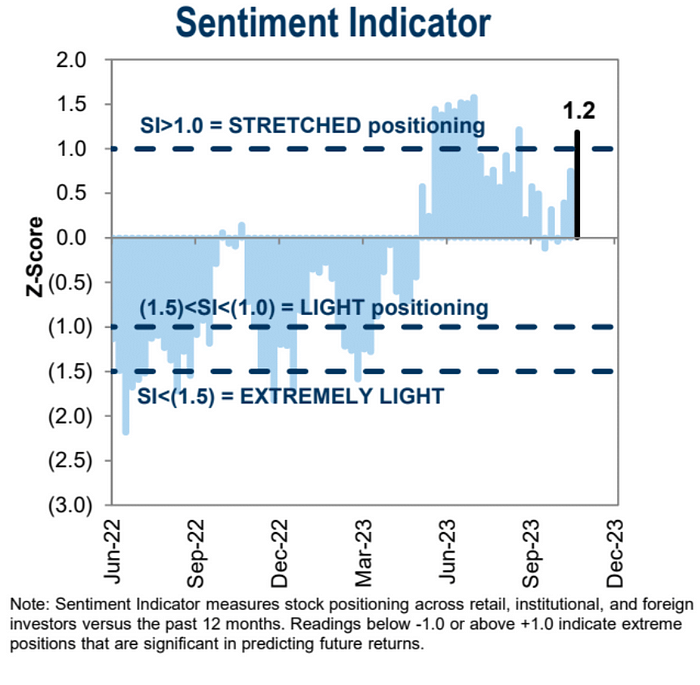

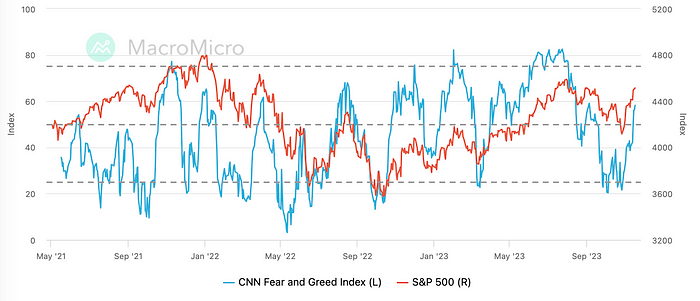

情緒

高盛:極端

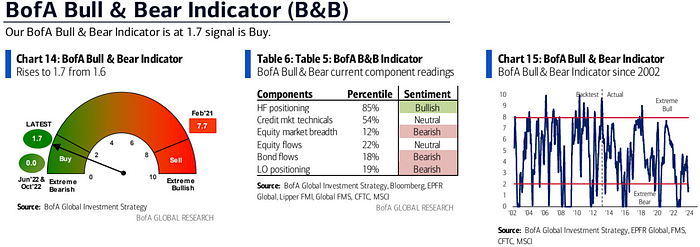

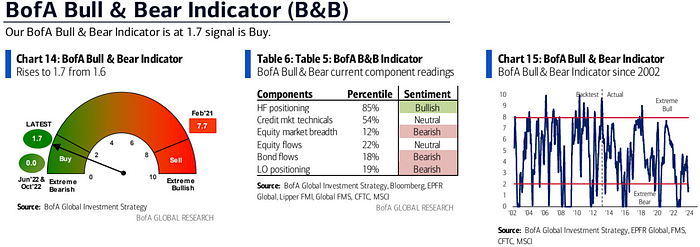

美銀變化不大:買入

AAII變化不大:看多

CNN大漲:看多

本週關注

11月23日星期四,美股因感恩節休市一天,星期五則只開盤半天(不少人是全天休假),所以周五通常是美股成交量最低的日子之一,不出意外市場本週會圍繞上週收盤位置,窄幅波動。

財報季接近尾聲,AI龍頭英偉達將壓軸收尾,華爾街預期,Q3營收為160.79億美元,年增171%;調整後淨利為84.19億美元,年增478%。分析師平均目標價628.68美元。

本週160億20yr公債拍賣,被看作是市場對於美債供給的再考驗。如果因為拍賣結果不佳而導致殖利率再次上漲,甚至可能引發Fed態度軟化,從中期來看未嘗不是好事。

OKEX下載,歐易下載,OKX下載

okex交易平台app下載