編譯| 作者|Ektha Surana

日期:2023年6月8日

來源:

https://cleartax.in/s/cryptocurrency-taxation-guide

印度加密貨幣概況

加密貨幣在印度是“貨幣”還是“資產”

加密貨幣和NFT被歸類為“虛擬數位資產(VDA)”,並在《所得稅法》中添加了第2(47A)條來定義該術語。定義非常詳細,但主要包括透過加密方式產生的任何資訊、代碼、數字或代幣(不是印度或外國法定貨幣)。簡而言之,「虛擬數位資產」指所有類型的加密資產,包括NFT、代幣和加密貨幣,但不包括禮品卡或代金券。

印度對加密貨幣徵稅嗎?

是的,加密貨幣的收益在印度需要繳稅。政府對加密貨幣和其他虛擬數位資產的官方立場在2022年預算中得到了明確。

印度如何對加密貨幣課稅?

在印度,加密貨幣被歸類為虛擬數位資產,需要繳稅。

-

依第115BBH條規定,加密貨幣交易所得收益以30%(另加4%稅)課稅。

-

第194S條規定,從2022年7月1日起,如果同一財年的交易金額超過50000盧比(在某些情況下如果超過10000盧比),則對加密資產轉讓按照1% 的稅率從源頭扣稅(TDS)。

-

加密稅適用於所有在當年轉讓數位資產的投資者,無論是私人投資者或商業投資者。

-

短期和長期收益的稅率相同,適用於投資者賺取的所有類型的收入。

因此,無論收入是否被視為資本利得或業務收入,交易、出售或交換加密貨幣的收益都將按30%的稅率徵稅(另加4% 的附加費)。除此稅外,銷售超過50,000 盧比(或在某些情況下為10,000盧比)的加密資產也將適用1%的TDS。

加密貨幣稅要點

-

根據2022年4月1日起適用的第115BBH條,對加密貨幣收入徵收30%的稅;

-

根據2022年7月1日起適用的第194S條,轉讓VDA需繳納1%的TDS;

-

除購置成本外,不得扣除其他費用;

-

加密貨幣收益應根據ITR的附表VDA中進行報告。

哪些加密貨幣交易需要在印度繳稅?

如果您從事以下交易,將需要繳納30%的稅:

-

使用加密貨幣購買商品或服務。

-

將加密貨幣兌換為其他加密貨幣

-

使用法定貨幣交易加密貨幣

-

接收加密貨幣作為服務報酬

-

接收加密貨幣作為禮物

-

加密貨幣挖礦

-

取得加密貨幣工資收益

-

質押加密貨幣並賺取質押收益

-

接收空投

如何計算加密貨幣稅

現在您知道您必須為加密貨幣利潤繳納30%的稅,讓我們看看如何計算利潤。利潤是銷售價格減去成本價格。

了解加密貨幣交易的源頭扣除稅

源頭扣除稅(TDS)旨在透過在源頭扣除一定比例的方式,在加密貨幣交易者和投資者進行交易時對其徵稅。欠賣方款項的買方必須減去TDS金額並將其上交給中央政府,並將餘款支付給賣家。在印度,加密貨幣的TDS稅率設定為1%。自2022年7月1日起,買方在向賣方支付加密貨幣/NFT轉讓費用時,將負責以1%的比例扣除TDS。如果交易發生在交易所,那麼交易所可能會扣除TDS並將餘額支付給賣方。印度交易所自動扣除TDS,而外匯交易的個人必須手動扣除TDS並提交TDS申報表。

-

P2P 交易:如果是P2P交易,買方將負責扣除TDS並提交表格26QE或26Q(以適用者為準)。例如,透過P2P平台或國際交易所使用盧比購買加密貨幣。

-

加密貨幣交易:TDS 對買方和賣方適用1%的稅率。例如,用穩定幣購買加密貨幣。

空投稅

空投是指將加密貨幣代幣或硬幣直接分發到特定錢包地址的過程,通常是免費的。空投的目的是提高人們對代幣的認識並增加新貨幣早期階段的流動性。空投按30%課稅。

那麼空投的課稅金額是多少呢?

-

接收加密貨幣:空投將依照11UA規則確定的價值徵稅,即依照交易所或去中心化交易所收到日代幣的市場價值徵稅。稅款將按該價值的30%徵收。

-

稍後出售、交換或花費它們:如果您稍後出售、交換或花費這些代幣,則將對所得收益徵收30%的稅。

例如:

1) 假設Bob先生於2022年4月1日收到20,000個ABC代幣空投,但這些代幣不在交易所或DEX上進行交易。那就不會被徵稅了。

2) 現在假設Bob先生也在2022年4月1日收到了20000個ABC代幣空投,並且ABC 代幣在交易所或DEX上進行交易(交換、購買或出售)。 2022年4月1日,ABC 代幣在交易所的價格為10盧比。

-

在這種情況下,將對200000盧比(20000*10盧比)徵收30%的稅費

-

現在,如果Bob先生以500000盧比的價格出售這些代幣,那麼200000盧比將被視為成本,餘額300000盧比將按30%徵稅。

加密貨幣開採稅

挖礦是指透過使用強大的電腦或專門的挖礦硬體在區塊鏈網路上驗證和記錄交易的過程。

在區塊鏈網路中,交易由一組稱為「礦工」的節點或電腦進行驗證,這些節點或電腦競相解決複雜的數學難題。第一個解決此難題的礦工將獲得一定數量的加密貨幣獎勵,獎勵金額因網路而異。

所收到的採礦收入將按30%統一徵稅。在計算銷售時的收益時,加密貨幣挖礦的成本將被視為「0」。購置成本不得包含電費、基礎建設費用等費用。

那麼加密貨幣挖礦的課稅金額是多少?

-

接收加密貨幣:挖礦時收到的加密資產將按照11UA確定的價值徵稅,即按照交易所或去中心化交易所收到之日代幣的市場價值徵稅。稅率將以該價值的30%徵收。

-

出售、交換或以後使用:如果稍後出售、交換或使用這些資產,將對所得收益徵收30%的稅。

加密貨幣質押/鑄造稅

在加密貨幣領域,鑄造是指使用權益證明演算法在區塊鏈中產生新區塊的過程,以換取新產生的加密貨幣和佣金形式的獎勵。

如果抵押加密貨幣,可能需要為收入納稅。從質押中賺取的金額取決於驗證者提供的年利率。例如,如果您以10%的年利率質押100個幣,您每年將獲得10%的利息。

您從質押中獲得的收入將按30%徵稅。此外,當您出售加密資產時,您將需要繳納30%的資本利得稅。

一般來說,將您的代幣轉移到質押池或錢包通常不會產生稅收。此外,在錢包之間轉移資產通常被認為是免稅的。

針對禮物的加密稅

在2022年預算中,虛擬數位資產被納入動產範圍。因此,如果禮物總價值超過50,000盧比,收到的加密禮物將作為「其他來源的收入」按常規固定稅率徵稅。

親屬贈與的作為禮物的加密貨幣將免稅。然而,如果非親屬贈送的加密貨幣禮物的價值超過50000盧比,則需納稅。在特殊場合、透過繼承或遺囑、婚姻或考慮死亡而收到的禮物也可以免稅。

加密貨幣交易造成的損失

根據稅法115BBH的規定,加密貨幣造成的任何損失都不能與任何收入(包括加密貨幣收益)抵銷。因此,加密貨幣投資者在今年提交ITR(申報表格)時無法抵消去年加密資產的損失。

此外,除購置成本或購買成本外,印度加密貨幣投資者不得申報與其加密貨幣活動相關的費用。

例如,X先生購買了價值60000盧比的比特幣,後來以80000盧比的價格出售。他還購買了價值40000盧比的以太坊,並以30000盧比的價格出售。該交易所收取1000盧比的交易費。這兩筆交易的稅金應按以下方式計算:

這裡,10000盧比的損失不允許用20000盧比的收益來抵銷。全部20000盧比收入的稅率為30%。另外,1000盧比的交易費不允許扣除。

資產負債表中加密資產的揭露

公司事務部(MCA)已強制要求揭露加密貨幣的損益。此外,還應報告加密貨幣在資產負債表日期的價值。因此,從2021年4月1日起,《公司法》附表Ⅲ也發生了變化。這項規定可以被視為政府監管加密貨幣的第一步。

請注意,此行政命令僅適用於公司,個人納稅人無需遵守此類規定。然而,對加密貨幣收益進行報告和納稅是所有人都必須的。

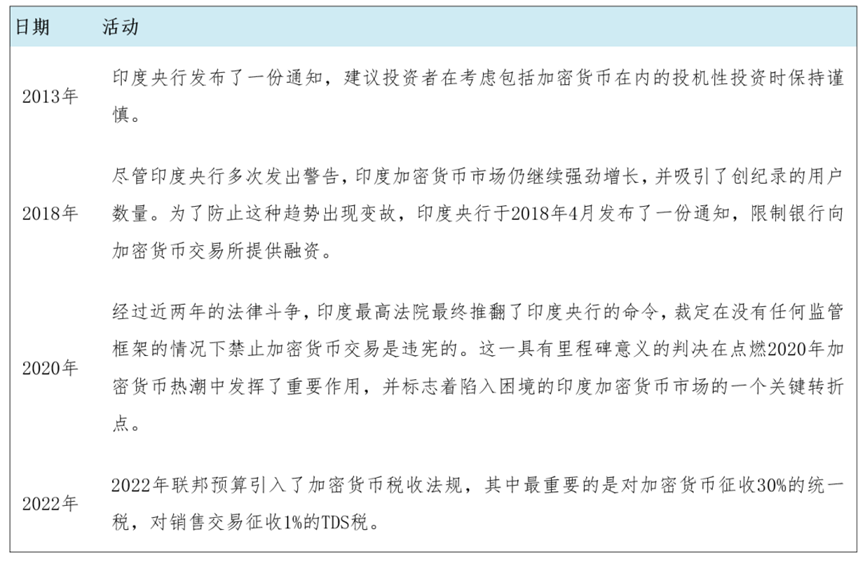

印度加密貨幣稅收法規時間表

印度加密貨幣稅常見問題解答

A 印度對加密貨幣徵收多少稅?

– 根據第115BBH條,加密貨幣收益需繳納30%的稅(以及適用的附加費和4%的稅)。

B 如何計算加密貨幣稅?

– 如上所述,加密貨幣收益的徵稅取決於交易類型。

C 如何計算30% 的加密貨幣稅?

– 您從加密貨幣獲得的收入將徵收30%的加密稅。收入=銷售價格-成本價格

D 如何在報稅表上申報加密貨幣?

– 對於2022-23財政年度和2023-24年度,您需要使用ITR-2 表格(如果報告為資本收益)或ITR-3表格(如果報告為營業收入)申報加密貨幣稅。新的ITR表格包括一個特定部分“附表VDA”,用於報告加密貨幣收益或收入。根據標準所得稅規則,加密貨幣交易的收益將如下納稅:(i)營業收入或(ii)資本利得。分類取決於投資者的意圖和這些交易的性質。

-

業務收入:如果交易頻繁且交易量大,則來自加密貨幣的收益可能會被歸類為「業務收入」。在這種情況下,可以使用ITR-3 來報告加密收益。

-

資本利得:另一方面,如果擁有加密貨幣的主要原因是為了從長期價值增值中受益,那麼收益將被歸類為「資本利得」。在這種情況下,可以使用ITR-2 來報告加密收益。