撰文:Messari

編譯:深潮TechFlow

如約而至,知名加密數據和研究機構Messari發布了《Messari Theses 2024》,我們為大家整理翻譯了第一章,2024年十大投資趨勢。

在筆者看來,Web3是個很傻的概念名詞,當大家不在使用這個詞,回到「Crypto」的敘事後,加密貨幣的總市值翻了一倍。

在今年的投資趨勢預測之中,Messari 表達了對比特幣的強烈看好,與此同時,看空以太坊,覺得「超音波貨幣」(指持續通縮帶來持續上漲)敘事就是扯淡,相比Solana,以太坊並不存在壓倒性優勢。此外,Messari 強烈看好AI與加密貨幣的結合,從後續揭露的分析師持股來看,不少人都持有AKT\TAO等代幣,Messari 也看好 DePIN、DeSoc、DeSci 這三個新興敘事。

歡迎閱讀全文:

1.0 投資趨勢

去年12 月,我代表加密貨幣領域的所有人廢除了”Web3 “一詞。

這是一個扯淡的、具有公關說辭的詞語,破壞了我們試圖Build的每一件有趣的事物。

NFT PFP 收藏是Web3,”DeFi 2.0″ 是Web3,Sam Bankman-Fried 是Web3…

在加密世界裡,我想要更多諸如個人錢包、交易隱私、基礎設施進步、DeFi、DePIN 和DeSoc等不完全依賴龐氏騙局計劃的東西。

今年,並未讓人失望。

自從冷血地謀殺了Web3 這個詞後(譯註:指那些代表Web3的騙局垮台),加密貨幣的市值幾乎翻了一番。我們這個行業裡最大的詐欺者要不是已在監獄,就是很快就要去那裡。

偉大的產品配上了流暢的設計,然後被推出。而我對2024 年加密貨幣的前景更加興奮。

簡而言之,加密市場的狀態是強勁的。

我意識到有些新進者正在閱讀這篇文章,所以我要提醒你們,這是一門高階課程,不是初學者的入門課。

我假設你已經有相關知識,我會說的很簡潔,因為時間是重要因素。

這個開場的「投資趨勢」部分是為那些想要告訴朋友們你讀了整份報告的人準備的。我覺得沒有必要在我去年報告的前三節上開始勝利之旅,但我們看到各種市場細分領域都有順風順水的表現,也有證據支持最近在漫長加密寒冬後急需樂觀情緒。

我們將從2024 年比特幣的牛市案例開始本文的內容。

1.1 BTC 和數位黃金

“我們現在處在什麼階段?有點像2015 年1 月,或2018 年12 月,更有點要賣腎來買更多比特幣的感覺。”

以上是2022 年12 月時我對比特幣的看法。

雖然短期內預測比特幣的交易位置很困難,但從更長的時間尺度來看,其吸引力幾乎無可爭議。

我們不知道聯準會是否會進一步提高利率,或緊急煞車,逆轉方向,並開始認真實施量化寬鬆。我們不知道我們是否會面臨商業房地產推動的衰退,或者我們是否會在後新冠時期的貨幣和財政鞭撻後成功地實現經濟的「軟著陸」。我們不知道股票是下跌還是震盪,或者比特幣會證明與科技股或黃金有關。

另一方面,比特幣的長期論點很直接。一切都在數位化。政府負債過多且揮霍無度,他們將繼續印鈔票直到完全失敗。投資者能夠獲得的比特幣總量只有2,100 萬。市場上最強大的MEME是即將透過2024 年的比特幣減半,迎來其四年一度的行銷活動。

有時候你只需要保持簡單!

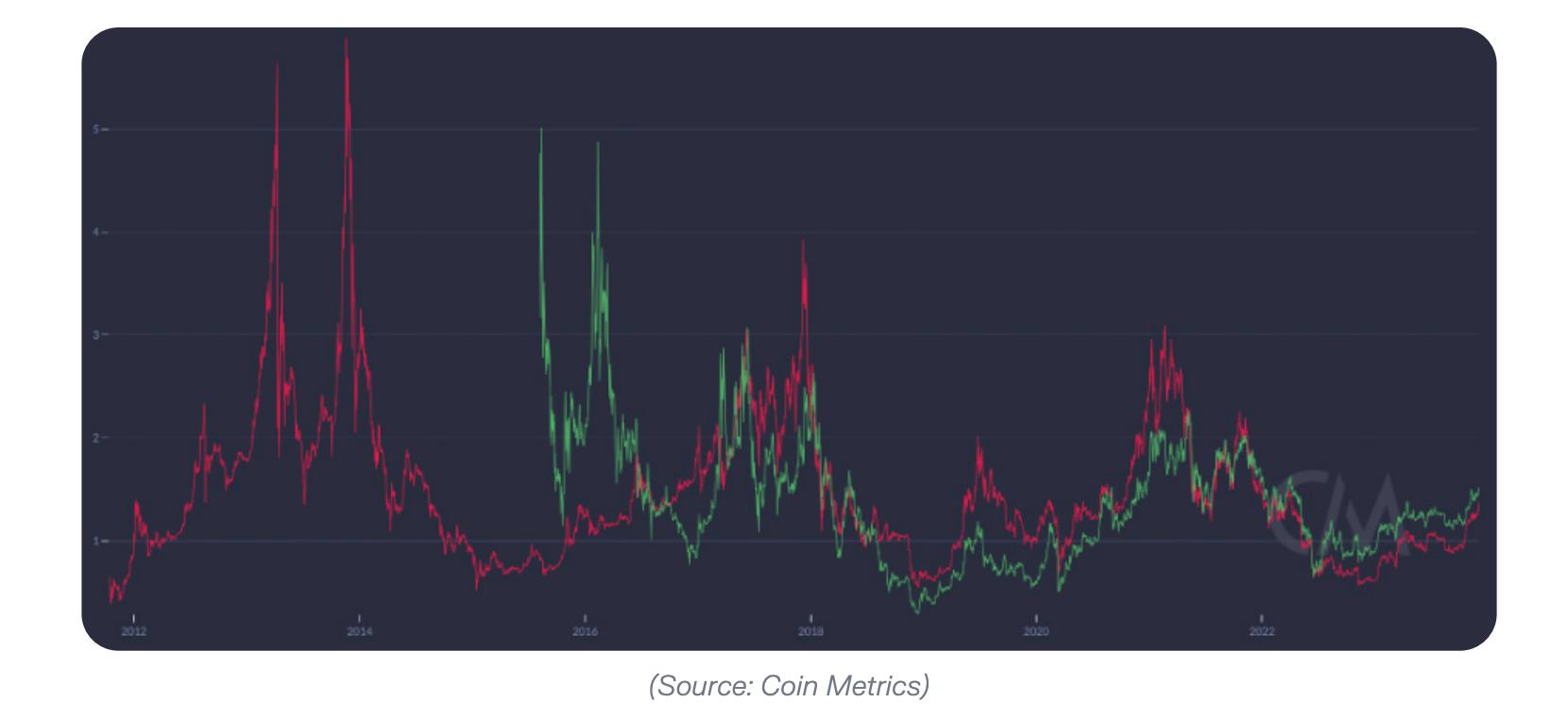

為了保持逐年的一致性,讓我們重溫去年我寫過的想讓人賣腎買進的MVRV 圖表。回想一下,該圖表比較了比特幣的當前市場價值(MV,即價格* 總供應量)和實現市場價值(RV,即價格* 每個單位在鏈上最後移動時的單位供應量的乘積之和)。

在上述計算理論中,如果二者比值在1 以下是黃金地帶。 3 以上的比值總是標誌著一個週期的頂峰。

在今年150% 的漲幅之後,比特幣是否仍然是一個好的「買入」標的?

答案還真有那麼點肯定。

也許我們不再處於深度價值領域,但鑑於目前支持我們的一些機構性順風事件(ETF批准、FASB會計變更、新的主權買家等,見第4.1章),投資者買入MVRV比率為1.3的比特幣顯然不再是一次盲目的信仰之躍。

請記住,隨著更多的比特幣不可避免地被鎖定在ETF產品中,MVRV比率也會被人為地拉高,因為相比在紐約證券交易所和納斯達克的交易記錄,新買家在鏈上出現的頻率不會那麼高。略高於1的MVRV比率正好低於歷史中位數。

你知道什麼更吸引人,假設你對加密貨幣作為一個資產類別感興趣。

比特幣傾向於引領復甦。我們最近看到了比特幣主導地位的多年新高,但仍然沒有接近我們在2017年和2021年牛市開始時達到的高位。 2017年,比特幣的主導地位從87%縮減到37%。在2021年它的整合階段和漲至40,000美元之前,它重新奪回了70%的市場份額,然後在泡沫的頂峰下降到38%。我們剛剛觸及了54%。還有空間進行整合。

老實說,很難看到另一次加密貨幣繁榮的催化劑不是始於比特幣的持續大漲。

DeFi面臨持續的監管阻力,將在短期內限製成長。 NFT活動基本上已經死亡。其他即將到來的領域(穩定幣、遊戲、去中心化社交和基礎設施等)更有可能緩慢而穩定地上升,而不是急劇和突然地上升。

大型資金管理者也同意這一點。幣安最近進行了一些出色的研究,顯示在夏季「比特幣」情緒在資產配置者中壓倒了「加密貨幣」情緒(儘管可能隨著ETHBTC的表現不佳,這種情緒正在轉變)。

有了這樣的勢頭,我的賭注是,在ETF驅動的集會中(引領上升)或嚴重的宏觀壓力(在下降中整合)中,比特幣的主導地位將重新達到60%。

即使我錯了,我們已經看到了這個週期比特幣主導地位的高位,我也覺得比特幣價格名義上和相對上下跌的可能性極低。

在加密貨幣牛市的早期階段,最高期望值的玩法一直是押注龍頭,這個週期也是(並將繼續)如此。

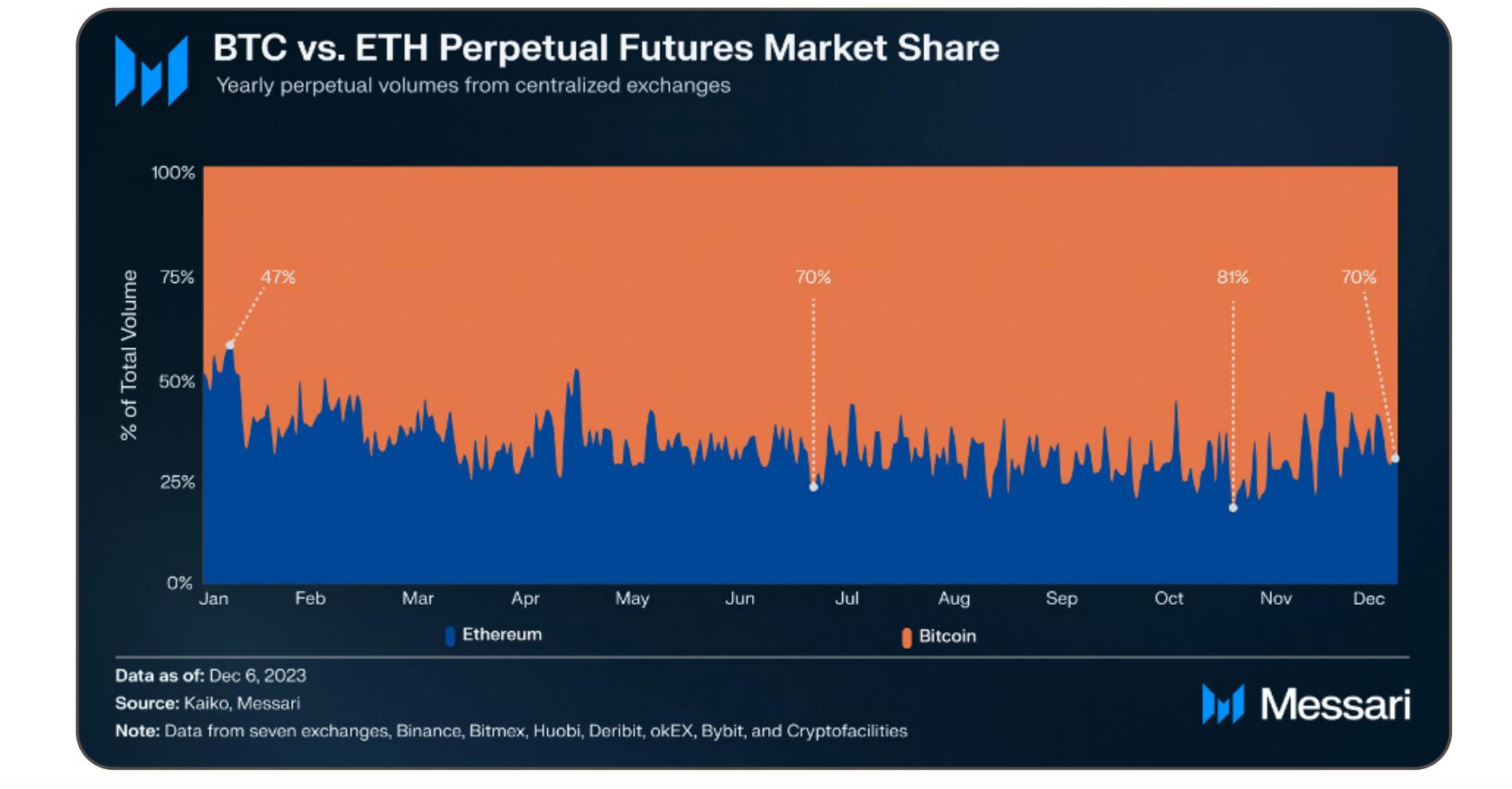

我將重申我去年所說的:我覺得以太幣的「超音波貨幣」(註:指持續通縮帶來價格上漲)論點完全沒有說服力。如果這樣的MEME有實力,那麼流動性資料就不會是這個樣子,即使在批准了ETH期貨ETF之後:

我們可能不會再看到比特幣的另一個100倍漲幅,但這種資產在2024年很容易再次超過其他成熟的資產類別。與黃金最終平價將使每個BTC的價格超過600,000美元。記住:黃金擁有許多相同的宏觀利好事件,所以那個價格不一定是上限。

如果貨幣危機夠嚴重,那麼加密貨幣將物有所值:1 BTC就值1 BTC。

【相關閱讀:BTC第三季季報】

1.2 以太坊

以太坊在2022年9月成功完成了「合併」(Merge),並在2023年4月完成了「Shapella」升級,這些都是有史以來技術上最令人印象深刻的升級之一。 「合併」也開啟了以太坊作為淨通貨緊縮數位資產的新時代。我喜歡以太坊及其衍生出的一切。沒有Vitalik建立的加密資產生態系統,Messari本身就不會存在。但從長遠來看,對ETH的投資案例更像是Visa或摩根大通,而不是谷歌或微軟,或像黃金或石油這樣的商品。 ETH處於兩難之間。由於機構配置者對數位黃金「純粹遊戲」的興趣,BTC在數位貨幣方面的表現優於ETH,而廣泛可用的以太坊替代品(L0s、L1s、L2s)可能會因為它們相對於以太坊主鏈吸收鏈上交易量而表現出色。我看不到ETH有超越比特幣和即將到來的高Beta 表現的情況。話雖如此,從名義上講,我不會反對ETH。它經歷了許多技術挑戰和市場週期。它(可以說)比今天的比特幣有更好的供應動態。我同意任何橋接到其他Rollup的ETH可能永遠消失了,「不會回來接受出價」。對ETH持悲觀態度並不是對以太坊的指責,而是清醒地意識到ETH作為資產到目前為止佔據了主導地位, 其網絡代幣在同行中繼續保持超過60% 的市場份額較為困難。

當我思考以太坊與Solana時,我想到的是Visa對Mastercard,而不是Google對Bing的碾壓實力。即使我給ETH極客一個公平的機會,我還是必須指向相關的數據指標,並注意到ETH對比BTC的性價比很低。

稍後我會更多地討論技術,但我知道你們不是圍坐在壁爐旁垂涎我對分片的看法。你想要的是不怎麼帶腦子的看漲/看跌建議,而對ETH下注正好位於鐘形曲線的中間。我肯定很快就會和Bankless的傢伙們爭論這個問題。 (註:雖然我討厭打保票,但自從我首次起草這一部分以來,這個堅定的觀點已經減弱。隨著BTC現在上漲約150%,而SOL年初至今上漲超過6倍,我們已經到了ETH需要一些回歸平均水平的時候,因為它在過去的許多個月裡一直是穩定幣,並且大幅滯後。)【必讀:ETH第三季度季報】

1.3 (流動性)領域

比特幣(BTC)、以太幣(ETH)和美元支持的穩定幣如今在1.6兆美元的整體加密貨幣市場中佔據了75%的份額。然而,這種情況不會一成不變。

我成立了一家公司,基於這樣一個前提:未來十年,加密市場中剩餘的25%將實現100倍的成長,屆時投資者需要更精密的盡職調查工具,以分析成千上萬的加密資產,而非僅限於兩種。以目前市場規模計算,這「其它領域」的100倍增長將使得流動性加密資本市場的規模略超私人資本市場(20至25兆美元),約佔全球債券和股權資本市場的30%至35%。

更關鍵的是:如果你同意我對區塊鏈本質上是會計創新的看法,那麼最終所有資產都將變為在公共區塊鏈上交易的「加密」資產,而不是依賴傳統的清算和結算系統,無論它們是“實用代幣”還是“股權代幣”。隨著時間的推移,加密貨幣與傳統金融(TradFi)之間的關係將越來越緊密,最終幾乎合為一體。

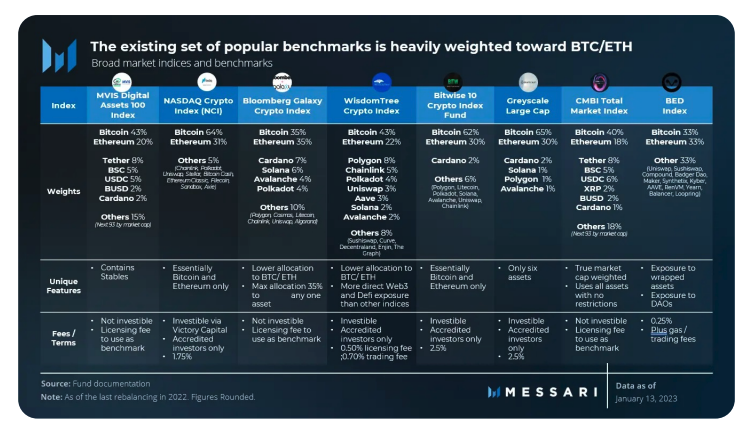

當然,堅持以市值加權指數投資BTC和ETH也有其優勢。

首先,從歷史角度來看,這已被證明是一種成功的策略。如果你在2014年就參加了邁阿密的北美比特幣大會,併購入了Vitalik 所推廣的產品(以太坊ICO和比特幣),那麼過去十年裡你就已經享受到了市場75%的成長。這些藍籌資產如今已成為加密貨幣市場中最穩健的“硬投資”,因為你不必擔心隨時間推移而遭遇供應稀釋的風險。

相較之下,許多其他頂尖項目擁有龐大的財政儲備,隨著時間推移,這些代幣儲備可能會被內部人士逐漸出售。因此,儘管它們的「市值」可能會上漲,但其代幣價格卻可能保持不變甚至下降。

當然,這並不是投資建議。但作為一個歷史研究者,我明白:

A. 雖然BTC和ETH可能是目前的市場領導者,但它們並非永遠無法撼動;

B. 自1926年以來,儘管有26,000隻股票在市場上交易,但其中只有86隻股票貢獻了美國市場一半以上的增值。

20年代的許多股市領頭羊如今已經不復存在,加密貨幣市場的發展也將不會例外。那麼,像我這樣喜歡被動指數的人該怎麼辦呢?

說實話,目前能做的並不多。現有的加密指數產品替代方案並不太吸引人,我懷疑這種狀況在2024年會有所改變。

低費用、自動再平衡的指數,考慮到代幣供應過剩和市場流動性,無疑將成為一個絕佳的投資工具。但想要在目前取得指數曝光,你的選擇不是支付過高的AUM(資產管理規模)費用(例如Grayscale產品的200-250個基點),就是交易費用(主動管理的加密基金)或複雜的方法論(正確實施鏈上操作存在重大監管和技術風險)。

對於投資排名第3至第1000的加密資產,一種「便宜」的方式是依賴自己的投資能力,我可以舉個例子。

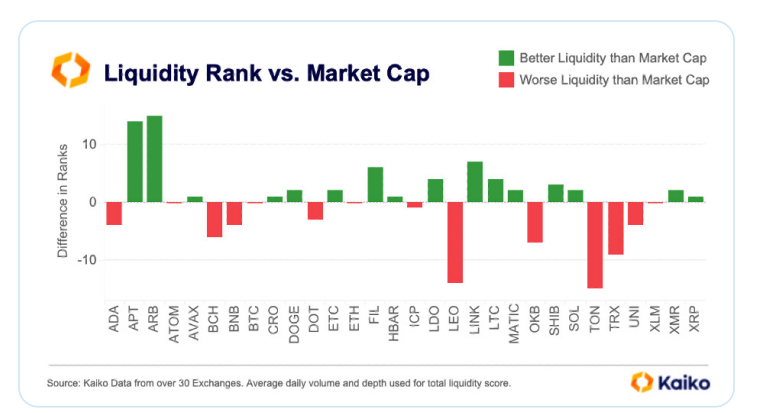

一個簡單的在家實施的指數投資策略可能是監控Kaiko的流動性列表,並按季度進行重新平衡。如果你購買流動性排名高於市值排名的綠色資產,賣出市值排名高於流動性排名的紅色資產,那麼你基本上就複製了我今年迄今為止的大型資產長/短名單(當然,這不是投資建議)。

資料來源:Kaiko 1.4 私募加密貨幣市場的回升?

幾年前,我寫道那些加密基金經理人的商業模式無非是代表客戶“損失阿爾法值”,這讓他們相當不爽。事實證明,我是對的。

許多加密投資者不僅表現不佳,甚至已經退出市場。一些流動性投資者因為不良的槓桿頭寸(例如3AC)、糟糕的交易對手(例如Ikigai)或兩者兼而有之(我們在第6章詳細討論了DCG)而陷入困境。這些你應該都知道了,我就不再重複去年的危機了。

那麼2024年會發生什麼事呢?流動性加密市場仍然是一個充滿技術和交易對手風險、交易費用高昂、競爭激烈的叢林。而與這個叢林相鄰的,則是一片真正的「死亡谷」——私募加密創投市場。

總體上,VC市場在過去幾年聯準會令人震驚的貨幣政策影響下已遭到嚴重打擊。加密基礎設施由於詐欺和廣泛的監管打擊而受到更大的衝擊。新用戶和客戶在獲得急需的法律明確性之前,被排除在接觸「長尾」加密資產之外,而老用戶和客戶則削減支出,盡可能地熬過這個冬天。這導致了殘酷的需求破壞:服務收入下降,燒錢速度加快,預算進一步減少等等。

更糟的是,AI成為了科技領域的新寵兒。我們又一次成了旁觀者。 (正如我在第1.8章所解釋的,我認為這是一個愚蠢的MEME和錯誤的選擇,AI和加密貨幣實際上很搭。)

儘管如此,我對新的加密一級投資者依然持樂觀態度。 2023年的基金很可能在中長期內超過標準普爾指數的表現,許多甚至有可能憑藉今年異常低的入市價格,超越BTC/ETH的基準表現。流動市場已經重新煥發活力,而且有一些創投市場回升的跡象。

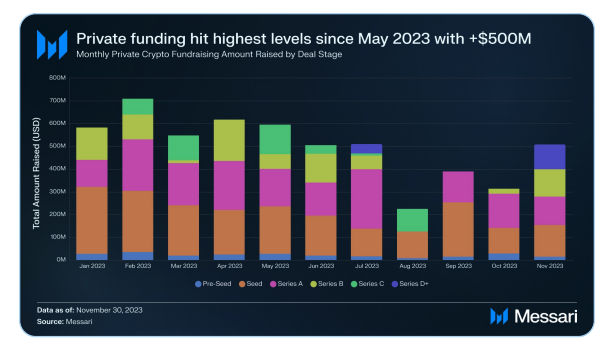

私募創投(從種子輪到D輪+)的融資額達到了自5月以來的最高水平,超過5億美元的交易宣布(可以在我們的融資篩選器中追蹤它們):

以下是我今年關注的部分加密基金名單:

Multicoin:我寫了關於他們2021年傳奇表現的三部曲。不過,目前尚不清楚他們的LP如何應對2022年SOL暴跌96%的殘酷現實。即使Multicoin今年的AUM再次大幅反彈,我不確定是否有哪些基金LP經歷了更大的過山車。

1confirmation:Nick Tomaino是我遇到的最誠實的加密投資者之一。他坦率地寫了我上面提到的基準問題、加密投資中對更好問責制的需求,以及他作為少數幾個質疑Sams的逆向投資者之一。首先是SBF,然後是Altman。他的行動也證明了自己的觀點,甚至分享了他基金的DPI,這在創投市場中十分罕見。

還有一些「在底部看漲」的投資者,他們的推文在事後看來預判正確。 Framework(Vance)和Placeholder(Burniske)就是兩個發表了具體觀點且不是簡單的永遠看漲者的例子。 (即使是在頂點看漲的人,從長遠來看也可能被證明是先知。)

a16z和Paradigm可能在對他們私募投資組合的估值方面處於不利地位,這取決於他們在2021年市場頂部投入了多少資本,但我不想與Chris Dixon、Matt Huang及其團隊對賭。事實上,我有些慶幸他們(可能)在某些年份的投資表現平平或暫時處於虧損狀態。這使得他們成為了產業在華盛頓的優秀鬥士,他們的政策團隊表現優異。

Syncracy Capital自成立以來的表現大幅超越了加密市場。團隊中包括了三位前Messari分析師,包括共同創辦人Ryan Watkins。全面披露一下,我是這個基金的LP,並且會毫不羞愧地為那些幫助建立Messari並在離開後繼續為我賺錢的人宣傳。他們是我所知的為數不多的自成立以來一直超越BTC/ETH基準的新流動性基金之一。

1.5 IPO和併購

在加密貨幣世界中,有三家因其定位、團隊和資本獲取能力而脫穎而出的公司,分別是:Coinbase、Circle和Galaxy Digital。

Coinbase仍是加密貨幣領域最重要的公司。作為美國最有價值、管理最嚴格的加密貨幣交易所,Coinbase值得單獨介紹。 Coinbase明年在美國市場上估計不太可能遇到主要的競爭對手,但它的一個主要合作夥伴Circle,可能會在2024年進行IPO。

Circle的執行長Jeremy Allaire在Mainnet上分享說,Circle在2023年上半年的收入達到8億美元,息稅折舊及攤銷前利潤為2億美元——這個數字相當於公司2022年全年的數據,並且在「更高更長時間的」利率環境下,收入可能會進一步增長。

Circle可以利用美國穩定幣政策的進展或國際穩定幣成長的繁榮從而在加密貨幣中處於有利地位。該公司的估值幾乎完全取決於市場對其產品和技術增長所給予的信任,而不是其“我們從你的浮動收益中賺取利息”的經濟學(*Tether在財務上甚至更強大,自從今年3月矽谷銀行崩潰以來,Tether已經恢復了其市場份額,但不要期待它的S-1很快就會出現)。

我曾經認為DCG由於其多樣化的服務組合是將會是首次IPO的候選公司。但DCG正處於被圍攻之中,可能在很長一段時間內都不會上市。至少,DCG在其子公司Genesis的破產訴訟(公開的醜聞)以及過去12個月內其核心資產的快速清算(GBTC、CoinDesk剝離等)之後,將面臨重建其機構聲譽的艱鉅挑戰。

與此同時,另一家位於紐約的加密金融企業集團的股價(無論是形像上的還是實際上的)都在上升。 Galaxy Digital的創投組合、交易部門、礦業營運和研究機構可能會幫助它取代DCG在加密貨幣產業敘事中的地位:Mike Novogratz(Galaxy的CEO)的公司已經在多倫多證券交易所上市,市值達到30億美元。

如果他們願意的話,這足以讓Novogratz的團隊在2024年可以選擇採取積極的整合策略。在持續的創投壓力下,一些主要資產必然會陷入困境,而Novogratz已經擁有一支完整的投資銀行顧問團隊。

除了以上幾個公司外,我不會對其他任何加密貨幣公司的IPO寄予太大希望。我懷疑在2024年美國大選之前,其他企業的IPO是否會被允許。因此在當前的監管制度下,加密貨幣的流動性之路仍然是透過代幣市場實現的。

1.6 政策

(小編註:這段主要討論了美國在全球加密市場取得成功的可能性,以及當前面臨的挑戰。作者提到了一些重要的歷史事件和趨勢,包括90年代的加密戰爭、對數位隱私的政府監管以及美國在全球競爭中地位的變化,強調了年輕一代對於數位隱私和個人自由的態度可能與前幾代人有所不同,這可能會對加密政策產生影響。會帶有點意識形態的內容,略枯燥,可以跳過)

關於伊麗莎白-沃倫(Senator Elizabeth Warren)參議員和美國證券交易委員會主席加里-根斯勒(Chair Gary Gensler),在後面的章節中還會提到,我們很快就會談到這些優秀的人物。不用擔心。

但首先,我們需要退後一步看整個局勢。美國擁有技術人才、金融市場,以及監管政策,以贏得全球加密貨幣市場,從而確保美國在21世紀是金融和科技強國,但我認為這次我們沒有足夠的加密朋克來拯救我們。

過去30年不僅僅是我們千禧世代的成長歲月,它們也為我們短期和中期內可能期望的加密政策提供了線索和背景。在過去幾十年對加密貨幣最有影響的事件和變化中,其中一個歷史類比和兩個重大趨勢對我們的關注尤其重要:

1、90年代最初的加密貨幣戰爭包括與美國國家安全局頑固分子的不公平鬥爭,在你的所有設備中安裝一個字面意義上的政府晶片以按需解鎖的立法提案,以及一場受歡迎的、由開發商領導的反對政府過度擴張的草根叛亂。這就是術語「cypherpunks編寫程式碼」的由來。你應該讀這本關於加密戰爭的書,或至少讀這篇論文。

它加速了加密的歷史。這是一個弱者逆襲的故事,儘管由於美國深刻的文化變化,這場勝利似乎不太可能在我們的加密貨幣中重演。

2.自滿與覺醒咒語:不幸的是,X時代(1964年至1980年出生的人)變老了,自那以後X時代與嬰兒潮一代聯手做了一些相當可怕和違憲的事情。今天的「加密」對「監視和控制」的國家秩序構成了重大威脅。當我們看向我們的年輕主角,即千禧世代和Z世代(1995年至2009年)時,問題是他們可能根本不在乎戰鬥。他們習慣在後《愛國者法案》、後新冠肺炎時代侵蝕公民自由。在經歷了20年、價值7兆美元的全球軍事災難後,他們從未在一個向內看的國家安全機構的情況下生活過。他們中的許多人甚至對推特文件和大科技公司的審查工業綜合體不屑一顧。 Peter Thiel和David Sacks在90年代初寫了一篇關於校園文化一致性危險的預測文章,SBF只是提醒人們我們已經知道的,這種一致性可能是表演性的,但現在是有害的。

3.美國霸權的終結:當你結合#1和#2時,你真正需要理解的是,有一大部分政府官員真的認為90年代的科技政策是一個錯誤,開放互聯網的奇蹟以及它所帶來的經濟成長,對美國社會造成了淨負面影響。科技成為了替罪羔羊。

雖然我們對踏空我們的製造業基礎和過度金融化經濟的擔憂有一定道理,但許多人羨慕中國封閉的互聯網,只看到“錯過了遏制虛假信息的機會”,這有點可怕。我們不再是唯一的超級大國,因為像中國這樣的競爭對手的官僚機構似乎在某些領域發揮作用,我們的領導人也希望獲得更多的控制權。

我們的文化已經逐漸衰弱,國內的老年統治集團妄想症重重,而且這次我們有強大的對手。我們必須玩不同的遊戲,專注於「Moneyball」選舉(Moneyball,一部美國電影,講述小球隊如何在職業聯盟中與那些財大氣粗的豪門相抗衡)。這方面有一個好消息:我們將會贏。 (第五章將更多地討論這將如何發生) (我知道你可能認為這些趨勢完全無關,或者最多是與加密貨幣有些許聯繫,但他們也是這樣說佩佩·西爾維亞的。我們正在進行一場生死攸關的資訊戰。)

1.7 開發者能做些什麼嗎?

儘管這兩年加密貨幣市場陷入衰退,交易量下降,監管阻力重重,但今年加密貨幣開發者的活動仍然表現良好。年中,Alchemy發現,部署在EVM鏈上的智慧合約數量季度較上季成長300%,而加密錢包的安裝量則創下歷史新高。

Electric Capital發現,截至10月,為開源專案貢獻的月活躍開發者同比急劇下降,但這歸因於多種因素:今年Ooki DAO裁決後,監管對開源生態系統的冷淡;應用和基礎設施層的更多創新和發展;以及熊市中對競爭威脅保持更謹慎的態度。

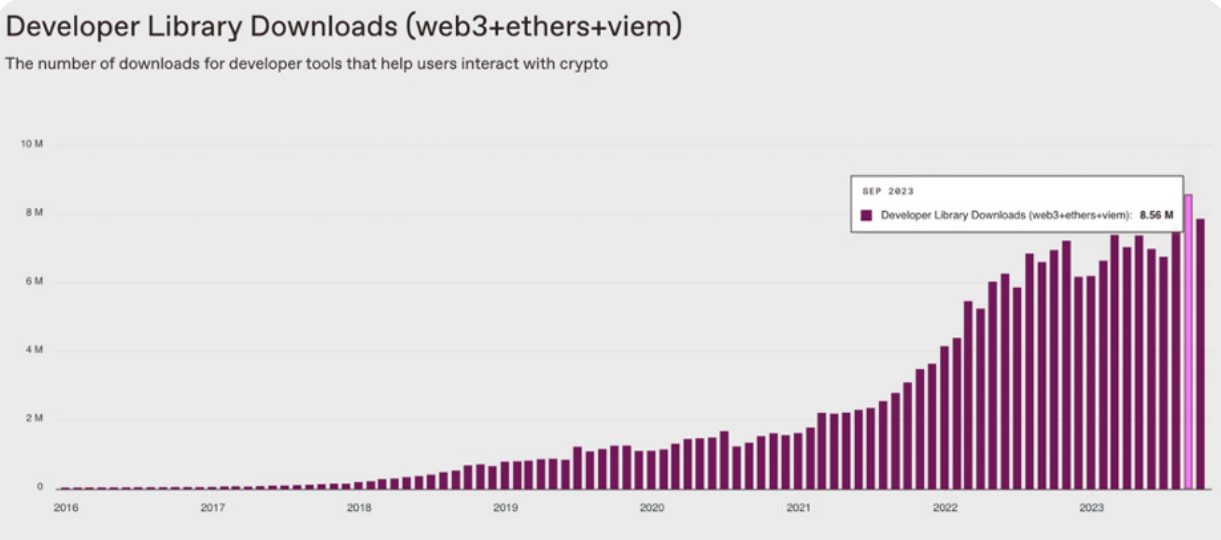

a16z的加密貨幣市場狀態指數或許是觀察整體市場健康狀況的最佳指數。它的追蹤同樣強調了開源開發者數量下降了30%,但它也記錄了一些市場向好的數據:開發者庫下載量在第三季度創下歷史新高,活躍地址和行動錢包活動創下歷史新低。這是點燃2024年加密應用程式爆發之火的火花嗎?如果我可以根據單一圖表盲目投資加密貨幣,那麼就是這個:

只要等到人工智慧開發人員意識到加密貨幣是他們的另一個戰場時,那才是市場行情真正開始轉好的時候。

1.8 AI & 加密貨幣

在這個以豐富的AIGC為標誌的數位時代,提供可靠的、全球性的、數學上保證出處和數位稀缺性的技術至關重要。

以深度偽造為例:加密貨幣在時間戳記和驗證設備及資料方面極為重要。沒有加密貨幣,很難驗證某些圖像或文字是來自AI還是非AI,或是來自華盛頓還是北京。此外,沒有公鏈所需的費用,想要防止生成型DDOS攻擊也將是一大挑戰。

人工智慧的崛起被視為對加密貨幣的“威脅”,就像行動技術曾被視為對網路的威脅一樣,這種看法顯然是荒謬的。人工智慧的進步只會增加對加密貨幣解決方案的需求。儘管我們可能會就人工智慧對人類是好是壞進行辯論(就像我們討論iPhone是好是壞一樣……但我們仍然知道它們顯然是有益的),但AI對加密貨幣來說是極好的。

我個人則歡迎我們的機器領主(machine overlords ),帶來了完美的機器貨幣:比特幣。

沒有必要對此進行過度思考,但Arthur Hayes(BitMEX創辦人)今年夏天就此主題發表的文章值得注意。對於任何人工智慧而言,兩個最關鍵的要素是數據和運算能力。因此,似乎「人工智慧將交易一種隨著時間保持其能源購買力的貨幣」是合理的,這完美地描述了比特幣。

有人批評這種觀點過於簡化,特別是考慮到兩個潛在的人工智慧應用場景——微支付和智能合約執行,在比特幣上還沒有顯著發展,有觀點認為人工智慧代理( AI agents)會選擇成本最低的區塊鏈,而不一定會選擇比特幣,因為比特幣的POW機制存在交易摩擦。

Dustin(Messari研究員)認為,「能源計價貨幣」這一理念可能正好相反:人工智慧代理商可能更傾向於直接購買Gas代幣(相關的計算資源)。

1.9 DePIN、DeSoc、DeSci

我對去中心化金融(DeFi)持永久看漲態度,但我並不一定“過度重視”,因為我認為其他市場細分在未來一年將有更好的表現。

我確實認為該領域的一些頂級DeFi協議(特別是在去中心化交易所領域)在交易量平穩的一年後將迎來反彈,但我並不清楚DeFi的單位經濟效益和產品市場契合度是否足以抵消即將到來的嚴酷監管。

此外,驅動DeFi交易量的資產類型也是一個問題。今年的交易高峰主要由MEME幣驅動,而不是新應用的突破。也許我在華盛頓考慮了太多DeFi末日場景(更多內容請見第8章)。

我的目光轉向了加密領域幾個關鍵的非金融部門。我喜歡DePIN(實體基礎設施網路)、DeSoc(社群媒體)和DeSci(對,就是科學!),因為它們似乎不太受到猖獗炒作的驅動,而是圍繞著我們行業遠遠超出金融領域的關鍵解決方案。

去年,Sami(Messari研究人員)幫助推廣了DePIN這個名詞,沒有人比他更擅長繪製這些硬體網路的景觀或闡述這些網路如何擴展,真正與大科技公司競爭。

雲端基礎設施服務在傳統市場是一個5兆美元市值的產業,而DePIN僅佔其中的0.1%。即使假設0%(註:小編認為這裡可能應該是要寫1%)的線上服務將DePIN作為他們的主要堆棧,單是對去中心化冗餘的需求就可能導致需求激增。為了消除大科技平台風險,一個1%的「保險費」就會導致DePIN利用率增加10倍。不需要太多就能改變現狀,尤其是在人工智慧驅動的對GPU和運算資源的需求上。

社群媒體也存在類似的機會,去年這個領域的主要參與者創造了2,300億美元的收入(其中一半來自Meta家族公司),而只有極小比例的創作者能夠透過內容創作賺到足夠的錢。

我們已經看到這種情況正在改變(YouTube的持續成長,Elon的營收分享),也看到了潛在的突破性DeSoc應用程式(Farcaster、friend.tech和Lens),這更像是一種剛開始時幾乎察覺不到的J曲線的開端,而不是錯誤的開始。

Friend.tech在上線後的幾個月內與其創作者分享了5000萬美元,這是吸引用戶的一種方式。我認為2024年的DeSoc將追隨2020年的「DeFi夏天」熱潮。

最後,是去中心化科學。我們追蹤的DeSci計畫中有50%是在過去一年內建立的。我認識的一位最優秀的OG 加密貨幣投資者已經將他100% 的時間的時間都花在這裡了。

在這個市場中,加密貨幣的激勵機制是有意義的:人們對我們科學機構的信任度可能處於歷史最低點,而當前的系統充斥著官僚主義效率低下、數據方法不完善、激勵機制差勁(透過同行評審的論文才能獲得終身職位),而加密貨幣已經證明了其資助……科學實驗的能力。

為了擴大規模,代幣銷售和DAO旨在徹底改變我們進行研究的方式,而對長壽、罕見疾病治療和太空探索的興趣足夠大,可以推動該領域的發展。

您可以直接投資DePIN,現在就可以開始使用DeSoc 應用程式。但是,我還不知道有什麼方法可以懶洋洋地表達DeSci 的投資論點。 (VitaDAO?)

想到了,請隨時DM我。