日前,微策略(Microstrategy)創辦人Michael Saylor發推稱,微策略再次出手,以均價約42110刀再次加倉14,620枚BTC。截至2023.12.26,微策略累計已囤積189150枚BTC,總成本約59億刀,平均加倉成本約31168刀。

簡單計算可知,以目前BTC現價約43k計算,微策略的部位浮盈(43000-31168)/31168 = 38%,淨利約22億多美刀。

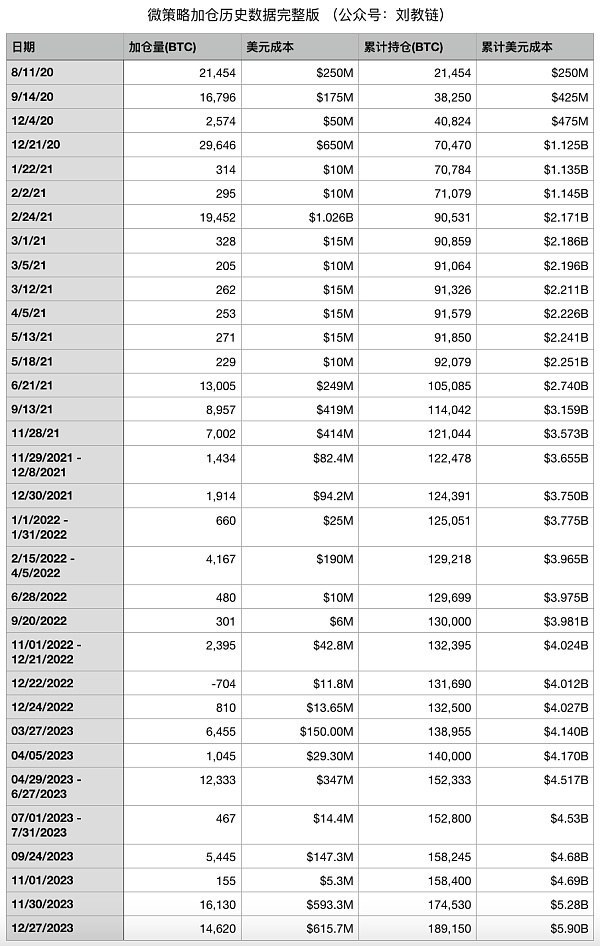

教鏈整理了一下微策略自2020年8月初至2023年12月底全部加倉歷史資料如下:

自2020年底買進第一批BTC以來,微策略持續加倉,穿越牛熊,經過了2021的牛市高點加倉,也經歷了2022年底熊市低點加倉,爬過雪山,走過草地,歷經艱險,終於初步修成正果。

拉長視角看,多頭市場的唯一作用,就是拉高了加倉成本。所以對於持續加倉的長線囤積者而言,寬厚的高原牛(2021年那種)和尖尖的高山牛(2017年那種),哪一種才是更好的旅途呢?

有趣的是,微策略的無論牛熊堅持加倉BTC的策略,也是唯一適合絕大多數小白的加倉策略。參考教鏈2021.8.21文章《從投資小白到財務自由》。

特別值得注意的是,這個策略的三個基本要點:一、只加不減,只買不賣。二、分批加倉,不梭哈。三、只加BTC,不碰山寨和土狗。

但是,深入地看,其實微策略還做了一些超出小白的「更專業」的操作。

第一,出借持倉。

Michael Saylor曾經不只一次說過,微策略將永遠持有他們的BTC部位,永不賣出。

但是,他也曾在2021年底披露過,微策略會把自己的BTC借給對沖基金。

也就是說,微策略自己永不賣幣,但是藉走BTC的對沖基金可是肯定要賣幣的,來回買賣,進行套利。

這就跟美國財政部/聯準會不會賣出所持有的黃金,但是會把黃金借給JP Morgan這樣的投行去黃金市場「做市」類似。

於是這裡就有一層額外的風險,就是藉走BTC的對沖基金搞砸了,把BTC虧損了,對沖基金賠付不起破產清算,微策略收不回幣本位等量的BTC,就會淨虧損BTC的數量。

長期來看,對沖基金虧幣是必然事件。這個問題,教鏈在2021.1.1文章《為什麼你的投資跑不贏比特幣? 》中已經有詳細論述。

有些朋友可能會把手裡的數位資產放到理財平台去“存幣生息”,這就是和微策略做的事情有些類似了。風險點自然也就是理財平台虧損甚至跑路了。

第二,場外槓桿。

微策略在前些年發行過一些長期垃圾債。有些甚至是不用付息的,而到期日長達數年,多數在2027-2028年左右到期。 Michael Saylor堅信,數年後BTC的價格將愈發地高,這將使得微策略足以償還債務並支付到期收益。

據稱,微策略目前共持有約22億刀債務,而其目前BTC部位現值就有約81億刀,也就是每100刀BTC對應27刀債務。這未計入微策略其他業務資產。而這些債務是場外債務,除非在到期日也就是2027-2028年前後BTC跌破11000刀,否則其BTC將足以涵蓋這些債務。

但是,如果微策略被迫變賣如此大量的BTC去償債,對市場將可能會是重重一擊。

許多身有房貸的囤餅人可能情況會類似微策略這種場外槓桿。當然,房貸要月月還息,而且利息率還挺高,而且是浮動的(LPR),比微策略的槓桿要差許多。不過,房貸已經幾乎是普通打工人能夠運用的最優質的槓桿了。關於這個問題的探討,教鏈曾寫過一篇《存了50萬,還貸還是囤幣? 》(2023.6.3文章)。

第三,融資加倉。

就在今年前段時間,微策略在美股二級市場增發股票(MSTR),從二級市場融資,用美股股民的錢加倉BTC。受惠於BTC今年的行情,有力推動了MSTR股票的上升,使得Michael Saylor得以採用增發股票的方式來融資加倉。

有人質疑如果BTC轉入下行,或是MSTR與BTC表現脫鉤,微策略是不是會被迫拋售BTC來救市?

但是,要知道股票融資和債券融資的不同點,股票是不承諾償付的,所以就算MSTR跌到零,微策略都可以不管不顧。當然,不清楚Michael Saylor有沒有做股權質押融資,如果有的話,那麼股票跌到一定程度會導致股票爆倉,相關的質押股票會被券商清算。但是,券商無法強迫微策略或Michael Saylor拋售BTC來補充保證金。

2022年灰階持續負溢價已經做出了一定的示範。縱使在最糟糕的時候,GBTC的負溢價一度高達-50%左右,但是灰度依舊巋然不動。當時有很多人FUD市場,說灰度要暴雷。但是,灰度是一個信託,不能被任何追索擊穿。不了解的朋友可以溫習一下教鏈2023.1.12文章《Gemini撕DCG訴感情被騙,灰度百億大餅持倉卻不會爆雷? 》

63萬枚BTC的灰階信託,規模是微策略持股的3倍以上。

從法律防火牆的角度說,灰階信託肯定要比微策略更銅牆鐵壁。

但無論如何,即使如有網友說的,比特幣現貨ETF上市後,搶走了MSTR的用戶,導致用戶拋售MSTR,那也只不過是美股MSTR下跌,甚至與BTC的相關性脫鉤,但是,並不必然會導致微策略被迫拋售BTC持股。灰階都不承諾GBTC的表現和BTC一致,微策略更不會承諾MSTR的表現永遠和BTC一致。

這裡就需要提醒部分在美股市場上把MSTR當作比特幣ETF持有的朋友,注意脫鉤負溢價的風險。

這種玩法,本質上是透過遊戲規則,把風險轉嫁給了外部投資者。例如,灰階GBTC負溢價,風險被信託防火牆擋在了外面,爆掉了炒作GBTC溢價套利的三箭資本等投機者(參考教鏈2023.1.13編寫的舞台劇《錢花花》)。那麼,微策略MSTR也同樣可能出現負溢價,而股權融資本身斬斷了收益承諾,把風險隔離在了美股市場,由美股投資者為此買單。

對一般人而言,可能並沒有這種無需承諾的融資管道來獲得資金加倉BTC。

第四,場外收入。

別忘了,微策略本身是有業務,也就有業務收入的。它有源源不絕的場外現金流來支撐其加倉行為。

當然這一點和大多數普通囤餅人差不多。最好的策略也是場外賺錢,用場外賺來的收入來加倉BTC。

綜上所述,可以看到,微策略能夠運用一些普通人拿不到,或者比普通人能拿到的更為優質的金融工具,來幫助它更好地囤積BTC,那麼,微策略能夠跑贏大部分普通囤餅人,也就是一個大機率的事情了。人家賺得超額收益,來自於結構性的優勢。

經過分析,微策略可能因為其激進的槓桿策略,而在極端黑天鵝風險時,可能會損失其BTC部位,導致其跑輸幣本位,但是,只要BTC還在持續跑贏傳統世界,那麼微策略大概是很難暴雷的。