12月的市場“好得出奇”,不管是股市還是幣圈,都在演繹著歡快的賺錢效應。市場對聯準會降息的預期較為樂觀,美國經濟顯著降溫,韓國出口指標暗指全球經濟復甦;美國、印度、日本、法國、德國的股市相繼創出歷史新高;比特幣價格突破44,000美元,美國和香港的虛擬資產ETF都已“箭在弦上”,一切似乎都朝著更光明的方向發展。

北京時間12月14日凌晨,根據聯準會最新的聯邦公開市場委員會(FOMC)貨幣政策會議紀錄顯示,聯準會決定12月仍放緩升息步伐,將聯邦基金利率目標區間繼續維持在5.25%至5.50%之間。消息一出,市場歡呼一片,美股三大指數均大漲。

其實從美國12月新出的經濟數據來看,暫停升息是非常必要的。美國12月21日公佈了多項重要經濟數據,其中第三季GDP成長4.9%(預期5.2%),費城聯邦儲備銀行製造業指數-10.5(預期-3.0),均不如預期。從11月CPI和PCE兩大居民部門通膨指標來看,CPI年增3.1%,核心CPI年增4.0%,均符合市場預期;核心PCE物價指數年增3.2%,為2021年4月以來最小增幅,低於預估的3.3%。 GDP和製造業受到一定影響,不如預期,同時通膨數據均符合或略低於預期,因此不論從哪方面來看,都沒有繼續升息的必要。

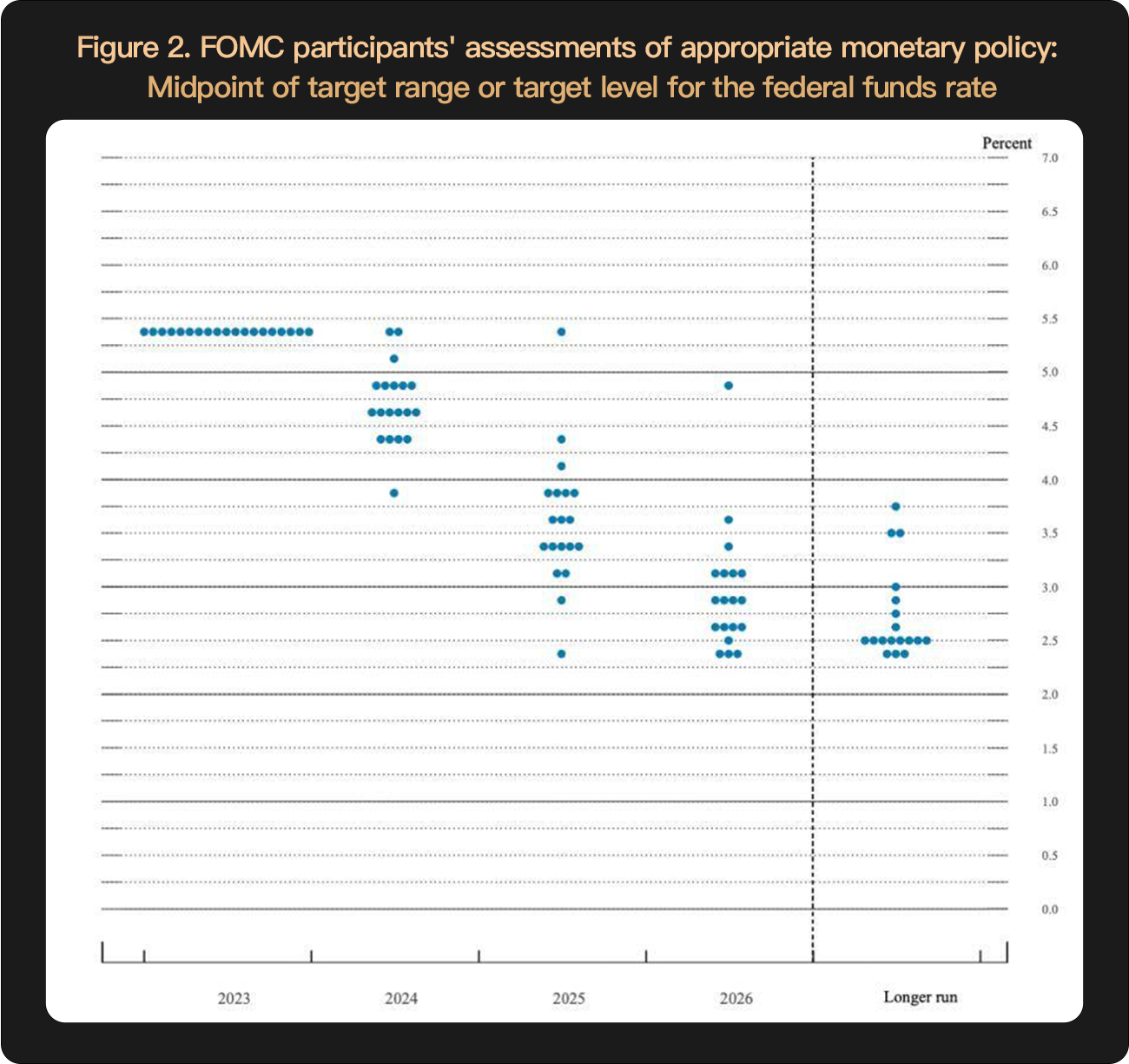

12月數據再一次夯實了暫停升息的明牌屬性,降多少息、何時降息成為市場目前最關注的事情。從目前的點陣圖來看,2024年的利率平均預期在4.6%附近,相較於目前的5.25%至5.5%還是有一個可觀的降幅的。

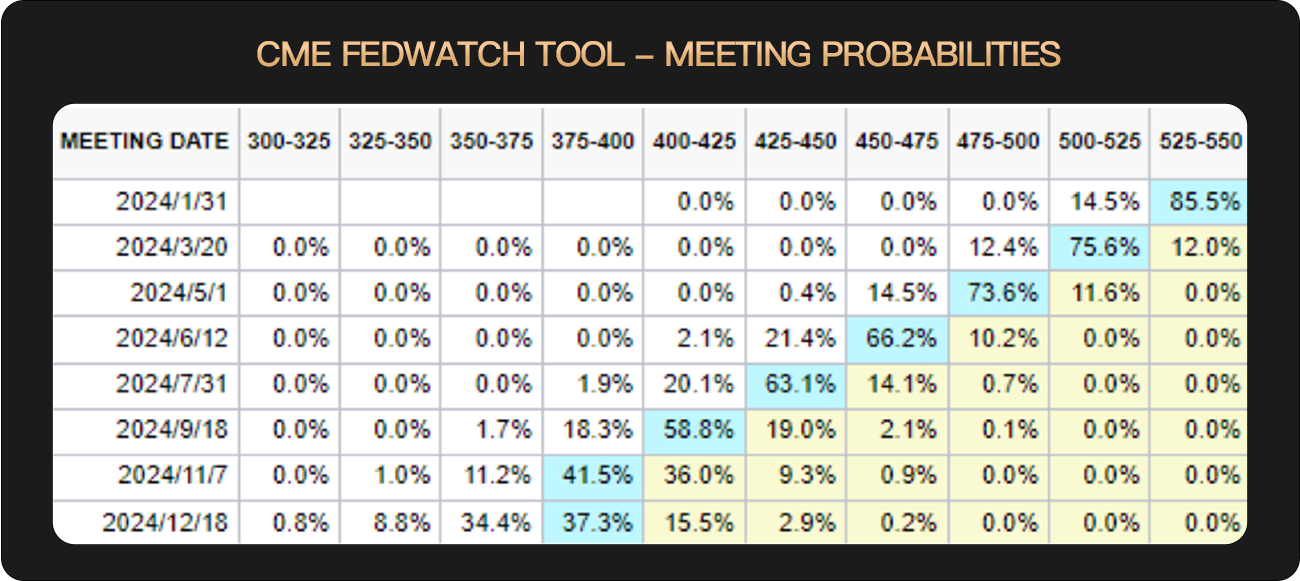

至於何時降息,根據CME FedWatch顯示,2024年3月份降息至5.25%以下的機率達到75.6%,5月利率重回「5以下」的機率為73.6%,有66.2%的機率在上半年達到4.5 %左右的利率水準。因此,目前市場還是比較樂觀,認為上半年就可以達到顯著降息的可能。

其實放眼全球,許多國家的經濟都表現出向好的跡象:日本經濟正在找回“失去的30年”,不論是通膨還是時薪,都走出之前“萬年不變”的困境;而韓國作為全球經濟的“金絲雀”,早在10月份就已經扭轉出口下滑的趨勢,最新的12月前20天出口數據同比增長更是達到了13%,增長態勢越發猛烈,體現出全球市場的恢復態勢。

美國時間12月13日,美股大漲,其中道瓊工業指數創出歷史新高。本月美股延續了11月的瘋牛態勢,繼續逼空。值得注意的是,在21日美國公佈第三季GDP之後,儘管不如預期,但當天美股仍依舊上漲。很顯然,目前影響美股的核心因素並不是經濟基本面,而是降息預期。經濟略有不及預期反而極大促進了降息預期,這又促使美股投資人對未來流動性增強的期望。

充沛的流動性是任何一個市場上漲的直接因素。美銀調查顯示,12月降息預期推動資金大舉流入美國股市,現金配置比例降至兩年低點。全球投資人的樂觀預期高舉高打,為美股帶來了極為充沛的流動性,這也就是為什麼美股會持續飆升。

除美股外,印度股市可謂是近段日子的市場新星。印度孟買Sensex30指數在12月11日突破70,000點,目前已站穩70,000,突破71,000,成為全球第七大股市。

近些日子,印度成為了全球投資者投資新興國家市場的首要立場。印度今年經濟成長領先世界主要經濟體,強勁的經濟基本面為投資者提供了十足的信心。此外,日經225在11月已創下歷史新高,德國DAX、法國CAC40也於本月皆創歷史新高。

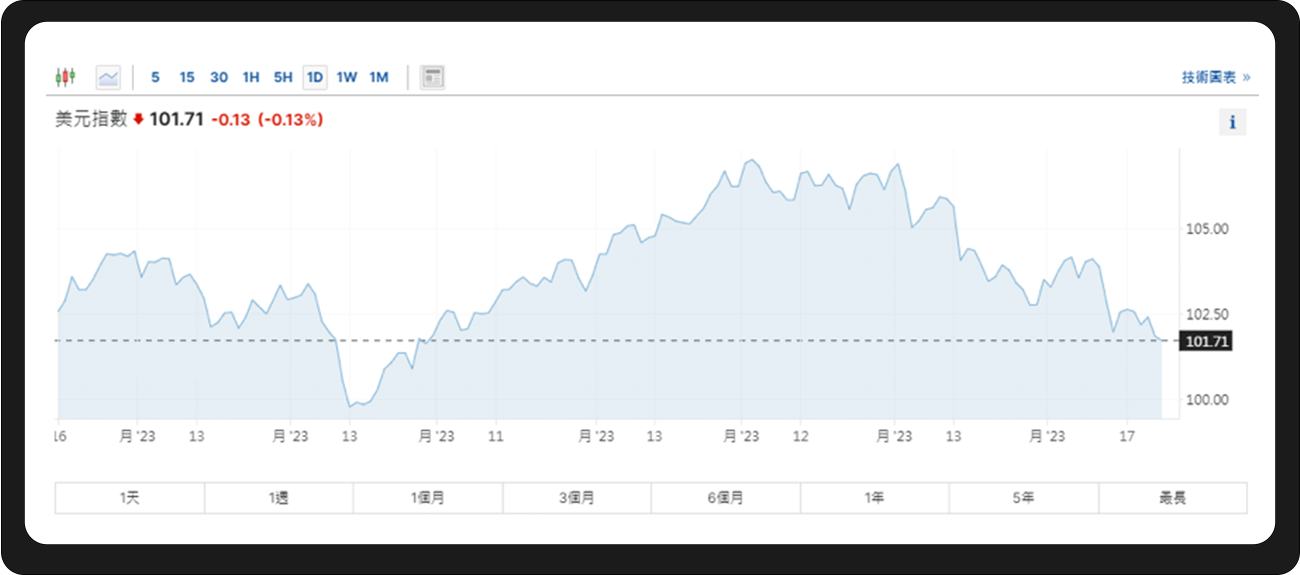

不過,雖然目前市場情緒高漲,但也不宜過度樂觀。目前由於降息預期的影響,美元指數持續走弱。美元從強勢貨幣轉弱之際,美元資產吸引力也會伴隨下降,後續應著重註意美元強勢程度與流動性之間的動態博弈。

12月初,比特幣再次一路狂飆,成功突破4,4,000美元;微策略(MicroStrategy)本月購買超1.4萬枚比特幣,將比特幣的總持有規模增加到80多億美元。以太坊最高價格也突破了2400美元。隨後這兩大幣種進入橫盤,比特幣價格在40000USD到44000USD之間橫盤震盪,以太幣在2100USD到2400USD之間橫盤震盪。

儘管市場先漲後橫,但投資人對未來市場的信心並沒有縮減。從灰階基金的BTC負溢價來看,11月下旬負溢價縮減至10%以內,並持續縮減,目前在-6%到-5%之間。

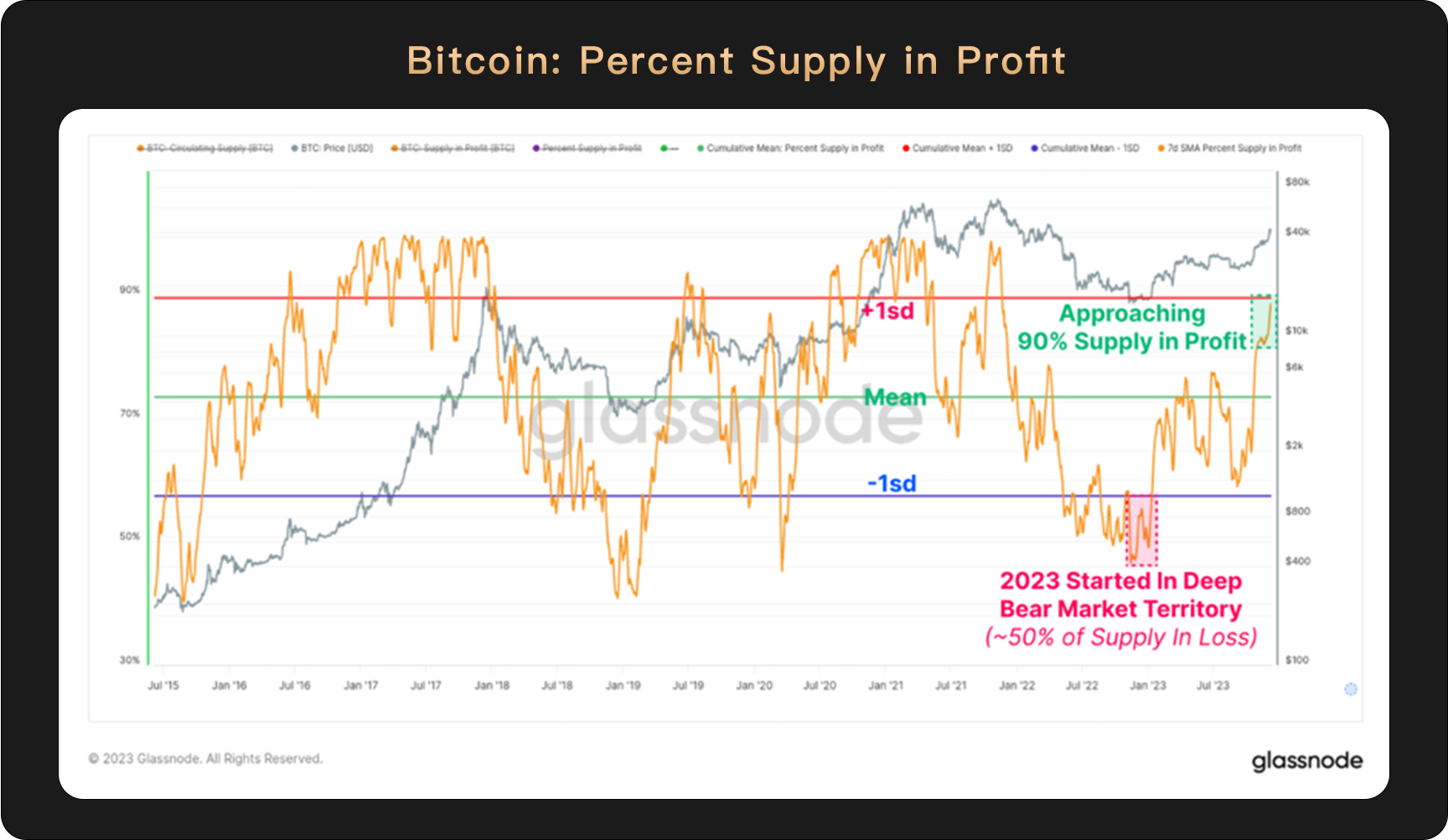

儘管目前已有9成的比特幣處於獲利狀態,但由於利好消息的持續刺激,投資人依然信心十足。

現貨ETF的消息更是頻出。本月21日,灰階、貝萊德、Valkyrie以及ARK Invest/21Shares、富蘭克林、富達均與SEC會面商討比特幣現貨ETF事宜。

目前,各個比特幣現貨ETF的發行方與美國證監會(SEC)已經累計舉行了30多次會議,之前的討論集中在比特幣託管問題上,而現在的焦點轉移到了ETF份額的生成和贖回方式上。 SEC要求在12月31日之前,ETF申請者需要更新AP信息,並將申請中的贖回方式改為“現金贖回”,因為這樣只有發行方會處理比特幣,避免了未註冊的經紀商子公司處理比特幣的情況。

儘管機構們普遍希望採用實物贖回的方式,但面對SEC的要求,紛紛選擇妥協。目前,Pando Asset、貝萊德、Valkyrie、灰度、Galaxy等機構幾乎都已經將文件修改為“僅以現金進行”,看來巨頭們對於發行ETF已經“迫不及待”,只要能夠發行,什麼條件都能答應。

在機構巨頭紛紛選擇妥協之際,市場對於首批ETF核准日期的預期也顯得非常樂觀:彭博ETF分析師Eric Balchunas也提到,AP協議+現金創建=批准。也就是說,這兩步應是批准前最後的步驟了,因此不少人猜測在1月10日左右就會有第一批申請者獲批。但不管怎樣,事情已經走到了這一步,箭在弦上,不得不發,獲批僅需“臨門一腳”,只是時間早晚的問題。

在美國方面傳來利好的同時,香港方面也迎來喜訊:12月22日,香港證監會發布《有關中介人的虛擬資產相關活動的聯合通函》與《相關證監會認可基金投資虛擬資產的通函》,並表示「準備好接受虛擬資產現貨ETF 的認可申請」。

本次發布的兩則通函詳細講解了香港政府對虛擬資產現貨ETF的要求。從發行人資質到底層資產要求,從交易、申贖、託管到投資策略,通函中都有著詳細的規定,充分彰顯了香港政府為虛擬資產ETF的到來做好了充分準備。 “萬事俱備只欠東風”,監管態度已明確,剩下的主要是一些技術細節問題。

值得注意的是,與美國僅允許「現金贖回」不同,香港同時允許現金和實物,這使得香港的虛擬資產ETF比美國的更具有優勢。

市場持續演繹11月的好光景。世界經歷了疫情的衝擊,如今進入復甦的大軌道中,出現此等賺錢效應並為奇。不過,世界不存在只漲不跌的市場,美國明年降息過程中是否會存在經濟衰退,美元是否會持續走弱,也是值得關注和思考的;加密市場情緒依舊高漲,美國和香港的現貨ETF都已經“萬事俱備只欠東風”,機構大規模入場虛擬資產的時代正悄悄來臨。