作者:Kaiko Research

編譯:GaryMa,吳說區塊鏈

1. ETF 敘事下,比特幣領漲

比特幣預計在年底成為表現最佳的資產之一,漲幅超過160%,甚至在風險調整後仍勝過所有主要傳統資產。今年比特幣的價格走勢主要可分為三個階段:從週期低點的早期反彈,年中的停滯,以及年底的反彈,這引發了對新牛市的預測。

年中的停滯是一個奇怪的時期;從3 月到10 月,比特幣幾乎一直在25,000 美元到30,000 美元之間震盪。今年夏天,交易量達到多年來的最低點,似乎所有的熱情都離開了市場。然後,關於現貨比特幣ETF 的樂觀情緒開始增長,之後一家加密貨幣出版社發布了一條錯誤的推文,稱ETF 已獲批准,似乎打開了市場的閘門。

自那時以來,比特幣從28,000 美元上漲到近45,000 美元。因此,儘管今年中期相對乏味,比特幣仍然是今年所有主要資產中夏普比率第二高的,僅次於半導體巨頭英偉達,其股價在一月到五月間翻了一番,受到了人工智能的激發。

2. 幣安艱難的一年,但以積極的基調收尾

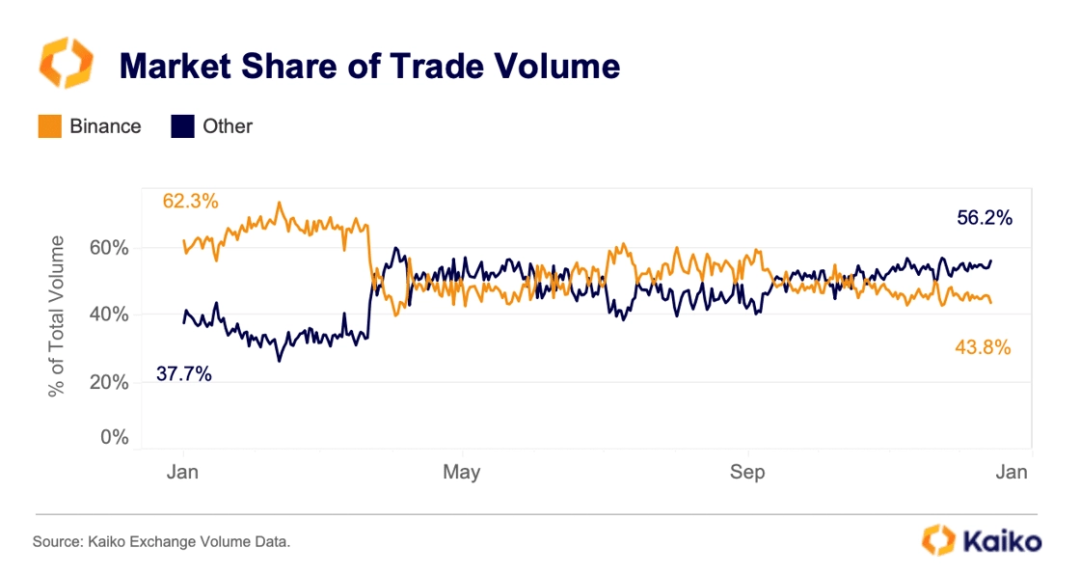

今年年初,幣安處於有史以來最具主導地位的位置,佔據了所有中心化交易所中近70% 的現貨交易市場。然而,值得注意的是,該交易所有幾對零費用的交易對,大大提高了交易量。這些交易促銷活動在3 月結束,直接導致市佔率下降了50%。

如今,幣安在其BTC-FDUSD 工具上提供零費用交易,但由於一系列重大的法律挫折,其市場份額未能恢復。

在3 月底,幣安被CFTC 指控,指稱該交易所試圖將美國高交易量的交易者從Binance.US 轉移到幣安。 SEC 於6 月對幣安和Binance.US 提起了訴訟,指控與CFTC 相似,同時還聲稱與該交易所有關的實體在Binance.US 上進行了虛假交易。

這些指控對Binance.US 造成了嚴重的損害,導致大量流動性外流,市佔率降至接近0。最終,在11 月,幣安因違反反洗錢規定與美國司法部達成和解;幣安同時與CFTC 達成協議。值得注意的是,其與SEC 的爭鬥仍在進行中。

儘管支付了龐大的40 億美元罰款,市場將和解消息視為利好,允許該交易所繼續運作。

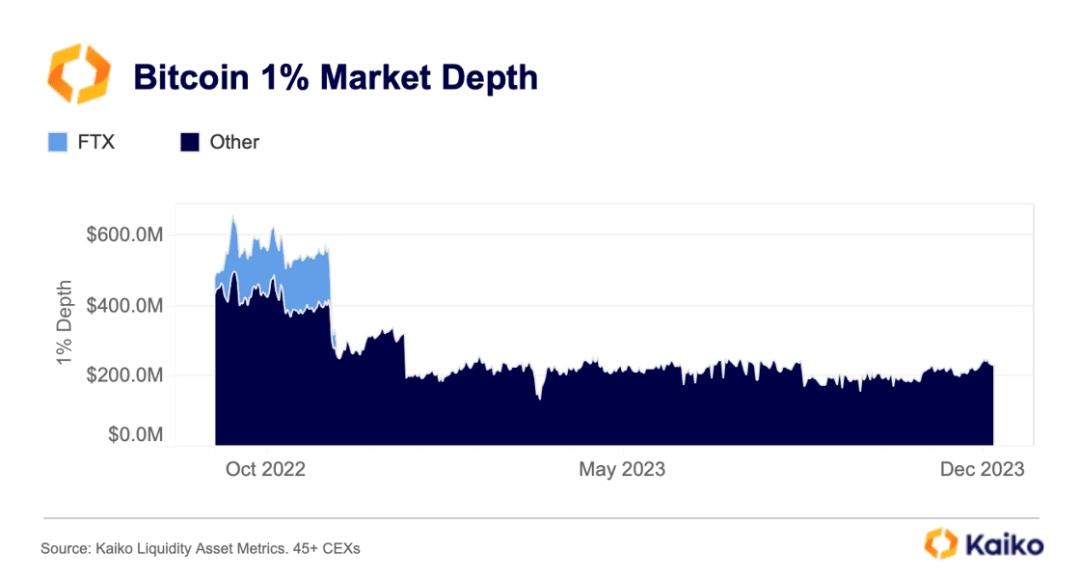

3. Alameda Gap:FTX 崩盤對市場的流動性損傷還在

Alameda Gap 是由Kaiko Research 於去年11 月提出的,當時FTX 崩潰,一年多過去了,它仍然具有相關性。在代幣中間價格的1% 範圍內的買賣的美元價值,即1% 的市場深度,仍比FTX 和Alameda 崩盤前低了50%。儘管FTX 的流動性(淺藍色)明顯消失,但從其他交易所消失的流動性(深藍色)尚未恢復,即使在價格和交易量上升的情況下。這一差距很大程度上可歸因於在崩盤中遭受重大損失的機構和市場製造商,他們要么破產,要么更加謹慎地管理資金。

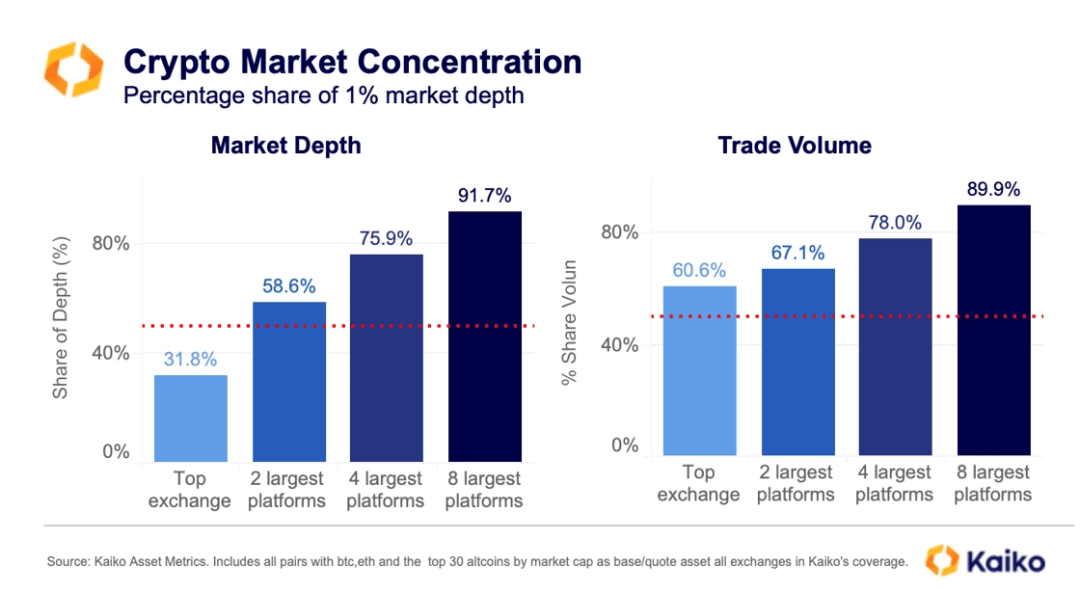

4. 流動性越來越集中

在今年秋季發布的一項新的流動性分析中,我們發現絕大多數的交易量和市場深度都集中在極少數的交易所。排名前8 的交易所佔了91.7% 的市場深度和89.9% 的交易量,其中大部分流動性集中在最大的交易所——幣安。

高度集中的加密市場既有利又有弊。毫無疑問,流動性短缺,當分散在許多交易所和交易對上時,可能會加劇波動性,破壞價格發現過程。自然市場力量不可避免地導致這些流動性在少數平台上的集中,這對普通交易者有利。

然而,高度集中的加密市場可能會為產業帶來故障點(例如FTX 的崩盤)。許多中心化交易所仍然缺乏在失敗、駭客攻擊或市場操縱的情況下保護交易者的基本措施。

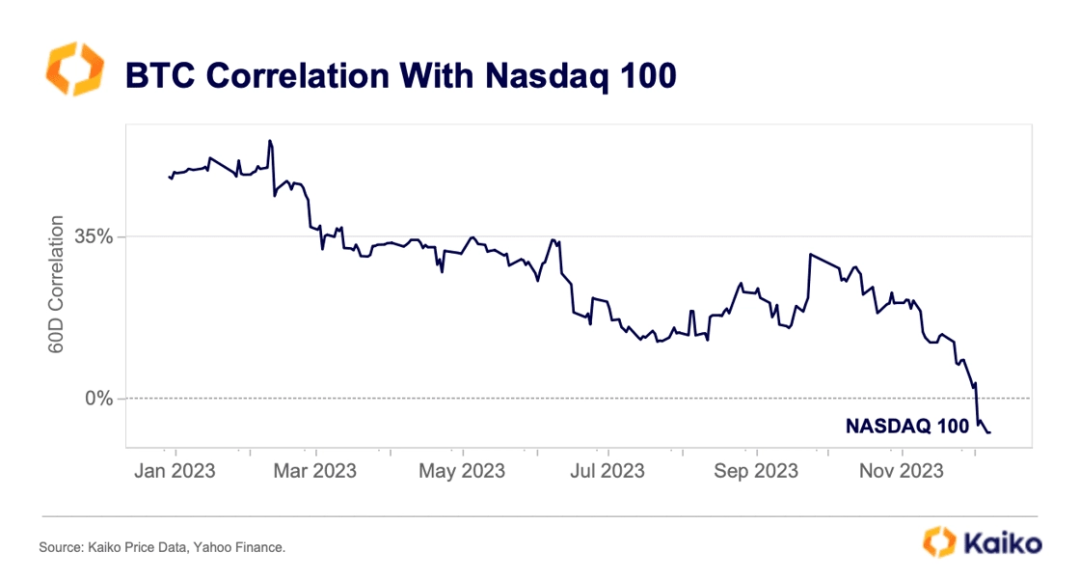

5. 比特幣與傳統資產的相關性較小

比特幣長期以來一直被吹捧為通膨避險工具、黃金的數位替代品或一種全新的資產。但在其近期歷史中,其價格主要與宏觀條件、美元強勢和股市掛鉤。今年,這一趨勢開始逆轉,比特幣價格在1 月至7 月間呈現持續下跌,之後在夏末觸及30,000 美元以下後逆勢反彈。最近,隨著比特幣突破40,000 美元,其與其他資產的關聯性迅速減弱。目前尚不清楚這種脫鉤是否會持續,因為股指,包括納斯達克100 指數,繼續刷新歷史新高。

6. Solana 東山再起

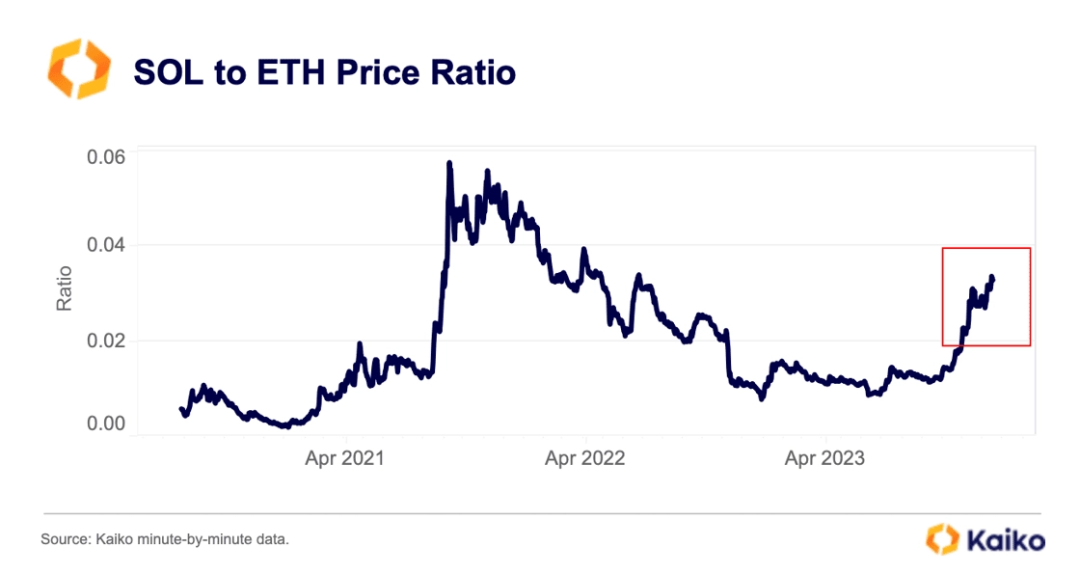

在FTX 倒閉後,有些人認為得到FTX 和SBF 支持的Solana 將會消亡。但事實上,Solana 取得了顯著的成功。人們經常將其與以太坊進行比較,相對於ETH,它的表現要好得多,從0.01 的價格比率上升到0.03,其中大部分漲幅發生在過去幾個月。 Solana 引起了市場的廣泛關注,部分原因是其空投活動的成功,首先是PYTH,然後是JTO。這兩個代幣自推出以來表現相對良好,激發了新一輪的空投挖礦熱潮,有助於推動網路活動。

7. 穩定幣脫鉤越來越普遍

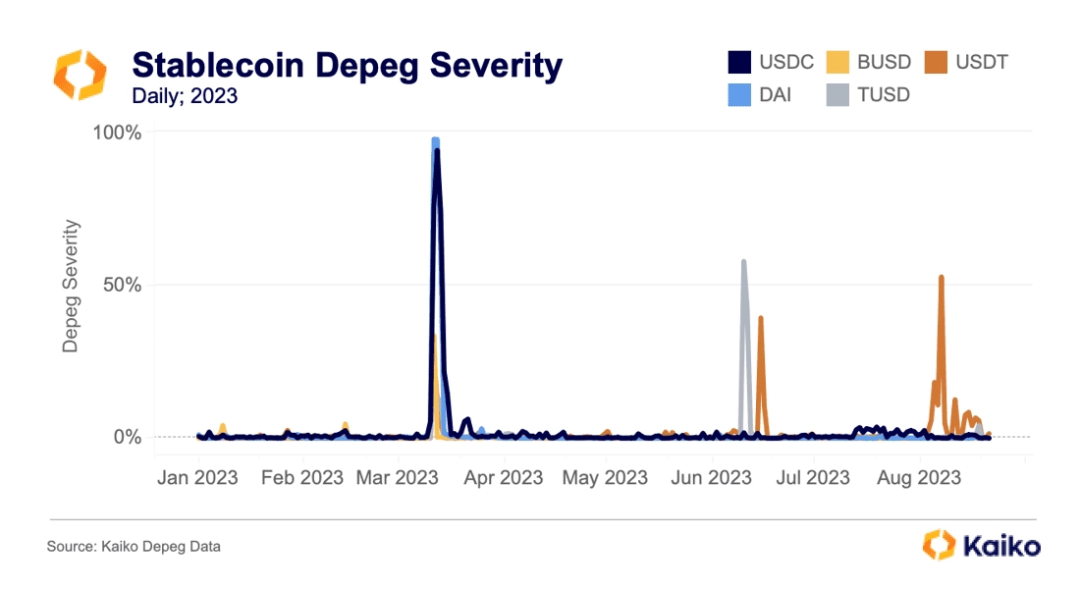

三月的銀行業危機現在可能看起來已經是過去的事情,但它突顯了加密市場的脆弱性以及它們對穩定幣的依賴。在危機期間,USDC 經歷了嚴重的脫錨,威脅到了整個依賴該穩定幣的DeFi 生態系統,包括借貸協議和去中心化交易所。然後,在夏季,由於不明原因,Tether 開始以折價交易,突顯了常常決定穩定幣市場價格的神秘力量。

「脫錨」一詞從未被成功地定義,並且始終被過度或不足地使用。在一項深度研究中,我們採用了一種新的方法,分析了USDC、BUSD、USDT、DAI和TUSD,以了解自2023 年初以來解錨的嚴重程度,發現儘管它們在2023年很常見,但真正的「脫錨」要少得多。

8. FTX 相關資產上漲,扭轉了遺產的命運

隨著破產程序的繼續,FTX 的陰影籠罩著加密行業,SBF 在一場戲劇性的審判中被判有罪。然而,最近的多頭市場已經完全改變了破產程序,債權持有人真正有可能收回比原先想像的更大比例的損失,從而導致債權交易激增。

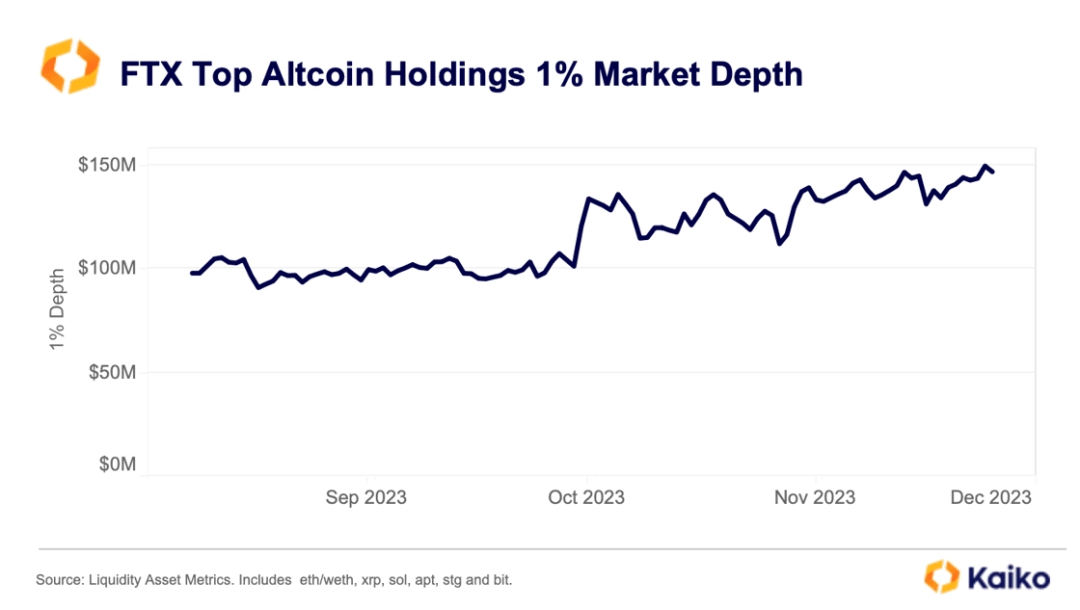

FTX 持有的數十億美元的加密資產自9 月以來價值大幅上升,這在很大程度上得益於SOL 是該交易所最重要的加密資產。在圖表中,我們展示了交易所持有的代幣的流動性顯著增加,這意味著當清算開始時,價格影響可能會很小。該交易所表示,他們將清算持倉以返還現金給理賠持有人。

9. Curve 遭遇信任危機

Curve Finance 是最大的去中心化交易所之一,長期以來一直是穩定幣兌換的主要市場之一,深受DeFi 巨鯨的喜愛,也是USDT、USDC 和DAI 流動性的重要來源。然而,在DeFi 活動普遍減少的背景下,該協議在今年經歷了一系列危機,導致了流動性的大量外流。

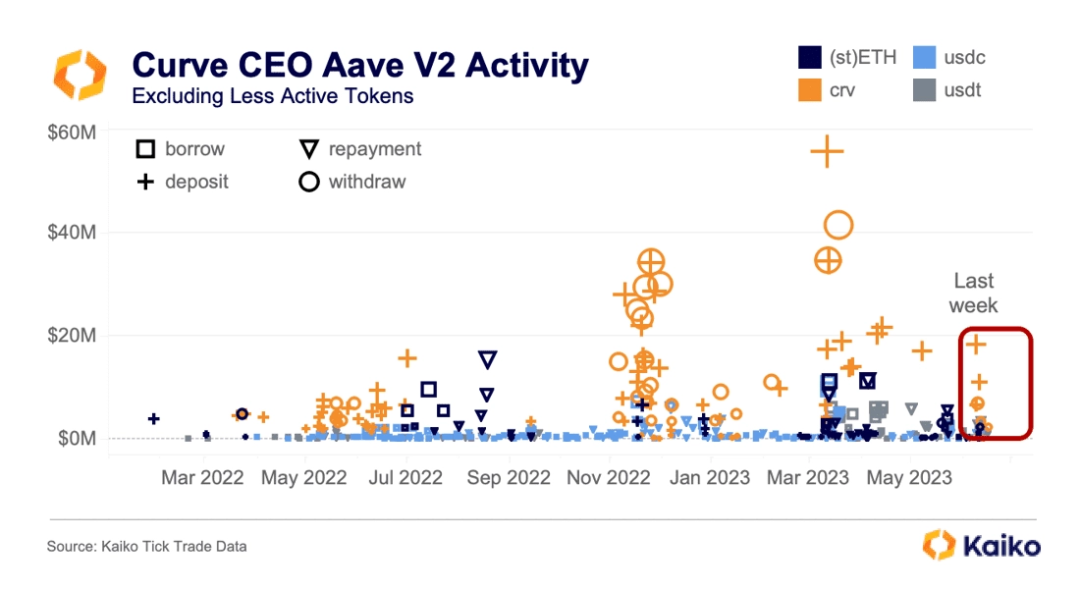

首先,Curve 的創始人Michael Egorov 在6 月陷入困境,Twitter 用戶注意到他在Aave 上存入了2 億美元的CRV 以取得6000 萬美元的USDT 貸款。這引發了人們的猜測,認為他正在變相套現,如果他的貸款達到清算閾值,將會在DeFi 中造成普遍混亂。圖表顯示了CEO 在一年內經常採取的借貸部位。

然後,在8 月,該協議遭受了一次7000 萬美元的攻擊,這威脅到了該協議本地的CRV 代幣的價格,這可能會對Egorov 的貸款造成問題。

儘管Egorov 後來清償了他的Aave 貸款,但Curve 的流動性仍遠低於先前的高點。該協議仍然是流動性的重要來源和最大的DEX 之一。

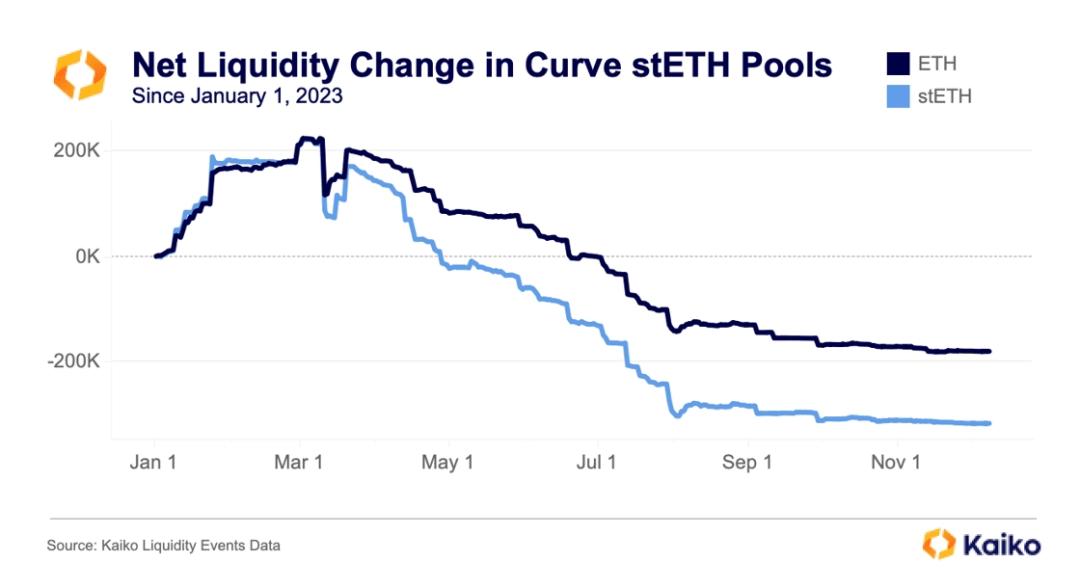

10. stETH 流動性枯竭

Lido Staked Ether(stETH)繼續成為迄今為止最主要的以太坊流動質押衍生品。自從Shapella 升級以來,這引發了以太坊愛好者對Lido 在網路上的影響的擔憂。此外,人們對stETH 在二級市場的流動性也越來越擔憂,自年初以來已經大幅下降。