介紹

真實世界資產(Real World Assets,簡稱RWA)的概念在加密貨幣市場中並非近期新引入的,至少在2018年就已存在,那時的資產代幣化和證券代幣發行(Security Token Offerings,簡稱STO)與今日的RWA概念有許多相似之處。然而,由於監管框架不成熟和缺乏顯著的潛在回報優勢,這些早期嘗試並未發展成為成熟的市場規模。

到了2022年,隨著美國繼續提高利率,美國國債的收益率顯著超過加密產業的穩定幣借貸利率。因此,將美國國債作為RWA標的進行代幣化對加密產業越來越有吸引力。像MakerDAO、Compound和Aave這樣的成熟DeFi項目,以及高盛、摩根大通、西門子甚至一些政府等傳統金融機構,開始探索RWA。

在過去兩年中,市場上出現了少量房地產RWA項目。它們旨在以各種方式擴大房地產投資市場,多樣化房地產投資產品,並降低房地產投資者的入門門檻。本研究將對這些項目進行案例分析,分析房地產RWA的設計優缺點及其潛在市場。由於這些項目主要針對北美的房地產部門,因此討論的相關政策、規定和市場條件將主要涉及北美的房地產市場。

代幣化房地產市場的方法

房地產市場是一個充滿投資機會的龐大領域。 2023年3月發布的Statista研究顯示,北美上市房地產市場的價值達到了龐大的1.3兆美元。而全球上市房地產市場為2.66兆美元。

代幣化房地產市場的核心訴求是實現以下一個或多個目標:創造更多樣化和靈活的房地產投資產品,吸引更廣泛的投資者群體,以及提高房地產資產的流動性和價值。這些產品的主要表現形式通常有三種:

1)碎片化的房地產所有權融資。

2)特定區域房地產市場指數產品。

3)房地產代幣進行抵押借貸。

此外,房地產代幣化上鍊也有潛力增強房地產資產的透明度和治理民主性。

如果你熟悉房地產投資信託(REIT),它是一種持有能盈利的房地產並管理或藉此房地產融資的公司類型。 REIT提供了類似於共同基金的投資機會,使普通投資者能夠訪問類似分紅的房地產投資收入和總回報,並幫助該地區的房地產市場成長。 REIT和房地產RWA在提供碎片化房地產投資機會方面有許多相似之處,他們都有效降低了投資門檻並增強了房地產資產的流動性。然而,傳統REIT通常不為投資者提供管理機會或所有權,維持中心化的營運模式。儘管如此,它們在嚴格的監管框架內對資產的審查、運營,以及其投資結構,為房地產RWA項目提供了可以參考的框架。

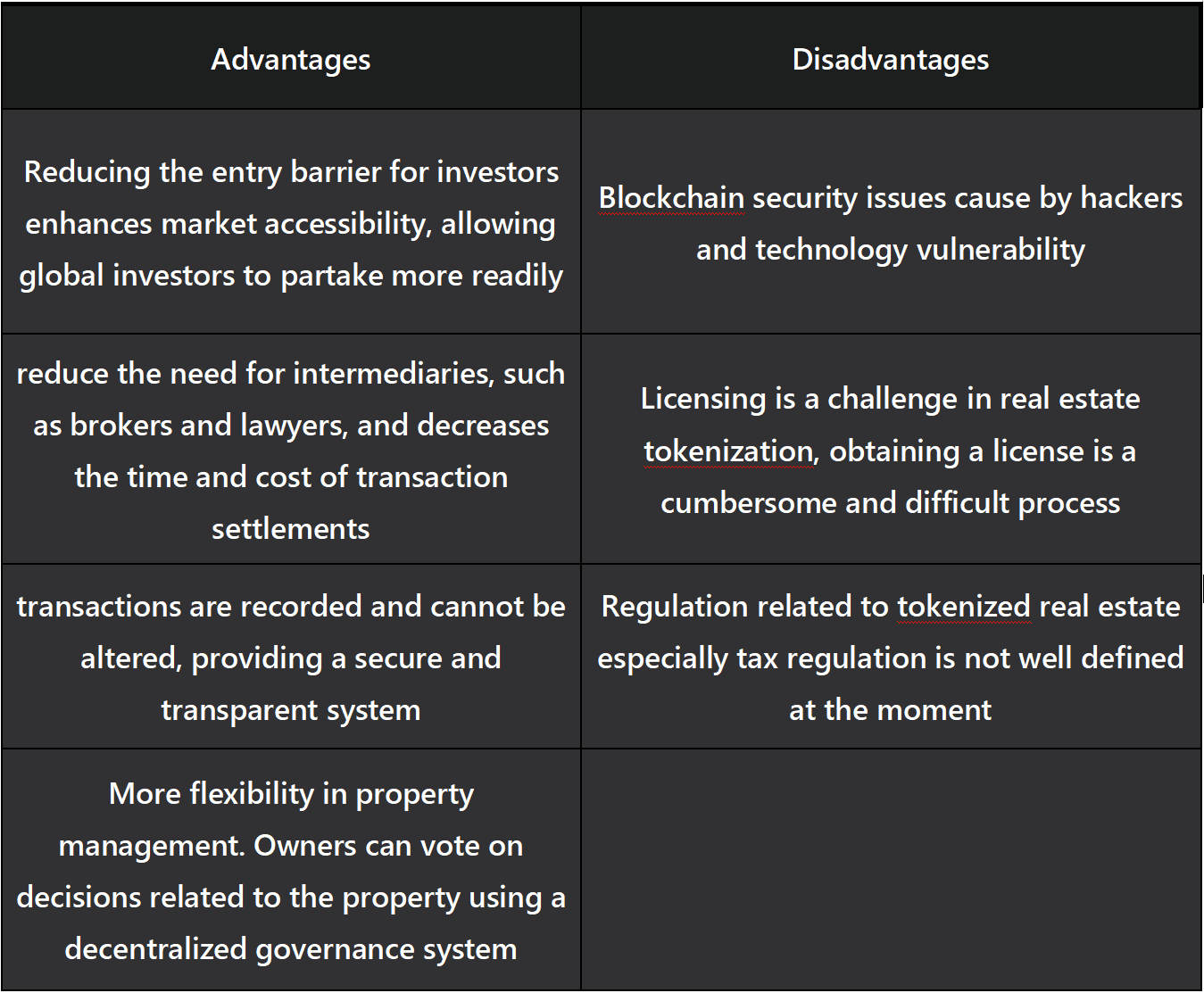

透過對過去兩年關於房地產RWA專案的營運觀察中,我們對它們的優點和缺點有了一些清晰的了解。

通常,房地產RWA專案具有上述優缺點。但深入研究具體案例時,發現由於管理和產品方法的不同,每個專案在營運過程中遇到的實際情況各不相同。

案例分析

在本章中,我選取了三個房地產RWA專案進行分析。每個項目採用不同的方法來代幣化房地產市場,並在其各自的領域中具有一定代表性。需要注意的是,這些項目仍處於早期階段,其產品尚未經歷長期和廣泛的市場驗證和測試。

‣RealT

RealT於2019年推出,是最早的房地產RWA項目之一,專注於透過Ethereum和Gnosis區塊鏈(主要在Gnosis上)使美國住宅房地產代幣化供散戶投資。

RealT購買住宅房產,並依照美國法規將持有的房產代幣化。這些房產的管理、維護和租金收集責任被委託給第三方管理機構。扣除費用後,這些房產產生的租金被分配給其代幣持有者。雖然RealT負責代幣化過程,但他們與持有房地產資產的公司在法律上是有隔離的。如其網站所述,如果該公司違約,代幣所有者有權指定另一家公司來管理持有房產。然而,值得注意的是,該協議並沒有強制要求RealT參與投資由他們推向市場的房產代幣。用戶持有房產代幣則可以每月從分得該房屋的租金,分得金額需要減去約2.5%的維護儲備金和通常約10%的管理費。

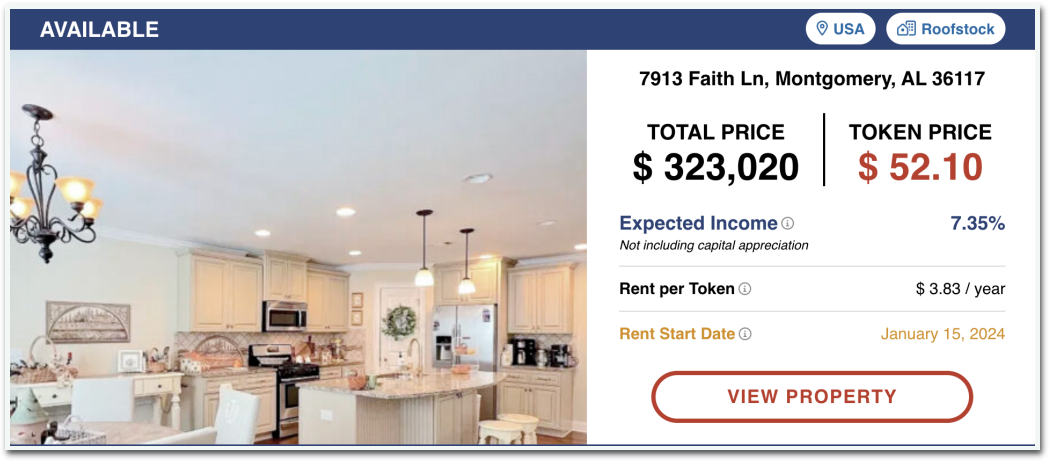

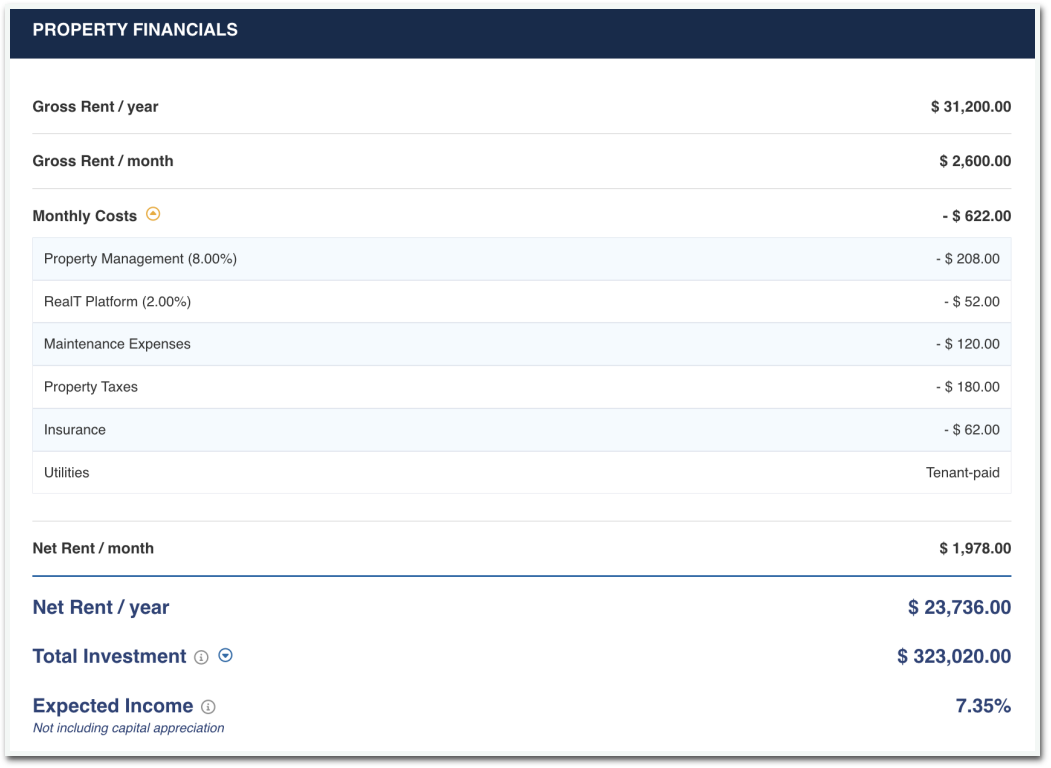

以蒙哥馬利的這處房產為例,房地產代幣的總價值為323,020美元,每個代幣的價格為52.10美元,共發行了6,200個代幣。該房產每月產生2,600美元的租金收入。扣除總計622美元的營運和管理費用後,每月淨利為1,978美元,年度總額為23,736美元。因此,每個代幣獲得3.83美元的分配,導致年利潤率為7.35%。

對於這個房產,RealT向市場提供了100%的代幣,這意味著RealT不需要與客戶共同投資,並維持一個近乎無風險的模型來運作。管理機構從租金中取得8%,並從維護費用中取得剩餘部分,投資平台僅為代幣化房產、選擇管理機構和監督管理而收取2%的費用。透過這種方法,RealT團隊可以節省大量的管理時間,專注於尋找合格的房產並將它們代幣化到市場上。

但是,雖然分散所有權有助於在投資者之間分攤風險,但它也引入了挑戰。當投資者的投資佔比太小,以至於公司管理成本過高而變得不可持續。 Laurens Swinkels的報告解釋了房地產代幣持有者和RealT之間的利益衝突。 RealT選擇管理機構來管理其擁有的房產;如果RealT對房產有大量所有權,他們會努力降低管理成本;因為管理不善將對他們產生負面影響較大。然而,如果RealT的持股比例太大,首先這將減少代幣的流動性,其次房產小股東們將不會履行監督責任。所有的代幣持有者都期望大股東能夠監督被雇用的管理機構是否有效率盡職。另一方面,如果RealT的持股極小,RealT可能缺乏足夠的動力來盡職挑選管理機構並積極參與監督,對眾多的散戶投資者來說,有效地監督管理機構將變得十分困難。

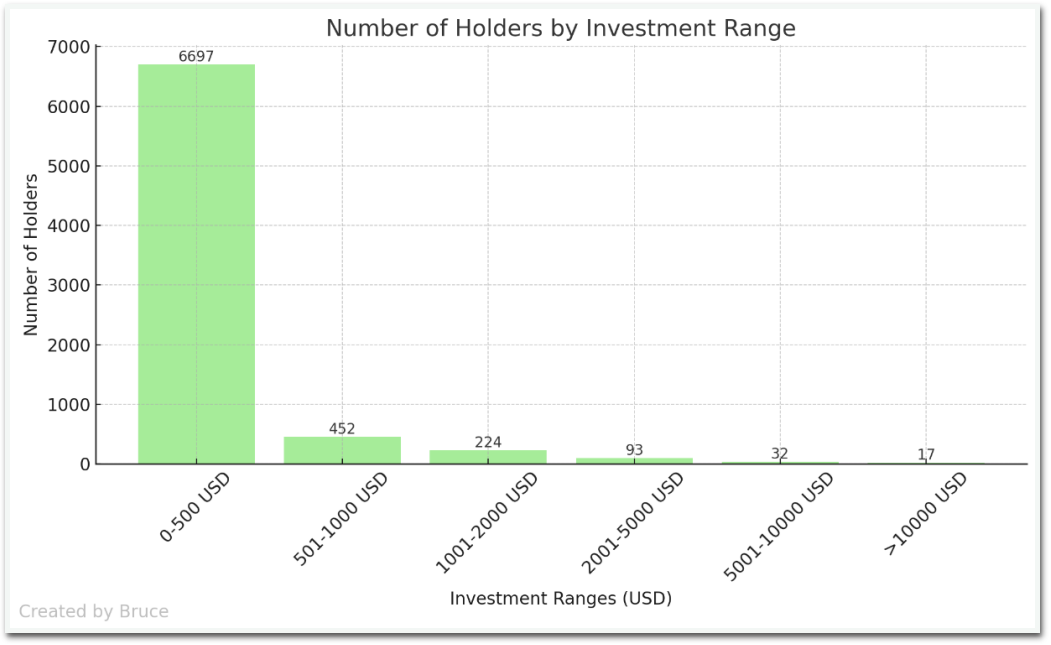

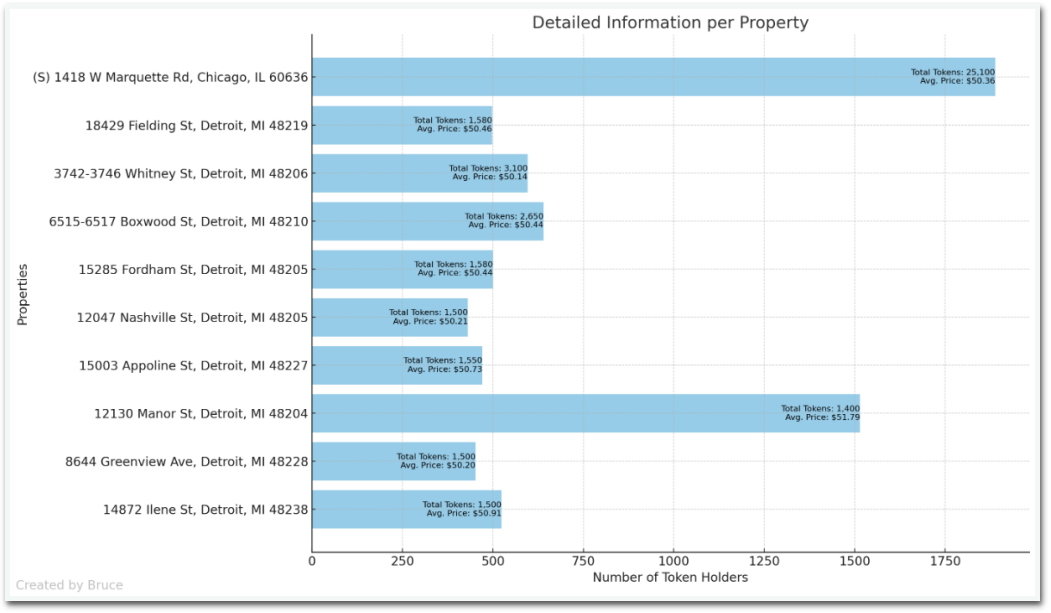

透過查看了RealT市場上最新售罄的十個房產代幣,並使用相關的區塊鏈瀏覽器來找出每個房產有多少持有者。正如你在圖表中看到的,RealT將房產分散成不同數量的代幣,以確保每個代幣的價格在50美元左右。大多數房產位於底特律,並且大約有500個代幣持有者,其中兩個房產的持有者超過了1,000人。現在,結合每個持有者的代幣數量來計算出RealT投資者的投資範圍。

大約90%的RealT投資者投資少於500美元,約9%的投資者投資500到2,000美元,1%的投資者投資超過這個數額。這表明RealT在一定程度上成功地為散戶投資者創造了一個房地產投資市場,並增加了房屋市場的流動性。

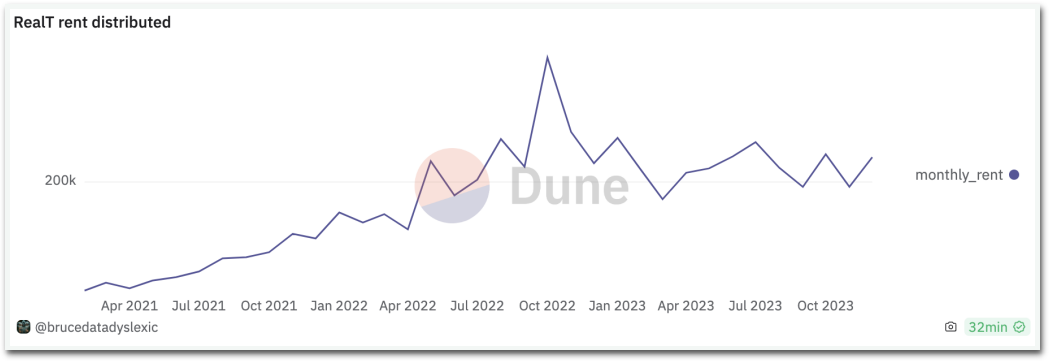

再根據RealT在其主要營運網路Gnosis的錢包位址上查詢交易資料(錢包位址:0xE7D97868265078bd5022Bc2622C94dFc1Ef1D402),RealT總共約分發了600萬美元的租金。平台費用根據維護費用、保險和稅費的波動,大約在租金的2.5%-3%之間,相當於過去兩年來平台收入約150K到180K美元。然而,由於RealT並未強制要求參與房地產投資,且如果選擇參與,其參與程度沒有特定的限製或說明,因此RealT從租金收入中獲得的利潤不得而知。

從公司結構的角度來看,RealT在特拉華州成立了Real Token Inc.作為公司的核心實體。這個實體不擁有任何房地產資產;它僅作為RealT專案的營運實體。此外,RealT還在特拉華州成立了Real Token LLC作為一系列房地產公司的母公司。像Real Token Inc.一樣,Real Token LLC(LLC:有限責任公司)不擁有任何房地產資產;其主要目的是簡化法律程序,允許用戶透過僅與一個公司簽約就能投資所有房產。最後,RealT為每個投資的房產成立了相應的系列LLC。作為Real Token LLC的子公司,每個系列LLC擁有特定的房產和相應的代幣。這種結構旨在確保一個房產的財務或法律問題不會影響RealT下的其他房產或母公司的營運。

‣Parcl

Parcl是一個DeFi投資平台,允許用戶交易全球房地產市場的價格變動。 Parcl用於透過AMM架構使房地產相關的合成資產的面向市場。 Parcl推出了Parcl LabsPrice Feed,以創建基於其銷售歷史記錄的特定區域房地產指數。歷史記錄時間長短可以根據房產的交易頻率而改變。在指數創建後,投資者有機會對房產價格走勢進行投機下注,該區域房地產價格建立看漲或看跌倉位。

這種方法因為並不存在現實的房產買賣,使Parcl避免了牽扯進實際房地產營運的法律問題。你也可以懷疑它是否真的算是房地產RWA項目,因為它不符合上述的標準。然而,它是一個相對受歡迎的RWA項目,得到了Coinbase、Solana Ventures、DragonFly以及行業內許多其他知名公司的投資,且因其獨特性在討論房地產RWA的產品多樣化時把它囊括進去是合理的。

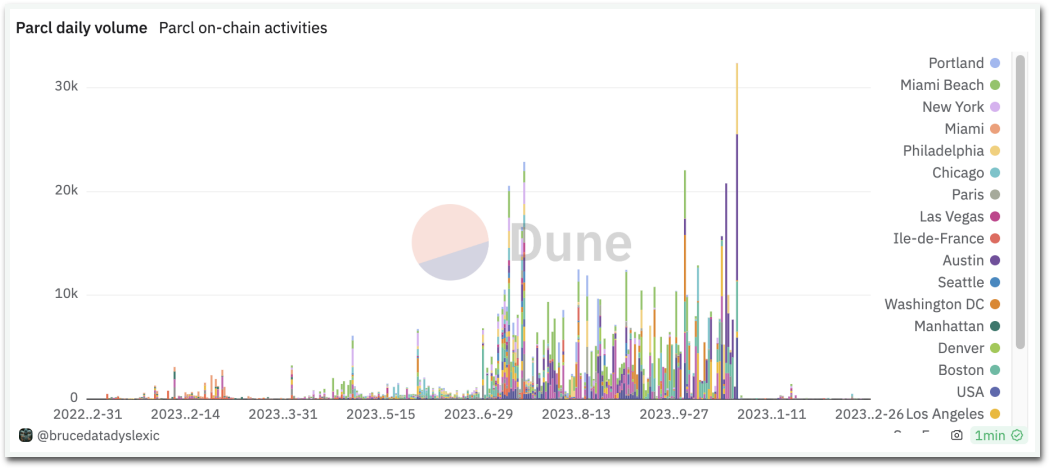

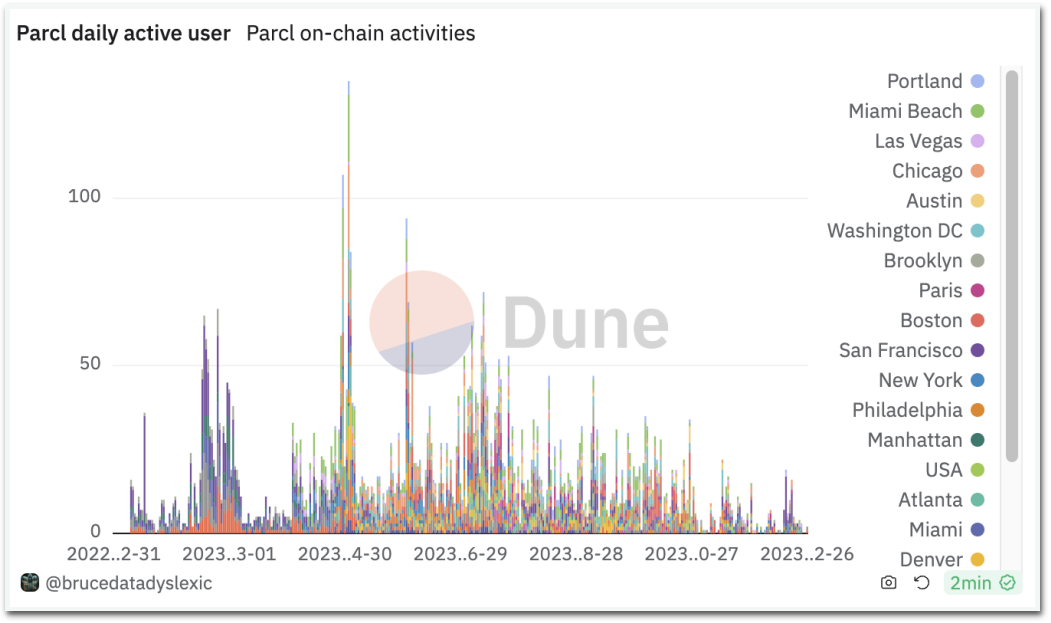

Parcl的測試網於2022年5月在Solana上啟動,目前其TVL有1,600萬美元。然而經過一年多的運營,Parcl似乎並沒有引起太多關注,每日交易量不到10,000美元,每日活躍用戶不到50人。

(10月26日的交易量下降是因為Parcl V3升級並更改了池地址,並關閉了許多交易對,因此該日期之後的交易量未被包括在內)

Parcl的產品易於使用且升級迅速,Parcl Labs價格提供者和指數市場設計較成熟。在營運方面,Parcl團隊積極推出Parcl Point、Real Estate Royale和其他用戶獲取計劃。儘管有這些優勢和眾多知名投資機構的支持,Parcl仍然保持相對較低的市場關注度和市場份額,用戶基礎小,交易量有限。也許從某種程度上證明了加密貨幣市場還沒有準備好迎接房地產指數產品。

‣Reinno

像Ripple和MakerDAO這樣的大型加密貨幣公司也在探索房地產RWA方向的產品。 Ripple在7月宣布,他們的中央銀行數位貨幣團隊正在嘗試支持用戶將房產代幣化並依此進行抵押貸款。 MakerDAO也與Robinland合作以支持房產抵押借貸。 RealT也提供使用代幣化房地產作為貸款抵押的選項,但這項服務僅限於他們發行的房地產代幣。本質上,這項服務更類似於代幣借貸產品,並沒有實質上增強個人房地產所有者的資本流動性。

Reinno是一個在2020年推出並在2022年停止運營的荒廢項目,雖然沒有在市場上留下太多痕跡,但它引入了兩個與房地產RWA相關的產品值得一提。

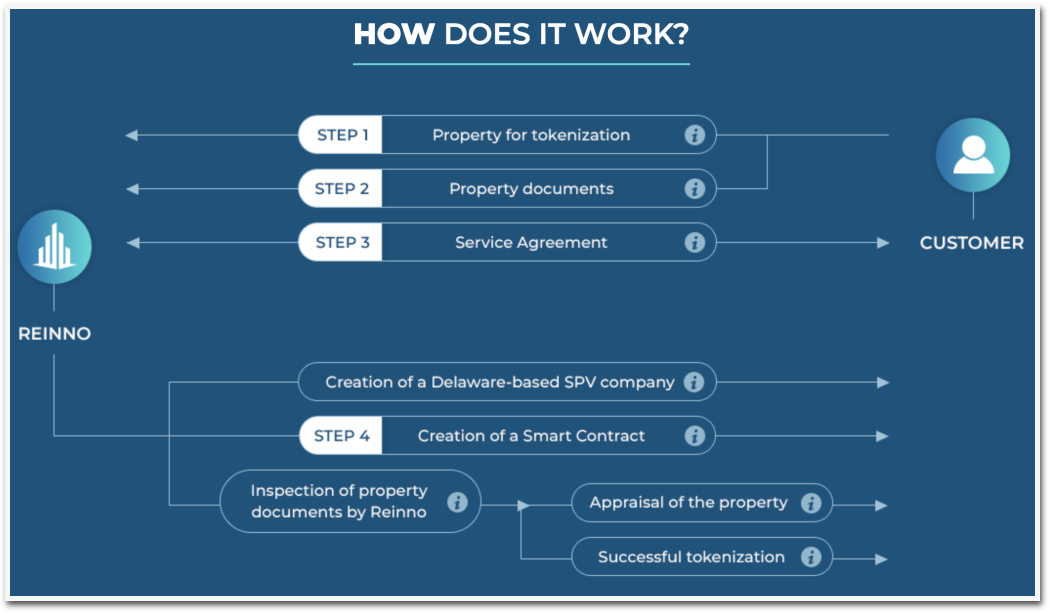

第一個產品是基於代幣化房地產的貸款服務。當房產所有者需要融資時,他們可以將房產文件提交給Reinno。獲得批准後,Reinno將在特拉華州為其創建一個特殊目的載體公司(也稱為SPV,是由母公司創建的子公司,用來隔離財務風險。其作為獨立公司的法律地位使其義務即使母公司破產也是安全的。在美國,SPV通常與LLC相同。)然後,Reinno將為房地產代幣創建一個智能合約,所有者可以將代幣作為貸款的抵押品存入並進行借貸,貸款限額將基於代幣價值。

(之所以RealT、Reinno以及許多其他項目都選擇在特拉華州註冊是因為:1,特拉華州擁有美國乃至全球最全面、更新速度最快、最專業的公司法律體系,與美國其他州和全球其他司法管轄區相比提供了更多的安全性和可靠性;2,大多數美國科技新創公司、三分之二的財富500強公司以及80%的美國IPO公司都選擇特拉華州進行公司註冊;3,全球任何個人都可以輕鬆地使用線上服務在家中設立特拉華公司,最低僅需幾百美元。這項註冊服務甚至提供營運公司所需的所有工具和文件的存取權限,包括雇主識別號碼(EIN)和稅務ID,並自動產生公司章程。)

第二種產品是房貸融資,在用戶用銀行房貸購買房產後,他們可以將房產所有權代幣化以進行融資。所獲得的資金用來償還銀行房貸,之後客戶隨後以固定利率向協議償還該筆貸款。

Reinno的營運仍然是一個中心化和線下模式,通常客戶需要訪問辦公室並提交房產文件。採取像Reinno這樣的方法有一些明顯的風險。首先,如果借款人選擇違約停止償還貸款,Reinno作為代幣化服務商而不是貸款人,將難以起訴借款人。 Reinno實際上並不擁有抵押的房產;貸款本質上是由選擇在Reinno上提供資金的用戶提供。由於缺乏借款人和貸款人之間的直接貸款合同,特別是在碎片化房地產代幣融資的背景下,沒有完善的法律框架來保護這些貸款人。 Reinno沒有提供詳細的措施來減輕這種違約風險。其次,如果房產所有者在藉款後決定出售房屋或在Reinno完成抵押融資後停止繼續向銀行償還抵押貸款,這種導致房屋產權轉移的行為不能有效的被Reinno阻止,導致貸款人實際上對房產價值的“雙花”。這些明顯的風險可能是致使專案停止營運的原因之一,未來房地產RWA將需要更成熟的法律架構來解決這些問題。

還有一些其他的房地產RWA項目沒有包括在內,原因如下:1,與提到的項目非常相似且市場份額更小;2,仍處於概念階段,缺乏足夠的資訊進行有意義的討論;3,是一個的RWA項目並且可以支援房地產業務,但其業務目前集中在其他RWA上,如債券或證券。這是這些項目的列表,有興趣的人可自行查看。

結論

房地產RWA是一個相對較新的概念,尚未確立明確的市場規模或產生龍頭項目。目前在這一領域運營的項目在市場規模和用戶基礎方面相對較小。這一領域需要嚴格的合規化運作和成熟的法律框架進行規制。一些專案採用了風險隔離的公司結構,或選擇與房產相關的金融產品作為投資目標,以降低營運風險。然而,要充分發揮房地產RWA的最大潛力——購買、出售房產和抵押貸款立法進度和營運合規是必不可少的。

在立法方面,關於房地產RWA尚未建立清晰一致的框架供人遵循。美國證券交易委員會將大多數代幣分類為證券,商品期貨交易委員會認為部分代幣是商品,美國財政部金融犯罪執法網絡將某些代幣分類為貨幣,而內部收入服務局認為某些代幣是應稅財產。此外,沒有國際監理架構可供參考。監管機構對如何分類房地產代幣的不一致導致規則不清晰和過程混亂,這兩者都會威脅潛在投資者,並危及房產代幣化的長期可行性。

然而在如此混亂的監管狀態下仍然有許多知名金融企業、加密貨幣公司在努力嘗試房地產RWA,並且少量項目已經在1-2年的運營中有限的證明了產品的可行性,房產作為金融投資領域中規模龐大的一個板塊,相信隨著相關法律架構的建立與完善,房地產RWA將引來快速蓬勃的發展。