原文作者:Jaleel

原文來源:BlockBeats

隨著比特幣現貨ETF 的核准日益臨近,市場的關注度日漸升高。多家資產管理公司緊鑼密鼓地準備著,而分析師和發行人們紛紛預測,美國證券交易委員會(SEC)可能會在1 月10 日或之前做出有利的決定。

這項決策不僅關係到比特幣的價格變動,更將成為整個加密貨幣市場的轉捩點。如果比特幣現貨ETF 的通過是必然,那麼我們又該如何第一時間獲悉透過與否消息,又該重點關注哪些資訊呢?

如何快人一步掌握ETF 動態?

除了開啟在新聞媒體專業財經新聞網站的推播外,還有什麼方法可以比媒體更快一步獲悉消息?

1. 美國證券交易委員會(SEC)官網

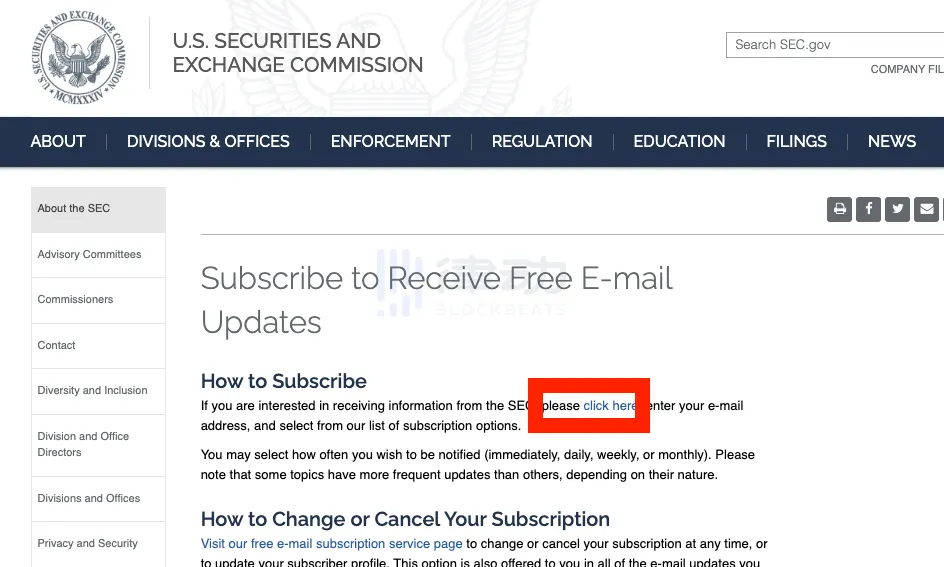

您可以在SEC 的官網上註冊,填寫郵箱,以便第一時間獲取關於比特幣ETF 等相關的官方訊息和決策。 SEC 作為監管機構,其發布的信息是最權威和最準確的。

2. 資深產業專家與分析師

一些知名的行業分析師,如Bloomberg ETF 分析師Eric Balchunas 和James Seyffart,他們在比特幣ETF 方面有深入的研究和見解,關注他們的社交媒體可以獲得更專業的分析和預測,開啟小鈴鐺也將第一時間得到消息。

3. 市場價格與交易量

老實說,市場價格往往是最快的訊號。比特幣ETF 相關的任何重大新聞都可能迅速反映在比特幣的價格和交易量上,甚至提前啟動。因此,密切關注市場價格和交易量的變化也是獲取資訊的重要手段。

集體批准還是單獨通過

ETF 分析師和發行人一致認為,SEC 會在1 月10 日或之前做出有利的決定,1 月10 日是SEC 最後決定ETF 是否獲批的期限,決定是否批准木頭姐的ARK Investment Management LLC 和21Shares提交的比特幣現貨ETF 申請。

SEC 很難只批准某個比特幣現貨ETF 的通過,就像曾經的比特幣期貨推出一樣,如果單純批准某個可能會造成市場份額傾斜,靠後推出的ETF 就會降低一些購買標準,這會導致市場資金外流,SEC 需要促進和維持市場公平。

因此在這一輪一月份的批准中,SEC 將只批准某個或多個比特幣ETF,也是市場極為關注的重點之一。

授權參與者AP:ETF 市場的關鍵角色

授權參與者(Authorized Participant,簡稱AP)在交易所交易基金(ETF)產業扮演至關重要的角色。這些通常是大型金融機構,例如投資銀行或市場做市商,他們在ETF 市場中的作用不可或缺,負責維護ETF 的流動性和市場效率。 AP 的核心職責包括創造和贖回ETF 份額,這意味著他們有權直接與ETF 提供者進行交易,無論是創造新的ETF 份額還是消除現有的份額。

此外,AP 在維護市場價格與淨資產值的一致性方面發揮關鍵作用。他們透過在必要時創造或贖回ETF 份額,幫助確保ETF 的市場價格接近其底層資產的淨資產值(NAV),從而減少價格偏差並提升市場效率。 AP 也作為市場流動性的提供者,透過其創造和贖回活動,使得投資者可以更輕鬆地買賣ETF 份額。作為大型金融機構,他們還負責管理與創造和贖回ETF 份額相關的市場和流動性風險。

考慮到與ETF 創造和贖回相關的複雜性,AP 通常是具備高度專業知識和市場操作能力的機構。在市場波動較大或流動性較低的情況下,AP 的活動對於確保ETF 市場的健康運作尤其重要。透過AP 的機制,ETF 能夠更有效地追蹤其底層資產的表現,同時為投資者提供一個更穩定可靠的交易環境。

根據最新的資訊顯示,包括貝萊德在內的正在申請比特幣現貨ETF 的資產管理公司,大部分都選擇和公佈了各自的授權參與者。

例如,BlackRock 計劃選擇JPMorgan Securities 和Jane Street 作為其授權參與者。而灰階CEO 在社群媒體上發文表示,灰階在今年5 月提交的文件上早已確認過,GBTC 轉換為現貨ETF 後,Jane Street Capital 和Virtu Americas 為其ETF 的授權交易商(Authorized Participant)。

高盛正在接洽貝萊德和灰階並就成為其現貨比特幣ETF 的授權參與者(AP)進行談判。根據The ETF Store 總裁Nate Geraci 在社群媒體上揭露,繼高盛之後,摩根大通也正在與灰階(Grayscale)進行談判,以擔任其現貨比特幣ETF 的授權參與者。

WisdomTree 已為其現貨比特幣ETF 提交了最新版修訂後S-1 文件,指定Jane Street Capital 為其現貨比特幣ETF 的授權交易商(Authorized Participant)。景順(Invesco Galaxy)指定JP Morgan 和Virtu Americas 為其現貨比特幣ETF 的授權交易商,前6 個月將不收取費用。富達指定Jane Street 為其現貨比特幣ETF 的授權交易商,費用為0.39%。

Fidelity 則命名了Jane Street Capital 作為其授權參與者之一。 Invesco/Galaxy 選擇了JPMorgan 和Virtu 作為授權參與者。 Valkyrie 選擇了Jane Street 和Cantor Fitzgerald 作為授權參與者。

這些資訊可能會隨著後續的審批過程和各公司策略的變化而改變。不過可以看見的是,Jane Street 幾乎是所有這些資產管理公司的選擇。

ETF 費用:影響投資人選擇的關鍵因素

在比特幣現貨ETF 的激烈競爭中,各家公司所設定的ETF 費率具有決定性的重要性,這不僅影響了投資者的選擇,也顯著影響了公司的市場競爭力。 ETF 費率,作為投資者承擔的管理成本,直接關係到投資回報率,因此在選擇ETF 產品時,投資者往往會優先考慮費率較低的選項。

目前市場上,VanEck 的ETF 費用標準為0.25%,以其的低費率處於領先地位,這使其產品對價格敏感的投資者更具吸引力。低費率策略不僅提高了富達的市場競爭力,也可能迫使其他競爭對手調整自己的費率結構。

Fidelity(富達投資)費用標準為0.39%,貝萊德的ETF 費用標準為0.3%,前12 個月為0.2%。

同時,ARK 21shares 的費用標準為0.25%,前6 個月免費。 Invesco(景順投資)雖然宣布其費率為0.59%,但也選擇在最初的六個月內免收費用。可以說這是一種積極的市場進入策略,旨在快速吸引客戶基礎並增加市場份額。這種短期的費率優惠可能會吸引那些尋求初期成本效益的投資者。

景順投資也指定了JP Morgan(摩根大通)和Virtu Americas 作為其現貨比特幣ETF 的授權交易商,這種與知名金融機構的合作可能進一步增強其產品的吸引力。

同時,富達投資選擇Jane Street 作為其現貨比特幣ETF 的授權交易商,並保持其低費率不變,這體現了其在保持成本競爭力的同時,也注重與高品質交易夥伴的合作。

總的來說,比特幣現貨ETF 市場的競爭不僅體現在產品和服務的品質上,也體現在費率策略上。費率的高低直接影響投資人的選擇,而在這個充滿競爭的市場中,各大公司透過不同的費率策略來吸引和保留客戶,這些策略的有效性將在未來市場表現中得到驗證。

圖源:@JSeyff

GBTC 的轉變時刻:同步核准成為比特幣現貨ETF?

關於GBTC 是否會與其他公司同日核准轉換為比特幣現貨ETF,這是市場關注的重要議題。從目前的跡象來看,包括高階主管的社群媒體推文、公司提交的文件,以及其他公開的行為和訊息傳遞,似乎都在暗示GBTC 正準備在其他公司推出比特幣現貨ETF 的同一天進行轉換和上市。

GBTC(Grayscale Bitcoin Trust)作為目前市場上最大的比特幣信託產品之一,目前管理著約270 億美元的資產。這一規模不僅在加密貨幣領域中佔據重要地位,也使其在整個ETF 市場中極具影響力。一旦GBTC 成功轉換為現貨比特幣ETF 並上市,它將立即成為按資產管理規模排名前60 的ETF,這一躍升將在市場上產生顯著的影響。

GBTC 的這項轉換不僅意味著其產品結構和監管框架的變化,也可能吸引更多尋求傳統金融產品和服務的投資者。這種轉換將使GBTC 從一個較為封閉的信託結構轉變為更開放、更具流動性的ETF 結構,這對於希望透過傳統金融管道投資比特幣的投資者來說,是一個重要的吸引力。

總體而言,GBTC 的轉換和上市將是比特幣ETF 市場的一個重要里程碑,不僅會增加市場上現貨比特幣產品的選擇,還可能會推動整個產業的進一步成熟和發展。如果GBTC 能夠與其他公司同日獲批上市,這將是一個對整個行業都極具意義的事件,它的影響力和市場地位將為比特幣ETF 市場帶來新的活力和競爭格局。

資金規模預測:比特幣ETF 即將吸引的資本量

有傳聞說BlackRock 將投入20 億美元。 1 月6 日,VanEck 數位資產研究主管Matthew Sigel 在參與Twitter Space 時發言表示,據知情人士向其透露,貝萊德已從現有比特幣持有者那裡籌集了20 億美元資金,這些資金希望在第一週內轉換為現貨比特幣ETF。

對此,彭博ETF 分析師Eric Balchunas 表示,如果這是真的,20 億美元將打破ETF 的所有首日/週交易量以及管理規模記錄。目前其從另一個消息來源得知,貝萊德確實已經準備好第一天將投入ETF 中的資金了。

另外從去年8 月開始,Ark Invest 開始逐漸減倉GBTC,當時就有不少人猜測,精明的木頭姐開始減倉GBTC 的原因,或許是在為自己的比特幣現貨ETF 基金做準備。

根據ARK 方舟基金持股數據顯示,ARK 方舟基金在10 月裡,累計減持146,242 萬份GBTC,沒有任何買入。 9 月裡,買進1.1249 萬份GBTC,但賣出67,494 萬份GBTC。 8 月裡,買進10.641391 萬份GBTC,但賣出10.877624 萬份GBTC。

到了12 月,根據彭博社分析師分析師監測,ARK 方舟基金已經出售了超過200 萬股灰度比特幣信託(GBTC)股票,清倉了其全部剩餘GBTC 頭寸,並用1 億美元左右的一半資金購買了ProShares 比特幣策略ETF(BITO)的股票。

同時,共同創辦人 @ETF_Institute,ARK Invest 可能會投入2 億多美元,以取代其ARKW 中的GBTC。

雖然現在網傳流入金額的消息都沒有得到官方的確認,但畢竟這幾家資管企業的資產管理規模都不是小數目,比特幣ETF 通過後將有多少資金流入,是一個值得關注的問題。

聲明:本內容為作者獨立觀點,不代表0x财经 立場,且不構成投資建議,請謹慎對待,如需通報或加入交流群,請聯絡微信:VOICE-V。

來源:區塊律動BlockBeats 原創