1 月10 日凌晨,就在市場對現貨比特幣ETF 申請的最終結果翹首以待的時候,美國證券交易委員會(SEC)卻鬧了一個大烏龍——SEC X 帳戶離奇被盜,並發布“比特幣現貨ETF 核准」假消息。

這次假消息烏龍先是導致比特幣迅速拉漲,一度觸及48000 美元,隨後證偽後又大幅下跌,最低下破44700 美元,這也再一次從側面佐證了目前在現貨ETF 這件事上,消息面的一舉一動對二級市場行情的巨大影響力。

如今距離ETH 申請的最終結果出爐已不足20 小時,讓我們簡單回顧下比特幣ETF 的發展歷程,以及未來可能會帶來什麼影響?

持續10 年的ETF 上市路

自從2013 年Winklevoss 兄弟首開比特幣ETF 的濫覲, 10 年間每年都有不同的機構提出比特幣ETF 申請,但都無一例外,均以失敗告終(或被美國SEC 拒絕,或主動撤銷),甚至都成了一個「透過永遠在明年的魔咒」。

有別於美國諸多比特幣ETF 數年申請而不得的無奈等待,2021 年2 月18 日加拿大Purpose 投資公司吃了「比特幣ETF 的首隻螃蟹」—Purpose Bitcoin ETF:

它推出了世界第一支比特幣ETF——Purpose Bitcoin ETF,並在多倫多證券交易所掛牌交易,發行第一天交易量就達到了近4 億美元,足見市場對比特幣ETF 的期盼。

根據CoinGlass 數據,截至2024 年1 月10 日,加拿大Purpose Bitcoin ETF 持有的比特幣數量已達到3.55 萬枚,資產管理規模超16.5 億美元。

且在Purpose Bitcoin ETF 推出後的第二天,加拿大資產管理公司Evolve Funds Group 就緊接著推出了第二支比特幣ETF,不過最受市場關注的無疑還是SEC 對美國比特幣ETF的申請情況——在加拿大批准了一系列比特幣ETF 之後,美國ETF 的申請量也開始呈現顯著上升趨勢。

2021 年後,VanEck、NYDIG 、Valkyrie、Simplify、 Anthony Scaramucci 旗下對沖基金天橋資本(SkyBridge Capital)以及富達子公司FD Funds Management 等多個金融公司的比特幣ETF 相繼問世。

而灰階也打算將其比特幣信託(GBTC)轉換為交易所交易基金(ETF),轉換的時間取決於監管環境。

總的來看,從2013 年Winklevoss 兄弟第一次向美國證監會(SEC)提交比特幣ETF 申請至今,SEC 尚未批准通過任何一家美國公司的申請,因此誰能拔得「美國第一支比特幣ETF」的頭籌,至今仍是未定之數。

2023 年以來的新變數:傳統巨頭入場

不過有別於先前多集中在圈內色彩濃厚的機構申請來源,2023 年以來,尤其是近半年以來,傳統金融世界中的資產管理公司、投資銀行等傳統金融民工世界中的關鍵角色也開始密集進場,甚至堪稱井噴,分羹意圖明顯。

據筆者不完全統計,2023 年6 月以來見諸報道的已有美國資管巨頭貝萊德、富蘭克林鄧普頓、方舟投資管理公司(Ark Investment Management)、瑞士加密貨幣ETP 發行商21Shares、資管巨頭景順(Invesco)等等:

此外,2023 年10 月24 日凌晨,貝萊德的iShares 比特幣信託(iShares Bitcoin Trust)更是一度被列舉在美國證券存託清算公司(DTCC)交易所交易基金(ETF)清單上,交易代碼為IBTC,這也是推動比特幣現貨ETF 上市的環節。

不過DTCC 也強調,將證券加入NSCC 證券資格文件中,為向市場推出新ETF 做準備是標準做法,出現在名單上並不表示特定ETF 基金的任何未完成的監管或其他審批程序的結果。

尤其有趣的是,DTCC 發言人表示貝萊德的現貨ETF 實際上自8 月以來就一直存在,也就是說過去兩個月只是沒有被媒體廣而告之。

總的來看,對美國的一眾比特幣ETF 申請而言,目前最值得關注的其實是監管者的態度,雖然美國SEC 主席Gary Gensler 在任職之前被認為是加密行業的友好人士,但其接任以來並未明顯有較為正面的表態(ETF 照樣不通過),甚至多次言辭激烈地對加密產業進行抨擊。

ETF 到底影響幾何?

那ETF 一旦通過,對加密產業的具體影響會如何?

灰階的GBTC 信託其實就是最好的例證-最新數據顯示,灰階GBTC 負溢價率已進一步收窄至6% 昨夜,主因便是市場預期美SEC 批准將GBTC 轉換為ETF 的可能性不斷加大。

一旦轉換為ETF,由於ETF 結構的靈活性,GBTC 將不再以大幅度的折扣或溢價進行交易。這也能從說明了ETF 對比特幣現貨市場的影響究竟是什麼:

帶來天量規模的增量資金,打通傳統主流投資者投資加密貨幣的道路,並儘可能推動比特幣等被華爾街大規模地接受,使得加密資產配置獲得更廣泛的認可。

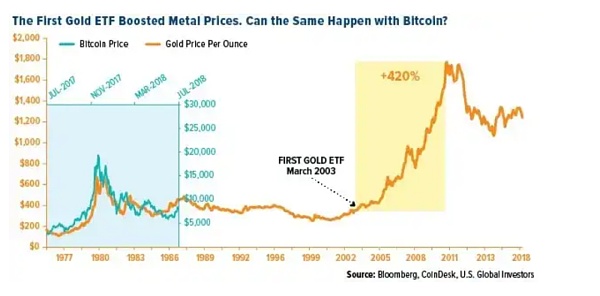

我們以黃金作為參照,首支黃金ETF SPDR Gold Trust(GLD)於2004 年在美國上市,在上市後的一年內,黃金價格上漲了25%,而接下來5 年,黃金更是上漲了500% 。

總的來看,對於2013 年就開始吹響號角的「比特幣ETF」而言,經過了整整10 年行業內眾人的不斷「申請-失敗-再申請」循環,今年也算是終於看到了最接近成功的曙光。

尤其是貝萊德、富達等一眾傳統金融機構巨頭相繼下場,華爾街、媒體的關注度前所未有。

從這個角度來看,無論是否能夠在明天通過,現貨比特幣ETF 都已經贏了一大步。