作者:Alex Thorn,Gabe Parker;來源:Galaxy;編譯:松雪,金色財經

前言:

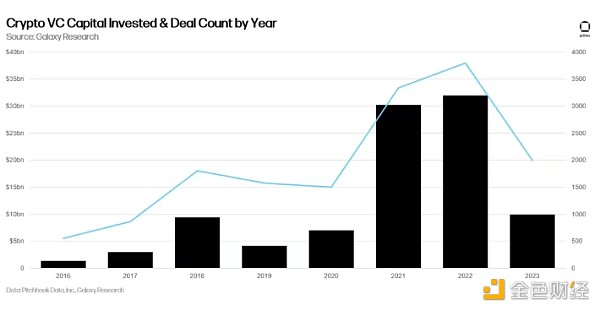

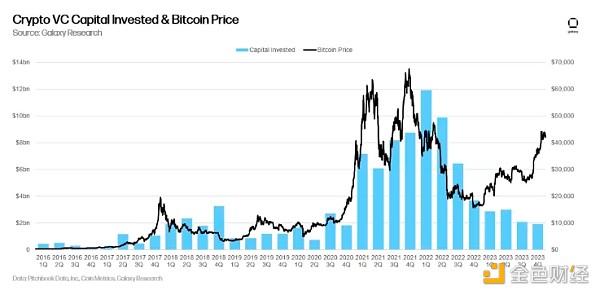

2023 年對於加密貨幣來說是具有里程碑意義的一年,BTC 上漲超過160%,ETH 上漲90%,但加密貨幣創投仍較2022 年的輝煌年份大幅下降。緊縮的貨幣政策增加了資本成本,全面減少了風險投資配置,而風險投資支持的加密貨幣行業新創公司的幾起重大事件進一步降低了配置者的投資興趣。最終,2023 年結束時,加密貨幣創投的投資金額僅為前兩年的1/3,交易額僅略多於前兩年。然而,加密貨幣產業似乎將在2024 年激增,而各國央行也準備放鬆貨幣政策,這兩者的結合可能會導致今年人們對加密貨幣創投重新產生興趣。

創投

交易數量和投資資本

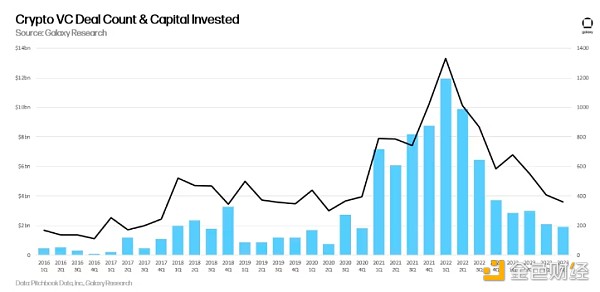

從交易數量和投資資本來看,2023 年是加密貨幣創投的第三大年份,儘管這兩個指標都比2022 年大幅下降。

按季度來看,交易數量和資本投資持續創下新低。 2023 年第四季359 筆交易投資19.8 億美元,略低於2023 年第三季。

交易數量創2020 年第二季以來的最低點,投資資本創2020 年第四季以來的最低水準。

風投資金投資與比特幣價格

雖然創投通常與比特幣價格相關,但這種相關性在2023 年顯著打破,比特幣上漲160%,而加密貨幣創投投資不斷創下新低。

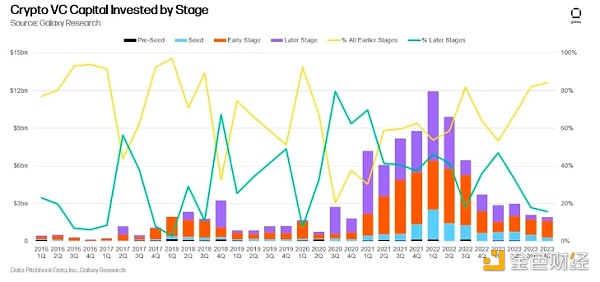

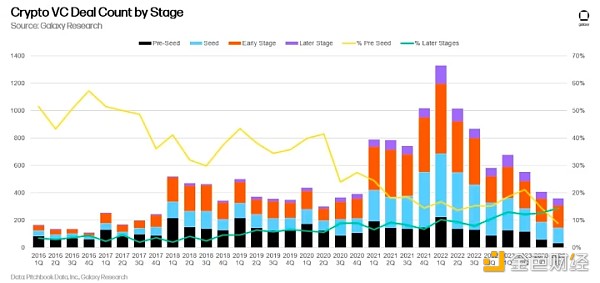

階段性創投

在整個2023 年,早期公司佔據了創投交易的大部分,這一趨勢在全年加速。 2020 年第三季和第四季,只有不到20% 的交易是由後期公司完成的。

雖然種子輪投資前的交易份額從2022 年中期到2023 年中期有所增長,但最早階段的交易份額在2023 年下半年急劇下降。

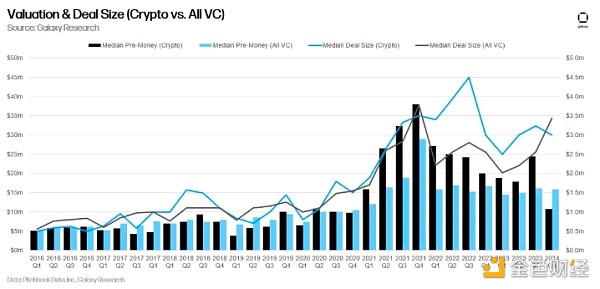

估值和交易規模

由創投支持的加密貨幣公司估值在2023 年大幅下降,第四季達到2020 年第四季以來的最低投前估值中位數,而所有創投的投前估值在2022 年初最初下降後保持相對穩定。第四季較2022 年第三季450 萬美元的歷史高點下降了33%。

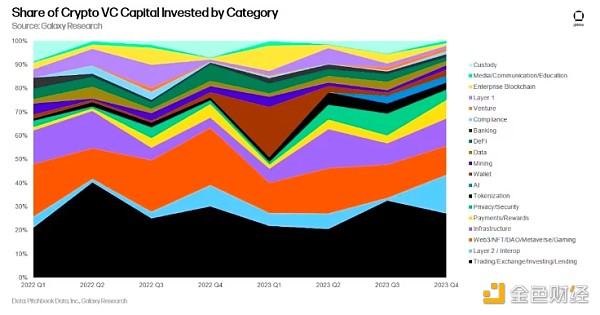

按行業分類的投資

專注於交易、交易所、投資和貸款公司的新創公司連續第四個季度籌集了最多的創投資金(佔總額的27%)。我們的Layer 2 和互通性類別籌集資金位居第二(16%),其中以Wormhole 的2.25 億美元融資居首。 Web3 以12% 的融資額排名第三。我們的新人工智慧類別穩定在所有籌集資金的3% 左右。

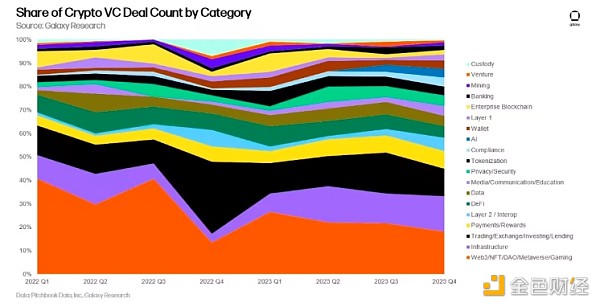

從交易數量來看,Web3 繼續領先,該類別包括遊戲、NFT、DAO 和元宇宙相關公司,其次是基礎設施公司,超過了交易、交易所、投資和貸款公司,位居第二。

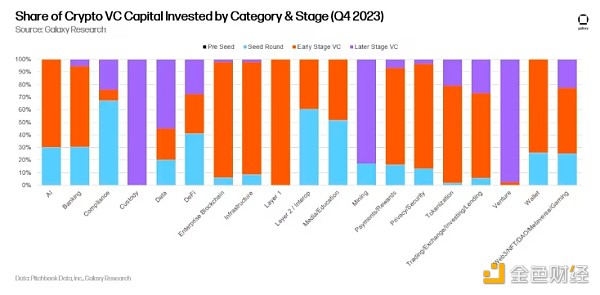

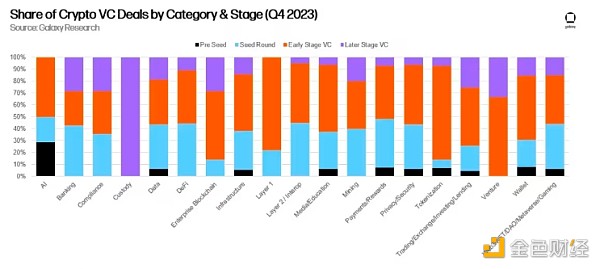

按階段和類別劃分的投資

從階段來看,合規類別的新創公司偏向種子階段,而創投和託管類別中的資本則嚴重偏向後期階段。如果公司是融資或資本部署的平台,則被歸類為「風險投資」。請注意,一家公司在託管類別中籌集了後期資金,但沒有揭露交易規模,因此該圖表中的一欄基於極其有限的數據。

在交易數量上,值得注意的是,50% 的人工智慧新創公司交易是種子期或種子期前的交易,這表明企業對這個新興類別表現出濃厚的興趣。

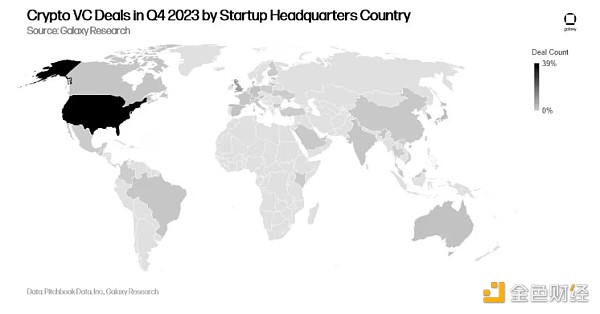

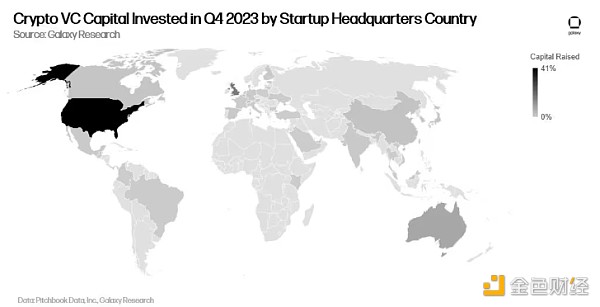

按地理位置劃分的投資

2023 年,美國在交易數量和投資方面繼續佔據主導地位。第四季近40% 的交易涉及總部位於美國的新創公司。

從投資資本來看,情況也類似。儘管面臨監管阻力,美國的主導地位仍在持續。

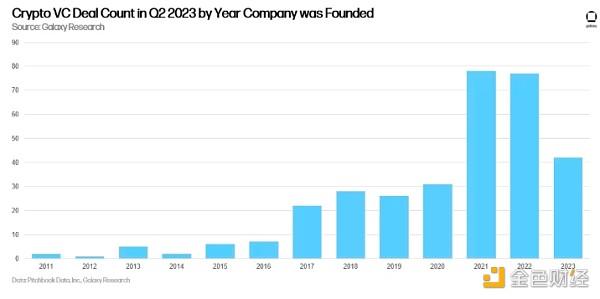

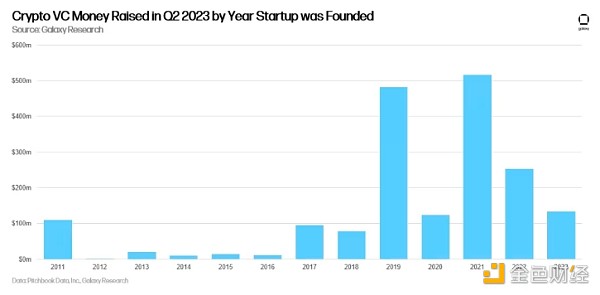

群組投資

2023 年第四季中,2021 年成立的公司交易數量最多(78 筆),其次是2022 年成立的公司(77 筆)和2023 年成立的公司(42 筆)。

2021 年成立的公司籌集的資金最多(5.16 億美元),2019 年成立的新創公司位居第二(4.82 億美元)。

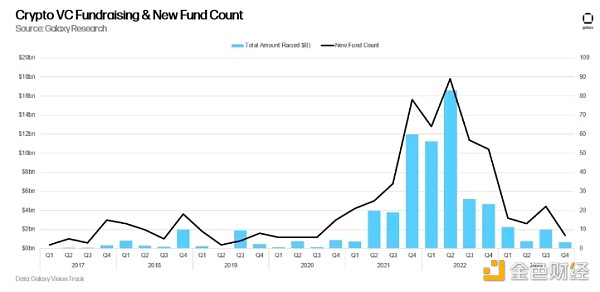

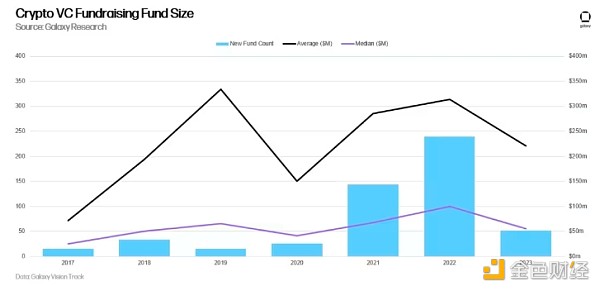

加密貨幣風投

加密貨幣風險基金的募款仍然極具挑戰性。宏觀環境和加密貨幣市場基礎設施新創公司的動盪,阻礙了分配者對加密貨幣做出與2021 年和2022 年相同水準的承諾。 2023 年第四季,新加密貨幣創投基金數量最少,分配金額也最少。

從年度來看,2023 年是自2020 年以來新推出的加密貨幣創投基金數量最少的一年。平均基金規模年減30%,而基金規模中位數下降45%。

總結

2023 年對加密VC 來說是艱難的一年,生態系統尚未牢固觸底。儘管流動加密貨幣價格回升,但創投活動每季都不斷創下新低。創辦人和投資者都繼續面臨艱難的融資環境。

比特幣ETF 將對加密貨幣創投和對沖基金帶來壓力。分配者能夠透過受監管的現貨比特幣ETF 以低廉的費用獲得加密貨幣的能力,將為尋求推出新的主動基金的資產管理公司帶來額外的挑戰。雖然有些經理人已經這樣做了,但目前不以BTC 為基準的經理人將面臨公開或隱性做法的壓力。

種子前交易無論是實際價值計算或相對而言都持續下降。 2023 年第四季僅完成了32 筆種子前交易,僅佔已完成交易的8.9% 和投資資本的0.26%,低於2019 年第一季交易數量最高的217 筆(43%) 和2016 年第一季資本投資最高的19% 。

貿易和Web3 公司繼續佔據主導地位,但人工智慧正在呈現成長。為投資者提供買賣加密貨幣方式的公司繼續在融資中佔據主導地位,但Layer 2 和互通性投資在第四季度有所增加,Wormhole bridge 籌集了大量資金。人工智慧正在成為一個更有趣的類別,有幾家新創公司進入了這個領域。

美國繼續主導加密貨幣新創生態系統。儘管美國在交易和資本方面保持明顯領先地位,但美國的監管挑戰可能迫使更多公司轉向海外。如果美國要繼續成為技術創新的中心,政策制定者應該意識到他們的作為或不作為可能會如何影響這個生態系統。