“Fish where the fish are.” (在有魚的地方釣魚)

—查理芒格

最近有好朋友問,DeepQuant 有2024年的預測嗎?去年看了你們年初報告,抄底幣圈,抓住了復甦牛市,收益頗豐,想了解你們今年怎麼看?

感謝信任,恭喜To da Moon,有興趣可以翻閱公眾號【DeepQuant Group】。但我再次聲明,個人及團隊的觀點均不構成投資建議,僅供參考,我們這些年堅持輸出認知,主要是為了日後複盤。

在我初入投資產業時,前輩們教誨,你有哪些洞見與眾不同?將決定你何去何從。本文資訊量較大,涉及行為金融學、宏觀經濟週期、基本面分析、AI 、各賽道分析,建議先收藏或分享,日後細讀,如有異議,歡迎交流。

TL , DR

1. 2023 年復甦小牛市已經結束,短中期內注意風險控制,比特幣ETF 通過後靴子落地,利好出盡即利空,注意風險控制,切勿加槓桿,否則很容易多空雙爆。

2. 目前是預期牛,如果2024 年沒有範式轉移,比特幣大概率會在3 萬U-5 萬U 震盪,也有可能跌破3 萬U。

3. 雖然復甦小牛市趨勢將結束,但下一波才是真正的超級大牛市,現在的行情只是預熱。

4. 短期情緒導向,但如果看長遠些,例如2-5 年,我們正處於加密市場的超級週期底部,2024 年是最好的入場時機。

5. 中期看開發者,Web3 市場得開發者得天下,目前開發者沒成長,哪裡有牛市引擎?不斷炒概念是能啟動存量韭菜,但無法吸引增量用戶。

6. 長期看金融,取決於聯準會降息,不確定2024 年比特幣是否會突破7 萬U,但2025 年大概率會到15 萬U。

7. 比特幣一枝獨秀不是超級牛市,像2017 年、2021 年千幣齊漲才是,這次和以前也沒啥不一樣,加入泡沫,理解泡沫,質疑泡沫。

8. Web3下一輪牛市引擎來自於AI,Web3 從業者不要畫地為牢,過去樂高式金融玩法簡單粗暴,但如果能結合生產力革命,更多內容,更多流量,更多流動性。

9. 用AI 驅動Web3 產業是一種思路,例如GameFi 的NPC、DeFi 的智慧交易,但遠不如用Web3 改造AI 產業的思路,那是更高維度的估值。

10. 錯過銘文、MEME 等各類暴富不可怕,錯過超級週期才可怕,只要別瞎搞,都能抓住行業紅利,人生只需富一次,別踩雷,就夠了。

如下10 條認知,1-3 是關於趨勢的判斷,4-6 是關於趨勢的變數參考,7-10 是關於我們對2024 加密市場牛市引擎的分析。

1. 2023 年多頭複蘇

很多人沒有預料到,2023 年的走勢竟然是J 型復甦,有些機構年前預測會L 型復甦,但市場就是這麼隨機,往往不照常理出牌。

據我觀察,很多機構和大戶一直在等比特幣回檔後抄底,結果一年都沒怎麼回調,有時候千金難買牛回頭,不過也證實了用戶情緒,苦熊市久矣。 2023 年有比特幣ETF 預期,動能就一直很強勁,一年內就有MEME、AI、銘文三輪熱潮。

但是,2023 年的牛市主要還是比特幣驅動,而且已經趨近末尾,短中期內注意風險控制,比特幣ETF 通過後靴子落地,市場已經充分price in,利好出盡即利空,宴會落幕,注意風險控制,切勿加槓桿,否則很容易被多空雙爆。

身為傳統交易員,我可能對短期並沒有那麼樂觀。比特幣ETF 通過,意味著比特幣的定價權易主。比特幣價格將會更加公允,華爾街機構將對加密市場更有影響力。正規軍入場,原先USDT 增發、頭部交易所造勢、散戶情緒的影響力將會大幅削弱。

2. 保持清醒

2023 年的復甦是對2022 年危機的修復,雖然一直有一些造富效應,但大部分都是炒概念、強控盤、FOMO 的結果,並沒有形成夯實的正循環增長邏輯。

如下我的預測不重要,我們也會隨時糾錯,關鍵在於你採取的對策很重要,而且要有紀律體系執行。

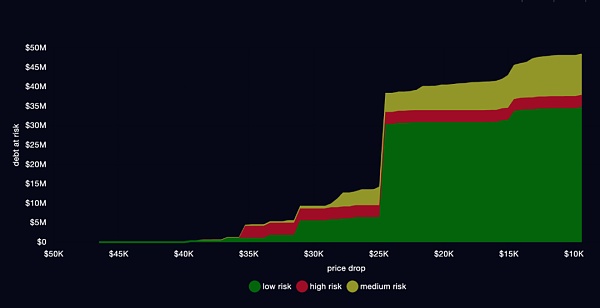

目前加密市場仍停留在炒概念階段,如果2024 年未發生範式轉移,比特幣大概率會在3 萬U-5 萬U 左右波動幾個來回,也有可能跌破3 萬U。從目前DeFi 抵押市場分析,比特幣如果低於25000 U 則具備很高安全邊際,也將是很難得的抄底機會。

圖1. WBTC 質押

加密市場期待根本性的範式轉移,包括新的出圈應用、流動性機制等,本質上都是突破行業流量、流動性增長的困境,例如DePIN、Fair Mode、Telegram Bot 等創新玩法,都很有價值的嘗試,值得深入探索。

3. 超級週期底部

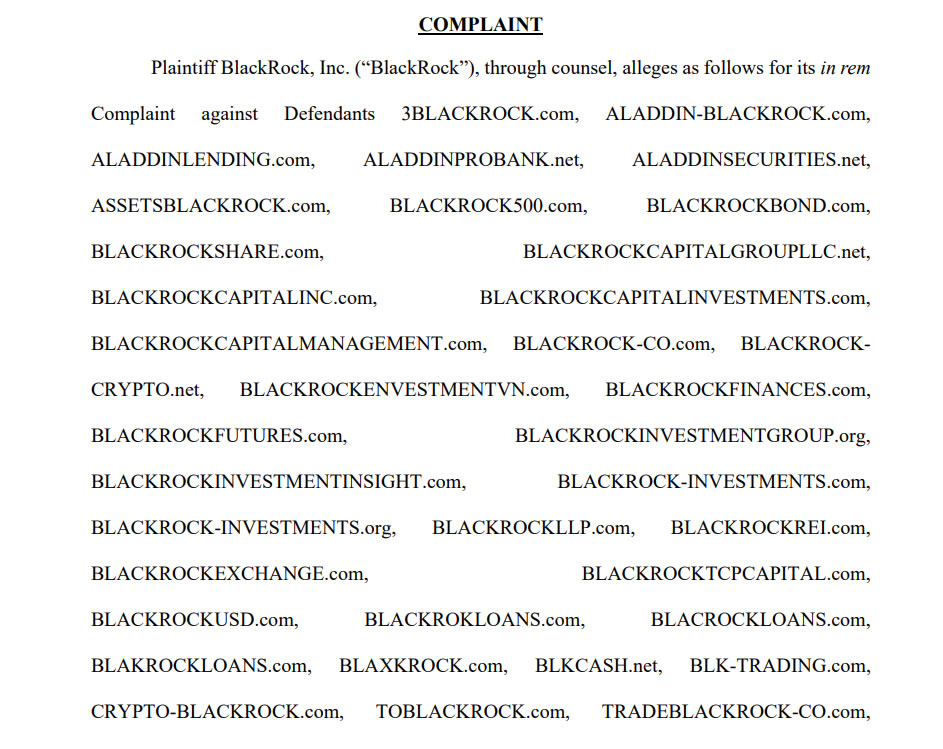

雖然2023 年復甦小牛市趨勢將結束,但下一波才是真正的超級大牛市。我們可以看到,GBTC 的負溢價縮小,已經從原先的-40%多要轉正了,這也說明加密市場早已度過至暗時刻。

圖2. GBTC 溢價

BTC ETF 通過,將為傳統金融機構湧入加密市場建立通道,增量流動性有了。 2024 年比特幣生態基礎設施將會更加完善,未來更有擴展性。 AI 生產力降低門檻,賦能到Web3 各個領域。 DePIN 賽道極有可能誕生出圈應用,帶來更多流量。

基於如上種種變化,不只是比特幣的超級週期,Web3 舊敘事也會老樹開新花,市場將會更加繁榮。不過在新興市場裡,炒新不炒舊,新敘事畢竟比舊盤子拋壓小。

4. 短期看情緒

過去一年復甦呈現的動能很強勁,幾乎無回調上漲,很多人錯過了上車機會,所以下一波大牛市會有一大波存量資金加入,從而形成動能增強。在此之前,市場需要大幅回調,也有可能會持續盤整,但都是為了蓄勢突破7 萬新高。

如果看長遠些,例如2-5 年,我們正處於加密市場的超級週期底部,2024 年是最好的入場時機,沒有抄底接刀子的恐懼,也不會焦慮被套牢在山頂。

市場不會一直上漲,大暑之後也會有大寒,永遠都有機會,不要太FOMO 而一次性All in,學會在市場回調、盤整中等待。忍耐期間不用太難受,蓄勢越久,下一波大牛市越強勁,越能創新高。

5. 中期看開發者

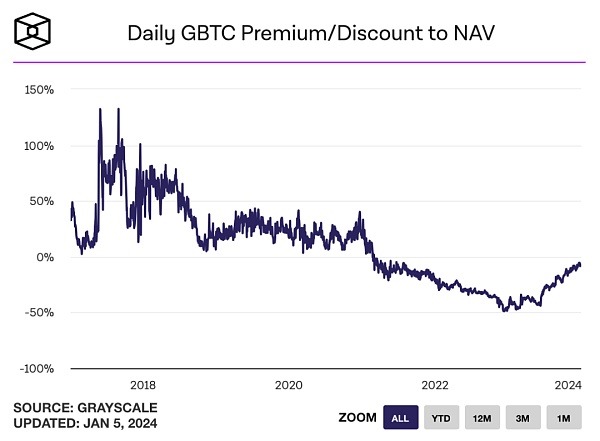

保持清醒的一個重要數據來自於開發者活躍率,由於量化交易背景,我們團隊技術驅動,而且在加密貨幣行業呆了7 年,深知每一輪大牛市都需要新的敘事和流量,哪怕不出圈,也要有開發者狂熱地開新盤子。

加密市場和一級市場密不可分,二級市場的板塊離不開一級市場的生態推動,往往生態得開發者得天下,例如2021 年的Solona 憑藉獨特定位吸引了大批開發者,才有了200倍收益的神話。

目前根據公開數據可知,業界每週活躍開發者從2021 年多頭市場的1 萬降低至5 千,雖然數據可能統計不全面,但也能反映開發者趨勢。開發者都沒成長,哪裡有牛市引擎?不斷炒新概念是能啟動存量韭菜,但無法吸引持續增量使用者。

圖3. 各大公鏈生態開發者總結

6. 長期看聯準會降息

短期趨勢有許多變數,沒有人能夠精確預測每一次漲跌,長期更具確定性。根據美國非農就業數據、掉期交易等分析,原本今年3 月聯準會降息板上釘釘,但機率已降低至70%左右。降息如果延後,將會影響超級牛市啟動時間。

加密市場本質是新型科技風險資產,高成長也伴隨高風險,只有在降息寬鬆情況下,大量的熱錢才會轉化為流動性。雖然不確定比特幣2024 年是否會突破7 萬U,但中長期來看,聯準會降息勢在必行,2025 年比特幣大概率會到15 萬U。

如果聯準會開始降息,比特幣ETF 通道已經搭建好,降息放大水,水大魚更大,這就真的順應了查理芒格的那句「去有魚的地方釣魚「格言,整個加密市場都會迎來超溢價。原價值投資派批判比特幣是老鼠倉,目前已成為華爾街香餑餑,可見時過境遷。

7. 與泡沫共舞

2023 年雖然有一些十倍百倍幣,但比較少,而且大多是情緒驅動,媒體宣傳中也存在倖存者效應。忽略這些噪音,市場的本質還是比特幣一枝獨秀,所以並不是超級牛市,像2017 年、2021 年千帆競技才是,目前泡沫需要擠一擠。

但我並不是否定泡沫,而且我恰恰認為泡沫是每一輪範式轉移的前奏。我的觀點是加入泡沫,理解泡沫,質疑泡沫。如果不加入泡沫,你永遠無法理解其本質,但是也不要沉迷泡沫,而是要看清楚泡沫之下的推動引擎,那個才是你能抓得住的常量。

索羅斯有句名言,大意是世界經濟史是一部充滿假象與謊言的連續劇,要想獲得財富,就要認清假象,參與其中,然後在公眾認識之前退出遊戲。這句話想起來容易,但做起來難,回顧一下,2000 年的網路泡沫,2017 年的幣圈熱潮,賺錢的畢竟是少數,很多人都有深度認知,但都缺乏紀律性,最後在潑天富貴下還是虧錢。

可以預料得到,2024 將會有各種新敘事轟炸,加入泡沫,理解泡沫,質疑泡沫,這樣就能快速洞察真正的牛市引擎。

8. AI 驅動Web3 多頭市

讓我們把視野從加密產業看向全球趨勢,2024 年我們正處於數十年之大變局。過去20 年,網路的發展影響,超過了過去200 年工業革命的影響,過去200 年的影響,也超過了過去2000 年的影響,科技正在加速發展,我們正處於冪指數躍遷增長的時代節點。

加密市場並非孤島,下一輪牛市引擎大機率來自於AI,Web3 從業者不要畫地為牢,過去DeFi 樂高式玩法簡單粗暴,造富神話確實吸引了不少人前赴後繼,如果能結合AI 生產力,可能會發生更多神奇的化學反應。

我們在量化分析區塊鏈項目的過程中,得出一個”臨界點”理論。許多Web3專案非常有價值,而且邏輯自洽,但由於基礎設施不完善、營運成本高、成長ROI 低等各種原因,導致無法突破用戶成長的臨界點,因此會自然萎縮。如果借助AI 賦能,突破臨界點,形成分散式的網路效應,原先許多有價值的Web3 產品確實可以落地,讓更多人享受Web3 商業化的價值。

讓我們來看一些潛在AI+Web3 案例:

– 用AI 開發GameFi 的NPC,降低開發成本,創造更豐富的使用者體驗。

– 用AI 進行DeFi 的智慧交易,創造不菲收益,甚至還能把DeFi 可組合性玩出新花樣。

– AI 能夠降低內容創作成本,繁榮Web3創作者經濟,賦能更多普通人,從而吸引更多流量。

– DePIN 賽道最難的是突破網路效應臨界點,大部分很難成功,但少數和AI 場景結合則有戲,因為能創造更高的ROI,一旦成功,將會給行業帶來巨大流量和流動性。

9. Web3 賦能AI 產業

用AI 驅動Web3 產業,本質上是把AI 當成工具,用在Web3 產業降本增效,但Web3 存量市場有限,增量市場還需要時間培養,估值有限。不過由於比較容易說故事,比較受加密二級市場歡迎,最近Binance 上線的NFTPrompt、Sleepless 都是類似邏輯。

有時候我們需要逆向思考,如上思路遠不如用Web3 改造AI 產業,AI-native 才具備更高維度的估值,因為AI 產業鍊是萬億級的市場。我們更需要思考Web3 的獨特價值,如何成為AI 產業不可或缺的一部分。例如DePIN 的分散式經濟優勢、DAO 的去中心化治理價值。

二級市場已經給出了方向,例如Binance 上的Render 市值20 億刀以上,主打分佈式GPU,雖然都是在講故事,用戶量都很一般,但AI-native 估值更高。還有DCG、Polychain 也在挖礦的Bittensor,去中心化機器學習模型市場,市值50 億刀,也是頭部AI+Web3 專案。

當然,一切還是需要回到商業本質,並不是為了+AI 而+AI,AI 哪些環節是非要Web3 不可的,必須去思考AI 產業鏈的困境在哪裡?例如Vitalik 提出的d/acc 理念,用民主化的技術加速手段才能保障AI 安全,直指AI 樂觀主義者的中心化監管問題。

Web3 產業已經形成了去中心化金融,貨幣化機制也較為成熟,而且鏈上有透明可信等優勢,是否能降低演算法的研發風險?是否能降低AI 大模型的營運成本等?這一輪加密市場超級週期,很有可能誕生去中心化OpenAI、Huggingface、Character. AI 這樣的Web3 獨角獸。專注在AI+Web3 具備高勝率和高回報率,最好是專注於平台層,類似下一個以太坊等級。

10. 從銘文熱潮到比特幣生態

在幣圈久了,看別人賺錢比自己虧錢更難受,但市場要的就是這反應,如果沒有造富神話,終究會一潭死水,例如3000 點都保不住的大A 。幣圈用戶很容易FOMO,而且市場缺乏投資者保護機制,到處都是鐮刀,即使有好機會,一般人都把握不住。幣圈永遠不缺熱點,如果要穿越牛熊,修練內功非常有必要。

比特幣銘文爆火,本質上是散戶看透了幣圈莊家遊戲規則,開始追求Fair 模式,這是市場訴求,也是下一輪大牛市的必然趨勢。目前銘文模式本質上也不公平,雖然有些造富案例,但終究是少數,所以銘文1.0 時代很難長久。

銘文熱潮雖然有點黑色幽默,但至少給比特幣生態開頭了。如果能夠在比特幣生態上嫁接各種應用,具備豐富擴展性,也有可能是下一輪牛市成長引擎,當然最重要的是,產業亟需新的Fair Launch 模式。

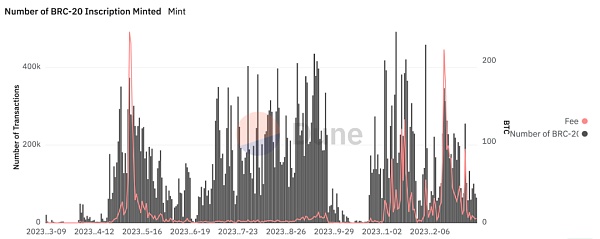

圖4. BRC-20 銘文鑄造數量

錯過銘文、MEME 等各類暴富機會不可怕,錯過超級牛市才可怕。只要別瞎搞,都能抓住行業紅利,人生只需富一次,別踩雷,就夠了。加密市場上的每一輪大牛市,都是從Fair 範式開始的,例如2017 年的低成本1co,2020 年DeFi summer 的Fair Launch。

最後

2023 年11 月,我建議一個很要好的朋友去抄底比特幣,她問我有多少把握,我問你要抄多少,她說類似上海賣套房的樣子,然後我就不說話了,也不知道她有沒有執行。所以做投資最重要的不是預測,而是預測對的時候賺了多少,預測錯了停損多少。認知只是基礎,難的是執行紀律。

也許我們的一些認知也有錯的,投資最重要的是獨立思考,切勿輕信。 DYOR,盈虧自負,贏了俱樂部不必請我,輸了下海也別怨人,預判如有巧合,純屬運氣,我也是隨機漫步的傻瓜,只不過命中率偶爾高一點。

很多年後,我們回過頭看,才會發現當下的意義。也許目前經濟環境不好,但這的確是最好的時代。處於AI 和Web3 兩大浪潮拐點,也許短期內我們高估了2024 的影響,但長期我們肯定低估了2024 的轉折。

短期看情緒,中期看開發者,長期看聯準會降息,不要錯過這難得的機會,新的遊戲規則正在重新制定,水大魚大,激流勇進。