作者:RockFlow

劃重點

① SEC 與潛在發行人之間的有效對話,是此次比特幣現貨ETF 最終核准的重要原因。

② 11 支比特幣現貨ETF(含GBTC)同時獲批,得益於SEC 吸取了比特幣期貨ETF 市場上一支ETF 僅靠領先三天推出就能吃掉絕大多數份額的教訓。讓所有已做好準備的發行人同場競爭,更公平、更有利於投資人。

③ 投資人該如何選擇適合自己的ETF?三個指標:費用、流動性和交易成本。買入並持有的投資者應專注於費用,活躍交易者應特別關注流動性,而所有相關方都應該關注發行人自己的交易成本如何最終影響ETF 業績。

2013 年7 月1 日,Cameron 和Tyler Winklevoss 申請成立Winklevoss 比特幣信託基金。當時,它被認為是一個標誌性的金融創新產品,但美國SEC 並沒有準備好批准在不受監管的市場上投資不受監管資產的ETF。

十多年後的今天,Winklevoss 兄弟最初的願景變成了現實,SEC 終於同意批准推出比特幣現貨ETF。

1. 比特幣現貨ETF 的歷史

儘管Winklevoss 比特幣信託最初於2013 年提出申請,但直到2017 年才被SEC 正式拒絕。過去10 年,美SEC 多次表達對加密貨幣不受監管和潛在詐欺行為的不滿,但這並沒有阻止相關發行人嘗試將比特幣現貨ETF 推向市場。

Grayscale 早在2013 年就推出了灰階比特幣信託(GBTC),最初僅向合格投資者開放,2015 年上市後散戶投資者才可以交易。為什麼GBTC 可以順利推出?因為它本質是在場外交易市場交易,無需SEC 批准(但需要FINRA 批准)。

作為一個封閉式信託產品,它的弊端在於市場價格可能與基礎資產淨值產生顯著偏離。雖然技術上講,買它就等於買比特幣(因為這個信託產品直接持有比特幣),但其價格始終與比特幣資產淨值存在溢價/ 折價(2021 年最大折價一度接近50%)。這意味著,想透過GBTC 投資比特幣並不十分有效。

於是,包括Bitwise 和VanEck 在內的發行人,過去幾年屢次嘗試推出自己的比特幣現貨ETF。

2017 年底,當CBOE 上市第一批比特幣期貨合約並開始交易時,情況開始改變。既然這些合約能夠順利推出,投資人就會期待相關金融衍生性商品。 2021 年10 月,SEC 終於批准比特幣期貨ETF。

但緊接著,比特幣期貨ETF 面臨第一個尷尬問題:當時,一款ETF ProShares 比特幣策略ETF (BITO) 比第二款ETF Valkyrie 比特幣策略ETF (BTF) 領先了三天發行。

在ETF 領域,先發優勢十分巨大,三天之差導致BITO 吸引多數投資者的目光。目前加密ETF 總投資金額23 億美元,其中超18 億都選擇了BITO(而非BTF),時間優勢幫助ProShares 成為大贏家。

比特幣期貨ETF 的第二個問題在於,它無法完美追蹤比特幣真實表現。

由於比特幣期貨ETF 的底層是期貨合約,當前合約到期後轉向下一個合約會產生展期成本,因此比特幣期貨ETF 的回報率始終落後於比特幣本身。就在去年,比特幣價格上漲171%,而BITO 收益「僅」151%,20% 的差異並不是個小數字。

下圖是BITO 和比特幣的價格波動對比(紅色是BITO、綠色是比特幣):

這就是為什麼比特幣現貨ETF 十分重要。如果投資人看好比特幣,最優選擇當然是比特幣本身,而非衍生性商品。

事實上,比特幣現貨ETF 已經在加拿大和歐洲存在,技術上不存在交易問題,因此美SEC 允許它們在美國這個全球最大資本市場上市是一種必然。

2. 近半年的新變化

2023 年下半年之前,比特幣現貨ETF 備案的通常路徑是這樣:

- 發行人提交比特幣現貨ETF 申請

- 耐心等待

- SEC 推遲做出是否批准的決定

- 繼續等待

- SEC 再次推遲決定

- 繼續等待

- SEC 拒絕

美SEC 始終堅稱加密市場有太多詐欺和操縱,所以選擇沉默、無限期擱置發行人的申請。儘管有投資者認為,「推遲而非直接拒絕」並不完全是壞事,但經歷了太多等待,許多人開始失望。

直到2023 年下半年,情況才真正改變了。 SEC 開始徵求發行人、投資者和其他相關方意見,並邀請發行人根據回饋重新提交資料。這是一個重要突破,代表SEC 事實上願意討論,而非置之不理。

在過去一個月時間裡,美SEC 和發行人反覆爭論,並要求對相關文件再三修改,基本上解決了美SEC 的所有關聯——最大難題是監督(發行人如何監控/ 解決操縱和詐欺問題)和託管(比特幣如何存放)。

SEC 與潛在發行人之間的有效對話,顯然成了比特幣現貨ETF 最終核准的重要原因。

至於為什麼1 月10 日如此重要?

很簡單,這是ARK 21Shares 比特幣ETF (ARKB) 的批准截止日期。 ARK 是比特幣現貨ETF 的重要申報人之一,美SEC 需要在1 月10 日前決定,批准或拒絕。

為什麼10 號這天,11 支比特幣現貨ETF(含GBTC)被同時批准?因為SEC 吸取了比特幣期貨ETF 市場上一支ETF 僅靠領先三天推出就能吃掉絕大多數份額的教訓。畢竟,讓所有已做好準備的發行人同場競爭,更公平、更有利於投資人。

3. 比特幣現貨ETF 的前景與優劣勢分析

11 支ETF 的底層都是比特幣,它們有何差異化因素?哪些發行公司能最終拔得頭籌?投資人該如何選擇適合自己的ETF?

三個重要指標:費用、流動性和交易成本。買入並持有的投資者應專注於費用,活躍交易者應特別關注流動性,而所有相關方都應該關注發行人自己的交易成本如何最終影響ETF 業績。

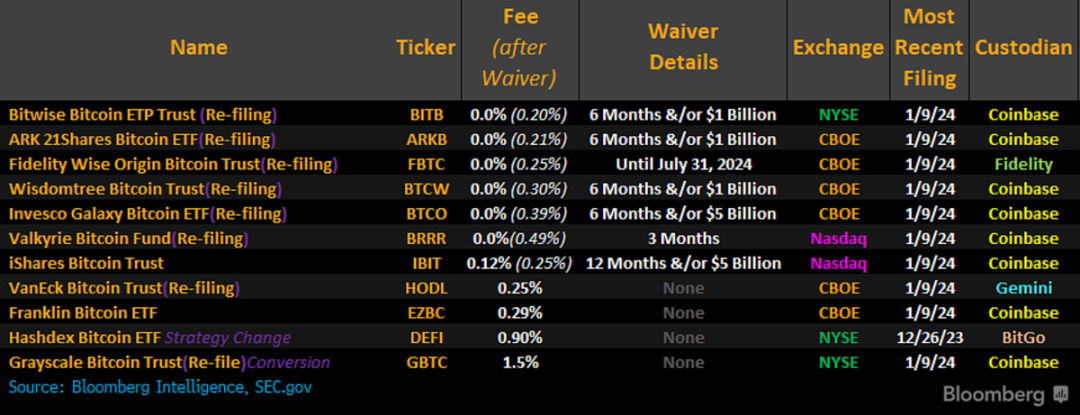

具體標的和分析如下:

iShares 比特幣信託(IBIT),費率:0.25%(減免期為0.12%),前景極佳

它是最有前景的比特幣現貨ETF。考慮到貝萊德的巨大資產規模和客戶優勢,很難想像IBIT 不成功。

而且從市場情緒上講,在貝萊德宣布參與競爭之前,比特幣現貨ETF 獲得SEC 批准的可能性似乎很小。正是貝萊德的參與,極大地鼓勵了市場信心(其他相關方甚至猜測他們知道一些「秘密」)。在新聞層面和關注層面,貝萊德始終是最受關注的一個。

富達比特幣信託(FBTC),費率:0.25%(減免期為0%),前景極佳

如果不出意外的話,富達的規模優勢極強。儘管該公司不是ETF 領域的絕對霸主,但它總體擁有數萬億美元資產,並且肯定會向現有客戶推薦加密投資。身為資管巨頭,富達的號召力不可小覷。因此,FBTC 預計最終將成為頭部比特幣現貨ETF 產品。

ARK 21Shares 比特幣ETF (ARKB),費率:0.21%(減免期為0%),前景良好

Cathie Wood 多年來一直涉足加密領域,並透過多個ARK 基金持有GBTC。目前頭寸約8000 萬美元左右,可能很快就會全部轉移到ARKB。比特幣ETF 無疑符合ARK 的顛覆性創新主題,0.21% 的費率也非常低。鑑於ARK 通常對其主動管理基金收取0.75% 的費用,可見ARK 為了贏得市場頗下功夫。

不過,在經歷2022 年的慘淡表現之後,ARK 的名頭遠不如2021 巔峰時刻那麼響亮,有多少投資者願意重新信賴Cathie Wood,拭目以待。

灰階比特幣信託(GBTC),費率:1.50%,前景良好

GBTC 原本是一個擁有270 億美元資產的信託,正在從封閉式信託轉型。它曾經是比特幣「唯一」的投資管道。比特幣期貨ETF 並沒有造成真正威脅,但現貨比特幣ETF 可以,特別是來自貝萊德和富達等公司。現在它希望在270 億美元的資產基礎上保持1.5% 的費率(轉換前為2%)。

GBTC 應該很難繼續吸引大量新資金,問題是他們能維持現有規模多久。可能會因為其他基金而損失規模,但在相當一段時間內毫無疑問會帶來巨額收入。

Bitwise 比特幣ETF 信託(BITB),費率:0.20%(減免期為0%),前景良好

在與BlackRock 和Fidelity 等公司競爭時,Bitwise 似乎不是潛在的贏家,但BITB 可能是黑馬。

截至目前,他們的費率為0.20%,同類最低,而且還有費用減免。他們最近提交的文件中有個小細節,作為一家加密原生投資公司,Bitwise 已獲得Pantera 的九位數投資承諾,該公司擁有約36 億美元資產。可能有更多公司有興趣與它合作。

WisdomTree 比特幣信託(BTCW),費率:0.30%(減免期為0%),前景良好

WisdomTree 是ETF 市場的老牌公司(總資產排名第9),該公司擁有涵蓋網路安全、雲端運算和人工智慧的ETF,但其根基在於傳統公司股票和債券。 BTCW 可能吸引老牌投資者的目光。

景順銀河比特幣ETF (BTCO),費率:0.39%(減免期為0%),前景良好

Invesco 比WisdomTree 資管規模更大,有足夠知名度,而且他們的納斯達克100 指數和相關ETF,吸引力不錯,可能會產生一些溢出效應。

但其優勢並不十分明顯。費用豁免是個好的開始,此後0.39% 的費率完全不具備競爭力。

VanEck 比特幣信託(HODL)費率:0.25%,前景良好

VanEck 管理資產規模也不小,但不足以成為領導者之一。考慮到VanEck 是第一批嘗試將比特幣現貨ETF 推向市場的發行人之一,因此有一定知名度,但費率方面基本上沒有優勢。

Valkyrie 比特幣ETF (BRRR),費率:0.49%(減免期為0%),前景一般

Valkyrie 是加密ETF 的老玩家。他們的比特幣期貨ETF 規模排名第四。沒有趕上BITO 可以理解,但VanEck 和ProShares 的比特幣期貨ETF 推出比它還晚,當前規模卻超越了它。這意味著其競爭優勢一般,未來難以勝過貝萊德、富達和ARK。另外,他們的豁免後費用是最高的之一。

富蘭克林比特幣ETF (EZBC),費率:0.29%,前景一般

富蘭克林作為一家老派資產管理公司,其共同基金比ETF 更出名。而在比特幣現貨ETF 中,EZBC 可能是認知度最低的。

2017 年,富蘭克林曾推出一系列不同市場的指數ETF,費率全部定為0.09%,旨在依靠低價策略彎道超車。有些取得了一定成功,但多數規模仍不足1 億美元,可見富蘭克林未能憑藉低成本取得突破。再加上沒有任何費用減免,EZBC 沒有被看好的理由。

Hashdex 比特幣ETF (DEFI),費率:0.90%,前景一般

與Bitwise 一樣,Hashdex 是原生加密公司,這應該會給他們帶來一些優勢,但費用太高是致命弱點。而且在普通投資者中,他們的知名度不高。

4. 結論

我們很快就會知道誰在發行人競爭中獲勝。但顯然,投資人才是最大贏家。

先前最頭部的比特幣期貨ETF——BITO 費率為0.95%,因此許多人預計現貨ETF 費率至少為0.50%。而現在,激烈競爭導致費率捲到了最低0.20%,甚至還有短期的0 費用,百億美元規模新資金湧入相關市場指日可待。