原文來源:CoinbaseGlassnode 原文編譯:Yanan,比推BitpushNews

該指南是Coinbase Institutional 和Glassnode 聯手打造的研究報告,為機構投資者深入剖析了最關鍵的加密市場指標與趨勢。

市場概況

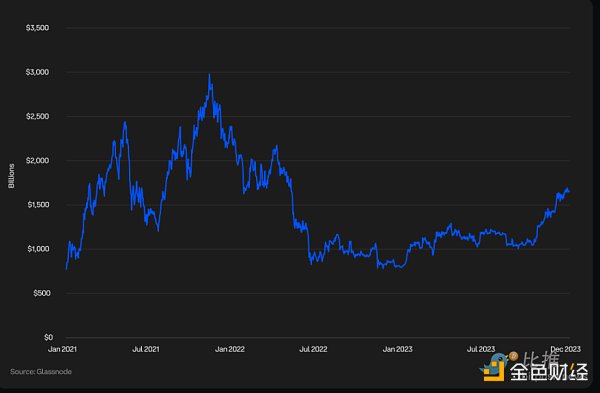

加密貨幣總市值

加密貨幣總市值是反映全球數位資產市場價值的重要指標,涵蓋了比特幣(BTC)、以太幣(ETH)、代幣和穩定幣等。 2023 年,在比特幣和以太幣的強勁表現帶動下,加密貨幣總市值成長超過了108% 。

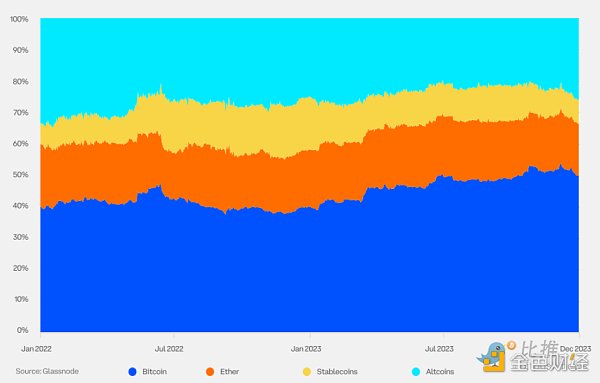

加密貨幣主導地位

加密貨幣主導地位衡量的是特定加密貨幣的市值佔所有加密貨幣總市值的百分比。 2023 年,隨著市場對比特幣現貨ETF 批准前景日益看漲,以及資金向優質資產轉移,比特幣的主導地位上升。一些市場參與者也將2024 年4 月的比特幣減半視為潛在的價格上漲催化劑。

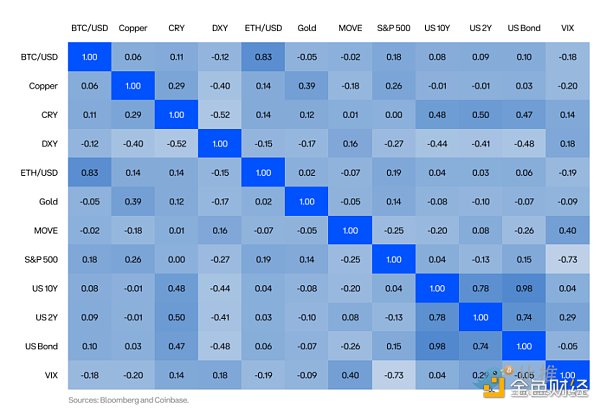

相關性

從歷史上看,加密貨幣與傳統資產類別的相關性較低。 2022 年是個例外,當時幾乎所有資產都同步下跌,但2023 年市場又回歸歷史常態,這顯示加密貨幣會成為非系統性風險來源之一。

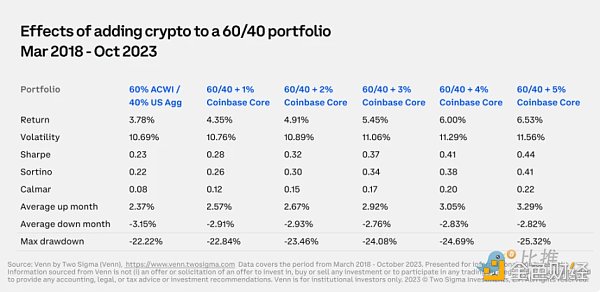

投資組合多元化

配置加密貨幣有助於傳統投資組合分散風險並提升收益。在本表中,我們分析了在60% MSCI ACWI(譯者註:MSCI ACWI 是摩根斯坦利資本國際公司(MSCI)推出的一款全球股票指數,全稱為MSCI All Country World Index。)和40%美國Agg ( 譯者註:指的是美國債券市場的一個廣泛指數,全稱為“Bloomberg Barclays US Aggregate Bond Index”。) 構成的投資組合中,少量配置Coinbase 核心指數(COINCORE)的效果。 COINCORE 是一個基於市值加權的加密貨幣指數,每季重新平衡,其中比特幣和以太坊的權重分別佔65.3% 和28.7% ,兩者合計近94% 。設定期間為2018 年3 月至2023 年10 月,涵蓋了加密貨幣市場的兩個主要波動週期。結果顯示,加入COINCORE 後,投資組合的絕對報酬率和風險調整後報酬率均提升。

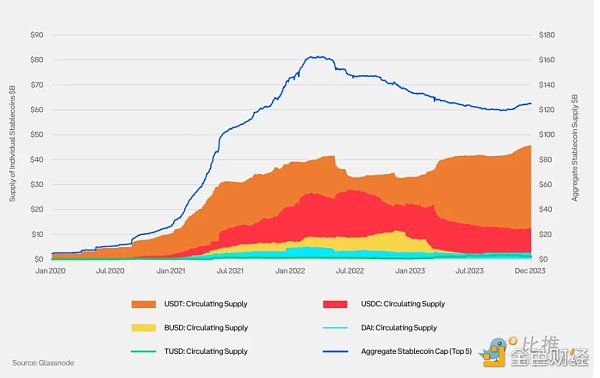

穩定幣流通供應量

穩定幣是一種旨在維持穩定價值的數位貨幣。它們通常以1: 1 的固定匯率與美元或其他法定貨幣掛鉤,並持有相應儲備資產。由法定貨幣支持的穩定幣佔據了穩定幣市場的主導地位。市場參與者在評估穩定幣時,應著重檢視其儲備資產的數量和類型。

比特幣

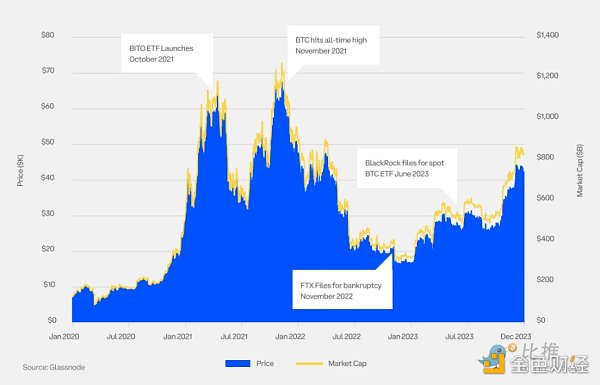

BTC 價格與市值

2023 年,比特幣價格漲幅超過155% 。市場參與者受到多方面因素的鼓舞,包括通膨步伐的放緩以及現貨加密貨幣交易所交易基金(ETFs)獲批可能性的增加。

自周期低點以來的BTC 價格表現

比特幣已經歷了四個完整的牛熊週期。在本圖表中,我們可以觀察到始於2022 年的當前市場週期與先前週期的比較。

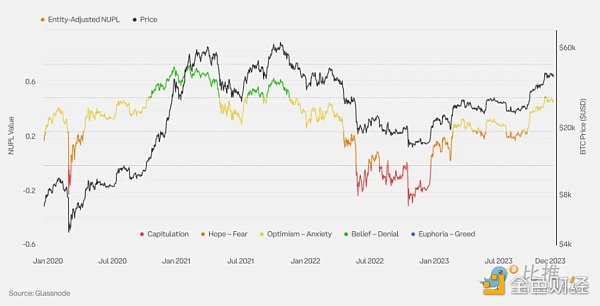

比特幣實體持有調整後的淨未實現盈虧(NUPL)

淨未實現盈虧(NUPL)是指相對未實現利潤與相對未實現虧損之間的差額。經過調整的NUPL 排除了同一實體地址之間的交易(「內部」交易),以更準確地衡量實際經濟活動,並提供比未調整NUPL 更為優化的市場訊號。

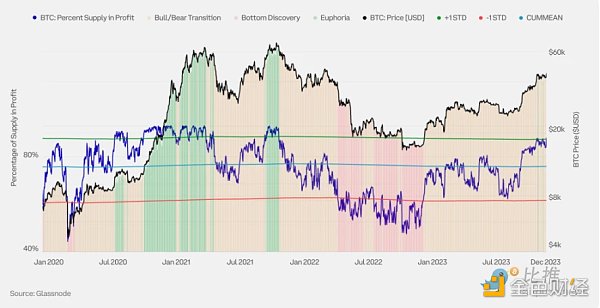

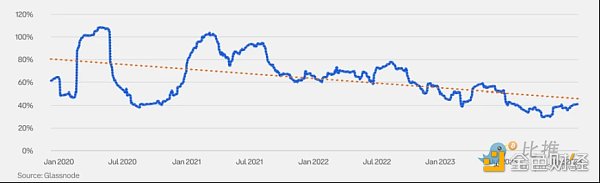

BTC 供應獲利能力

加密貨幣的流通供應量由虧損供應量(成本基礎高於當前現貨價格的所有幣種)和獲利供應量(成本基礎低於當前現貨價格的所有幣種)組成。觀察供應獲利能力有助於揭示加密貨幣價格在當前市場週期中的位置。之前的加密貨幣市場週期有三個階段的特徵:

底部發現期:在熊市的最後階段,當長期的價格貶值導致虧損供應量的比例上升時(盈利供應量百分比< 55% )。

狂熱期:在多頭市場期間,當價格呈現拋物線式上漲趨勢時,獲利供應量的比例佔據主導地位(獲利供應量百分比> 95% )。

牛熊過渡期:介於底部發現期和狂熱期之間的過渡時期,此時供應獲利能力更接近均衡狀態(獲利供應量百分比在55% 至95% 之間)。

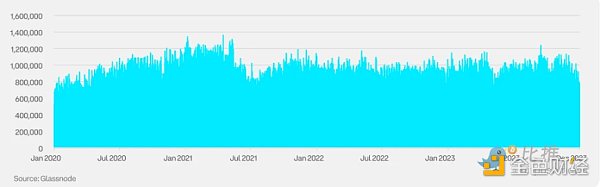

BTC 每日活躍地址數

活躍位址數指的是網路中作為發送或接收方而保持活躍的唯一位址數目,此指標對於衡量用戶接受度、網路狀況及經濟活動等方面至關重要。

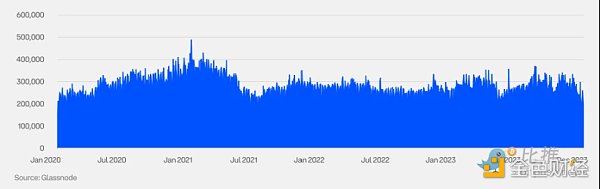

BTC 每日活躍實體數

儘管活躍地址數是一個重要指標,但單一實體可以擁有多個地址,因此我們也需要關注活躍實體的數量。實體被定義為一組由同一網路實體控制的位址集群,這些位址集群是透過高級啟發式和Glassnode 專有的聚類演算法進行估算的。在這裡,「高級啟發式」指的是一種基於經驗、知識和觀察模式的複雜方法或技術,用於在資訊不完整的情況下進行估計或決策。

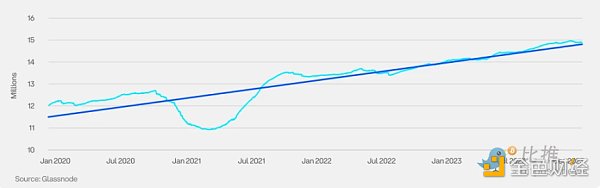

BTC 長期持有者持有的總供應量

Glassnode 將長期持有者(LTHs)定義為持有加密貨幣至少155 天的投資者。這一持有期通常意味著這些資產被出售的可能性大為降低。因此,觀察長期持有者的活動模式可作為預測加密貨幣市場週期性波動的有效指標,並幫助識別潛在的頂峰和低谷。

BTC 年化3 個月波動率

隨著加密貨幣作為資產類別的成熟以及機構參與度的提高,其波動率呈現穩定下降的趨勢。

BTC 月度已實現波動率帶

此圖表運用布林通道分析一個月的已實現波動率,以辨識潛在的波動轉折點。若波動率偏離一個月平均值一個標準差以上,則反轉可能性較大。

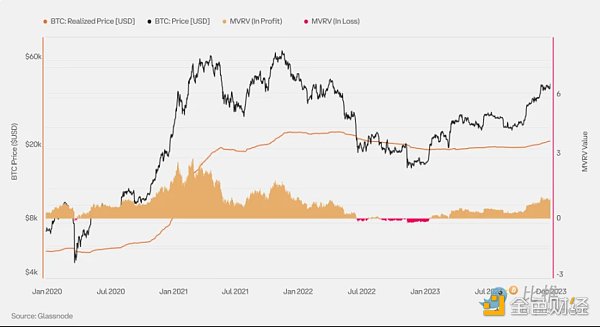

BTC 已實現價格和MVRV

已實現價格是指加密貨幣供應的平均價格,以每個幣種最後一次在鏈上交易當天的價值計算;它通常被視為市場的鏈上成本基礎。 MVRV 是市場價值與已實現價值的縮寫;它表示市場價值(現貨價格)與已實現價值(已實現價格)之間的比率。 MVRV 為2.0 表示目前價格是市場平均成本基礎的兩倍(平均持有者獲利兩倍)。

MVRV 為1.0 表示當前價格等於市場的平均成本基礎(平均持有者處於損益平衡點)。

MVRV 為0.50 表示當前價格比市場平均成本基礎低50% (平均持有者虧損50% )。

極端的MVRV 值能揭示市場過熱或低估的時段,以及投資者盈利遠超或遠低於平均水平(即已實現價格)的時期。

BTC MVRV 動量

此圖表展示了MVRV 比率以及用作動量指標的六個月簡單移動平均線(SMA)。 MVRV 高於六個月SMA 的時期通常描述宏觀市場的上升趨勢,而低於該線的時期則通常描述下降趨勢。

週期轉折點通常表現為MVRV 強烈突破六個月SMA。強烈突破SMA 上方表明有大量BTC 以低於當前價格的水平獲得,而強烈突破下方則表明有大量BTC 以高於當前價格的水平獲得。

BTC 衍生品

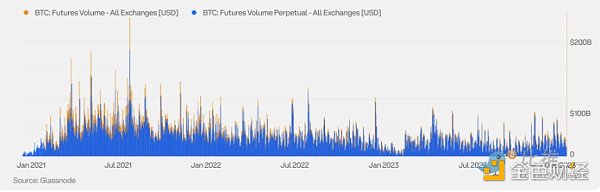

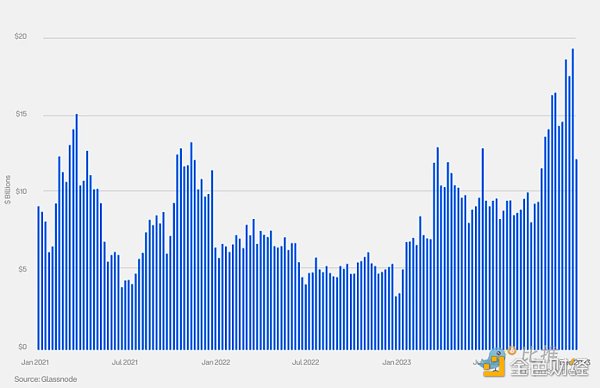

BTC 期貨交易量

加密期貨的交易量分為傳統期貨(也稱為定期或日曆期貨)和永續期貨(perps),後者是加密貨幣獨有的。永續期貨沒有到期日,因此持有者無需進行展期操作。

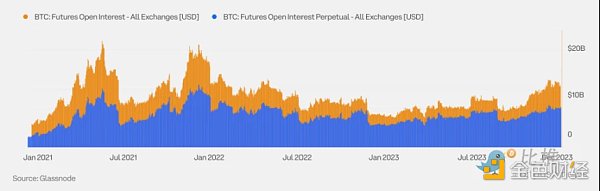

BTC 期貨未平倉合約

雖然永續期貨是BTC 期貨交易的主力,但傳統期貨因對沖和現貨套利交易的廣泛應用,仍在BTC 期貨未平倉合約中佔有重要地位。

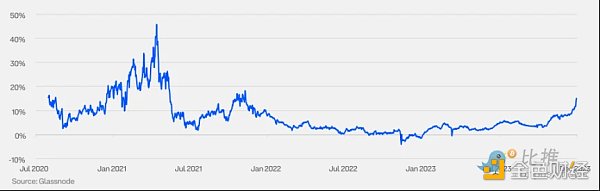

BTC 期貨年化滾動基差(3 M)

加密貨幣市場中的基差歷來為正(市場脫節除外)。基差的極端波動,無論是正向或負向,往往與市場情緒的大幅波動有關。

BTC 永續期貨資金費率

永續期貨沒有設定到期日,故持有者無需進行展期操作。為維持價格與現貨價格的合理差距,永續期貨引進了資金費率機制。此費率定期在多方和空方之間轉移:當資金費率為正時,多頭支付給空頭;當資金費率為負時,空頭支付給多頭。

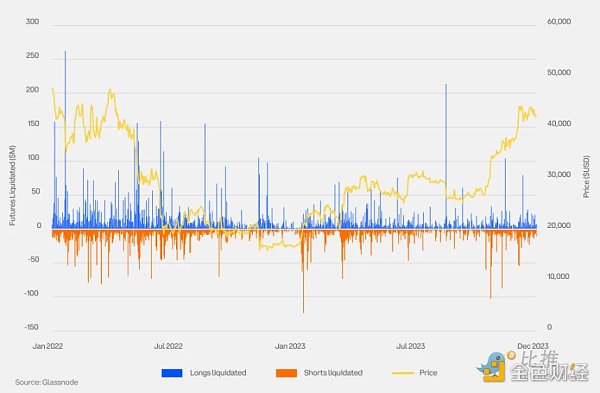

BTC 永續期貨清算

清算是指交易所因期貨部位的初始保證金部分或全部損失而強制平倉。大規模的清算可能預示著價格急劇波動的頂部或底部。

BTC 選擇權未平倉合約

隨著機構投資者越來越多地進入這一領域, 2023 年期權未平倉合約增加。 2023 年10 月,BTC 選擇權的未平倉合約首次超過BTC 期貨。

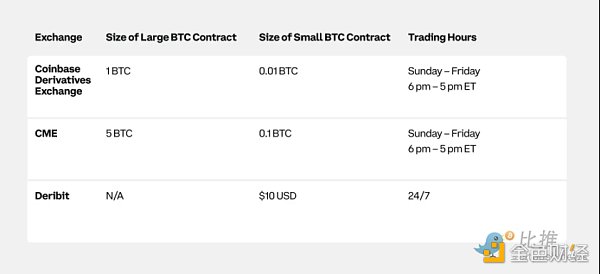

BTC 傳統期貨規格

比特幣期貨由多家交易所提供,具有不同的規模和麵額。

BTC 接下來要面對的市場事件:比特幣減半

我們預測, 2024 年第二季即將到來的比特幣減半可能會提振代幣表現。儘管如此,這種關聯仍帶有投機性,因為支持證據有限。歷史上只發生過三次減半,尚未形成完全明確的模式,尤其考慮到先前事件受到全球流動性措施等多種因素的影響。

以太坊

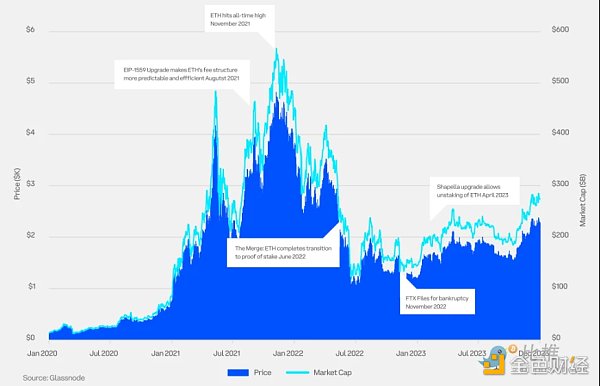

以太幣(ETH)價格與市值

2023 年,以太坊(ETH)價格上漲超90% ,這得益於Shapella 升級的成功以及加密貨幣現貨交易型開放式指數基金(ETF)獲批前景的日益明朗,市場參與者備受鼓舞。

自周期低點以來的價格表現

以太坊已經歷了兩個完整的牛熊週期。在本圖表中,我們可以觀察到始於2022 年的當前市場週期與先前週期的比較。

以太坊未實現淨盈虧(NUPL)

未實現淨盈虧是指相對未實現利潤與相對未實現虧損之間的差額。

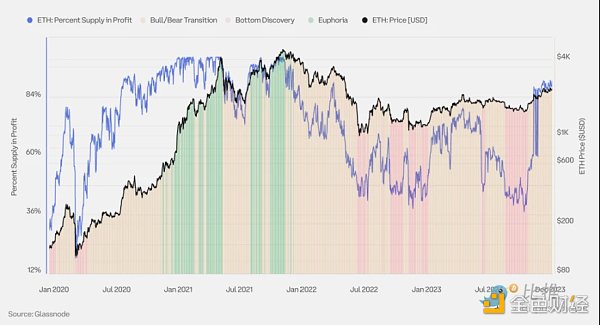

以太坊(ETH)的供應量獲利狀態

加密貨幣的流通供應量由虧損供應量(成本基礎高於當前現貨價格的所有幣種)和獲利供應量(成本基礎低於當前現貨價格的所有幣種)組成。觀察供應獲利能力有助於揭示加密貨幣價格在當前市場週期中的位置。之前的加密貨幣市場週期有三個階段的特徵:

底部發現階段:在熊市的最後階段,當價格長期貶值導致虧損供應量的比例上升時(獲利供應量百分比

狂熱階段:當牛市期間出現拋物線式的價格上升趨勢時,獲利供應量的比例占主導地位(獲利供應量百分比> 95% ),市場進入狂熱階段。

牛熊過渡階段:這是底部發現階段和狂熱階段之間的過渡時期,此時供應量的獲利狀態更接近均衡(獲利供應量百分比介於55% 和95% 之間)。

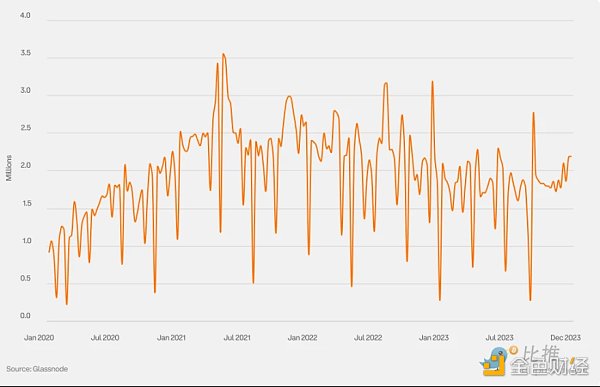

以太坊(ETH)週活躍地址數

活躍位址數是指在網路中作為發送方或接收方參與活動的唯一位址數量。它是衡量用戶採用率、網路健康狀況、經濟活動等的重要指標。

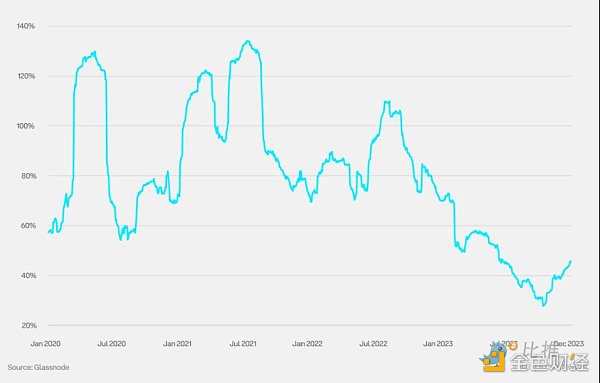

以太坊年化3 個月波動率

隨著加密貨幣作為資產類別的成熟和機構參與的增加,波動率呈穩定下降趨勢。

以太坊月度已實現波動率帶

此圖表運用布林通道分析一個月的已實現波動率,以辨識潛在的波動轉折點。若波動率偏離一個月平均值一個標準差以上,則反轉可能性較大。

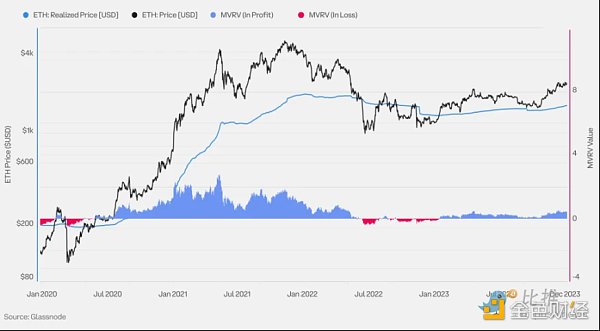

以太坊(ETH)已實現價格與MVRV

已實現價格是指加密貨幣供應的平均價格,以每個幣種最後一次在鏈上交易當天的價值計算;它通常被視為市場的鏈上成本基礎。 MVRV 是市值與已實現價值比值的縮寫,它表示市值(現貨價格)與已實現價值(已實現價格)之間的比率。

MVRV 為2.0 表示目前價格是市場平均成本基礎的兩倍(平均持有者獲利兩倍)。

MVRV 為1.0 表示當前價格等於市場的平均成本基礎(平均持有者處於損益平衡點)。

MVRV 為0.50 表示當前價格低於市場平均成本基礎的50% (平均持有者虧損50% )。

極端的MVRV 值有助於識別市場過熱或低估的時期,以及投資者獲利能力大幅偏離平均值(已實現價格)的時期。

以太坊(ETH)MVRV 動量

此圖表展示了MVRV 比值以及用作動量指標的六個月簡單移動平均線(SMA)。 MVRV 高於六個月SMA 的時期通常描述宏觀市場的上升趨勢,而低於的時期則通常描述下降趨勢。

週期轉折點通常以MVRV 強烈突破六個月SMA 為特徵。強烈突破SMA 上方表明有大量ETH 是在當前價格以下購入的,而強烈突破下方則表明有大量ETH 是在當前價格以上購入的。

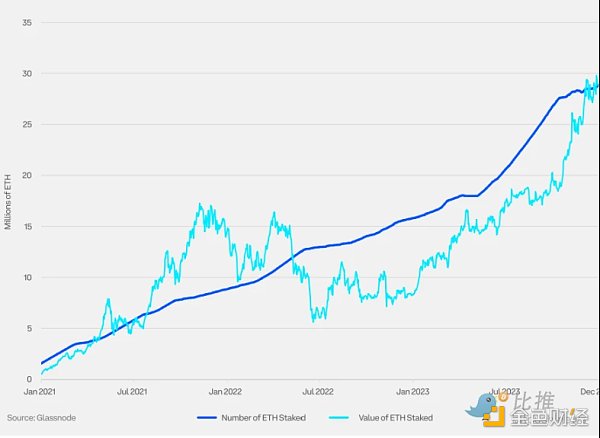

以太幣(ETH)總質押價值

質押是權益證明(PoS)區塊鏈的一種投資方式,代幣持有者透過抵押資產來保障網路安全,並獲得額外代幣作為獎勵。為了進行ETH 質押,持有者需抵押至少32 個ETH 並運行驗證者節點。

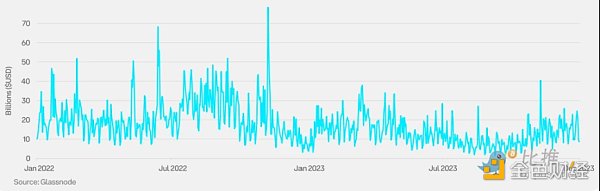

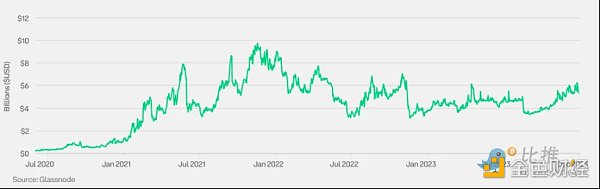

以太坊(ETH)在DeFi 的總鎖倉價值

總鎖倉價值(TVL)是以太坊區塊鏈上智慧合約鎖定或去中心化應用中存入的資產總值,涵蓋ETH、穩定幣和各類代幣。它是評估以太坊生態內金融活動和流動狀況的重要指標。

以太坊(ETH)衍生品

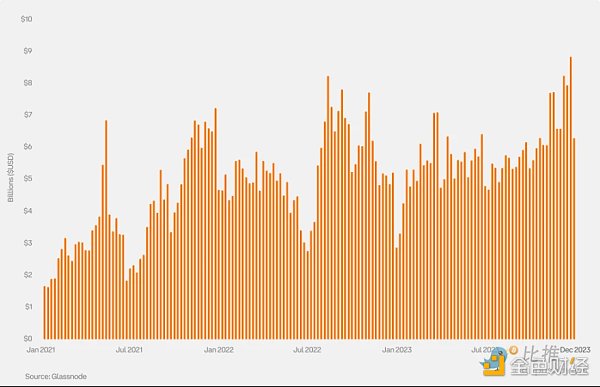

以太坊永續期貨交易量

加密期貨交易量分為傳統期貨(也稱為定期或日曆期貨)和永續期貨(perps),後者為加密貨幣所獨有。永續期貨沒有到期日,因此持有者不需要進行展期操作。以太坊期貨的交易量以永續期貨為主。

以太坊永續期貨持倉量

以太坊期貨的持股主要集中於永續期貨,而傳統期貨的交易量相對較少。

以太坊期貨年化滾動基差(3 M)

加密市場的基差通常為正。其極端波動,不論正負,多與市場情緒的劇烈變動緊密相連。

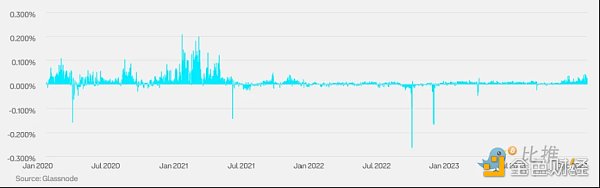

以太坊永續期貨資金費率

為維持價格與現貨價格的合理差距,永續期貨引進了資金費率機制。此費率定期在多方和空方之間轉移:當資金費率為正時,多頭支付給空頭;當資金費率為負時,空頭支付給多頭。

以太幣(ETH)選擇權持倉量(每週)

隨著市場參與者對現貨ETF 的前景和2024 年以太坊的發展日益看漲,以太坊選擇權的持倉量在2023 年第四季創下歷史新高。

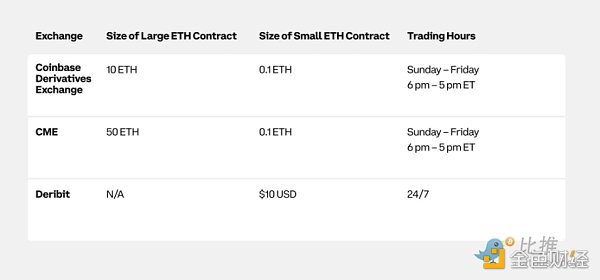

以太坊(ETH)傳統期貨規格

以太坊期貨由多家交易所提供,具有不同的規模和麵額。

以太坊(ETH)接下來要面對的市場事件

在Shapella 升級圓滿完成後,以太坊社群正翹首以盼Cancun(「Decun」)升級的到來,該升級預計於2024 年第一季實施。 Cancun 升級將主要透過引入Proto-Danksharding 來強化以太坊網路的可擴展性和安全性。 Proto-Danksharding 的設計目標是大幅降低第二層交易的費用,並大幅提升以太坊網路每秒的交易處理能力。