2024年,隨著10隻新的現貨ETF開始在美國市場交易,比特幣的走勢新年伊始就震盪如同過山車。但這次事件雖然帶來了市場混亂卻極具歷史意義。在此期間,比特幣價格創下了多年來的新高和年初至今的低點。但毋庸置疑,比特幣歡迎傳統金融的力量進入它的世界。

摘要

-

美國證券交易委員會批准上市了十種新的比特幣現貨ETF產品,這為比特幣投資者帶來了歷史性的混亂一週。

-

比特幣價格創下多年新高,隨後跌至年初至今低點,週末市場拋售18%。這是由衍生性商品槓桿和現貨獲利了結所推動的。

-

多項指標達到了過去週期遇到重大阻力時的水平,長持投資者拋售約7.5萬枚比特幣獲利回吐。

在短短的兩週內,2024年對比特幣投資者來說已經被證明是真正的過山車之旅。美國證券交易委員會批准了10種比特幣現貨ETF產品在美國市場進行交易,可以說是史上最重大的金融產品上市事件之一。

在許多方面,比特幣成功地將傳統金融界和美國監管機構拉入了臭名昭著的混亂和波動的世界。 1月9日,在SEC 的社媒帳戶被盜後,關於ETF 被批准的消息出現了烏龍——駭客發布了虛假的批准通知。這一消息使BTC 價格飆升至4.72萬美元,但隨著權威闢謠的到來,比特幣價格迅速回落至4.45萬美元。

第二次烏龍發生在1月10日,當時,真正的SEC 批准文件在美國市場收盤前從SEC 官方網站洩露。但最終,所有10種ETF產品仍獲得批准,並於1月11日開始交易。

比特幣價格受此影響創下多年新高,達到略低於4.88萬美元的水平。但隨後在周末下跌了18%,在傳統市場休市時下跌至4萬美元,是年初至今的新低點。即便如此,比特幣仍舊再次歡迎華爾街來到它的世界。

比特幣現貨ETF上線

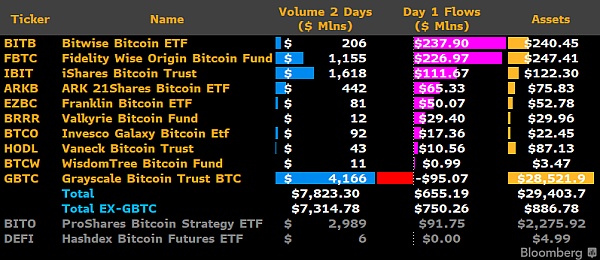

在交易的前兩天,現貨ETF總成交量達到78.23億美元,流入的資產管理規模超過14億美元。這超過了目前交易中的GBTC ETF產品的5.79億美元的流出量,這是因為投資者在多年的投資之後進行了投資的重新分配。而究其原因,是因為後者作為封閉式基金期間的表現不佳(ETF費用最高為1.5%,低於2.0%)。

儘管有這些資金流出,GBTC 仍然是場內的ETF中的巨擘,它在兩個交易日的交易量為41.66億美元,約佔交易總量的57%。在未來幾週,資金仍然很可能會繼續在GBTC 內部進行串流和洗牌。

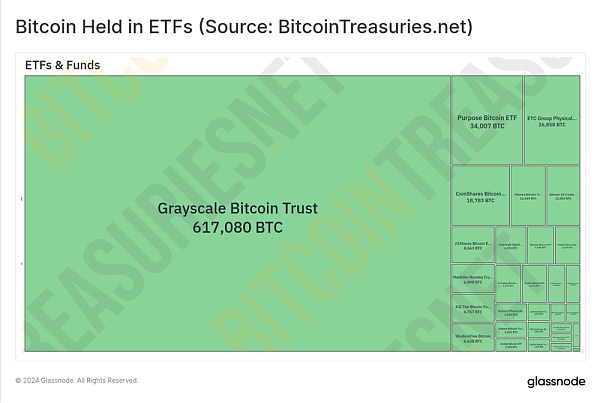

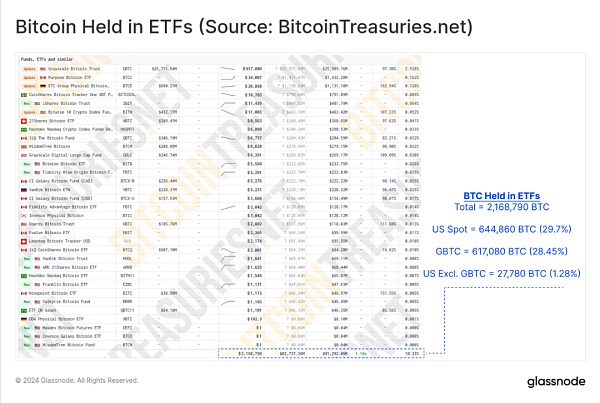

GBTC相對於其他ETF產品的絕對規模可以從下圖看出。儘管GBTC出現流出,但他們持有的高達617,080 BTC的巨額份額仍舊令競爭對手相形見絀,而且相關的流動性狀況對於任何對市場流動性和深度敏感的交易者和投資者來說仍然具有吸引力。

僅僅兩個交易日後,美國現貨ETF產品目前總共持有量達644,860 BTC(約272億美元),佔全球ETF持有量的29.7%。

總體而言,交易量和資產管理規模業已使其成為歷史上規模最大、最重要的ETF發行事件之一,該事件在許多方面標誌著比特幣成熟和成長開始階段的結束。

新聞炒作事件?

無論是減半、ETF推出,還是另一個週四的到來,比特幣投資者都喜歡爭論這些事件如何以「市場定價」的方式折現。儘管一路上出現了大幅波動,但比特幣價格自年初至今仍基本持平,這表明這一特殊事件的定價非常完美。

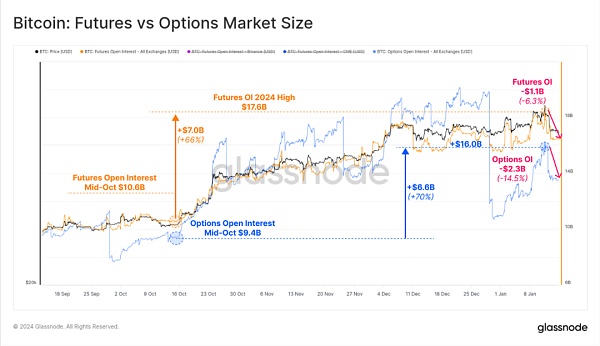

當然,中期波動背後有關鍵的驅動因素,自10月中旬以來,期貨和選擇權市場的未平倉合約(OI)均出現顯著上升:

-

BTC 期貨OI(黃色)增加了70億美元(+66%),本周有11億美元被沖出市場。

-

BTC 選擇權OI(藍色)增加了66億美元(+70%),本週因合約到期和平倉兌現23億美元。

我們仍然需要注意到,兩個市場的未平倉合約仍接近多年高位,這表明槓桿率上升,並正在成為市場中更具主導性的力量。

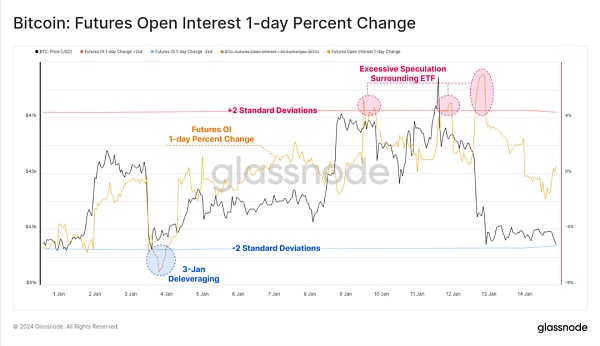

下圖顯示了期貨未平倉合約百分比變化的振盪指標。該工具可用於發現整體市場槓桿率快速變化的時期。

-

(紅色)高值表示OI增加了+2個標準差。

-

(藍色)低值表示OI降低了-2個標準差。

我們可以看到,1月3日發生了一次重大的去槓桿事件,單日就有近15億美元的OI被平倉。相反,隨著ETF投機活動達到頂峰,1月9日至11日期間的OI顯著增加,價格接近4.9萬美元。

隨著ETF股票的新所有者進入比特幣的24/7交易環境,在周末,因拋售導致OI價格跌至4萬美元。

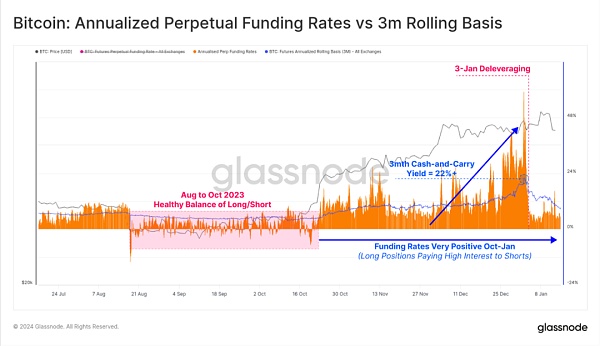

永續資金利率也一直保持著強烈的正向偏差,目前顯示槓桿交易者處於淨多頭狀態,並且有時支付的空方年化收益率超過50%。我們也可以看到在10月中旬發生的明顯階段性轉變,這表明融資利率從圍繞中間位振盪的結構轉變為持續正值。

本週資金利率降溫,但整體仍維持正值。

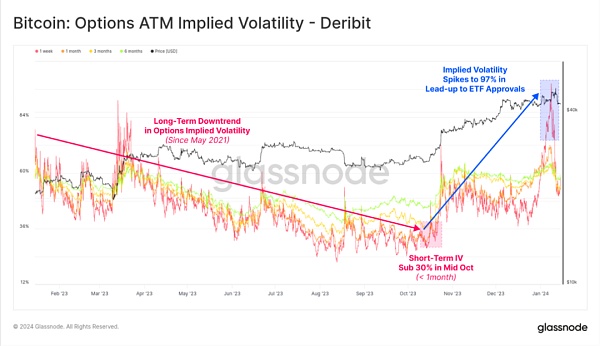

自10月中旬以來,期權隱含波動率也發生了逆轉,該指標在本週的混亂中開始飆升。而自2021年5月以來,隨著熊市期間,投資人的興趣減弱,這項指標多年來一直在下降。另外值得注意的是,選擇權市場基礎設施、流動性和深度在2023年明顯成熟,未平倉合約目前與期貨市場持平。

期權隱含波動率(IV)這一指標的這種下降趨勢似乎在短期內發生了逆轉,相較於10月份約30%的低點以來增加了兩倍多,本週更是達到97%以上。隨著現貨ETF產品為機構和零售資本打開新的大門,比特幣的波動性很可能也將開始演變。

長持者與新操盤手

長期休眠比特幣的持有者在重大市場事件期間做出反應是很常見的。這包括市場突破新的歷史高價值的時期、週期頂部和底部周圍以及市場結構發生重大轉變的時期(例如Mt Gox、減半以及現在推出現貨ETF等)。

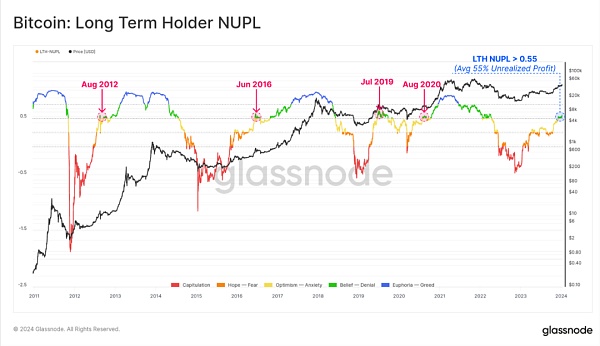

這些長持投資者持有的未實現損益程度可以透過LTH-NUPL這項指標來衡量。該指標本週達到了0.55,這是一個有意義的正數,它意味著長持投資者的平均未實現利潤達到55%。這也是比特幣多頭在之前週期中遇到的有意義的阻力的水平。

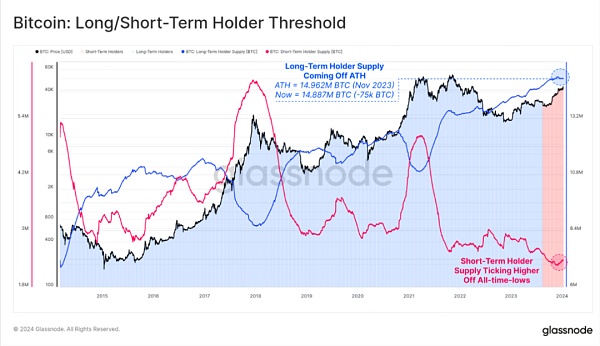

目前,來自長持投資者的供應量也略微低於其歷史高值,其自11月以來減少了約75,000BTC,因為更多的休眠比特幣被用來獲利了結。

雖然75,000 BTC是一個有意義的數字,但也應該在長持投資者供應總量佔流通供應量的76.3%的背景下看待它。隨著上述支出的發生,與此對應的指標──短持投資者供應,才剛從歷史低點開始回升。

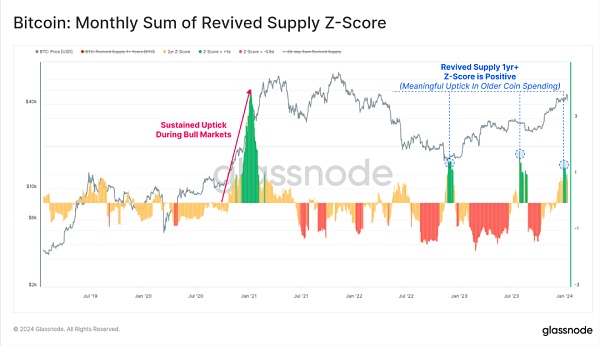

話雖如此,這些來自老操盤手的支出金額在統計上是顯著的,而這也導致恢復供應(使用休眠時間超過1年的比特幣)的標準差增加1。

如下圖所示,儘管此類事件相對較少發生,但其發生通常與處於上升趨勢的市場遇到有意義的阻力的情況相一致。

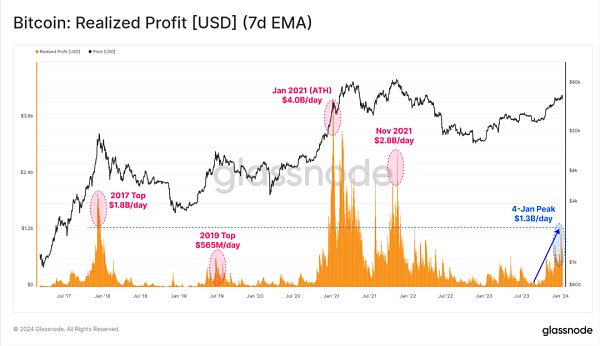

隨著這些休眠已久的「舊比特幣」重新投入流動市場,它們促成了自2021年11月的歷史高值以來最大的獲利回吐事件。在本週期中,已實現利潤高峰發生於1月4日,由於這些比特幣以更高的基礎成本易手,因此得以每天鎖定超過13億美元的利潤。

在市場上漲趨勢中,獲利回吐是正常現象,真正的問題是新出現的需求是否足以吸收這一切回吐的獲利。

總結

上週發生的事件無論從字面上還是比喻意義上來說都是歷史性的。這些新的現貨比特幣ETF在規模上創下新紀錄,業界十年的努力終於有了成果。這意味經過十多年的努力,在政治、監管和金融方面面臨重大阻力的背景下,比特幣現貨ETF終於達成了業界所一直孜孜以求的目標。

有點詩意的是,自Hal Finney於2009年1月11日首次在推特上發表推文「Running bitcoin」以來,這套現貨比特幣ETF自開始交易距今已經整整15年了。而他和中本聰之間的第一筆比特幣交易發生在第二天,也就是2009年1月12日。

鏈上和衍生性商品領域的多個指標表明,相當一部分比特幣投資者確實將其視為拋售新聞。未來的關鍵問題是,來自ETF的需求流入,對4月減半的預期,以及靜持投資人的需求流入,是否足以突破此阻力。

ETF上市可能已被市場定價,但它能持續多久?