作者:Mary Liu

比推終端數據顯示,週四比特幣價格再次下跌4.5%,一度下探至一個月來最低點–40,800 美元,自從美SEC新批准的現貨比特幣ETF 於1 月11 日開始交易以來,比特幣僅僅經歷了短暫的上漲,目前已經下跌了約13%。

加密概念股票的表現也被拖累。美國最大的加密貨幣交易所Coinbase下跌約6.7%,自現貨ETF批准以來已下跌17%。比特幣礦商MarathonDigital下跌6.9%,屯幣專業戶MicroStrategy下跌3%。

GBTC可能外流高達100億美元,拋壓仍在

交易員密切關注ETF 的資金流向。不少業內人士認為,來自灰階GBTC的拋壓可能是這一輪下跌的罪魁禍首。

以Nikolaos Panigirtzoglou 為首的摩根大通分析師週四表示,如果灰階現貨比特幣ETF(從其旗艦GBTC 轉換而來)的投資者繼續獲利了結,比特幣價格可能在未來幾週面臨額外的下行壓力。

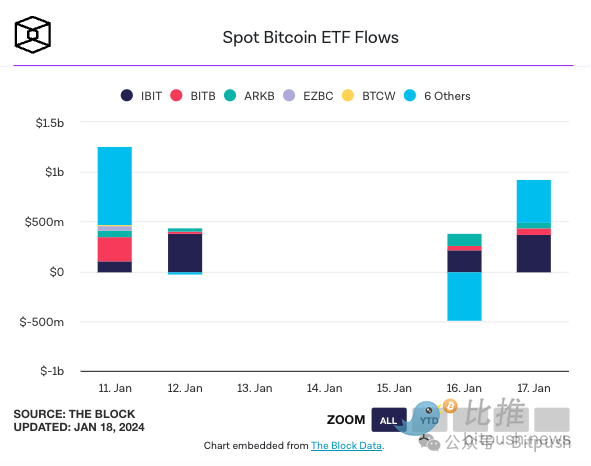

GBTC成立於2013 年,轉換為ETF 時管理資產規模超過280 億美元,The Block數據顯示,1 月17 日,GBTC 流出了4.51 億美元,自轉換為現貨ETF交易以來,該基金已出現約16 億美元的資金外流。

部分資金被其他現貨ETF產品吸收,量化交易公司Dexterity Capital 創始合夥人Michael Safai表示:「許多投資者希望等待灰度負溢價大幅縮窄後再退出頭寸。現在負溢價幾乎已經消失,一些交易者可能已經賣出並等待盡快重新買入ETF。”

貝萊德(BlackRock) 現貨比特幣ETF(IBIT)的資金流入量超過10 億美元,成為同類產品中首個突破這一里程碑的ETF。

富達投資緊隨其後,該公司的FBTC 昨天迎來了3.58億美元的資金流入,這是自該基金一周前推出以來的最高單日流入量,總流入量約有8.8 億美元。貝萊德和富達吸引了市場上9 檔新ETF 資金流入的68%,總計近20 億美元。

在11隻現貨比特幣ETF中,Grayscale 的管理費為業界最高,為1.5%。富蘭克林鄧普頓的0.19%為最低,但其近期的資金流入佔比還不到所有產品的2%。 Ark Invest 推出第一年費用為零,此後費用為0.21%。全球最大的資產管理公司貝萊德第一年收費為0.12%,之後收費為0.25%。

摩根大通分析師在一份報告中表示,GBTC 的情況可能會變得更糟,因為該投資銀行估計該基金可能會流失高達100 億美元。

摩根大通表示:“流動性和市場深度也很重要,但如果其他現貨比特幣ETF 在規模和流動性方面達到臨界規模,GBTC 在這方面也將面臨風險。”

流動性通常是指出售資產換取現金的能力。流動性減少給投資者帶來了風險,因為他們可能會發現很難出售股票。報告指出:“如果GBTC 失去流動性優勢,可能會有更多的資本退出,也許會額外退出50 億至100 億美元。”

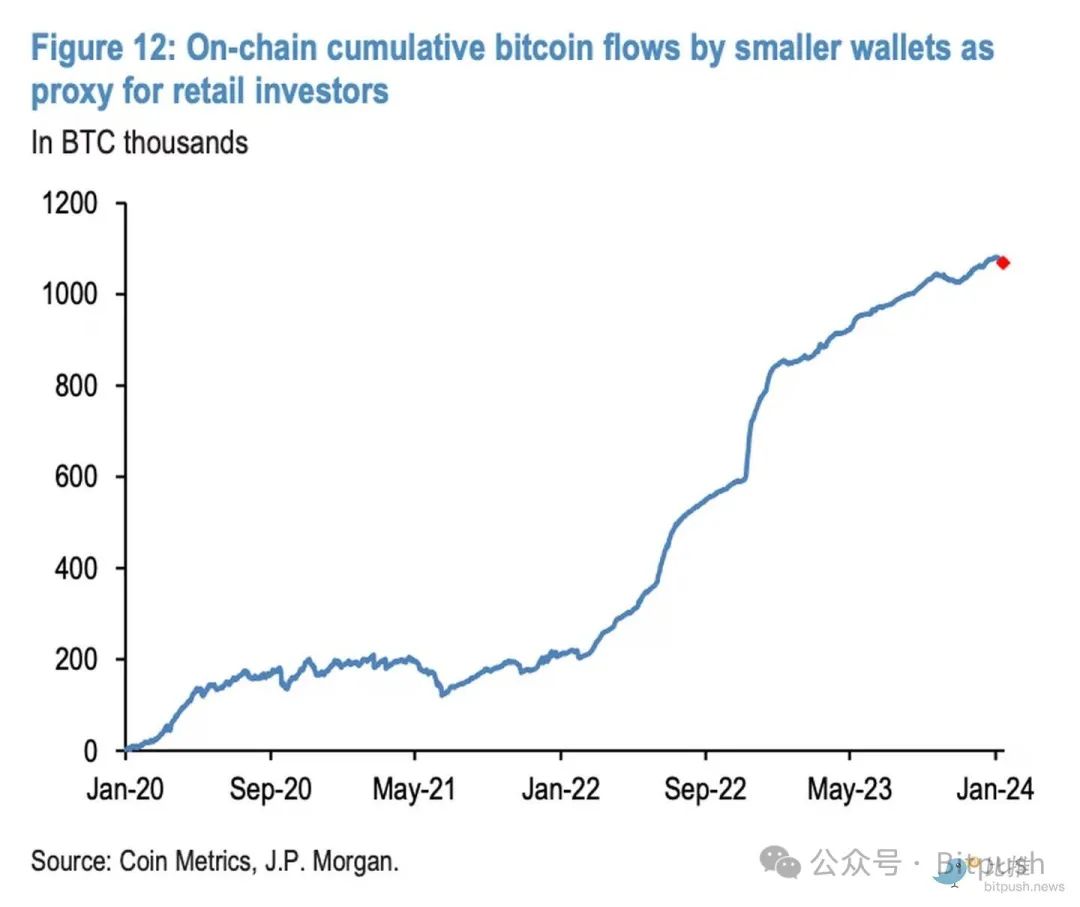

轉移資金的不僅是機構投資者,散戶似乎正在從交易所轉向更便宜的現貨比特幣ETF。摩根大通表示:“來自散戶投資者的比特幣錢包最近幾天有所縮減。”

其他ETF產品相繼出現資金流出

K33研究分析師Vetle Lunde表示,早在美國監管部門批准之前,全球就已經有大量現貨比特幣產品在交易。他表示,事實上,全球交易所交易產品(ETP) 目前持有超過864,000 枚比特幣,從某種角度來看,迄今為止,美國交易產品的增量相對較小。

Lunde 還指出,除了GBTC 退出之外,隨著投資者獲利了結和/或將資金投入更便宜的美國ETF,加拿大和歐洲的ETP 在過去一周也出現了大量資金外流。

還有ProShares 比特幣策略ETF (BITO),該基金最近管理的資產超過20 億美元。 Lunde 表示,雖然這只基於期貨的ETF 不持有比特幣,但它佔CME 交易所比特幣合約未平倉合約的36%。他補充說,基於期貨的比特幣ETF 合計佔CME 比特幣未平倉合約的48%。

Lunde認為,隨著BITO 和其他基於期貨的基金出現資金外流,他們需要平倉(出售)在期貨市場的多頭頭寸,這可能會對比特幣價格造成進一步的壓力。

交易平台Cube.Exchange執行長Bartosz Lipiński 則認為:「 ETF 的炒作已經減弱,交易者的注意力有可能轉移到其他地方。目前的選擇權定位表明支撐位在40,000 美元左右,這是一個主要的心理價位。”

獨立市場分析師Michael van de Poppe 在X平台建議投資者:“不要看空BTC並持有負面前景,記住,逢低買入並持有。”