作者:Glassnode, Alice Kohn;編譯:松雪,金色財經

摘要

-

為響應一系列比特幣ETF 的批准,以太坊和山寨幣上週強勁反彈。自2022 年10 月以來,ETH 的表現首次超越BTC。

-

ETH 衍生性商品市場的活動也有所增加,這表明資本流向可能會改變。比特幣在未平倉合約和交易量方面仍占主導地位,但自ETF 獲批以來,以太坊已收復部分失地。

-

我們也評估了Solana、擴容代幣以及各種產業指數相對於BTC 和ETH 的相對錶現,作為後ETF 世界風險偏好的衡量標準。

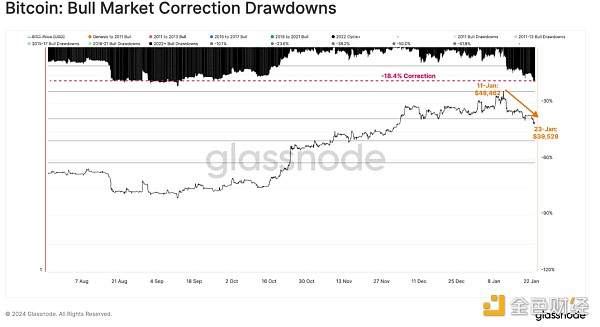

在比特幣ETF 獲得批准之前,數位資產市場的投機活動有所增加,隨後幾天出現了普遍的拋售新聞事件。正如我們所討論的那樣,市場對這項活動的定價可以說接近完美。截至撰寫本文時,比特幣價格已下跌18%,跌至3.95 萬美元。

儘管出現了這種調整,投資人仍繼續展望未來,並提出這樣的問題:下一個是誰?是否會出現新一輪有關以太坊ETF 核准的猜測? Solana 的表現會繼續跑贏ETH 和BTC 嗎?或者現在有對風險和較小市值代幣的興趣?

ETF 投機後

自10 月中旬以來,數位資產市場表現非常強勁,ETF 投機和資本輪調佔據主導地位。

自貝萊德首次申請ETF 以來,比特幣的市值已增長了+68.8%,山寨幣總市值也隨之增長了+68.9%。然而,以太坊的相對動能更為疲弱,表現比更廣泛的山寨幣領域低17%。

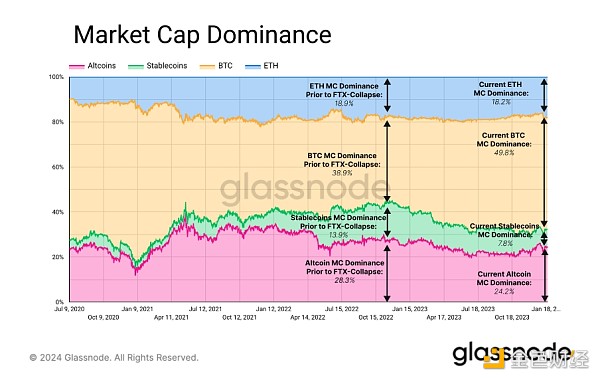

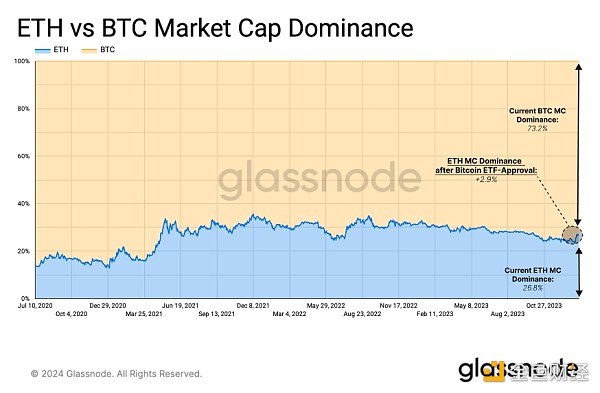

縮小範圍,我們可以看到比特幣在過去幾年中總體上越來越佔據主導地位。自2022 年11 月FTX 崩盤以來,BTC 的市值主導地位從38.9% 上升至49.8%。

另一方面,ETH 保持了其市值主導地位,佔18.9% 至18.2%。在加密貨幣市場中,主要是山寨幣失去了市場份額,其市值主導地位從28.3% 下降至24.2%,而穩定幣的份額也從13.9% 下降至7.8%。

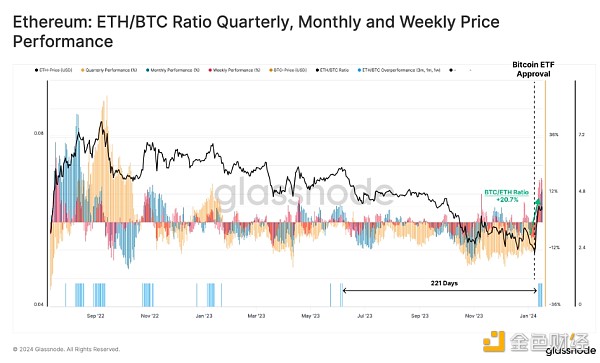

比特幣ETF 獲得批准後不久,多家發行人已提交或表示願意倡導以太坊現貨ETF。儘管由於美國證券交易委員會可能將以太坊更多地視為一種投資合約,獲得基於ETH 的ETF 的批准可能更具挑戰性,但市場似乎表達了樂觀態度。

最近幾週,ETH 價格相對於BTC 飆升了20% 以上,創下了自2022 年底以來季度、月度和周度表現最強勁的表現。

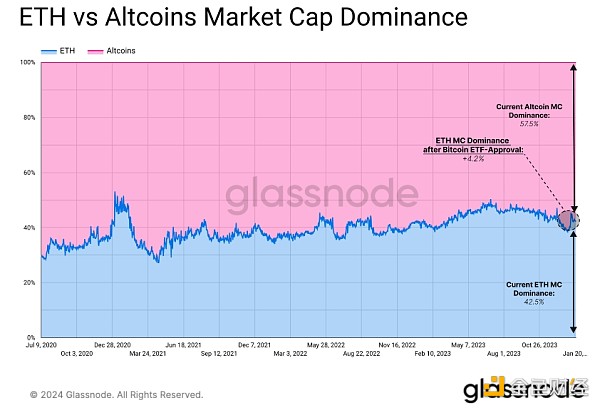

與此同時,ETH 和山寨幣的市值主導地位總體上出現小幅反彈。與比特幣相比,ETH 的市值主導地位上升了2.9%。

同時,ETH投資者鎖定的淨利潤量也創下了多年來的新高。儘管自10 月中旬以來獲利回吐有所增加,但1 月13 日的峰值達到了超過9 億美元/天,這與投資者利用「拋售新聞」勢頭相一致。

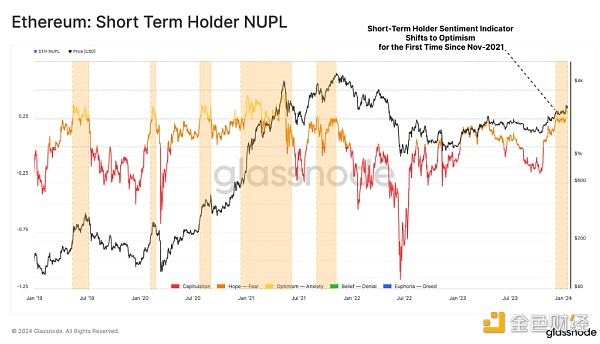

ETH 的正向市場情緒得到了另一個指標的支持:短期代幣持有者的未實現淨損益(NUPL)。 STH-NUPL 自2021 年11 月ATH 以來首次突破0.25。

這表明ETH 的市場情緒正在逐漸升溫,但市場往往會暫停並消化獲利回吐分配壓力。從歷史上看,短期持有者的這種情緒轉變與宏觀上升趨勢期間的局部高峰同時發生。

衍生性商品轉移焦點

鑑於以太坊最近的反彈,值得檢查其衍生性商品市場以評估槓桿市場的反應。最近幾週,我們可以看到期貨和選擇權合約的交易量顯著增加。 ETH 市場的總交易量為213億美元/天,超過2023 年的平均交易量(139億美元),但與2021 年至2022 年的典型水平仍相距甚遠。

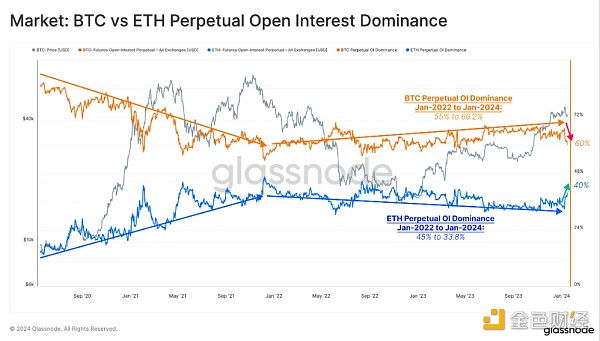

考慮到期貨未平倉合約的主導地位,我們也可以將ETH 衍生性商品市場的相對規模與BTC 進行比較。 2022 年1 月,BTC 永續掉期佔未平倉合約的55%,此後已上升至66.2%。

相反,2022 年至2024 年間,ETH 未平倉合約的主導地位從45% 下降至33.8%。然而,在ETF 獲得批准後,ETH 重新獲得了一些市場份額,並以此指標計算,其主導地位反彈至約40%。

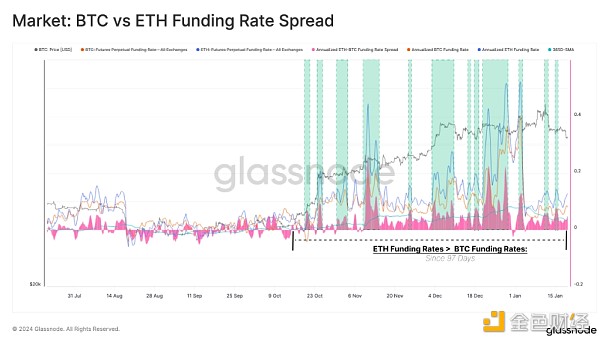

ETH 期貨的資金費率溢價也相對較大,這表明與比特幣相比,風險溢價相對較高。過去三個月,ETH 資金費率已超過BTC,但最近幾週並未大幅增加。這表明,對以太坊相對較高的價格變動的投機興趣尚未大幅增加。

有趣的是,當ETH-BTC 融資利率利差飆升至1 年平均值以上時,它通常與ETH 價格的當地高峰一致。

以太坊還是山寨幣?

數位資產市場競爭異常激烈,ETH 不僅與比特幣爭奪資金流,還與其他Layer 1 區塊鏈代幣爭奪資金流。

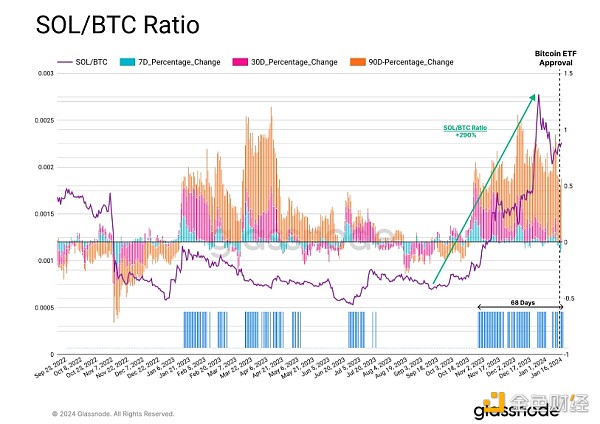

Solana (SOL) 在2023 年表現出色,儘管由於與FTX 的關聯而遭受重大挫折,但去年的價格表現仍然出色。 SOL 在過去12 個月中獲得了相當大的市場份額,SOL/BTC 比率在0.0011 至0.0005 SOL/BTC 之間波動。

自2023 年10 月以來,SOL/BTC 比率已增加290%,在此期間表現明顯優於ETH。有趣的是,與ETH 不同,在BTC ETF 核准後,SOL 的價格並未出現任何大幅上行重估。

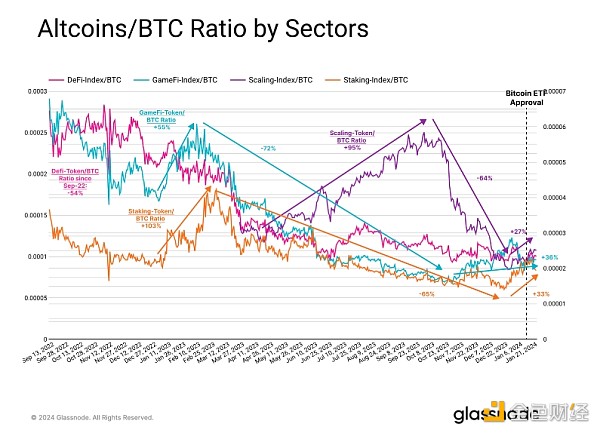

如本報告開頭所述,自貝萊德比特幣ETF 提交文件以來,山寨幣市值已上漲近69%。當我們將山寨幣市場細分為不同的部門時,很明顯,這種趨勢的主要驅動力與以太坊擴展解決方案(例如OP、ARB 和MATIC)相關的代幣相關。

自去年年底以來,Stake 和GameFi 代幣的表現也優於BTC。 2023 年初,Stake-Token/BTC 比率上升了103%,但隨後下降了65%,直到12 月觸底。同樣,GameFi-Token/BTC 比率在2023 年2 月增加了+55%,此後下降了75%。

Scaling 代幣在今年稍後達到了高峰表現,2023 年第二季和第三季Scaling 代幣/BTC 比率上升了95%。值得注意的是,Arbitrum 代幣於2023 年3 月才推出。

在比特幣ETF 獲得批准後,所有指數均出現小幅上漲,這再次表明了隨著比特幣在消息傳出後遭到拋售,存在一定的風險偏好。

然而,與ETH 相比,山寨幣最近幾週表現不佳。 ETH 的表現整體優於山寨幣,全球主導地位提高了4.2%。這使得ETH成為ETF批准後市場走勢的最大贏家。

總結

新比特幣ETF 的批准已成為經典的拋售新聞事件,導致市場經歷了幾週的動盪。 ETH 表現強勁,成為短期贏家。 ETH 投資者的淨利潤已創多年新高,表明他們有一些意願拋售潛在ETH ETF 資本輪換進行投機。

Solana 也已成為2023 年Layer 1 區塊鏈競爭中的強大競爭對手,儘管最近幾週沒有看到任何明顯的實力。整個山寨幣產業也從ETF 的興奮中獲得了一些動力,投資者將開始面對另一波投機浪潮。