❖角度1:刻舟求賤❖

➤從週期角度

BTC大約以2023全年經歷2019年上半年的小牛行情。 2019年6月觸頂後回落,2019年12月觸底(312有黑天鵝,暫不考慮)。

2024年1月10月ETF通過至今,BTC僅回檔了14天。

此外,山寨在2023年2-3月有一部分上漲,11-12月上漲。加一起至多有3-4個月上漲。所以BTC最初從$48000回落,山寨大部分都沒有跟跌。但BTC繼續下行時,山寨開始回調。

➤從幣價角度

2018年底BTC約$3200,2019年高點約$13500,上漲了$10300。2019年12月底部約$6500,回調了$7000,回檔幅度約68%(=6500/10300)。

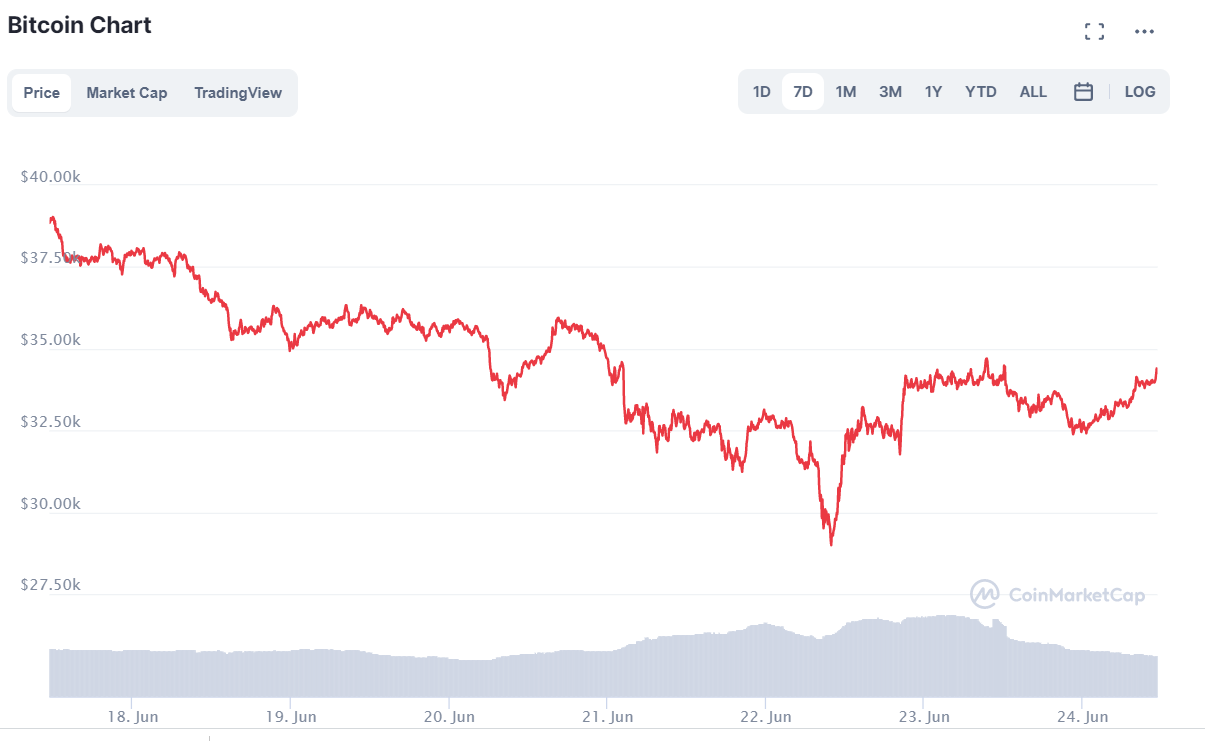

本輪,低點約$15500,高點約$48500,暫時回檔低點約$38500,回檔幅度約30%(=(48500-38500)/(48500-15500))。還不到上一輪的一半。

當然,今年不可能和2020年一樣,從情緒上,BTC信仰在增加,從資金上,ETF在長期會帶來資金流入。

信仰和ETF影響,BTC底部不會太低,但現在還不能確認是底啊。從週期上看,有可能還有繼續下行或震蕩的時間。

❖角度2:宏觀❖

從宏觀來看,現在非常像2019年下半年。有兩個相似之處:

一是利率──都是停止升息、降息尚未啟動。

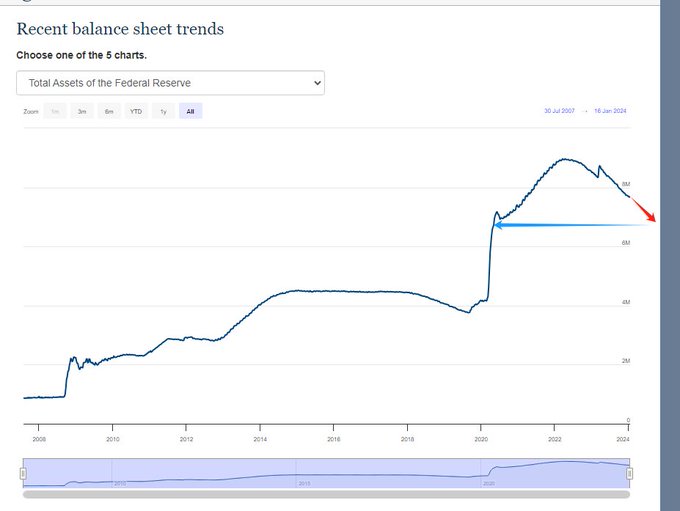

二是縮表——縮表仍在繼續。

但是,注意,有一個截然不同之處。 2018年底,已經明確表示在2019年下半年會停止縮表。也就是緊縮週期已經明確了結束的時間。但目前,我們不知道何時可以停止縮表。

2月1日聯準會利率決議,降息是不可能的,但可能會透露一些訊號。例如何時停止縮表。此外1月的會議紀錄會在2月公佈,這兩個時間點有可能會粉碎3月降息的預期。約1個月前,3月降息的預期機率是80%,目前為44.3%。

加上春節的節慶變現預期,2月的行情可能不太樂觀。

❖角度3:減半❖

減半是利好,小蜜蜂的另一篇文章裡有解讀,不多說了。

2016年,減半前後,分別出現一波下跌。

2020年減半前,312暴跌前已經是下跌趨勢。減半以後也沒有明顯的大漲。

減半是產量減半,我們可以從BTC生產者,也就是礦工的角度出發。減半以後收益減少,大概率BTC會迎來大牛。所以礦工有意願增加挖礦算力,購買更多的礦機。所減半前後變現的動機,很可能是用來購買新算力。

但本輪略有不同,銘文讓礦工的收益增加,礦工賣幣的意願可能以往更小。

❖觀點❖

➤中期

小蜜蜂認為2024(主要是前3季)可能是夾逼震盪行情,或是收斂行情。

說白了就兩句話:

下也不會太低

上也不會太高

下不會太低,信仰、ETF、銘文的影響,應該都懂、不多說。

上不會太高,主要還是受宏觀環境影響,高息縮表環境下,市場的流動性是有限的。

單看減半預期或宏觀影響可能都是片面的。 2024的行情,應該是減半週期和降息週期的影響疊加。

➤短期

現在的BTC的確不貴了,但是從點位和周期上都不能100%確認底部。

2月的宏觀面(3月降息的預期被否定)、春節變現、減半前,這些都是2月行情的不利因素。

接下來要關注3月聯準會大會,因為會推出新的點陣圖,對降息的具體時間會有進一步的預測。

2-3月關注聯準會停止確定停止縮表的時間,停止縮表意味著緊縮徹底結束。

➤關於黑天鵝

不一定會有黑天鵝。

黑天鵝的一個預期是,高息持續後降息初期爆發危機有歷史記錄,2000年的網路泡沫、2008年的次貸危機都是在高息持續後降息初期爆發的。本輪升息的高點剛好和2006年差不多,如果像上次點陣圖顯示的9月降息,剛好高息持續1年,和2007年一樣。

但本輪擴錶的幅度實在很大,就算再縮表8個月,還是處於較寬鬆的水平。

但是,降息初下跌較大機率會出現,不一定是降息後,也可能是降息前,因為預期影響,市場可能會提前做出表現。

當然,小蜜蜂會給黑天鵝留一點部位,說好的天鵝,當然意外狀況。

另外,山寨現在並不完全同步大餅的漲跌,分批建倉是比較理性的。

➤關於抄底

小蜜蜂認為可能會有兩次抄底的機會:

減半前後可能會有下跌,加上3月降息預期的消退。

降息前後可能會有下跌。因為歷史顯示降息時美股往往會下跌。 (小蜜蜂的主觀理解這個邏輯是,降息前炒預期把股價拉高然後出貨還上高息的貸款,然後等利率降下來再貸出來。)並且這個預期似乎在一部分人中已形成共識,那麼降息下跌一波還是要小心。

我們現在應該處於第1個機會的路上。