作者:Westie;編譯:白話區塊鏈

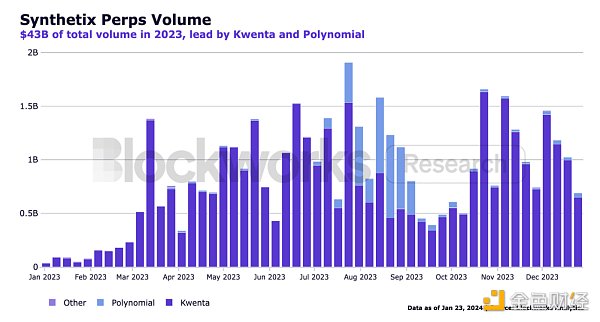

2023年對Synthetix來說是一個erfolgre的一年。 Perps V2迅速實現了產品市場匹配,交易量約430億美元,產生費用約3650萬美元。 2024年將推出Synthetix V3、Perps V3和USDC組合在Base部署,以及focuses於其他跨鏈部署。斯巴達理事會透過SNX通膨消除和Andromeda部署產生費用分配40%用於回購與銷毀。

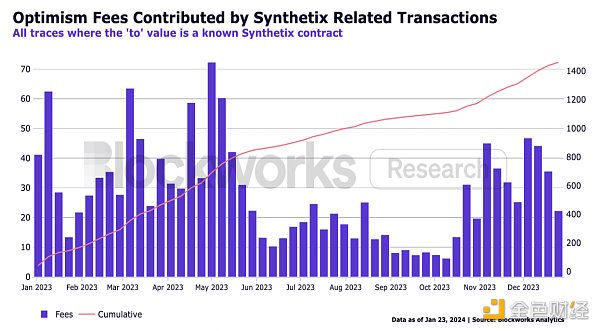

Synthetix也是Optimism成功的主要推動力之一,因為它佔據了該鏈的大部分TVL(Total Value Locked,總鎖定價值)、活動和收入。 Synthetix在年底時的TVL為3.16億美元,在Optimism Mainnet上的所有TVL中約佔34%。此外,與Synthetix相關的Optimism Mainnet交易,包括任何現貨和永續交易以及SNX質押,在2023年驅動了約1460個ETH(約350萬美元)的交易費用,這大約佔了整個鏈收入的7.3 %。

儘管有些人將這項活動成長歸因於590萬個OP的激勵措施,當時價值約為900萬美元,Synthetix及其前端使用它作為平台上交易者的手續費返還,但在激勵期結束後,交易量仍然保持相對較高的水平。與激勵期間的1,550萬美元相比,Synthetix仍然實現了每日平均交易量達1.51億美元,甚至在10月23日當週達到了16億美元的最高週交易量。這意味著這些激勵措施為用戶和交易量帶來了一定程度的黏性。

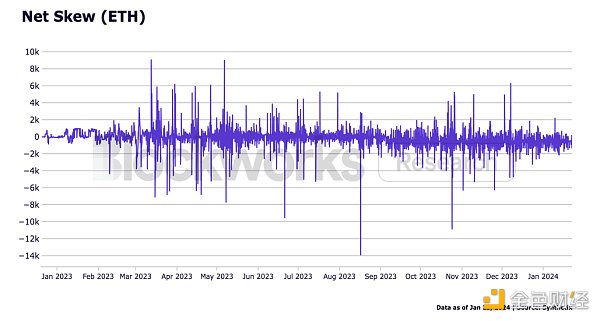

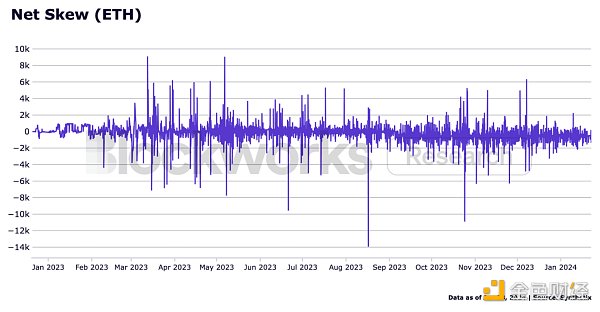

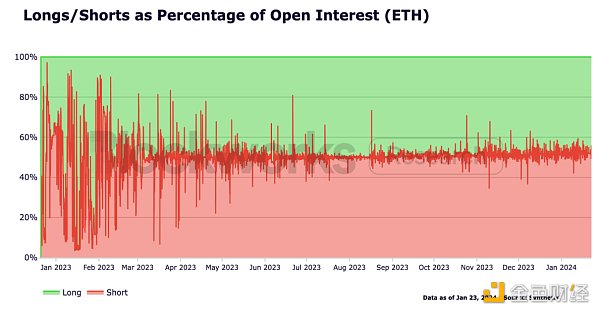

儘管交易量和費用顯然非常重要,但對於SNX持有者而言,一個重要的方面是減少市場波動的曝險。這是透過Perps V2的動態資金費率實現的。與僅考慮偏差(即多頭和空頭之間的差異)不同,動態資金費率也考慮了速度。這意味著如果長期存在持續的多頭偏差,資金費率將繼續隨時間增加。這個系統極大地激勵交易者進行套利交易,並保持持倉平衡。儘管2023年初由於極小的持倉上限而出現了大幅波動,但大部分時間都保持了非常穩定的狀態,只是偶爾出現小幅波動。

其他競爭對手,如GMX,現在正在將動態資金費率納入其產品中,因為它們已被證明能夠成功地減少流動性提供者的市場曝險。

憑藉著一個明顯找到產品市場匹配的永續產品,Synthetix在2024年著眼於雄心勃勃的部署,以升級其產品線,跨鏈擴展永續交易,增加新的抵押品類型以最大化流動性和資本效率,並激勵前端創造出與中心化交易平台相媲美的增強用戶體驗。

1、Synthetix V3 和Perps V3

Synthetix目前正在將其目前的V2x系統遷移到新的產品:Synthetix V3 和Perps V3。

Synthetix是金融市場的流動性核心層。在V2中,SNX持有者可以抵押他們的SNX並承擔債務部位。這筆債務然後由他們在所有持有者中所佔的系統總債務的相應份額來表示。利用這全球債務池所創造的價值,形成了合成資產市場。隨著頭寸的進入和退出,債務系統會更新以反映餘額的變化。如同前面所提到的,這使得SNX持有者在永續合約中成為交易者的臨時交易對手,因為動態資金費率已經證明能夠維持持倉平衡。

在V3中,Synthetix將這個流動性層的概念提升到一個新的水平,透過創造一個更模組化的系統。這使得開發人員和使用者能夠跨越流動性堆疊的不同層面進行實驗。

V3的核心始於池的層面。每個池代表著一個獨立的債務和流動性來源,然後用於為市場提供流動性。債務和流動性來自Vaults,流動性提供者將其資產存入其中,並將其抵押品委託給池。每個池都有一個適用於其接受的每種抵押品類型的Vault,池可以選擇任何他們想要的抵押資產。然後,池可以將市場抵押化為他們選擇的市場。雖然這些可以是Synthetix已有的現貨或永續市場,但開發人員也有機會建立全新的市場。

這種設計允許在不同市場中進行實驗,同時允許流動性提供者選擇承擔的風險量。主要池將是Spartan Pool,其配置、抵押資產和市場將由斯巴達理事會決定。大多數流動性提供者將選擇提供這種更安全的系統,但如果有人想要建立一個無需許可的永續期貨市場,具有更高風險但潛在回報更高的能力現在已經可用。

到目前為止,有幾個團隊表示希望使用V3基礎設施來建構產品。其中之一是Overtime Markets,這是一個建立在Thales上的體育博彩平台,目前正在將其當前基礎設施遷移到V3上。很可能該市場將在推出後不久被Spartan Pool吸收,因為流動性提供者在不到一年的時間內獲得了超過70%的年化回報率。其他表示有興趣在V3上構建的協議包括Betswirl,這是一個CasinoFi項目,以及TLX,正在創建Synthetix永續倉位的Token化版本。其他市場類型,如選擇權市場、保險市場和預測市場,也已經被提出。

雖然今年大部分的焦點將集中在透過增強用戶體驗和在許多鏈上的可移植性來推廣永續產品,V3將可供實驗,以便新的市場出現。

Synthetix也計劃發布其永續產品的下一版,該產品將作為V3基礎設施下的一個市場存在:Perps V3。此次升級將改善永續合約的基礎架構,以提供整體增強的使用者體驗。這意味著交易者的延遲改進,原生跨邊際系統,擴展的抵押品選項,包括使用合成資產(如sETH和sBTC)進行交易的開放交易,逐步清算以減少MEV搜尋者造成的夾層清算風險,以及基於NFT的帳戶。這種改進的使用者體驗與Synthetix計畫在2024年擴大永續合約活動的計畫非常契合。

2、2024年路線圖

Synthetix正在進入其發展的關鍵階段。雖然Perps V2產品表現出了明確的產品市場匹配,但用戶體驗方面存在限制,這限制了潛在的成長和活動。 Perps V3正在改善永續交易體驗,但要在鏈上創造與中心化交易平台提供的交易體驗相媲美,仍有很長的路要走。在2024年,Synthetix及其生態系統希望盡可能縮小這一差距。

目前永續合約系統的一個限制是用戶只能在Optimism Mainnet上進行交易。雖然該鏈本身提供了足夠好的用戶體驗,但將產品移植到具有不同用戶集的其他鏈上,將使Synthetix能夠產生更多的活動和收入,並在不同社區建立其品牌。

對其他鏈的實驗和遷移過程將從Synthetix稱為Andromeda的一攬子產品開始,其中將包括Synthetix V3、Perps V3和USDC作為唯一的抵押品類型。這個環境有助於測試新產品本身,並了解使用USDC提供流動性的需求程度,而不是使用SNX原生Token。

Synthetix特別測試USDC是因為它具有更好流動性的潛力。由於USDC是穩定幣,它允許流動性提供者擁有更低的所需貸款價值比(LTV),從而提高了資本效率,不需要LPs具有重大的市場曝險。因此,這增加了流動性提供者的預期年化報酬率。例如,如果我們假設SNX持有者在500%的CR下賺取3%的年化報酬率,其他條件相等,USDC在110%的CR下將會賺取13.6%的年化報酬率。除此之外,還計劃(在沒有治理投票的情況下)引入類似sDAI的收益穩定抵押品,以額外支持這種潛在收益。除了可以承擔sUSD債務並在其他地方獲取額外收益的能力外,這還吸引了收益農民和收益最大化的保險庫,從而將大量流動性吸引到Synthetix。

Andromeda的第一次部署目前正在Base上逐步推出。這將是Perps V3和USDC作為主要抵押品的第一個測試場地。將逐步增加允許的總USDC,並允許在永續市場上進行的流動性和持倉量的交易。此外,最大的Synthetix前端Kwenta表示,一旦推出完成並且有足夠的流動性來滿足交易者的需求,他們將「積極推動」用戶使用V3,並提供激勵措施。

隨著在Base上的部署,將會引入Infinex,這是一個專注於為交易者提供增強用戶體驗並為永續交易創建流動性飛輪的新前端。 Infinex由Synthetix的創始人Kain%20Warwick發起,並使用SNX作為其治理Token。他們還將獲得前端費用的20%,用於回購SNXToken並將其質押以促進進一步流動性的循環。 Infinex內包含的功能亮點包括使用使用者名稱和密碼登入、多因素身份驗證和跨鏈存款。對使用者而言,它感覺就像使用交易平台,但後端由去中心化和無許可的流動性支援。

在Base上成功部署後,Synthetix將尋求將Andromeda部署到Optimism%20Mainnet,可能還會添加ETH作為額外的抵押資產。這將與目前的Perps%20V2系統並行運行,並將了解提供流動性時偏好使用SNX還是USDC和ETH。然後,Synthetix將尋求在其他EVM鍊和Rollup上擴展,以確定它們可以產生更多用戶和流動性的地方。雖然下一個目的地尚未確定,但社區似乎更偏向Arbitrum。

除了Andromeda的推廣之外,Synthetix還在專門部署永續產品在以太坊主網上,他們稱之為Carina。儘管使用以太坊明顯比在Rollup上部署更昂貴且更慢,但這是專門為利用Synthetix永續合約或一組將其基礎設施部署在主網上的交易者而設計的。對於這些實體,連接到Rollup的功能會增加他們的風險。明確在Carina上構建的第一個協議將是Ethena,一個使用delta中性頭寸來支持其穩定幣USDe的穩定幣項目,其持有stETH並空頭永續合約。 Ethena在封閉Alpha測試期間已經獲得了超過1.3億美元的TVL,其中一部分將在Carina正式上線時透過永續合約進行避險。由於stETH是以太坊原生的,因此這種產品非常適合降低風險並最大化可組合性。

Synthetix也正在探索創建名為Synthetix鏈的OP%20Stack%20Rollup的可能性。其目的是為了創建一個中心化的地方進行治理,供SNX持有者抵押借款並將其sUSD帶到他們選擇的鏈上,並在不同部署之間分配產生的費用。目前V2x系統的債務將完全遷移到這個Synthetix鏈上,連同SNX持有者一起。

3、SNXToken經濟學改進

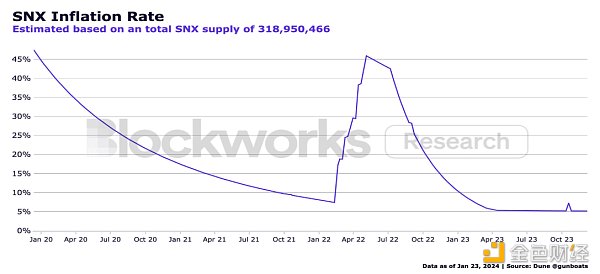

在12月17日,斯巴達理事會投票將SNX通貨膨脹率降低至零。通貨膨脹曾經是用戶和投資者持有SNX的巨大障礙,因為先前通貨膨脹率極高,導致持有者貶值,並對Token造成巨大的銷售壓力。儘管通貨膨脹率在過去一年降至5%左右,但許多先前受到SNX通貨膨脹影響的人現在可以重新審視這項決定。

對Token經濟學的另一個改進來自於在Base上進行的Andromeda部署。斯巴達理事會批准了SIP-345,該提案規定,協議產生的費用的50%,在經過整合者費用份額後,將用於回購併銷毀SNX。淨協議費用的另外50%將如目前實施的那樣銷毀sUSD。儘管尚未透過治理正式確定整合者費用份額,但預計整合者費用份額將為20%,並將直接以sUSD形式從V3獎勵管理器合約支付。

這個整合者費用份額將有助於在前端層面為用戶創造競爭,從而為更多的交易量和理論上的收入做出貢獻,最終使其回流到協議中。如前所述,除了回購和銷毀導致的SNX購買壓力外,Infinex還將使用他們的整合者份額回購SNX並進行質押,增加這項購買壓力和額外的流動性。

4.風險

儘管Synthetix在2024年有很多令人興奮的事情,但了解與其設計和實施相關的一些潛在風險至關重要。其中一個主要風險來自於將原生Token用作主要抵押Token。如果價格迅速下跌,這可能會導致價格下跌的反射性影響,因為較低的SNX價格可能會導致級聯清算,從而導致市場流動性減少。然而,目前的最低抵押率為500%,非常保守,應有助於緩解這些顧慮,另外,使用像USDC這樣的替代資產來提供流動性也在進行。

第二個主要風險來自於透過Synthetix永續合約產品列出的資產。首先,如果某種資產過於不流動或有操縱價格的風險,這可能會導致惡意行為者利用SNX流動性。特別是在2023年12月31日,TRB就出現了巨大的市場操縱事件,在不到36小時內,該Token的價格漲幅達到200%,然後回落了80%。這事件使得SNX持有者總共損失了300萬美元,約佔2024年產生的費用的10%。這類風險通常由斯巴達理事會決定不列出風險過高的資產來管理,或者如果列出了風險較高的資產,則由CCs設定緊密的OI參數。 SIP-2048也是一個臨時措施,賦予了部分CCs在緊急情況下關閉市場的能力,但也有討論是否應該設立風險委員會來提供列出資產的指導。

其他非技術風險包括對於EVM等效性的依賴,以便部署V3,但在其他虛擬機器開始成為常態的世界中,這些虛擬機器可能具有並行處理或更安全的程式語言。然而,Solidity和EVM在開發工具、人才儲備和多年來在更多專案上的實戰測試方面具有很大的領先優勢。此外,使用中央限價訂單簿(CLOBs)的永續合約去中心化交易平台(DEXs)開始變得流行,像Aevo和Hyperliquid等平台已經獲得了市場份額。儘管它們確實變得越來越受歡迎,但大多數較新的平台都受益於空投獵手和洗錢交易,因此我們尚未看到交易者是否真正更喜歡CLOBs而不是基於Oracle的永續合約交易,或者這只是炒作者試圖參與下一次大規模空投的熱點。

5.最後的思考

Synthetix希望透過利用2023年的成功,利用新的鏈來測試Synthetix V3和Perps V3產品、新的抵押品類型以及使用者行為。在不同鏈上進行更多的部署將有助於對新產品進行實戰測試,突出顯示帶來最多流動性的抵押品類型,並展示哪些社區和部署吸引了最多的用戶和資本。永續合約產品本身也將在使用者體驗方面有巨大的改進,無論是對於Perps V3產品還是專注於在鏈上重現CEX體驗的前端,如Infinex。隨著近年來訂單簿型DEX的崛起,Synthetix無疑證明了基於預言機的永續合約DEX仍然具有重要地位,我們將看到這些部署是否將注意力和流動性重新引向他們的方向。