來源:Weilin,蜂巢Tech

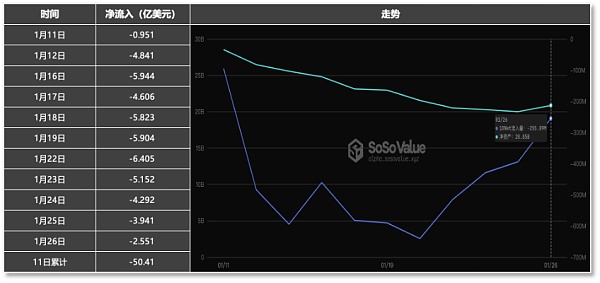

至1月26日,獲得SEC批准的10支比特幣現貨ETF經歷了11個交易日。根據SoSo Value數據,這段期間的總交易價值達16.7億美元,總資產淨值為267.4億美元。

在淨流入這個指標上,灰度的GBTC持續出現負值,即“淨流出”,僅1月26日即上週最後一個交易日,GBTC單日淨流出達2.55億美元,這還是除交易首日外流出資金最少的一次。

截至1月26日,GBTC在11個交易日內已累計流出50.41億美元。除它之外,1月26日當日,其他9隻比特幣ETF均處於淨流入狀態,最多的是富達的FBTC,淨流入約為1億美元;其次為貝萊德的IBIT,淨流入為8713萬美元。

這兩家公司的比特幣ETF產品在過去短暫的歷史交易日中,單日資金淨流入一直屬於你追我趕「爭第一」的態勢。

分析師認為,資金從灰階GBTC大量流出的原因是該產品從比特幣信託轉為比特幣ETF後,早期投資者贖回套利,此外,GBTC高於市場同類產品的管理費也可能引發早期投資者換手,他們的贖回導致資金流出,相應地灰度也要賣掉其管理的比特幣處理贖回需求。

這段期間,灰階GBTC的資金持續流出為BTC現貨市場帶來拋壓預期,BTC價格一度跌破4萬美元。不過,隨著GBTC流出淨值放緩,BTC的價格出現反彈,1月28日,BTC重新站上了4.2萬美元。

GBTC淨流出放緩BTC重站4.2萬美元

比特幣現貨ETF自1月11日在美國市場上市後,10只不同公司推出的產品已經在11個交易日累計吸金267.4億美元,但灰度的GBTC在其中拖了後腿,資金持續從中流出。

1月11日上市交易首日,GBTC流出0.95億美元,也是資金流出最少的一日,此後,該比特幣ETF 流出資金的美元價值日以億計,1月22日,GBTC單日資金流出超過6.4億美元,創下了迄今為止最大的單日資金流出紀錄。

GBTC自上市淨流入資金持續為負

在資金不斷從GBTC出走後,加密資產市場正在記錄灰度出售的比特幣數量。依照目前這只ETF屬性產品的申購/贖回規則,當有投資者要求贖回/賣出 GBTC時,灰度也需要相應地賣出比特幣以處理投資者的贖回需求。

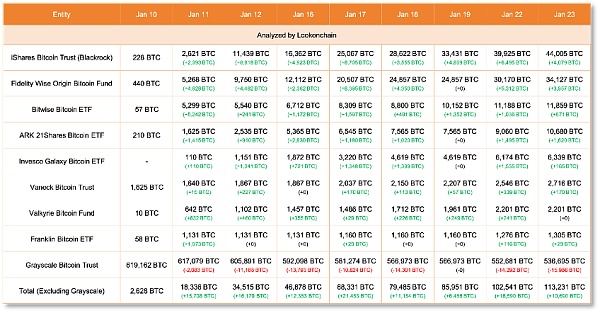

Lookonchain統計至1月23日的數據顯示,1月11日,灰度即售出了超過2000枚比特幣,而在之後的比特幣ETF交易日里,灰度每天的拋售量都在1萬枚以上,甚至有兩次達到了1.4萬枚。

Lookonchain統計的各ETF的BTC持有情況

Lookonchain統計的各ETF的BTC持有情況

此外,處於破產進程的FTX 的拋售也佔了資金流出的很大一部分——FTX 清倉出售的2,200萬股GBTC價值就達10 億美元。

比特幣一度因ETF透過飆升至49,000美元,獲利落地,加上資金在從GBTC流出,灰度在出售比特幣,市場拋壓預期醞釀。

在1月23日,比特幣在一路下跌後跌破4萬美元,下行剛好與灰階GBTC的資金流出態勢交疊。而自1月22日GBTC創下流出淨值最高紀錄後,淨流出資金量逐漸縮小,到1月26日,該比特幣ETF的資金淨流入量已經收窄至2.55億美元,比特幣也重新向上反彈,目前已經站上了42000美元區間。

除了灰階外,其他比特幣ETF的吸金能力持續變強,尤其是貝萊德發行的iShares Bitcoin Trust(IBIT)和富達發行的Fidelity Wise Origin Bitcoin Fund(FBTC),截至目前,這兩隻ETF的淨流入總資金分別為21.73億美元和19.25億美元,相應管理淨資產價值也分別達到了21.9億美元和19.4億美元。

金融人士預測:「消化不良」半年結束

從數據可見,資金進入其他比特幣ETF似乎無法抵銷灰階GBTC高額資金流出所帶來的恐慌情緒。 1 月 11 日 GBTC 轉為ETF 之時,灰階管理這個基金的規模高達250億美元,背後是619162 BTC支援。

在這之前,GBTC的性質是比特幣信託,它成立於2013年成立,允許投資者無需直接購買比特幣,只要申購GBTC份額就能投資比特幣。

但作為信託產品的GBTC不支持贖回,即投資者一旦認購份額,不能在一級市場贖回為比特幣,想要賣出,只能透過GBTC的二級市場賣出股票。因此,GBTC會出現相對基礎資產的溢價或折價交易(負溢價)。

自2021年初,GBTC的負溢價越來越高,到2022年12月達到了近50%的折價峰值,打半價的GBTC吸引了不少投資者。直到SEC接受GBTC轉變為比特幣ETF性質後,折價最終縮小至接近於0,這意味者持有GBTC的不少投資者很可能處於大幅盈利狀態,而在GBTC以比特幣ETF上市後,他們選擇獲利了結。

摩根大通的分析師尼古拉斯·帕尼吉爾佐格魯分析,在2023年期間,投資者們受資產淨值折扣的吸引,在二級市場上投資了高達30億美元的GBTC,「如果之前30億美元的估計被證明是正確的,並且考慮到15億美元已經退出,那麼可能還有15億美元將通過對GBTC的獲利了結退出比特幣領域,從而在未來幾週對比特幣價格構成進一步的壓力。”

此外,灰階的GBTC管理費費率定在了1.5%,其執行長認為,鑑於GBTC的流動性、很少的價差和過去十年的良好記錄,「1.5%的費率是合理的。 「但這個費率與貝萊德、富達等4公司0.25%的費率相比,實在高得離譜,Franklin Templeton的EZBC費率更是低至0.19%。

灰階的比特幣ETF在費率市場上毫無競爭力,這也可能造成一些投資者換手其他家費率更合適的比特幣ETF產品。

至於灰階的拋售會持續多久,一些分析師表達了樂觀預期。

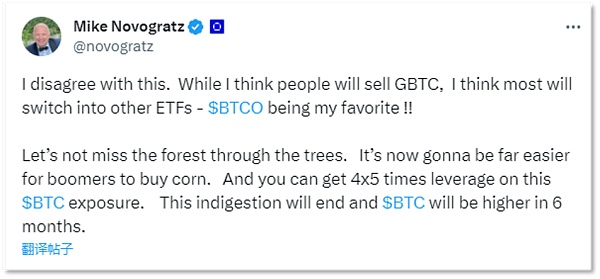

1月 21 日,美國加密金融服務公司Galaxy Digital Holdings的創始人 Michael Novogratz在社群媒體上發文稱,雖然投資者會出售 GBTC,但大多數人會轉向其他 ETF。他並不擔心當前的波動,並預測市場「消化不良」的狀態會在六個月內結束,BTC也將迎來新高。

Novogratz預測市場「消化不良」的狀態會在六個月內結束

Novogratz預測市場「消化不良」的狀態會在六個月內結束

另一位分析師從灰階的拋售資料分析拋壓結束的時間時稱,該公司目前持有50萬多枚BTC,如果以每天1.4萬枚的速度進行計算,那麼還需要大約39天才能完全拋售完,“考慮到非工作日的影響,灰度可能在3月中旬完成所有的拋售。”

的確,除了灰階外,其他公司提供的比特幣ETF產品均處於資金淨流入狀態,長遠來看,資金進入這個新ETF的週期將逐漸拉長,多隻產品也會持續吸引資金進場。 VanEck 數位資產研究主管 Matthew Sigel 認為,兩年內將有 400 億美元流入比特幣ETF市場,而彭博高級 ETF 分析師 Eric Balchunas 更樂觀,它將兩年內的吸金量標記為 500 億美元。