資料來源:Glassnode, UkuriaOC;編譯:鄧通,金色財經

摘要:

-

自2022 年低點以來,比特幣的價格表現與先前的周期驚人相似,儘管恢復速度稍慢,但更具彈性。

-

儘管ETF 批准後,大多數長期比特幣投資者仍然不願意以當前價格出售他們的比特幣。

-

就實體而言,網路活動仍然較低,但鏈上轉移的加密貨幣量,特別是轉移到交易所的加密貨幣量仍然強勁,類似於先前的牛市週期。

循環定位

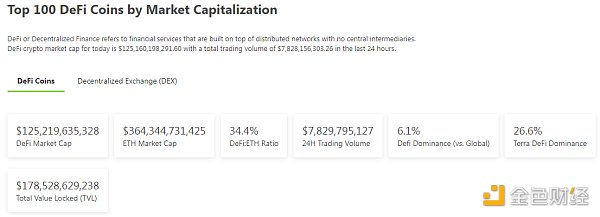

第一張圖表評估了自上次ATH 以來的BTC 價格表現。在這種情況下,我們將2021 年4 月(Coinbase 直接上市)視為ATH,以便更好地了解持續時間,因為我們認為這是投資者情緒的峰值(WoC -4-2022)。

歷史押韻的概念聽起來驚人地真實,最後三個週期的表現驚人地相似。我們目前的周期仍略領先於2016-17 年和2019-20 年期間,部分原因是2023 年表現極為強勁。

第2 週期:比ATH 低45.7%(紅色)

第3 週期:比ATH 低43.6%(藍色)

目前週期:比ATH 低37.3%(黑色)

然而,在我們目前的周期中,可以注意到彈性水準提高,局部高點的修正仍然相對較淺。迄今為止最大的回撤是2023 年8 月設定的-20.1%。

當我們透過比較來計算深度修正交易日的比例時,這種洞察力變得越來越明顯:

從開始到2011 年:294 天中的164 天(55.7%)(橘色)

2011 年至2013 年:741 天中的352 天(47.5%)(紅色)

2015 年至2017 年:1066 天中的222 天(20.8%)(藍色)

2018 年至2021 年:1056 天中的514 天(48.7%)(綠色)

儘管存在這種彈性,但隨著市場消化現貨ETF 的新動態,價格動能在最近幾週一直呈現下行趨勢。

在這裡,我們參考了兩個關鍵的鏈上層面:

短期持有者成本基礎($38.3k),描述新需求的平均收購價格。 (紅色)

真實市場平均價格(33,300 美元),針對活躍投資者的成本基礎模型。 (藍色)

在市場上升趨勢期間,重新測試STH 成本基礎作為支撐是典型的,但是,該水準的決定性損失將需要考慮真實市場平均值。真實市場平均價格在很大程度上是比特幣市場的“質心”,通常區分牛市和熊市。

復甦遇到GBTC 過剩

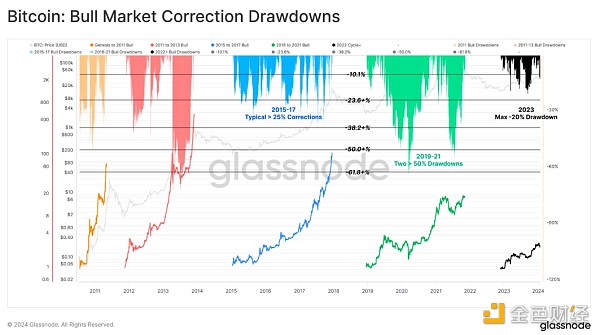

我們可以利用基本的已實現上限指標來評估跨週期資本流出的嚴重程度以及恢復持續時間。

已實現上限僅比之前的$467B ATH 低-5.4%,目前正在經歷強勁的資本流入。也就是說,本次復甦加速的持續時間明顯慢於先前的週期,這可能是由於GBTC 套利等具有挑戰性的交易導致供應嚴重過剩。

當前週期已實現上限以有記錄以來最慢的速度恢復:

-

2012-13 週期:每天0.22%

-

2015-16 週期:每天0.09%

-

2019-20 週期:每天0.17%

-

2023-24 週期:每天0.05%

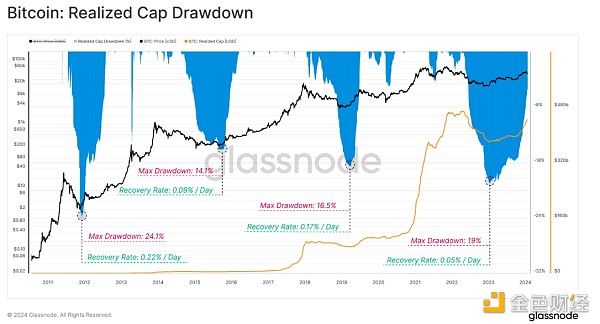

這種現象部分歸因於灰階GBTC 產品發生的大量贖回。作為封閉式信託基金,GBTC 在2021 年初累積了驚人的66.17 萬比特幣,因為交易員試圖結束資產淨值溢價套利。

經過多年以資產淨值大幅折扣(以及非常高的2% 費用)進行交易後,轉換為現貨ETF 引發了重大的重新平衡事件。自轉換以來,約11.56 萬枚BTC 已從GBTC ETF 贖回,這造成了巨大的市場阻力。

持有者不會放棄

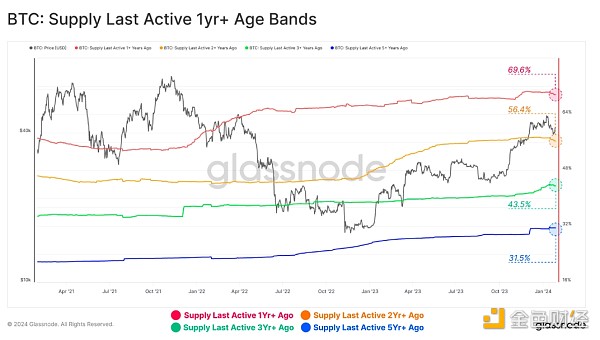

在強勁的反彈、拋售新聞事件和充滿活力的市場中,絕大多數持有者似乎都在平靜地駕馭市場浪潮。這組「最後活躍供應量」指標衡量了多年時間範圍內持有的流通供應量的比例。

我們可以看到1y 和2y 頻段略有下降,其中許多(但並非全部)與GBTC 相關。這表明最近幾週大量的舊貨供應量一直在變化。

然而,從絕對數量來看,絕大多數BTC 持有者群體仍然堅定,多個年齡層的持有供應量百分比略低於ATH:

1 年前:69.9%(紅色)

2 年前:56.7%(橘色)

3 年前:43.8%(綠色)

5 年前:31.5%(藍色)

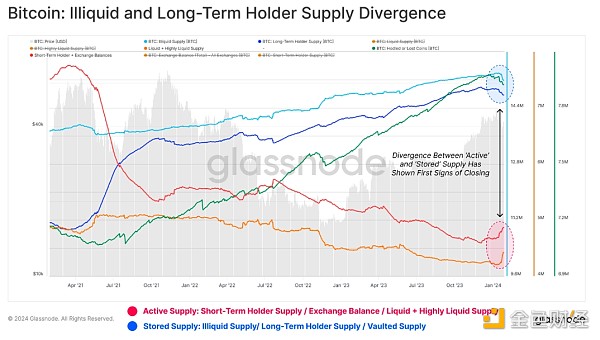

在WoC-46-2023中,我們介紹並比較了「儲存供應」和「活躍供應」的幾種措施。當時,我們注意到兩者之間存在很大差異,處於休眠、不活躍和非流動性的代幣占主導地位。

今年,我們看到了這種分歧可能結束的初步跡象,所有「活躍供應」指標均顯著增加。這與前面提到的舊比特幣支出的增加相結合。

這引發了自2022 年12 月投降事件以來最大幅度的活躍度成長。這再次支持了上述分析,顯示隨著一些投資者放棄部分長期持有的代幣,Coinday 銷毀增加。

然而,從宏觀背景來看,活躍度仍接近多年低點,這表明絕大多數供應仍被緊緊持有,可以說是在等待更高的現貨價格,或者可能是波動性增加作為支出的動力。

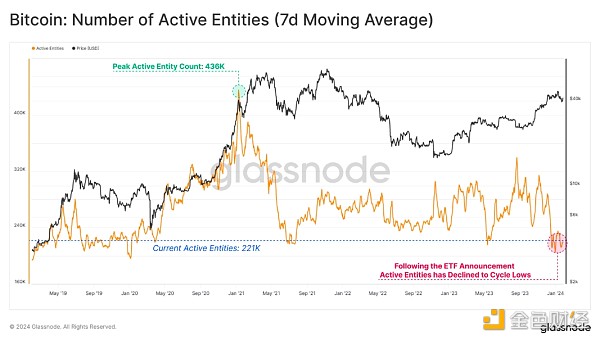

鏈上和交易所活動

評估比特幣的鏈上活動可以為網路的健康、採用和成長提供深入的見解。然而,儘管價格表現強勁,但出現了與直覺相反的觀察結果,活躍實體數量下降至每天219,000 的周期低點。

從表面上看,這可能表明,儘管比特幣價格大幅上漲,但比特幣用戶的成長並沒有隨之而來。

這主要是由於與Ordinals和銘文相關的活動增加,許多參與者重複使用比特幣地址,並減少了測量的「活躍實體」的數量(不重複計算)。

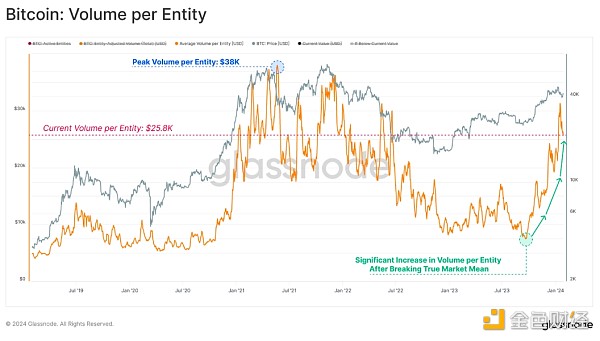

另一方面,轉帳量仍然非常強勁,每天處理的經濟交易量約為77億美元。活躍實體數量與轉帳量增加之間的這種分歧突顯了市場中大規模實體的顯著存在,平均每個實體的交易量飆升至每筆26,300美元。

這顯示機構投資者和資本流動的存在逐漸增強。

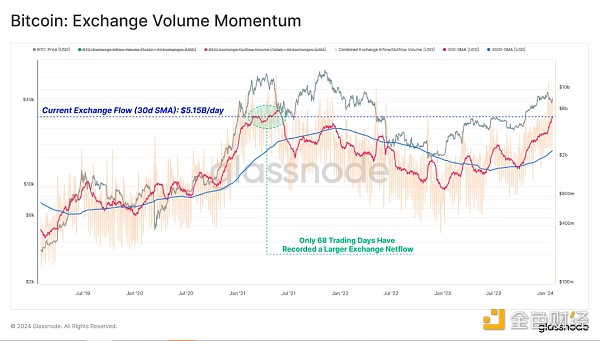

交易所仍是交易活動的主要場所,存款和提款量大幅成長,達到每天68億美元。目前,與交易所相關的存取款活動約佔所有鏈上交易量的88%。

當前進出交易所的交易量可與2021 年多頭期間創下的峰值相媲美,只有68 個交易日(1.5%) 錄得更高值(30D-SMA 基礎)。

這再次凸顯了市場參與者對比特幣日益濃厚的興趣。

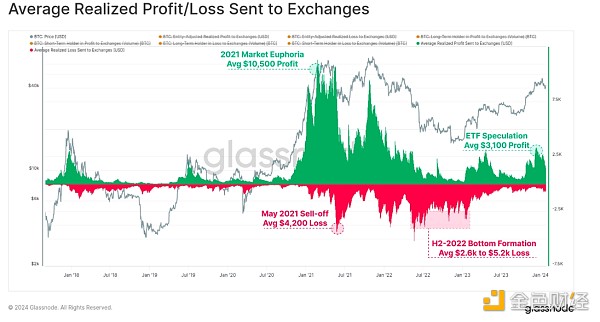

隨著外匯流量的增加,已實現獲利了結的製度也隨之而來。下圖顯示了發送交易所的每個代幣的平均利潤(或損失)。

在ETF 投機高峰期,該指標的平均利潤達到3100 美元,這是2023 年4 月反彈高峰時達到的水平。這與2021 年牛市頂峰時10500 美元的平均利潤仍相去甚遠,並且正在開始明顯降溫。

結論

九隻現貨比特幣ETF 的批准對於數位資產來說是一個里程碑事件,機構資金流現在公開轉向該資產類別。儘管隨著投資者從長期受到挑戰的GBTC ETF 產品中重新平衡,供應嚴重過剩,但資本流入正在加速。

鏈上的交易流量也達到了相當於2021年牛市高峰的價值,而轉移價值的平均規模正在推動越來越多的機構和大型資本投資者的參與。