撰文:DWF Labs Research

編譯:深潮TechFlow

導讀

在我們的上一篇文章中,我們探討了去中心化衍生品交易所(或稱為衍生品Dex)的不斷演變以及現有衍生品DEX的進化和潛在發展。本文將深入探討去中心化衍生性商品交易所當前的代幣經濟學,分析各協議所採用的不同機制,並討論未來的潛在發展方向。

為什麼代幣經濟學重要?

代幣經濟學對協議的成長和穩定至關重要。經歷了「DeFi Summer」後,流動性挖礦在早期階段成功地為協議提供了啟動資金,但從長遠來看,這一機制最終是不可持續的。這種機制吸引了唯利是圖的資本,促成了一個惡性循環,即“挖礦和傾銷”,提供資金的投資者不斷尋找提供更高收益的下一個協議,同時被摒棄的協議則會受到損害。

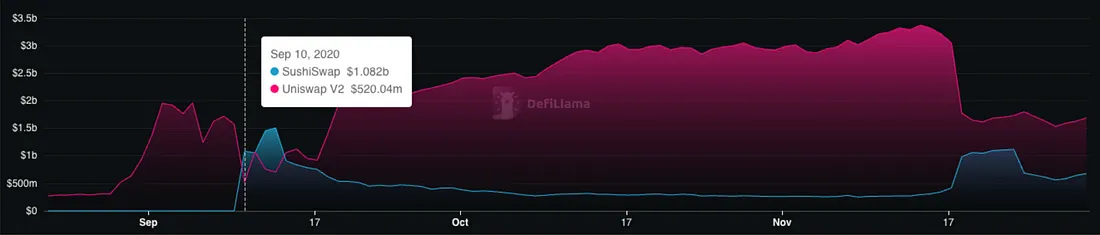

其中一個例子是Sushiswap 對Uniswap 的吸血鬼攻擊,一開始成功吸引了大量TVL,但最終無法持續。同時,Aave 和Uniswap 等協議以產品優先為重點,成功地吸引並留住了用戶,而可持續的代幣經濟也幫助鞏固了它們作為市場領導者的地位,並且至今仍保持著這種領先的地位。

儘管以產品為導向的成長很重要,但代幣經濟學也是衍生性商品DEX在競爭激烈的市場中脫穎而出的因素。代幣代表了用戶根據其活動對協議的價值判斷,這與股票反映公司業績預測的方式類似。不同於傳統市場,代幣價格常常先於廣泛認知和加密項目的成長。

因此,擁有能夠從協議成長中累積價值的代幣經濟學很重要。確保有一個可持續的代幣經濟,為新用戶的加入提供足夠的誘因也很重要。整體而言,良好的代幣經濟學是實現長期成長和保留協議價值的關鍵。

衍生品DEX現狀

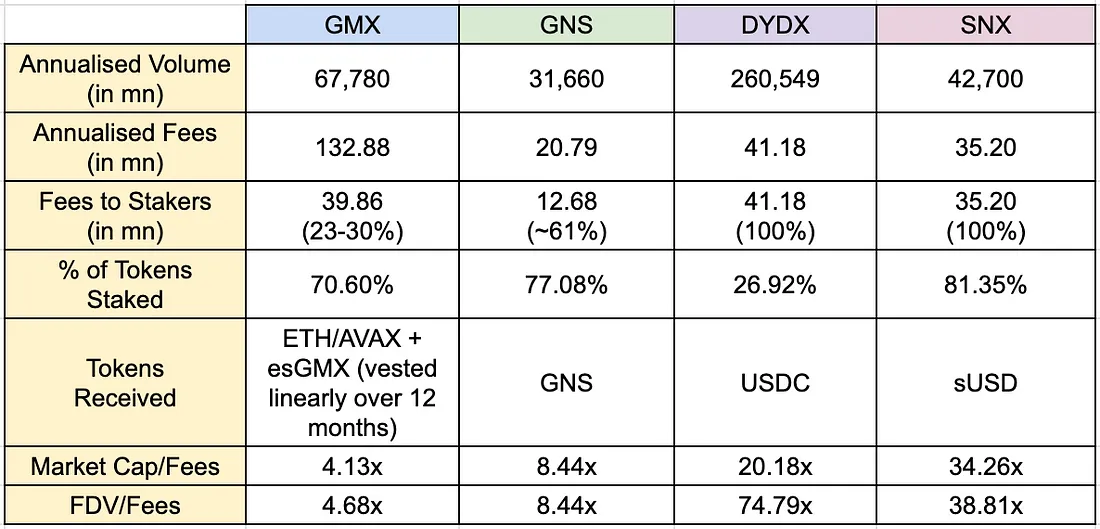

在我們之前的Hindsight Series文章中,我們廣泛地介紹了衍生性商品DEX的演變和機制。現在,我們深入這些協議的代幣經濟學。 dYdX是2020年率先在鏈上推出永續合約的項目之一,並在2021年9月推出了其代幣。由於除了交易費折扣外,並沒有為其持有者提供太多的實用性,且該代幣因來自質押、流動性提供者(LP)和交易獎勵的釋放而通常被認為是高通膨的。

GMX在2021年9月進入市場,旨在解決排放的不可持續性問題。 GMX 是首批引入Peer-to-Pool模式和用戶費用分享機制的公司之一,該機制從交易費用中獲取收益,以主要的加密貨幣和專案原生代幣的形式支付。它的成功也帶動了更多Peer-to-Pool模式系統的創建,例如Gains Network。它在質押模式和收入分成參數上有所不同,向使用者徵收的風險較低,但產生的利益也較低。

Synthetix是另一個在該領域的DeFi協議,它支援多個永續合約交易所和選擇權交易所的前端,如Kwenta、Polynomial、Lyra、dHEDGE 等。它採用一種合成模式,用戶必須將其SNX 代幣作為質押品,並借入sUSD 進行交易用戶從所有前端交易中獲得sUSD 手續費。

衍生性商品DEX代幣經濟學的比較

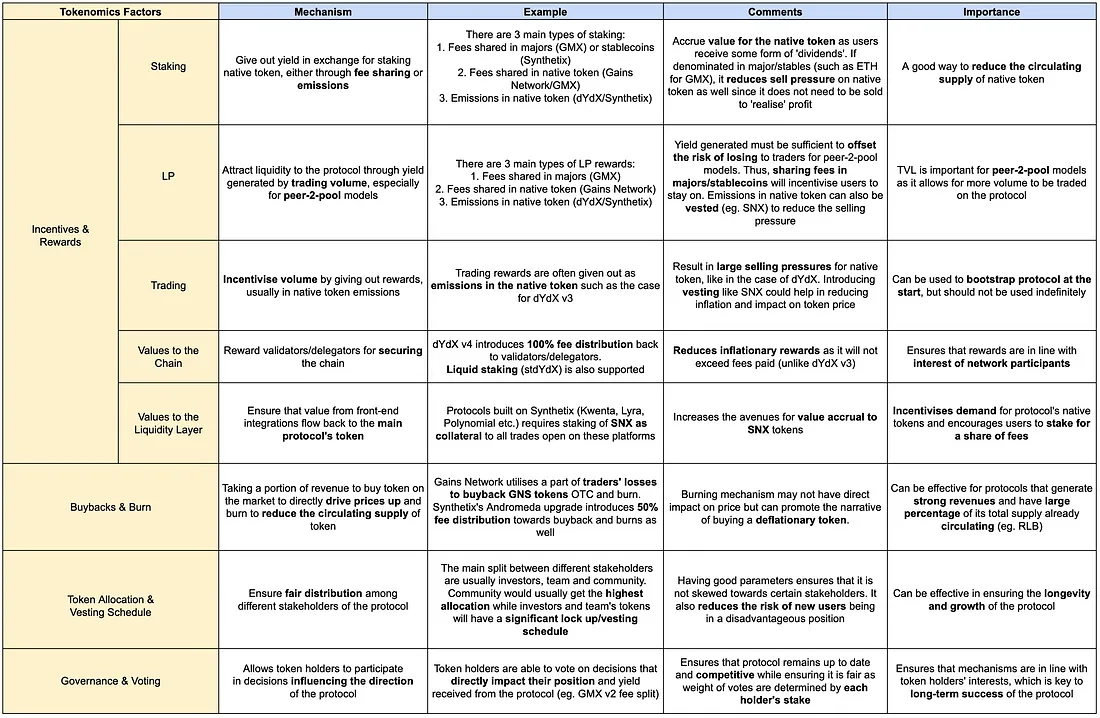

下表顯示了不同協議在代幣經濟學上的比較:

設計良好代幣經濟學需要考慮的因素

設計良好的代幣經濟學需要仔細考慮各種因素,以創建一個能夠使參與者的激勵一致,並確保代幣長期可持續性的系統。我們根據目前衍生性商品DEX代幣經濟學的格局討論以下各種因素。

1.激勵與獎勵

激勵和獎勵在鼓勵用戶行為方面扮演著重要角色。這包括質押、交易或其他鼓勵用戶為協議做出貢獻的機制。

質押

質押是一種機制,透過將原生代幣存入協議以換取收益。用戶收到的收益要麼透過分成手續費而獲得(這些手續費可能是市場上的主流幣或穩定幣),要麼透過原生代幣的發放。 zai我們分析的協議中,有三種主要的質押類型:

- 在主流幣或穩定幣中分成手續費

- 在原生代幣中分成手續費

- 獲得原生代幣通膨的釋放

如表格所示,分成手續費在激勵用戶質押他們的代幣方面已被證明是有效的。表格反映了dYdX和Synthetix對代幣經濟學最近的變化,包括為dYdX v4引入100%的手續費分成和消除SNX的通膨性發放。

先前,dYdX v3有一個安全性和流動性質押池,它發放通膨的DYDX獎勵,因為這些池並未直接從平台上的交易量中受益。在2022年9月/11月社區投票後,這兩個池被廢棄,因為它們並沒有真正達到其目的,而且對於DYDX 代幣來說也效率不高。有了v4,交易量產生的手續費被回饋給質押者,激勵用戶為了收益而質押。

GMX利用兩種類型的質押來分配其獎勵,既分配主要代幣(ETH/AVAX)中的費用,也分配其原生代幣。 GMX、Gains Network和Synthetix的代幣質押率非常高,顯示獎勵足以激勵用戶提供前期資本並在協議內保持其質押。很難確定什麼是理想的激勵機制,但迄今為止,部分以主要代幣/穩定幣支付費用並為原生代幣引入通膨釋放獎勵已被證明是有效的。

總的來說,質押有以下好處:

-

(1)減少代幣的流通供應(和拋售壓力)

-

只有當產生的利益不是純粹的發放以確保可持續性時,這種方式才有效

-

如果產生的收益在主要代幣或穩定幣中,將減少拋壓,因為用戶不必出售代幣來實現他們的收益

-

-

(2)質押代幣的價值成長

-

隨著協議的發展和每個代幣產生的費用的增加,代幣的價值可以間接增長

-

為代幣提供穩定收益可以吸引非交易者僅為了賺取收益而參與

-

然而,根據協議的目標,在實施質押時需要考慮幾個因素:

-

(1)獎勵的持久性和類型

-

考慮到規避風險的用戶不需要出售代幣來「實現」收益,擁有穩定的回報非常重要

-

釋放率也很重要,確保用戶獲得的效益不會太不穩定,並能維持一段時間

-

-

(2)獎勵合適的用戶

-

較低的進入門檻和獲取獎勵的便利性(無預付資本、無需兌現等)很可能會吸引僱傭軍般的用戶,從而稀釋活躍用戶(活躍交易者、長期持有者等)的獎勵

-

我們的想法:在大多數協議中,質押是減少代幣流通供應的常見方式。這是一種與用戶利益保持一致的好方法,特別是如果原生代幣是必須作為質押物所必需的(例如SNX),它通過收益來降低用戶倉位的波動性。如果獎勵是根據部分費用和主流幣/穩定幣發放的,那麼質押的效果將更加積極和長期,這對於大多數有著不錯交易量的衍生品DEX來說可能更合適。

流動性提供者(LP)

流動性提供者(LP)對於衍生性商品DEX 尤其重要,特別是對於Peer-to-Pool 模型,因為這將允許它們支援更多的平台交易量。對於Peer-to-Pool 模型,LP 成為平台上交易者的交易對手。因此,從費用中分成的收益必須足以抵銷輸給交易者的風險。

對於像dYdX 這樣的訂單簿模型,LP 是用戶賺取獎勵的一種方式。然而,大多數TVL 仍然來自做市商,DYDX 發出的獎勵純粹是通貨膨脹。因此,LP 模組於2022 年10 月被廢棄。 Synthetix 是一個例外,質押者在與其整合的平台上(如Kwenta、Polynomial、dHEDGE 等)實際上是LP,並從交易量中獲得費用。

GMX 和Gains Network 都採用了需要LP 作為平台上執行的交易的交易對手的Peer-2-Pool 模型。比較這兩個協定:

-

GLP 的TVL 明顯高於gDAI,可能是因為收益較高

-

gDAI 用戶面臨更低的風險,因為交易者的盈利由GNS 鑄造來支持,而GMX 則從GLP 向用戶支付資金

-

更風險規避的用戶可能會被GLP 的高收益所吸引,而不太風險規避的用戶則可以存入gDAI,儘管收益較低

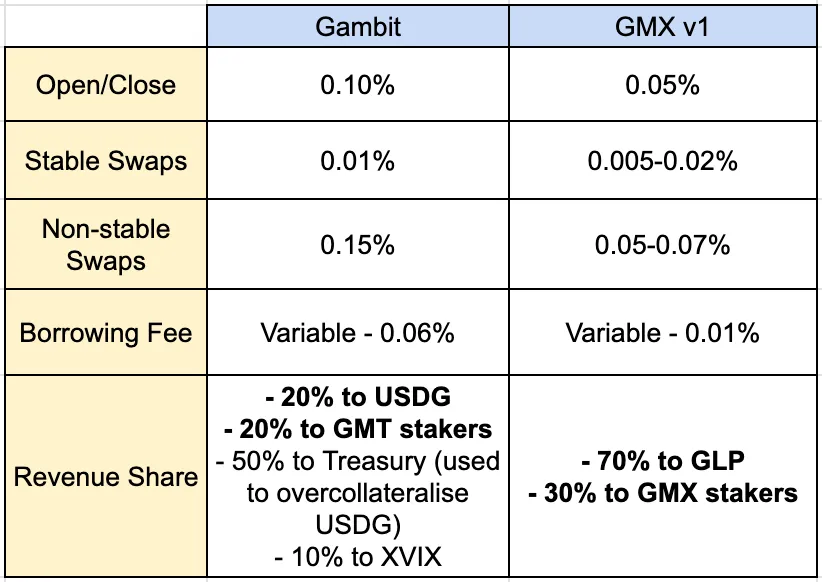

Gains Network 的機制與GMX 的前身,也稱為BNB上的Gambit Financial類似。 Gambit 在推出後產生了相當多的交易量和TVL。雖然Gambit 和GMX 在Peer-to-Pool 模型和收益分享機制上具有類似的特徵,但它們的參數彼此不同。

雖然Gambit 獲得了良好的吸引力,但GMX 在修改其代幣經濟學和結構後,在Arbitrum 上的交易量和用戶數量激增。我們注意到以下關鍵變化:

-

將大部分收益分配給質押者/LP

-

Gambit 僅分配了40% 的收益份額(20% 給USDG + 20% 給Gambit 質押者)給持有者/質押者,而GMX v1 分配了100% 的收益份額(70% 給GLP + 30% 給GMX質押者)

-

增加了分配給質押者/LP 的收益數量,產生了一個吸引更廣泛受眾的好故事,不僅僅是吸引純粹的交易者

-

將風險轉移給作為直接交易對手的LP

-

Gambit 僅將20% 的收入份額分配給USDG,而GMX 將70% 的收入份額分配給GLP

-

USDG 和GLP 都是透過將白名單資產存入以為平台交易提供流動性。 Gambit 向LP 提供較低的收益的原因是USDG 是一種穩定幣,該平台將50% 的收益份額用於質押,以確保LP 能夠兌換資金。相反,GMX 將風險轉移給LP,他們首當其沖地承受交易者的盈利或虧損

從Gains Network、Gambit 和GMX 的案例研究中,我們可以看出,相對於協議吸收一些風險,提高LP 的收益可以激勵更多的流動性。在GMX v2 中,代幣經濟學發生了細微的變化,將質押者和GLP 持有者的費用份額減少了10%。關於這項調整的詳細資訊:

-

GMX V1:30% 分配給GMX 質押者,70% 分配給GLP 提供者

-

GMX V2:27% 分配給GMX 質押者,63% 分配給GLP 提供者,8.2% 分配給協議金庫,1.2% 分配給Chainlink,該協議已獲得社區投票批准

社區成員在投票和GMX v2 的TVL 持續增長方面大多表示支持,表明這一變化對於協議是積極的。

獎勵LP 有許多好處,特別是對於Peer-to-Pool 模型,因為他們是關鍵利害關係人之一:

-

(1)透過穩定的收益增強對協議的忠誠度

-

降低LP 失去初始資本的風險

-

結合穩定的收益,降低了調整部位的慣性,因為他們不需要賣掉代幣來實現收益

-

對於dYdX v3,這種機制不適用,因為其原生代幣的波動性會在發行時產生

-

-

(2)原生代幣的價值累積

-

對GMX 來說,GLP 的成長和平台上的交易量間接增加了GMX 的價值,也就是每個代幣產生的費用,這也是代幣需求的巨大推動力

-

需要考慮的因素:

-

(1)調整LP對協議的風險

-

如果不根據風險和市場狀況調整參數,LP 可能會面臨Peer-to-Pool 和訂單簿模型的風險

-

最近,SNX 質押者因TRB 上的市場操縱事件而損失了200 萬美元,因為OI 上限是以TRB 代幣的數量而不是USD 金額設定的

-

在過去,GLP 持有者大部分是受益於交易者的虧損,但人們對機制的可持續性提出了疑問。隨著代幣經濟學的變化,任何重大交易者的勝利都可能得到協議金庫的支持

-

我們的想法:這種機制對Peer-to-Pool 模式至關重要,因為成長需要激勵用戶的流動性。隨著時間的推移,GMX 透過高比例的收入分成和增加交易者的虧損有效地做到了這一點。雖然交易者獲勝會為LP 帶來風險,但我們認為,中型協議的收益可以大大抵消這種風險。因此,我們認為,充分激勵LP 對於建立強大的使用者基礎非常重要。

交易

交易獎勵主要用於激勵交易量,它們通常以協議的原生代幣進行發放。獎勵通常是根據特定時期計劃的總獎勵的交易量/費用的百分比來計算。

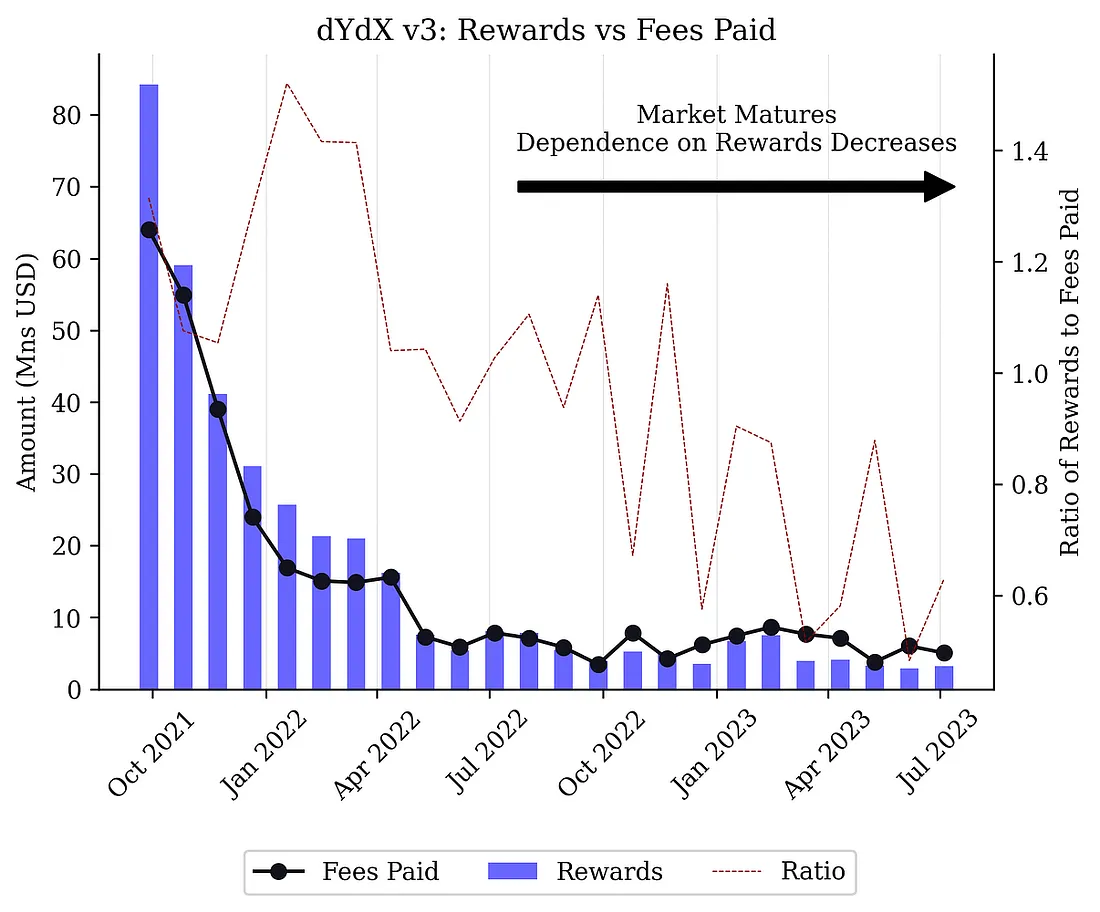

對於dYdX v3,用於交易獎勵的總供應量為25%,在前兩年中是主要的發放來源。因此,交易獎勵的數量往往超過了交易者支付的費用金額,這意味著代幣發放具有高度通貨膨脹性。由於幾乎沒有持有動機(主要是為了交易費折扣),隨著時間的推移,這導致DYDX 面臨巨大的拋售壓力。對於dYdX v4,這種情況發生了改變,下文將對此進行探討。

Kwenta 也為平台上的交易者提供了交易獎勵,限額為總供應量的5%。它要求用戶質押KWENTA 並在平台上進行交易才能符合資格。獎勵是由質押KWENTA 和支付的交易費用的百分比相乘來確定的,這意味著獎勵不會超過用戶的前期成本(質押資本+ 交易費用)。獎勵需要12 個月的鎖倉期,如果用戶想要提前兌現獎勵,獎勵最多可以減少90%。

總的來說,引入交易獎勵的明顯好處包括:

-

在短期內激勵交易量:透過dYdX v3 的獎勵,交易者本質上是在交易時獲得了報酬,這有助於推動交易量的成長。

以下是需要考慮的因素:

-

協議想要吸引的用戶類型

-

對於dYdX 來說,獲得獎勵的資格很容易,且沒有鎖定條件,可能會吸引很多短期用戶,這會稀釋掉真正的用戶的獎勵。

-

對於Kwenta,需要前期資本和鎖定條件,這可能對短期用戶不具吸引力,這可能會減少對長期用戶獎勵的稀釋

-

我們的想法:交易獎勵可能是剛開始引導協議的有效方式,但不應無限期使用,因為持續的代幣發行會降低代幣的價值。它也不應該在每月的供應和通貨膨脹中佔據很大的比例,對於協議來說,鎖倉對於分散銷售壓力是重要的。

價值累積到鏈

案例研究:dYdX

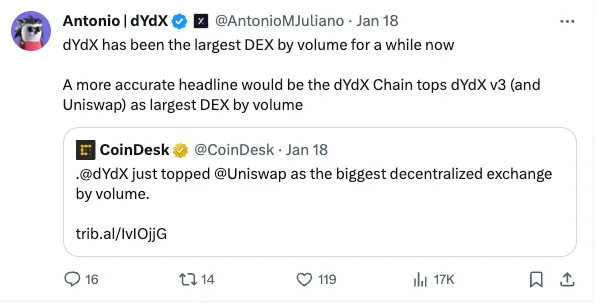

dYdX鏈的推出標誌著該協議的一個新的里程碑。 1月18日,dYdX鏈甚至一度超過Uniswap,成為交易量最大的DEX。

在未來,我們可能會看到更多的衍生性商品DEX 遵循這樣的步伐。 dYdX 鏈更新後代幣經濟學的主要變化包括:

-

質押是為了支持鏈安全,而不僅僅是為了產生收益

-

在v3 中:安全池中的獎勵以DYDX 代幣發放,但在社區投票贊成DIP 17 後最終被停用

-

在v4版本中,dYdX鏈要求驗證者質押dYdX代幣以運行和保護鏈。委託(質押)是一個重要的過程,質押者委託驗證者執行網路驗證和區塊創建的任務

-

所有交易費用的100%將分發給委託者和驗證者

-

在v3中,所有產生的費用都由dYdX團隊收取,這一直是社群中一些人關心的問題

-

在v4版本中,包括交易費和Gas費在內的所有費用都將分發給委託者(質押者)和驗證者。這個新機制更加去中心化,並與網路參與者的利益保持一致

-

PoS質押者(委託者)可以選擇驗證者來質押他們的dYdX代幣,並從他們的驗證者那裡獲得收入份額。委託者(質押者)的佣金範圍從最低的5%到最高的100%。目前,根據Mintscan的數據,dYdX鏈上的平均驗證者佣金率為6.82%。

除了這些變化,新的交易激勵措施還確保獎勵不超過支付的費用。這是一個重要因素,因為關於v3的許多擔憂都集中在通貨膨脹和不可持續的代幣經濟模型上,儘管後來進行了更新,但對代幣性能的影響很小。 Xenophon Labs和其他社群成員提出了關於能否「操縱」獎勵的問題,這個問題在過去也多次討論過。

在v4版本中,用戶只能獲得相當於網路支付的90%的淨交易費用的交易獎勵。這將改善需求(費用)與供應(獎勵)平衡並控制代幣通膨。獎勵上限為每天50,000個DYDX,持續6個月,確保通膨不會顯著。

我們的看法:dYdX鏈處於邁向更大程度去中心化的產業前沿。驗證過程在新鏈上發揮關鍵作用:保護網路、對鏈上提案進行投票,並將質押獎勵分發給質押者。再加上100% 的費用分配給質押者和驗證者,它確保獎勵與網路參與者的利益保持一致。

流動性中心的價值積累

案例研究:Synthetix

Synthetix作為多個永續和期權交易所前端的流動性中心,例如Kwenta、Polynomial、Lyra、dHEDGE,這些整合商已經創建了自己的自訂功能,建立了自己的社區,並為用戶提供了交易前端。

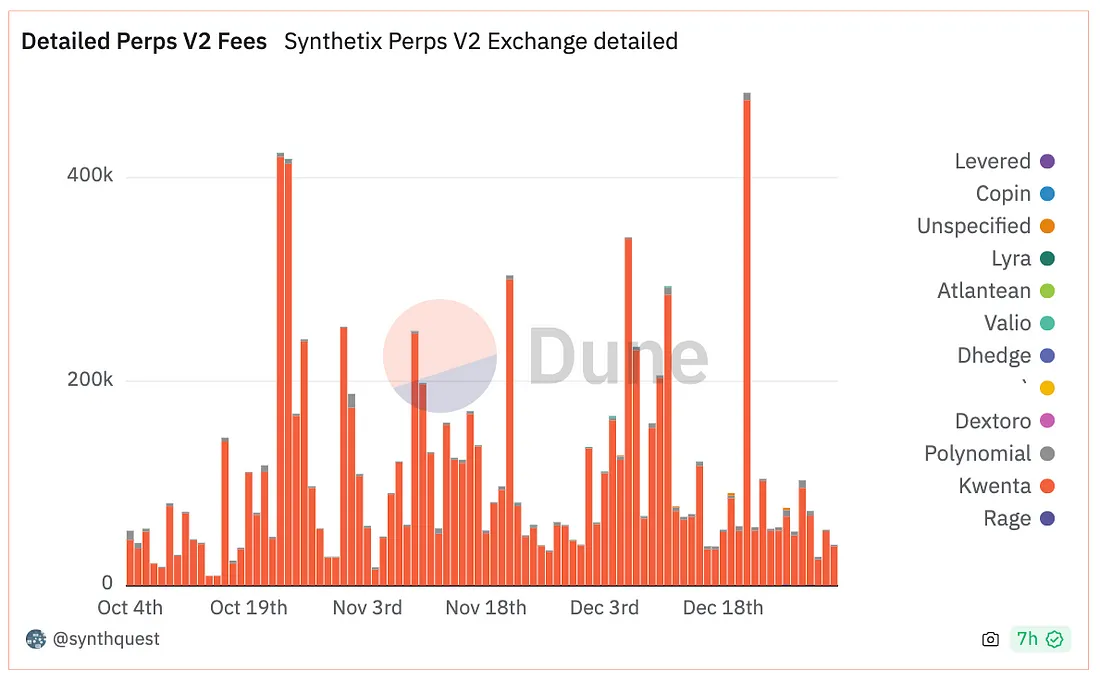

在所有整合商中,Kwenta是驅動大部分交易量和費用到整個Synthetix平台的主要衍生性商品交易所。 Synthetix能夠捕捉Kwenta和其他交易所帶來的價值,成功歸功於Synthetix的代幣經濟模型。主要原因包括:

-

質押SNX 是在整合商上進行交易的第一步

-

即使有了自己的治理代幣,Kwenta僅對sUSD的資產價格進行報價,而sUSD只能透過質押SNX代幣來鑄造

-

除了Kwenta,其他整合商如Lyra、1inch和Curve(Atomic Swaps)也利用sUSD,因此需要SNX代幣。因此,Synthetix的前端整合商允許價值累積到SNX代幣

-

流動性中心的獎勵分配給整合商

-

在2023年4月,Synthetix宣布了將其大規模的Optimism代幣分配給交易者的消息。在20週內,Synthetix每週發放30萬OP代幣,而Kwenta每週發放3萬OP代幣

-

從2023年第二季到第三季度,Synthetix能夠吸引更高的交易量和費用。這對Synthetix價格的成長起到了重要作用

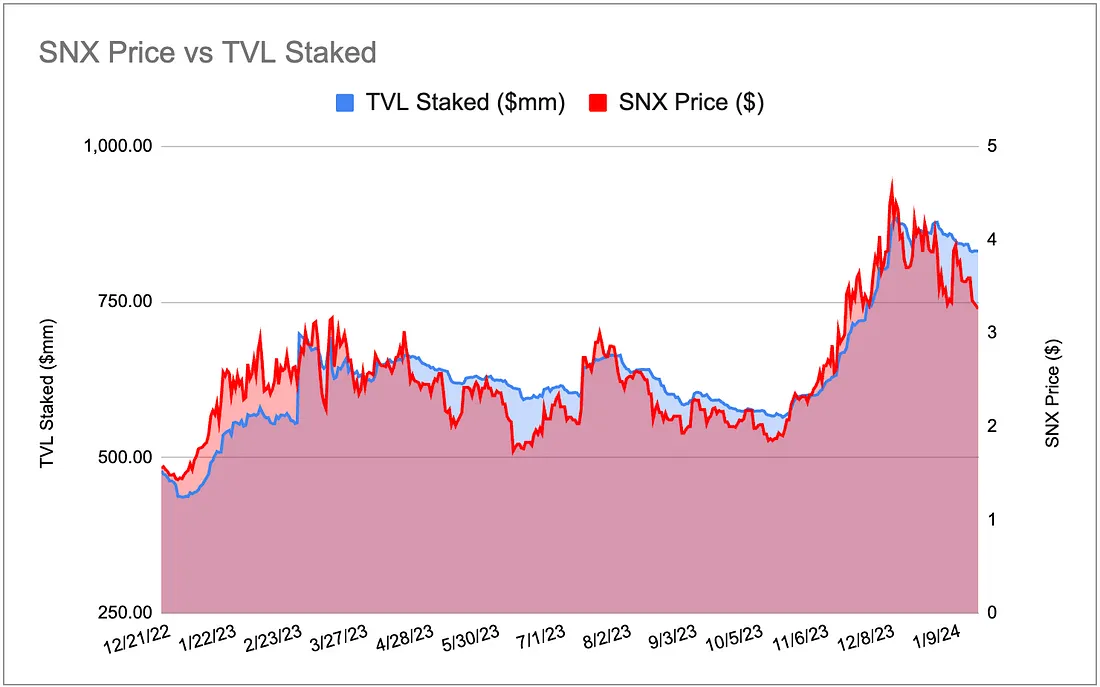

從圖表中也可以看出,質押SNX的總價值已經與SNX的價格表現高度相關。截至2022年1月22日,Synthetix的質押TVL約為8.32億美元。他們質押代幣的比例最高(81.35%),相對於dYdX、GMX和Gains Network。

我們的看法:對於一個流動性中心來說,關係應該是互惠互利的。雖然Synthetix為這些整合商提供了流動性,但它也從這些整合商那裡獲得了費用,這是間接推動了Synthetix的TVL的交易量。隨著對他們整合商的交易需求增加,這將導致對SNX的需求增加,減少了賣壓,從而間接推高了代幣的價值。因此,與更多的前端整合商合作對Synthetix及其代幣持有者都是有利的。

2.回購和銷毀

回購可以透過拿取部分收入來在市場上購買代幣,以直接推高價格,或銷毀以減少代幣的流通供應。這會降低代幣的流通供應,因為供應減少,未來的價格有望上漲。

Gains Network有一個回購與銷毀計劃,根據gDAI的質押率,可以將部分交易者的虧損用於回購和銷毀GNS。該機制導致銷毀了超過606,000個GNS代幣,相當於目前供應的約1.78%。由於GNS的供應透過其鑄造和銷毀機制具有動態性,難以確定回購與銷毀對代幣價格是否有顯著影響。儘管如此,這是抵消GNS通膨的一種方式,GNS 的通貨膨脹在過去一年中使供應量徘徊在300-3300 萬之間。

Synthetix最近投票決定在其Andromeda升級中引入回購與銷毀機制。該提案可能會重新引發人們對SNX 的興趣,因為持有者在質押費用和持有通縮型代幣的位置上都受到了雙重影響。這降低了純粹質押的風險,因為回購和銷毀的分配可以用作任何事件(例如TRB 發生的事件)的後盾。

此機制的主要優勢:

-

能夠控制/減少供應:這確保了代幣持有者不會隨著獎勵或其他持有者的代幣的發放而逐漸稀釋

-

鼓勵用戶持有代幣:代幣的持有者/質押者獲得了持有一種「通縮型」資產而獲得獎勵的額外效用

然而,回購的效果也在很大程度上取決於:

-

協議的收入以維持銷毀的重要性:沒有穩定的收入流,該機制將無法維持,其減少的影響可能會使用戶失去持有代幣的動機。

我們的想法:銷毀機制可能不會直接影響價格,但可以促進購買通貨縮型代幣的概念。對於那些產生強大收入並且其總供應的大部分已經在流通中的協議來說,這在很大程度上是有效的(例如RLB)。因此,它適用於像Synthetix這樣已經建立起來且供應通膨不大的協議。

3.代幣分配和解鎖計劃

記錄不同利害關係人的代幣分配和歸屬時間表對於確保參數不偏向某些利害關係人非常重要。對於大多數協議來說,主要的持有者分配包括投資者、團隊和社區。對於社群代幣來說,這包括空投、公開銷售、獎勵和DAO代幣等。

SNX的分配是根據2019年2月貨幣政策變化中的獎勵發放的代幣供應的增加來計算的

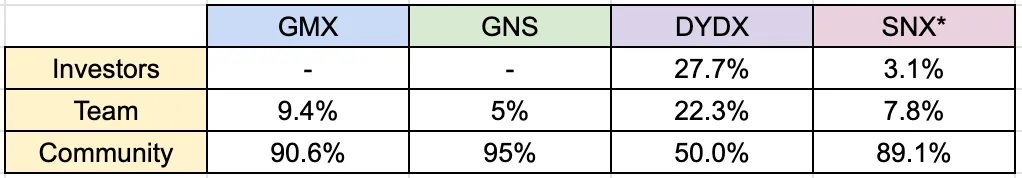

在查看這些協議的分配和解鎖計劃時,我們得出了一些結論:

-

GMX和Gains Network在只透過代幣的公開銷售籌集資金方面是這裡面的例外。 「社群擁有」的協議可以減少用戶對投資者的擔憂,激勵他們持有代幣並參與協議

-

dYdX和Synthetix都為投資者保留了大量的供應,分別為27.7%和50%(在供應變化之前)。然而,dYdX有大約2年的長鎖定期,而Synthetix在TGE後有3個月的鎖定期,之後每季解鎖

-

GMX和Gains Network都是從另一個代幣轉換到當前代幣,這意味著大部分供應已經在啟動時解鎖。這意味著未來獎勵的進一步釋放量佔流通供應量的比例將很小。

-

dYdX和Synthetix都為獎勵保留了大量的供應(>=50%)。然而,dYdX獎勵是純粹的發行,而Synthetix則分發了一部分費用+獎勵,這些獎勵在12個月內解鎖。與DYDX相比,這減少了SNX的通膨

因為不同協議的持有者和採用的機制差異很大,代幣分配或解鎖是沒有明確的公式的。儘管如此,我們認為以下因素通常會有利於所有持有者的代幣經濟:

-

社區應分配最多的代幣

-

團隊的代幣分配不應過多,解鎖計劃應比大多數持有者更長,因為這可能表明他們對專案的信念

-

投資者的代幣分配應該最少,解鎖時間要長

-

代幣釋放應該在一段時間內分散開來,並包括某種形式的鎖定,以防止在任何時間點出現明顯的通膨

4.治理與投票

對於衍生性商品DEX而言,治理非常重要,因為它賦予代幣持有者參與決策過程並影響協議發展方向的權力。治理可以做出的一些決策包括:

-

協議升級和維護

-

衍生性商品DEX經常需要升級和改進,以提高功能性、可擴展性和成長性。這確保了協議保持最新並具競爭力

-

例如,在GMX最近的快照中,治理通過了在GMX V2(Arbitrum)上創建BNB 市場和GMX v2 費用分配的提案

-

-

風險管理與安全性

-

代幣持有者可以集體決定質押要求、清算機制、漏洞賞金或在發生違規或利用事件時採取的緊急措施。這有助於保護用戶資金並建立對協議的信任

-

最近Synthetix因TRB價格波動而遭受了200萬美元的損失。這凸顯了持續審查參數的重要性——添加波動性熔斷機制,並提高對定價波動性峰值的偏斜參數的敏感性

-

-

流動性和用戶激勵

-

代幣持有者可以提出並投票支持激勵流動性提供者的策略、調整費用結構或引入增強流動性提供的機制

-

例如,dYdX 的治理已經通過了v4 啟動激勵提案

-

-

透明性的去中心化社區

-

治理應該建立具有透明度和問責制的去中心化社群。公開可存取的治理流程和鏈上投票機制提供了決策過程的透明度

-

例如,像dYdX、Synthetix、GMX這樣的DEX採用了鏈上投票機制,以促進去中心化

-

我們的看法:透過治理,有助於為參與衍生性商品DEX的利害關係人創造一個強大而包容的社群。具有鏈上投票機制和決策透明度能夠在利害關係人和協議之間建立信任,因為這個過程是公平的,並對公眾負責。因此,治理是大多數加密協定的關鍵特徵。

嘗試新的機制

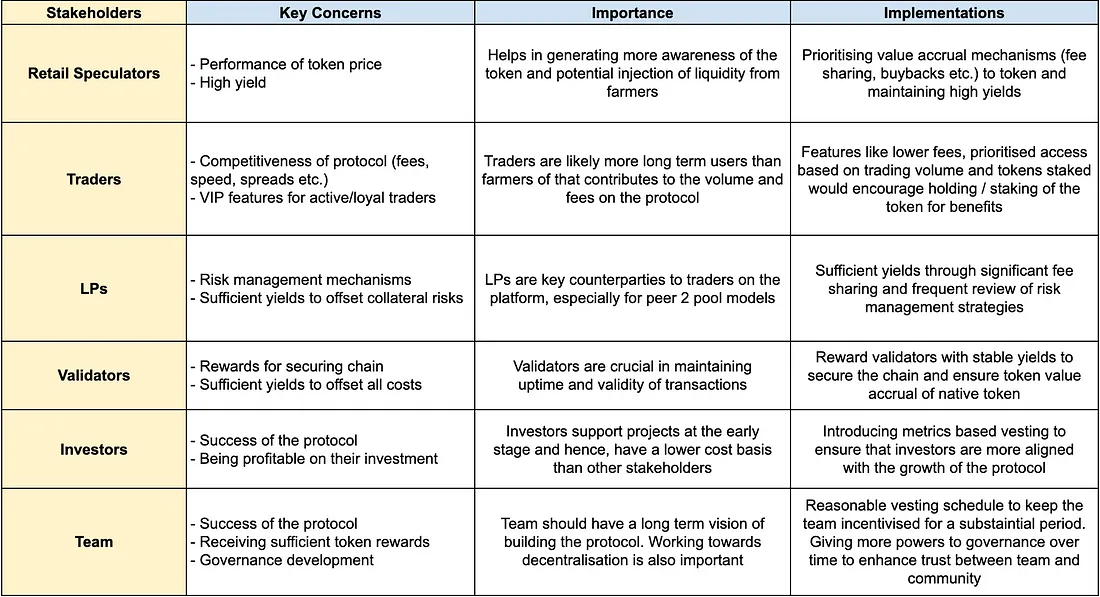

除了上述因素外,我們認為還有許多創新的方式來引入額外的效用並激勵對代幣的需求。協議需要根據其針對的利害關係人以及對他們最重要的因素來優先引入新機制。下表顯示了關鍵利害關係人及其主要關注點:

鑑於各種各樣的關切,不可能迎合所有利害關係人。因此,對於一個協議來說,獎勵正確的用戶群以確保持續成長非常重要。我們認為有引入新機制的空間,可以更好地平衡不同利害關係人的利益。

結論

總之,代幣經濟學是加密協議的核心部分。確定成功的代幣經濟學沒有明確的公式,因為有許多因素會影響績效,包括專案無法控制的因素。儘管如此,加密市場變化迅速,不斷變化,這突顯了反應靈活性和根據市場情況調整的重要性。從以上的例子中,可以看出嘗試新機制可能非常有效,以實現指數級增長。