來源:LD Capital

市場總結

美國就業數據超出預期,增加了35.3 萬人,幾乎是預測值的兩倍。再加上平均每小時收入增長0.6%也是預期的兩倍(但有分析認為極寒天氣導致工作時長下降帶來小時工資被動增長),11 月和12 月的數據也被大幅上調。疊加鮑威爾親自打壓3月降息預期,ISM製造業數據強勁,讓市場不得不重新定價升息路徑。 3月升息機率已下降至21.5%,未來一週市場需要消化美國就業報告後的觀點分歧。不過整體來說,鮑威爾被視為紙老虎,市場對聯準會是在三月還是五月降息其實不太有所謂,除非通膨加速,否則應繼續看好股票市場。

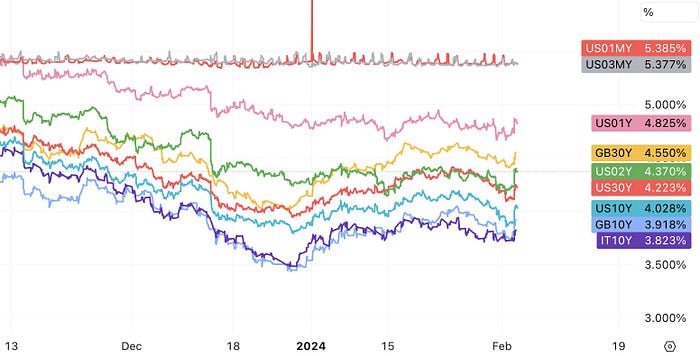

反應最明顯的是利率市場,2年期美債殖利率大漲20bp從4.17反彈至4.37,10年期美債漲12bp從3.8反彈至4上方,30年期從4.1反彈至4.22。本週市場對短期利率市場的再定價幅度更大,當然這波修正也因為12月FMOC會議後美國二級市場利率下降的太誇張,我們週會當時也多次提示利率已經見底,目前利率市場仍處於修正階段,不出現大風險事件的話也不太可能回到去年高點。

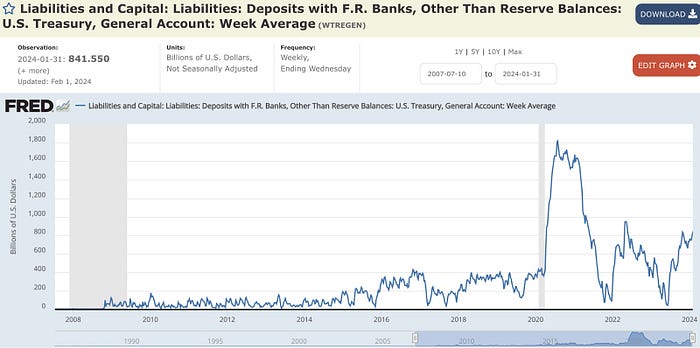

利率市場另一件大事是財政部對再融資規模較預期下降,並表示不再進一步增加較長期國債標售規模,被視為有助於提振美債的需求。美國財政部預估第一季淨借款額7,600億美元,較先前自身預期下調550億美元,第二季預估淨借款2,020億美元,不到華爾街預期的一半。主要因為稅收高於先前預期,目前財政部帳戶裡還有八千多億美元,算得是近兩年來最為寬裕的時刻,不過分析師警告二季度融資不確定性高,國會可能批准780億美元稅收減免法案,導致赤字惡化。

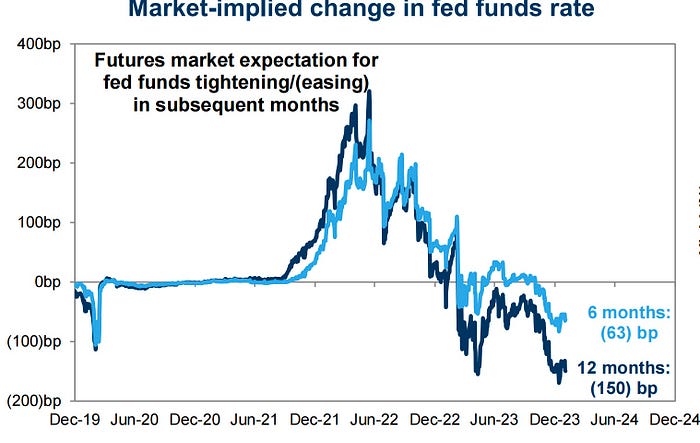

財政部發債優於預期和經濟數據相互抵消了一些影響,目前衍生性商品市場仍預期未來12個月有150bp的降息較上週幾無變化:

美國第一季的GDP 可能要再上漲,現在GDP Now預測成長為4.3%,高於第四季的3.3%。當下市場也因此十分樂觀,認為上漲行情得到了支撐。儘管經濟數據帶動利率回升,但在科技巨頭強力護盤下,美股繼續上行,標普、道指齊上週齊創歷史新高,三大股指過去14周中有13週收漲。

Mag7財報上週整體向好,由於市場對這些公司的期待已經相當高,所以即便某指標些不及預期也不能說差,仍然支持科技股維持牛市情緒,具體來看:

微軟實現近兩年最佳季度營收增幅,連續五季創收入新高,EPS和智慧雲端業務等核心指標也超預期,人工智慧推動Azure雲端營收成長6%,貢獻比先前季度更高,但成長或不盡人意;

谷歌四季廣告業務營收655億美元,不及分析師預期的658億美元,引發了市場的擔憂,還有觀點認為谷歌財報可能透露出存在落後於微軟的風險,股價大跌6.7%;

公佈四季營收超預期暴增25%創單季最高增速、計畫回購股票500億美元、且公司史上首次發放股利後,Meta早盤即漲超20%,盤中市值飛升約超2000億美元,創美股史上最大股市值增幅。

由於削減成本出成效,亞馬遜第四季業績和第一季業績指引大致好於預期,促使亞馬遜股價盤後漲超9%。其中,亞馬遜雲端業務營收年增13%,緩解了投資人對雲端服務需求下降的擔憂;

蘋果當季營收在一年以來首次重返同比增長,EPS創新高,且與iPhone銷量均高於市場預期,服務收入連續四個季度創新高,但第三大市場大中華區的收入超預期年減約13%,證實市場擔憂,蘋果全週收跌3.4%。

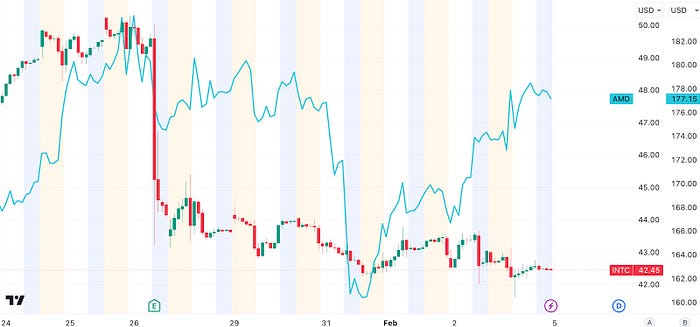

英偉達雖然還未公佈最新業績,但今年以來股價已經飆升34%,因為亞馬遜、微軟、谷歌和Meta等科技巨頭均表示繼續加大在AI方面的開支,加大開支的承諾疊加靚麗的財報繼續提振「賣鏟人」NV的股價。而AMD這邊本季業績表現平平,對第一季的業績指引走低,預計2024年自家人工智慧晶片的銷售額將提高75%,達到35億美元以上,但華爾街一直預測這一數字將達到80億美元。相較之下NV一個季度的資料中心銷售就有160億美元,兩者差距非常大。

有趣的是,AMD財報後一度大跌7%,但隨後兩日又漲了回來,全週僅跌0.6%,對比同樣是指引不及預期的Intel表現更強勢,後者財報後跳空低開11 %,接下來幾日跌幅還在擴大,似乎AMD有取代Tesla成為新Mag裡一員的潛力:

美銀Hartnett認為,本來應該是收益率下降股票才上漲,但最近兩個一起漲,等於股市有強業績增長支撐不怕債券收益率上升了,現在投資者賭定美聯儲放緩,並且認為人工智能還遠沒發揮出效果,在這種背景下已經很貴的科技股也要堅定持有不要逆勢而為,另外一邊要配置估值打折的便宜貨對沖,比如中國股票或者小盤股。

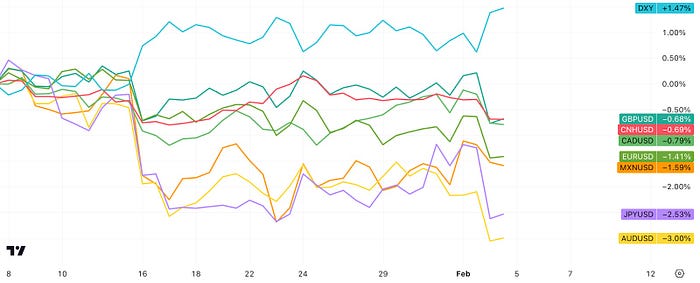

上週中國A股主要股指再刷新低,不過我們先前提到的高股息且業績、分紅穩定股票表現的明顯抗跌,例如大銀行、煤礦股、三桶油、電信股等甚至很多收漲。此外,有理由懷疑,中國股市的一洩如注會讓官員們更加堅定地保持人民幣匯率穩定,事實上人民幣最近表現在非美貨幣裡相對堅挺:

其它值得關注的圖表:

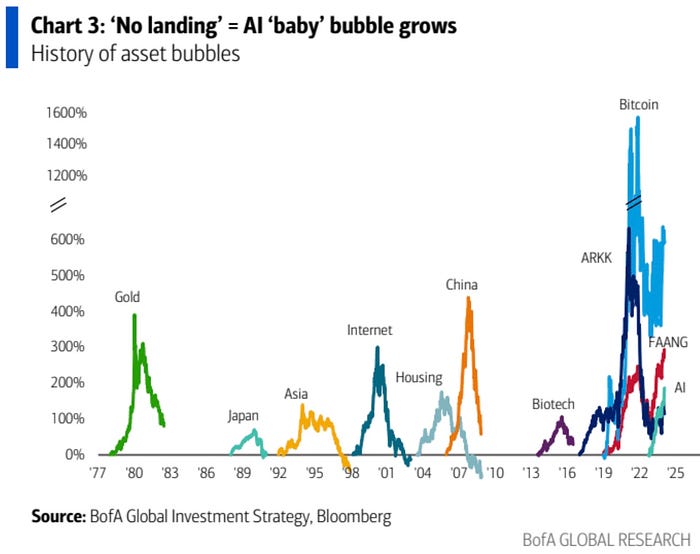

AI的泡沫尚未炒起來,so far估值都還比較理性:

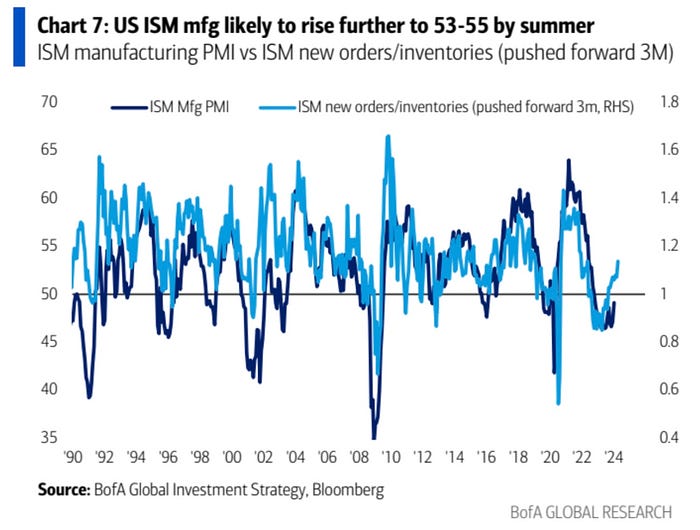

這張圖顯示了美國ISM製造業採購經理指數與新訂單/庫存分項數據之間的關係,後者俱有領先性,據此美銀預測美國的製造業PMI在夏季可能會進一步上升到53到55之間:

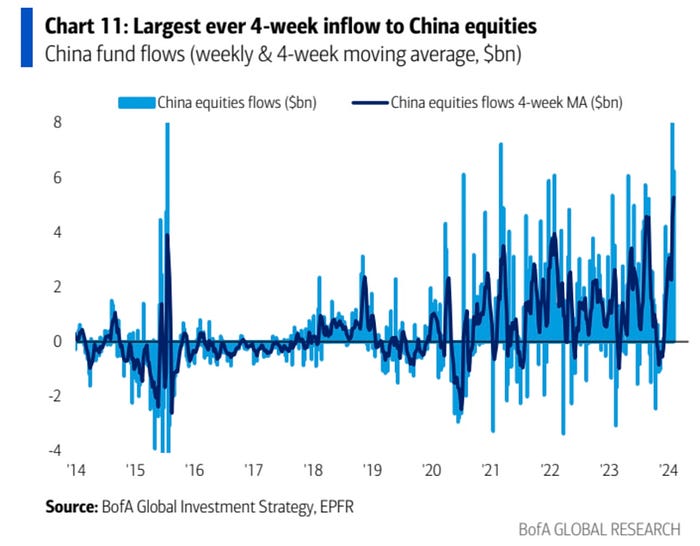

外資抄底沒停,上週有63 億美元資金流入中國股票基金,前週資金流入近120 億美元。過去4 週出現了有史以來最大的累計資金流入,略高於210 億美元

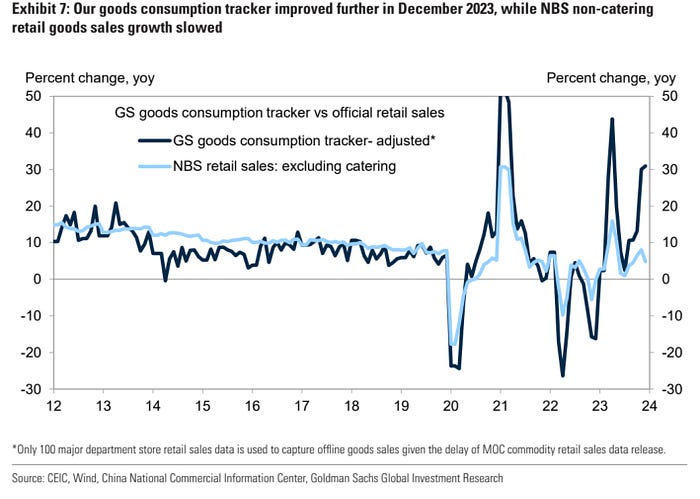

高盛統計的中國零售消費年比指標,最近幾個月在加速恢復,而國家統計局的數據則顯示成長放緩:

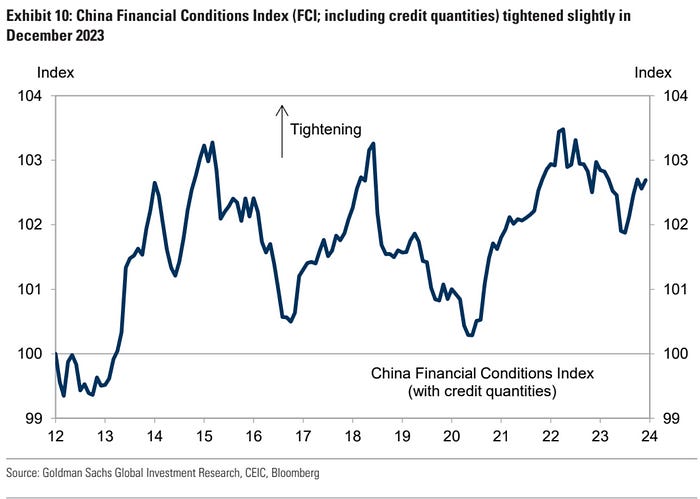

中國儘管經濟不景氣但貨幣政策仍維持在較為緊縮的水平,高盛中國客戶調查顯示儘管內地投資者認為中國的股票市場從估值角度已經具有吸引力,但他們難以找到今年市場上漲的催化劑。離岸投資者關注即將召開的三中全會和可能的結構性改革,內地客戶預計今年政策會繼續寬鬆,但力度和規模有限,更多是點面式寬鬆而不是大面積刺激。

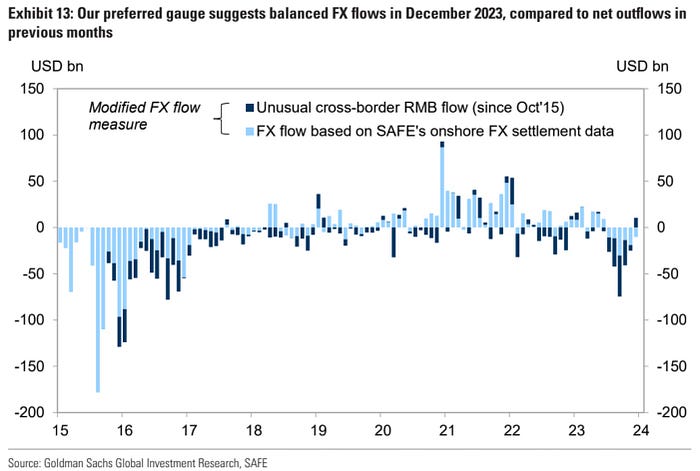

中國連續5個月的外匯淨流出在12月轉為平衡:

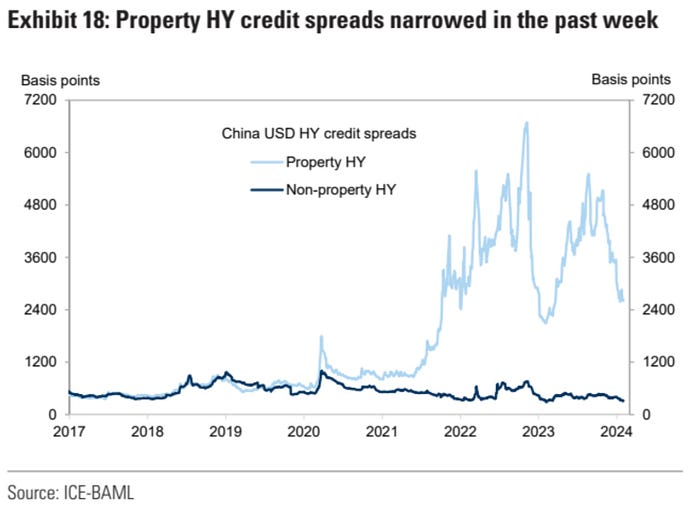

中國房地產債務的信心在改善:

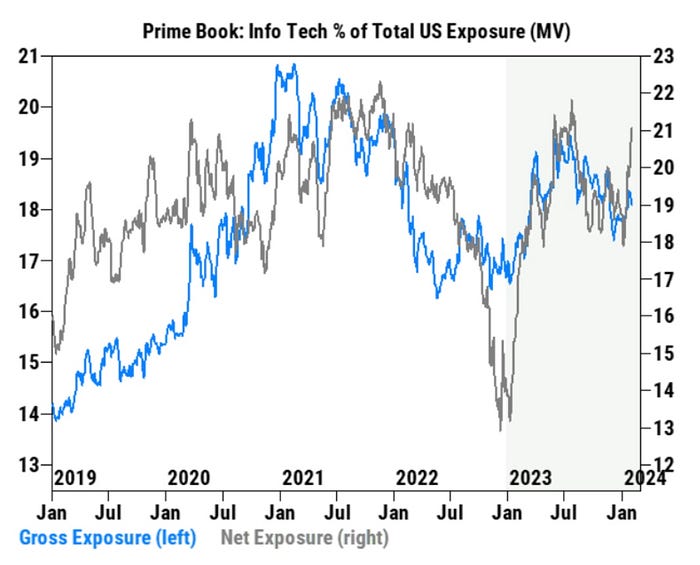

高盛的對沖基金類型客戶連續四周淨買進資訊科技股,目前資訊科技股的淨配置佔其淨敞口總額的21.2%。這比2023 年初的13.9% 和2024 年初的18.7% 顯著增長,與過去五年相比,目前資訊科技的分配處於90 百分位:

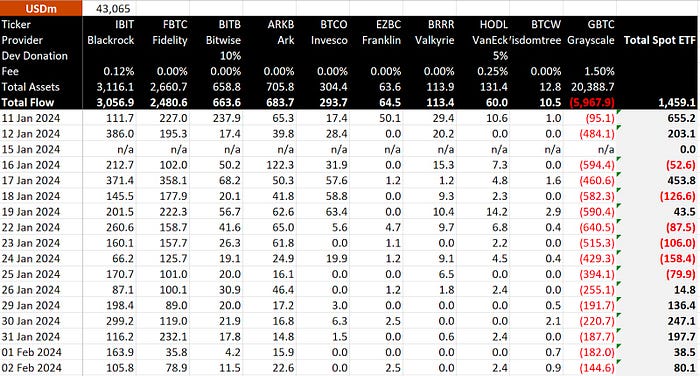

比特幣現貨ETF在過去的一周扭轉頹勢,已經連續6個交易日有淨流入:

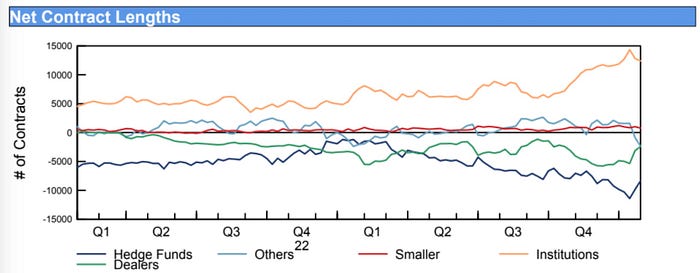

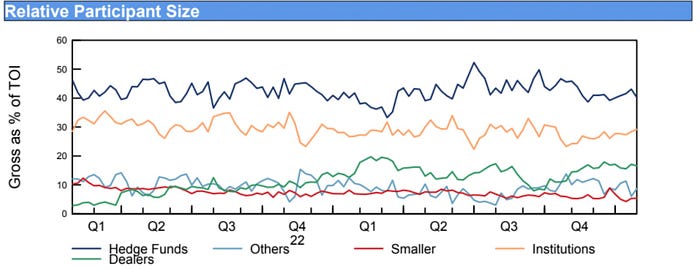

比特幣期貨市場上對沖基金開始平空,:

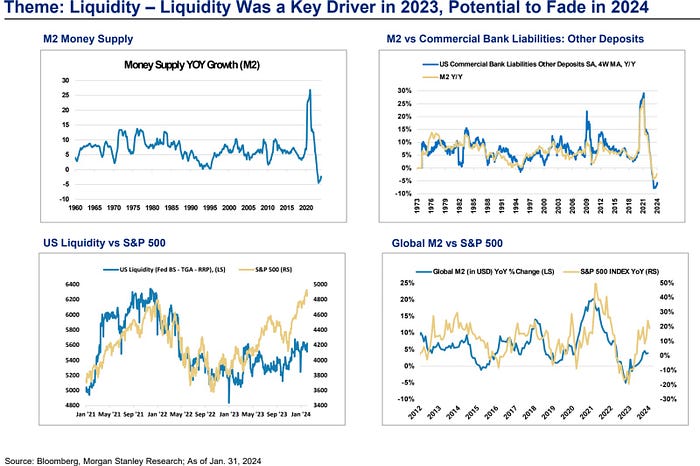

MS:流動性支撐在今年可能減弱

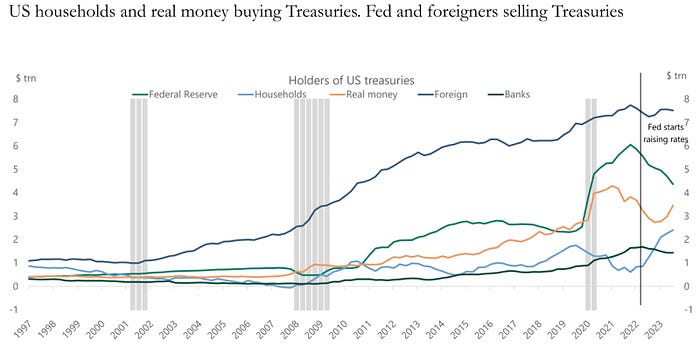

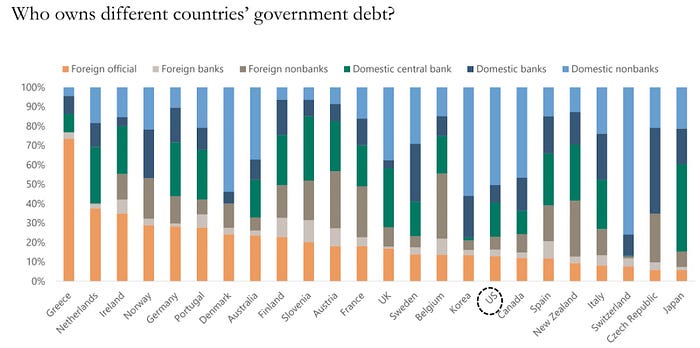

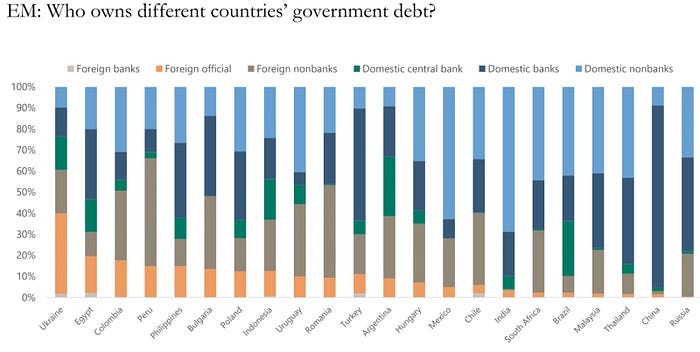

美國國債因為收益率變得有吸引力,獲得國內居民部門投資人青睞,抵消了海外的拋盤:

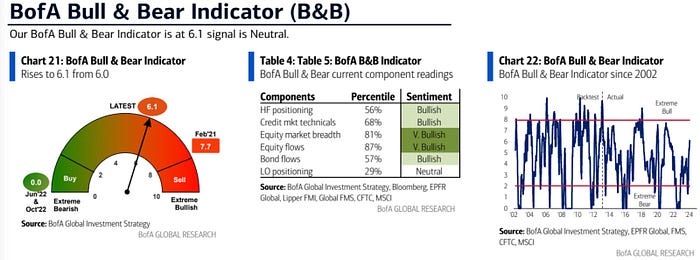

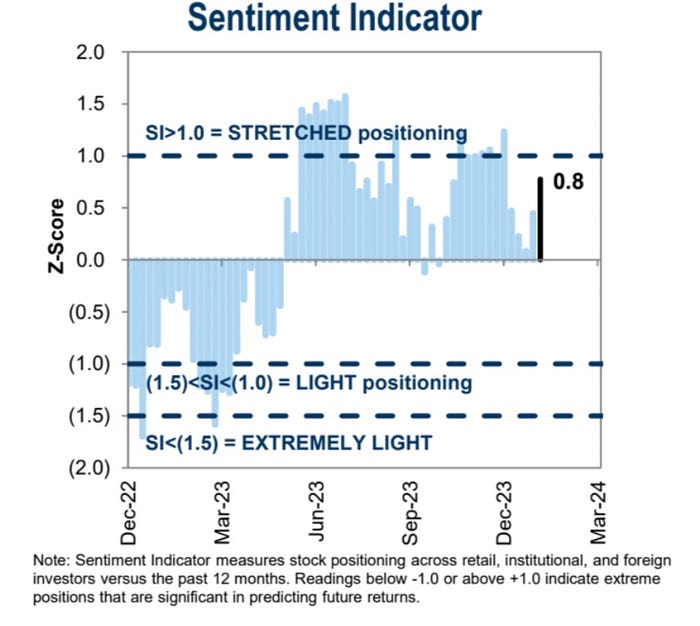

機構的情緒指標上升但仍位於中性區間: