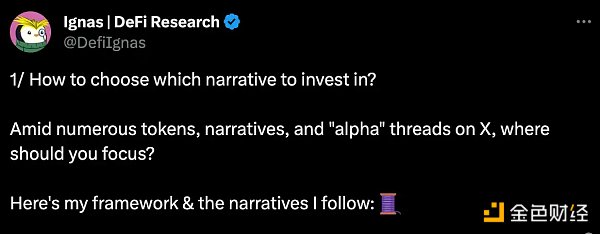

作者:IGNAS,DEFI RESEARCH;編譯:Joyce,BlockBeats

近期,自RSTK 開始被社區關注的再質押賽道,已經湧現瞭如Eigenlayer、ether.fi、Puffer Finance 等強勢玩家,從社區中吸引了大量流動性。眾多選手中,誰更有發展潛力?在這篇部落格文章中,加密研究員Ignas 從LRT 賽道的潛力入手,全景分析了再質押協議在積分機制、收益方式、代幣經濟學等角度開展的「LRT 戰爭」,並在最後給出了自己的策略手冊。編譯如下:

你知道嗎? Rocket Pool 在2017 年就開始為ETH 質押做準備了,而儘管Lido 在2020 年以太坊PoS 啟動前一個月才亮相,但它迅速佔據了70% 的市場份額,而Rocket Pool 的rETH 市場份額僅為4.6%。

Lido 在流動性質押代幣(LST)領域取得了領先地位,但流動性再質押代幣(LRT)的競爭才剛剛拉開帷幕!這預示著加密貨幣產業中最具成長潛力的領域將迎來一場充滿挑戰的較量。

在本篇部落格中,我將分享我為何看好LRTs,探討它們之間的主要差異,並專訪了五大LRT 協議以深入了解他們的觀點。

LRT 的樂觀前景

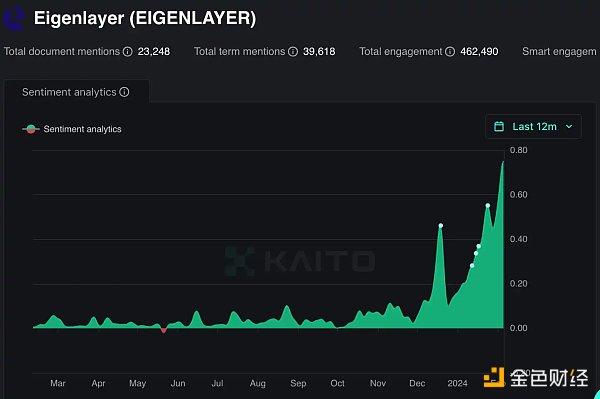

這是關於再質押導航的第二篇文章。在第一篇文章中,我討論了Eigenlayer 的「活躍驗證服務」的使用案例,以便我們能更好地理解再質押的每個建置模組(及其風險)。我還討論了我對2023 年9 月重新搶注+ LRT 的看漲立場,我的看漲論點沒有一點改變。它實際上變得更強了。情緒分析顯示,看漲情緒正在爆發。

我看好再質押+ LRT 的敘述,因為它具有我在生態系統中尋找的3 個關鍵要素:1) 創新技術2) 印鈔機會3) 引人入勝的敘述。

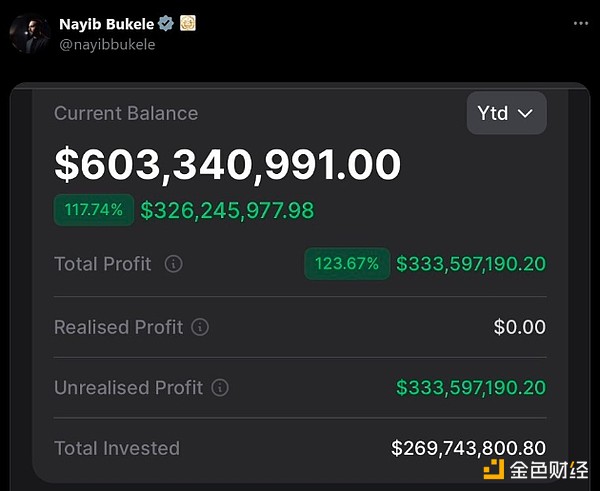

我甚至相信,再質押和實施LRT 將使ETH 成為一種有吸引力、值得購買和持有的資產。反過來,這將導致ETH 趕上BTC 和山寨幣。但需要注意,這不是無風險收益。您必須明白,您正在將一項資產疊加到另一項資產上,因此您的風險會成比例增加。

什麼是LRT 以及為什麼我們需要它?

讓我們稍微退一步,來理解一下我之前在這裡分享的LRT(流動性再質押代幣)的元趨勢。

EigenLayer 的再質押模型對DeFi 有一個顯著的缺點:一旦你的流動性質押代幣(LSTs)在EigenLayer 上鎖定,它們就變得缺乏流動性。你不能交易,也不能將其用作抵押品,或在DeFi 的其他任何地方使用。

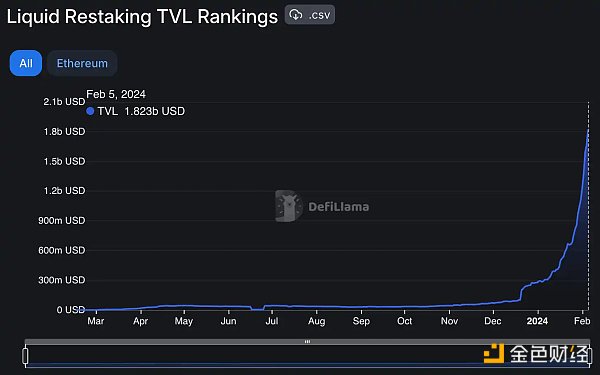

LRTs 透過增加一層來再次解鎖流動性,再次釋放了這種流動性。你可以選擇透過流動性再質押協議而不是直接將你的LSTs 存入EigenLayer。自從我第一次介紹再質押以來,LRT 整合的TVL 已成長至18 億美元。就在一週前,當我在AVS 上分享這篇文章時,這個數字還是18 億美元…

看漲元素:

LRT 提供更高的ETH 收益率。借助LRT,我們可以獲得以太坊質押收益率(~5%)+ Eigenlayer 再質押獎勵(~10%)+LRT 協議代幣排放(~10% 及更多)。當Eigenlayer 完全上線時,我們預期ETH 的收益將達到約25%。您已經在Pendle 上獲得40% 的年化收益。

空投: Eigenlayer+ AVS + LRT 協議代幣空投,AltLayer 只是第一個。

簡單:持有LRT(流動性再質押代幣)可以簡化管理,你無需直接處理對運營商的委託、複利收益以及關注所有相關發展,同時只需支付約10% 的費用。

我認為,LRTs 解鎖的流動性(這些流動性原本在EigenLayer 中被鎖定)將在DeFi 領域產生更大的槓桿效應,這可能會像2020 年DeFi 夏季那樣推動TVL 和ETH 價格上升。這最終可能導致新的市場波動。

目前我們仍處於早期階段,EigenLayer 還在第二階段的測試網。我相信,當EigenLayer 全面上線時,真正的精彩才剛開始。

LRT 戰爭

積分、積分、積分…

這場戰爭將分為幾個階段展開。目前,第一階段正在進行中。由於很少有人理解這些LRT 協定之間的差異(你能嗎?),積分成為了這個階段的主要武器。

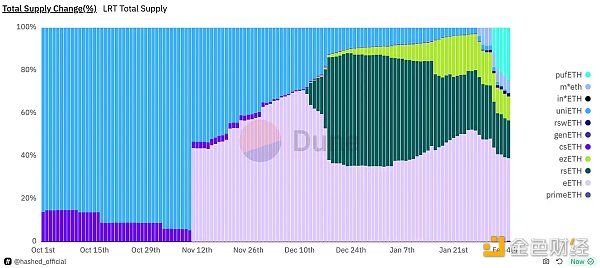

目前,EtherFi(eETH)在LRT(流動性再質押代幣)市場中佔據領先地位,市場份額(MS)達到了39%。實際上,eETH 在Eigenlayer 的總鎖定價值(TVL)甚至超過了stETH。

市佔率的主導地位很大程度取決於誰先推出,但Puffer(pufETH)作為一個後來者,迅速攀升至第二位,市佔率達到了22%。這是為什麼呢?答案是:積分!

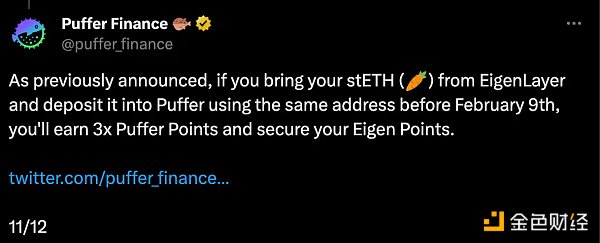

Puffer 協議最近宣布獲得了Binance 的投資,它為那些從Eigenlayer 中提取stETH 並將其存入Puffer 的再質押者提供了3 倍的積分。這種激勵措施可能是Puffer 迅速獲得市場佔有率的關鍵因素。透過提供更高的積分獎勵,Puffer 成功吸引了那些尋求最大化收益的投資者,從而在短時間內實現了市場份額的快速成長。

Eigenpie 雖然加入較晚,但迅速累積了1.84 億美元的總鎖定價值(TVL),市佔率達到了6%。

Eigenpie 提供了以下激勵措施:

在前15 天內(截至2 月12 日),用戶可以獲得2 倍的積分加成。

積分將用於空投EGP 代幣,佔總供應量的10%。

積分是參與EGP 代幣首次發行(IDO)的必備條件,其固定市值(FDV)為500 萬美元。

先行者在吸引ETH 方面具有天然優勢,這使得新進業者在吸引資金方面面臨挑戰。然而,Puffer 的成功表明市場仍有變數。我認為,我們可能會迎來一個「吸血鬼攻擊」時期,屆時新興的協議將為那些從現有LRTs 中提取資金並存入其平台的用戶提供豐厚的積分或代幣獎勵。儘管我們尚未到達這一階段,但EtherFi 已經開始了deVamp 活動,鼓勵用戶從Eigenlayer 的原生再質押轉向EtherFi。

由於積分是鏈下且供應不受限制,各團隊正在進行多項活動以維持ETH 的流入。我認為,我們現在已經到了一個節點,除非有吸引人的獎勵活動,否則用戶不應輕易進行ETH 質押。

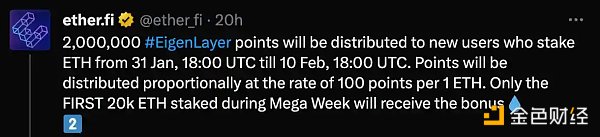

例如,Eigenpie 為ETHx 存款者提供了額外的120 萬Eigenlayer 積分,活動將持續到2 月9 日。同時,EtherFi 也從其國庫中為新存款者提供了200 萬Eigenlayer 積分(在EtherFi 積分之外),活動截止到2 月10 日。

注意到整合的重要性

鑑於stETH 是DeFi 生態系統中最流動且深度整合的資產,新的LST(流動性質押代幣)要想超越它並不容易。例如,eETH(EtherFi)、rsETH(KelpDAO)和ezETH(Renzo)已經整合到Pendle 中,LRT 的「好處」被分為兩部分:

YT:為你提供LRT 協議和Eigenlayer 的收益、積分和空投的曝光。

PT:為你提供固定年化報酬率(有鎖定期),最高可達41% 的ezETH。

LRT 協定為了在流動性方面佔據領先地位,通常會在整合方面投入大量的積分(POINTS)。因此,觀察協議在TVL 之外的整合情況,是判斷其市場主導地位的重要指標。

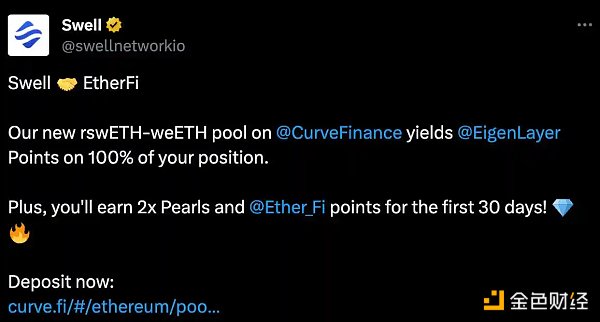

Swell x EtherFi 似乎已經意識到了這一點,他們採取了一種非競爭性的策略。透過合作而非對抗,他們在Curve 上推出了一個共享的rswETH/weETH 池,這個池子為用戶提供了雙倍的Pearls 和EtherFi 積分獎勵。這種策略有助於他們在再質押領域建立更廣泛的合作夥伴關係,從而可能在競爭中獲得優勢。

代幣發行與協議差異化

我相信,當Eigenlayer 完全上線並提供多個AVS(主動驗證服務)以再質押ETH 時,真正的精彩才剛剛開始。那時,不同LRT(流動性再質押代幣)協議之間的差異將開始顯現出真正的意義。

最初,我打算在這篇文章中涵蓋所有的LRT 協議。然而,包含所有協定會使文章變得過於冗長。因此,我創建了一個Notion 儀表板,突出了關鍵的差異化因素。例如,它透過檢查交易1k LRT ETH 到ETH 時的滑點來包含流動性資訊。你可以在這裡查看。

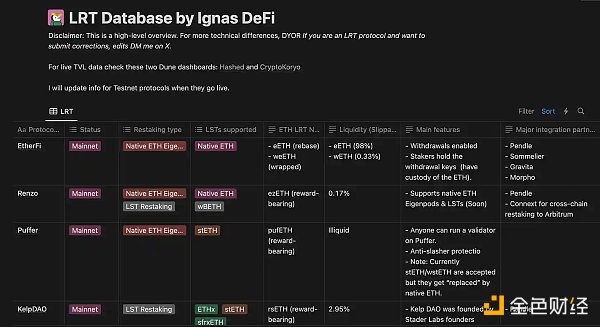

簡而言之,主要差異如下:

-再質押類型:將原生ETH 再質押到Eigenpods,或將LST(如stETH、rETH 等)進行再質押。

-提現:目前只有EtherFi 支援提現。

-流動性:LRT ETH 衍生性商品需要在二級市場上保持流動性。目前,KelpDAO、Renzo 和EtherFi 是唯一保持流動性的。

-整合到DeFi 1.0 平台:Pendle 是一個主要的平台。 (我排除了像去中心化交易所(DEXes)這樣的無許可部署。這些整合屬於「流動性」部分。)

-安全性、去中心化等因素。

由於LRT 戰爭才剛開始,我決定直接向團隊詢問他們如何看待這場戰爭的發展:

「我們預計這將類似於LST 戰爭的發展,協議們會透過創新、易用性和收益來區分自己。」——Kizen,Swell 的首席行銷長。 Puffer 的社群經理表示:「我們認為,最終勝出者將是那些在流動性、DeFi 整合和最佳AVS 風險管理方面表現出色的。」

共識似乎集中在三個關鍵要素:哪個協議能提供更高的利益?哪個協議在風險管理方面做得更好?哪個協議提供了更好的代幣經濟學以持續吸引用戶/保持流動性?

幾乎所有我採訪的協議都強調了他們協議的安全性,但每個團隊強調的安全方面都有所不同。對Swell 來說,是其與Chainlink Proof of Reserves 的整合、Sigma Prime 的審計,以及來自頂級DeFi 顧問和防削減專家的額外風險管理工作。

Puffer 社群經理強調了他們從一開始就致力於去中心化的策略:Puffer 選擇了一條長遠的道路,從一開始就建立了一個去中心化的協議。這樣做減少了目前LST 市場中普遍存在的尾部風險。[……] 未來,肯定會有一些激進的LRT 選擇參與過多高風險的AVS 並最終崩潰,儘管這會吸引一些用戶。然而,隨著再質押市場的成熟,ETH 質押者將開始尋找更安全的LRT 來存放他們的資金。

EtherFi 的共同創辦人Rok Kopp 認為,安全性來自於用戶持有提款金鑰和去中心化節點的控制:「我們是目前唯一一個讓質押者持有提款金鑰並直接控制ETH 的協定。 」他還指出,其他LRT 協議將所有質押任務委託給專業的節點運營商。有些甚至所有其他LRTs 都透過單一驗證者來運行他們的節點,這實際上是中心化的。

Renzo 團隊的Kratik 表示,他們認為最有價值的LRT 是那些為用戶提供最優風險調整投資組合的:Renzo 旨在為用戶提供最安全、最便捷的再質押風險調整暴露方式,同時享受機構級節點運營商的好處。

那麼,你和我如何選擇最佳的再質押協議?

確實,挑選合適的LRT 協議進行再質押並不是一件容易的事,尤其是市場每天都在變化,這比我最初想像的要復雜得多。目前,我採取了一種策略,那就是同時在多個LRT 協議中進行再質押,同時不斷進行研究。我相信,當LRT 治理代幣真正啟動時,市場將會出現更多的差異化。我預計這些代幣可能會在Eigenlayer 主網上線或EIGEN 代幣發行時推出,以充分利用市場熱度。

此外,我認為他們需要推出代幣,因為積分疲勞現像已經開始出現。如果他們不與EIGEN 代幣一起推出,我會感到非常失望。

最後,代幣將會推出,因為LRT 協議需要將決策權(或許還包括責任)交給DAO,讓社群來決定應該將資金再質押給哪些業者和AVS。

LRT 協議代幣經濟學

早在九月份,我就懷疑大多數LRT 戰爭(以代幣而非積分的形式)將類似於Curve 戰爭的演變方式。

當新的AVS 在Eigenlayer 的Pool Security 上推出時,它們將需要額外的激勵措施來吸引再質押的ETH。首先推出的AVS 可能會更容易吸引流動性,因為可供我們考慮的選擇較少。然而,決定在哪個協議中進行再質押是一項耗時的任務,需要專業知識。大多數用戶會傾向於選擇提供最高回報的AVS。簡單明了。

這時,LRT 協議治理代幣就派上用場了。

新的AVS(主動驗證服務)可能發現,與其直接吸引用戶和TVL(總鎖定價值),不如透過影響LRT 協議來引導存款流向他們更為經濟有效。透過取得LRT 代幣來投票決定代幣發行,可能比提供原生代幣獎勵更有效率。

例如,AltLayer 為其三個AVS 啟用Restaked Rollup 服務將需要ETH。他們可以透過向Eigenlayer 的大規模質押者和零售投資者提供自己的代幣獎勵來吸引他們。然而,遊說那些已經獲得大量再質押ETH 的LRT 協議可能更為簡單且成本更低。

這種動態反過來又增加了對LRT 代幣的需求,尤其是那些成功吸引大量再質押ETH 的LRT 代幣。正如我們在「Curve 戰爭」中所看到的,隨著更多AVS 的推出,AVS 之間爭奪DAO 投票的競爭可能會變得激烈。起初可能不會,但隨著更多AVS 的推出,競爭將不可避免。

實際上關於LRT 協議原生代幣的資訊很少甚至沒有,但一些團隊同意向Ignas 的部落格讀者分享一些alpha:

Swell 將採用veTokenomics(投票代幣經濟學):Swell 將在其生態系統內實施類似Curve 的投票託管和計量飛輪系統。透過這種方式,SWELL 將用於獎勵最忠誠的社區成員,賦予他們指導獎勵流向的能力。

其他團隊雖然沒有分享確切的細節,但他們都提到代幣將用於對營運商/AVS 進行投票。 「PUFI 持有者最後決定哪些 [再质押运营商] 被白名單,以及協議的再質押ETH 如何部署給他們。 」—Puffer 社群經理

所以,如果Eigenlayer 完全上線時代幣沒有推出,我會感到非常驚訝。

儘管對AVS 的投票可能不是直接針對多個協議,但每個協議的治理模型可能會有所不同。例如,EtherFi 的共同創辦人提到,質押者不需要挑選具體的AVS,而是可以根據自己的風險偏好來選擇。而KelpDAO 則計劃設立一個活躍的風險委員會和治理流程。

風險與策略手冊

簡而言之,我們寶貴的ETH 資產和DeFi 生態系統的穩定性。對於我們這樣的質押者,以及DeFi 協議和整個生態系統來說,面臨的風險是巨大的。

在與LRT 協議團隊的對話中,一些團隊透露了他們計劃收取10% 的佣金,這些佣金將累積給DAO。考慮到未來數十億美元的ETH 將被再質押,這樣的收入來源將有助於提升他們原生代幣的價值。

在DeFi 和以太坊領域,再質押能夠顯著提高整體收益。隨著更多藉貸協議採用LRTs,借貸的收益率將會上升。同時,隨著TVL 的成長,我們可以預見到新一波創新dApps 的湧現,這都得益於AVSes 的貢獻。

然而,風險也在同步成長。脫鉤、智慧合約漏洞和駭客攻擊的風險不斷累積,我們可能會遇到一些糟糕的日子。但願這些風險不會演變成致命的打擊。對我們來說,在追求積分最大化的同時,保護ETH 資產的安全至關重要。面對如此多的額外積分活動,我的ETH 都快不夠用了…

所以,這是我在九月分享的策略更新版。這是我的做法:

盡職調查:我會透過存入少量ETH 測試每一個LRT 協議。我會檢查他們的支持者、投資者,並以匿名帳戶加入Discord,提出問題以確保我理解它們的運作方式。

市場動態:關注哪個LRT 協定獲得了最多的TVL,成功整合到現有的DeFi 基礎設施中,以及它們在二級市場的流動性。我最初認為LRT 市場將與LST 市場緊密相似,有70% 的主導地位,但隨著更多AVS 的推出和LRT 協議設計差異開始顯現,可能只有少數LRT 會共享大部分ETH。

風險管理:透過保守的挖礦來保護我的ETH 本金。我原本計劃每個協議只投入我總ETH 持有量的5%,但現在已經增加到每個協議10%…… 有點冒險。

代幣策略:我押注於那些具有吸引力的「龐氏代幣經濟學」的LRT 治理代幣,這些代幣能夠建立一個自我維持的飛輪。這些代幣應該提供有吸引力的質押收益、真實的收益獎勵,以及對哪些AVS 接收再質押ETH 的投票權。此外,它們需要有一個足夠低的通貨膨脹率來抵消任何拋壓。

退出策略:在市場繁榮時期,當每個人都在談論LRT 和LRT 治理代幣是如何產生「世代財富」的新「元」時,我會套現並重新投入ETH。最好是分批出售,隨著物價上漲逐步賣出。

回顧與適應:希望市場會提供一些我們尚未見過的新東西。如果你看到一個讓所有人困惑但在CT 上不斷討論的WTF 時刻(即使它是負面的),注意觀察,學習和適應。那些就是最好的投資機會。

我會以Rok Kopp 的一句話作為總結,我同意他的看法:

「LRT 市場還處於如此初級的階段,這就是為什麼它如此令人興奮!我們剛剛看到第一批AVS 進入市場。我們認為,隨著時間的推移,將會有多種不同的再質押方式。最終,我們認為再質押可能會成為以太坊上最重要的事情,因為以太坊本身就是。」

為什麼Lido 儘管後來才出現卻能獲勝?主要是因為時機和激勵措施。所以,別急著放棄積分。