作者:MIIX Capital

前言

Uniswap是基於AMM機制的DEX,在2021年5月上線V3,預計在2024年Dencun升級之後上線V4版本。 Uniswap處於DEX賽道的地位不斷擴大且不容易動搖的情況下,隨著Dencun升級和V4版本上線,預計將會有較好的價格表現。但是Smart money的Holder和Balance數量,以及做市商的鏈上行為表明,短期內Uni大幅上漲可能性較低,可能需要Dencun後再做觀察具體的鏈上情況。

1 、項目概況

Uniswap是基於AMM機制的DEX,其在2021年5月上線V3,帶來了極大的成功,透過引入市場機制提升資金利用率、降低手續費、提高LP收入。而正在研發的V4的hooks為Uni帶來了可程式性,這種性質將增強池子的可組合性,更精細化的資本效率控制,具備很大的想像空間。

1.1 基本訊息

資料截止日期:2023年11月30日,https://www.coingecko.com/en/coins/Uniswap

1.2 創始團隊

Hayden Adams:畢業於紐約石溪大學,2012年6月在哥倫比亞大學醫學中心擔任研究員,2016年加入西門子,為汽車和航空航天行業的眾多客戶進行工程模擬和設計探索。 2017年10月成立Uniswap Lab 。曾經其也是以太坊的開發者之一。個人投資了Lens protocol以及Wallet connect。

Marvin Ammori:首席合規官CLO,畢業於密西根大學商業分析專業,哈佛大學法律學院JD碩士。工作經驗16年,曾在Free Press、New Aemrican Foundation、維珍超高鐵計畫、Protocol lab擔任法律顧問,也曾在內布拉斯加大學林肯分校擔任法學教授。具備較為深厚的法學功底。 2020年11月加入Uniswap Lab。

Mary-Catherine Lader:營運長COO,畢業於美國布朗大學歷史學士、哈佛商學院MBA、哈佛大學法學博士。 2018年加入高盛擔任投資分析師,在2015年加入黑石擔任全球首席營運官,2021年6月加入Uniswap,領導Uniswap Labs 的成長、策略和營運。

Justin Wong:金融長HOF,畢業於康乃爾大學學士、德州麥庫姆斯商學院工商管理碩士。 2004年加入和平部隊,然後在德意志銀行、西門子、維珍超級高鐵等公司工作,曾經創立了The F Suite這家公司致力於將CFO聚集在一起解決難以克服的問題的私人社區,但是僅僅營業9個月,2021年3月加入Uniswap。

Raphaela S.:Uniswap 基金會COO,學經濟學學士,曾經任職於美國銀行分析師、FF Venture Capital、Blue {Seed} Collective 投資助理、2018年開始進入區塊鏈產業,曾經擔任Livepeer副總裁,2022年10月加入Uniswap,擔任首席成長官,推動Uniswap 協議的成長和使用。

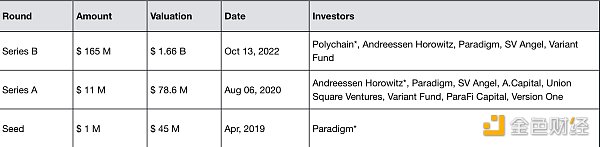

1.3 投融資背景

Paradigm一直伴隨著Uniswap從0到1,在資源、生態建設、資金、開發方面幫助Uniswap,Uniswap的今天與Paradigm的扶持和幫助密不可分。

2、產品狀況

2.1 程式碼及開發者

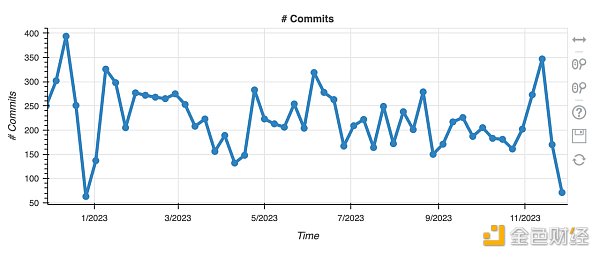

代碼提交情況

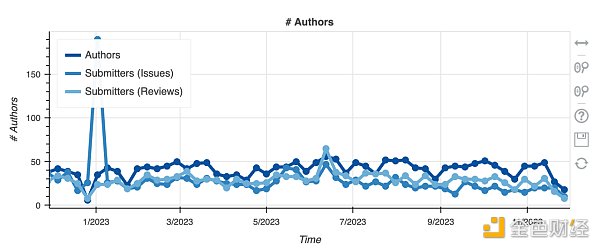

開發者數量

結合程式碼提交和開發者數量變化看,Uniswap目前整體進度穩定,開發者人數也維持在合理區間,可以確定Uniswap的Roadmap實現和技術運作都非常穩定。

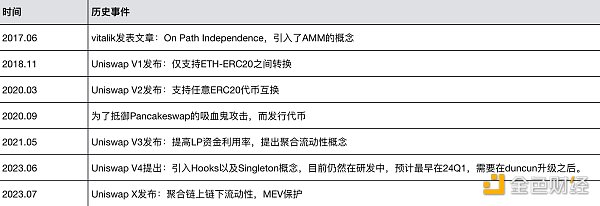

2.2 產品演化

作為一個流行的去中心化交易平台(DEX),從V1 到V3,Uniswap 經歷了幾次重大升級,每個版本都帶來了新的特性和改進,另外,Uniswap已經發布V4草案,裡面介紹了Hooks以及Singleton功能,能夠極大的提升Uniswap的可組合性,釋放更多底層價值,提高更多的收益機會,優化資金使用率。

V1到V3的演變

Uniswap V1,2018年11月發布

-

簡單模型:採用自動化做市商(AMM)模型,讓使用者直接與智慧合約交易,而不是傳統的買家和賣家市場;

-

去中心化:完全去中心化,沒有中心化的控制實體;

-

支援僅限於ERC-20 代幣:V1 只支援ERC-20 代幣之間的交換;

Uniswap V2,2020年5月發布

-

ERC-20 交易:引入了ERC-20 代幣對的直接交換,而不僅僅是ERC-20 與ETH 的交換;

-

價格預言機:內建價格預言機,可以幫助其他應用程式取得代幣對的累積價格訊息,防止價格操縱;

-

閃電交易:這個特性允許用戶從交易開始到結束的短時間內借出任何數量的ERC-20 代幣;

Uniswap V3,2021年5月發布

-

集中式流動性:允許流動性提供者指定一個自訂的價格範圍,增加資本效率的同時降低了無常損失風險;

-

多層費率:提供不同的費率層級(如0.05%,0.30%,1.00%),流動性提供者可選擇不同的費率;

-

流動性位置NFT:每個流動性位置被代表為一個NFT,使得流動性的管理和轉讓變得更有彈性;

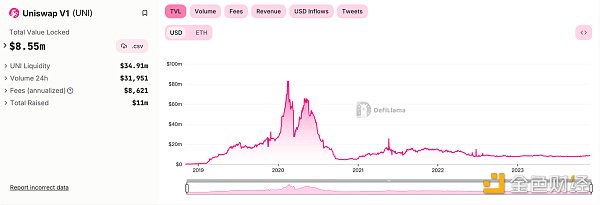

用戶流向V3

我們能夠從上圖看到,目前Uni V1已經不再使用,大量的LP優先選擇V3。 Uniswap V3本質上是V2版本的改進,為LP提供了更靈活的流動性區間以及費率選擇,但是這種改進並沒有從最底層的機制上改變,V3對V2是完全相容的,那麼後續的LP大機率會優先選擇V3。

V3的顯著優勢

截取V2和V3同時段的交易數據,在2023年11月份,使用V2進行的交易量在36.37億美元,而手續費在0.3%,那麼即Defillama上所示的1091萬美元。因此用戶不算滑點,每筆手續費在0.3%;V3交易量在360.41億美元,接近v2的十倍,而手續費收入在4,412萬美元,也就是換算是0.12%,也就是平均的交易成本下降了60%。

V3透過引入市場機制提升資金利用率、降低手續費、提高LP收入。而V4的Hooks為Uni帶來了可程式性,這種性質將增強池子的可組合性,具備很大的想像空間,也正是當前前後端分離的趨勢越發明顯,因此LP池的可編程性,讓每筆交易繞過前端但是無法繞過LP池子的設定變得尤為重要。

也就是說,未來前端的競爭將會加劇,多種多樣的、適配不同編程功能的LP池子的前端將會出現各種競爭,進一步掙脫了Uniswap官方前端的限制,真正促進了區塊鏈的最原始的特性-可組合性,而Singleton就是為了減少這種多Path尋找帶來的Gas消耗而出現的產物。

什麼是Hooks?

原本我們執行一筆交易,直接呼叫交易函數,然後找最優路徑,交易。現在我們交易一筆,需要先呼叫交易前的Hook,這個Hook是一個智能合約,能夠在一個區塊內執行給定的操作,然後執行交易,最後再執行一次Hook,也就是說我們想要執行一筆交易,需要執行對應路徑的LP池前置的函數功能。開發人員可以在Uniswap 協定的流動性和安全性之上進行創新,透過與v4 智慧合約整合的hook創建客製化的AMM 池。

什麼是Singleton?

在V3中,我們需要搜尋不同的池子(也就是不同的合約),來進行多連結( ETH→USDC→USDT,涉及兩個合約)的代幣互換。如果把所有的代幣保存在一個合約中,那麼代幣的多鏈路互換只需要在一個合約內進行,那麼將極大減少創建LP的Gas消耗。這個被Uni叫Singleton。

2.3 市場發展

發展歷程

社群媒體

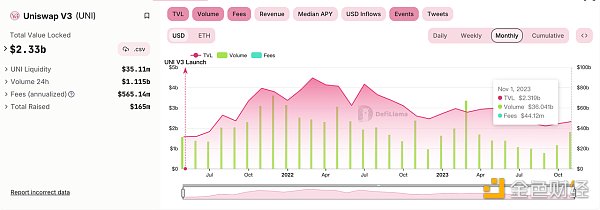

營運數據

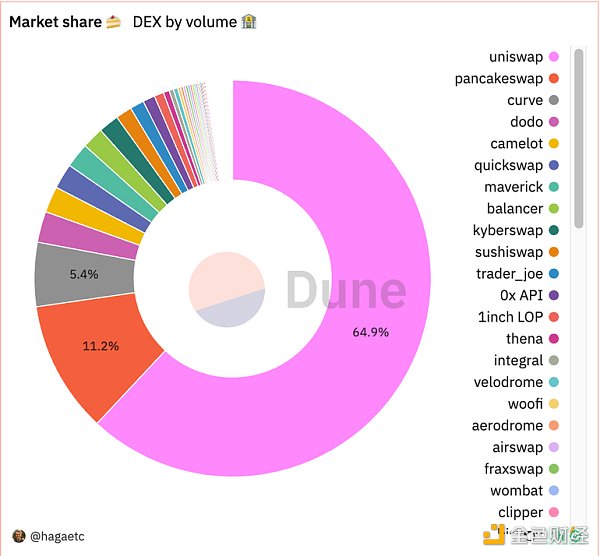

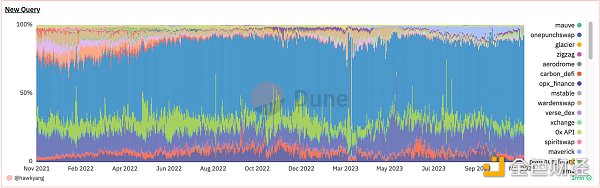

目前Uniswap佔據的現貨DEX市佔率約65%(以Dune為統計口徑,由於不同的網站對合約的覆蓋率不一致可能出現偏差),我們認為Uni的不懈創新,V4的可程式性、可組合性、資本效率的進一步提升,Uniswap仍將在下一輪Dex競賽中佔據有利地位,關於具體的同賽道情況,將在市場與競爭處列舉。

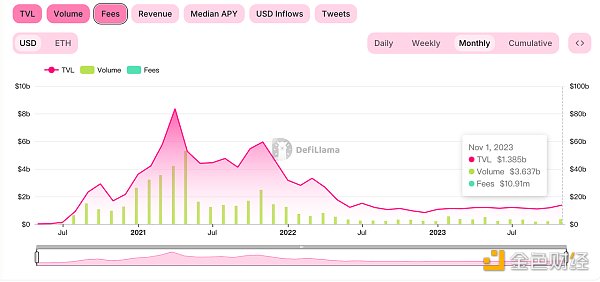

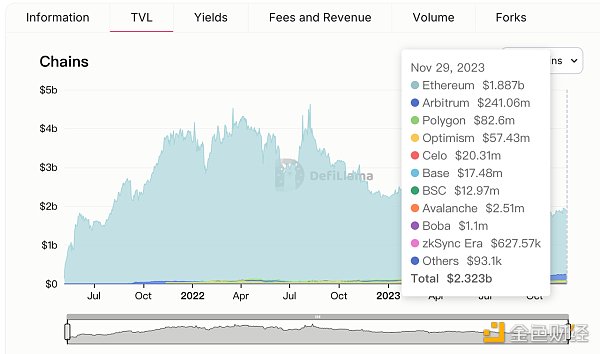

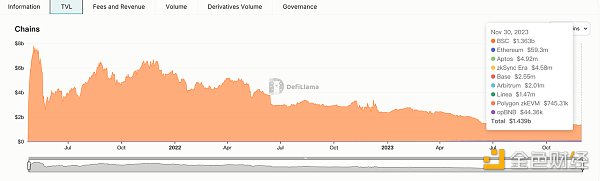

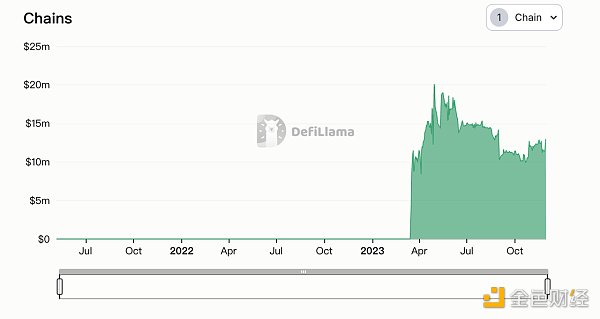

TVL數據

TVL方面,在V3上大量的TVL仍然集中在Ethereum上,但是目前其占有率正在逐步下降,鏈上活動也逐漸向Layer2遷移,主網的佔有率隨著Dencun升級的到來,將進一步下降,而Layer2的活躍程度也將進一步增加。

3.經濟模型

3.1 代幣分配

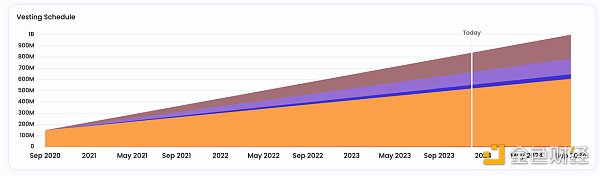

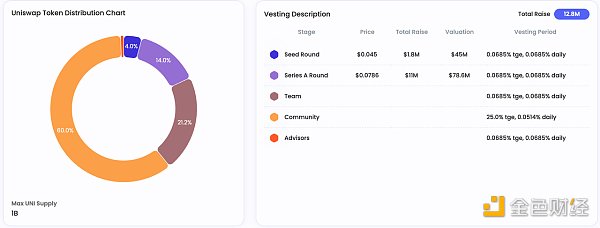

在2024.8月底將完全釋放10億張Uni,此時完全流通,後續的拋壓主要來自commUnity部分。

Uni代幣主要的分配給Community,這部分主要用於生態發展、社區開發者貢獻、Grants等。

3.2 持幣地址分析

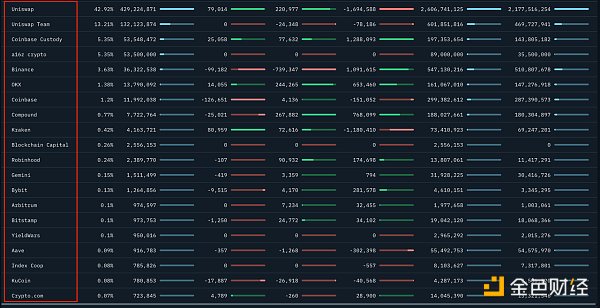

Nansen統計:目前持幣地址最多的VC是a16z,佔約5.35%,約5350萬枚代幣。遠超過第二名VC Blockchain Capital的250萬枚代幣

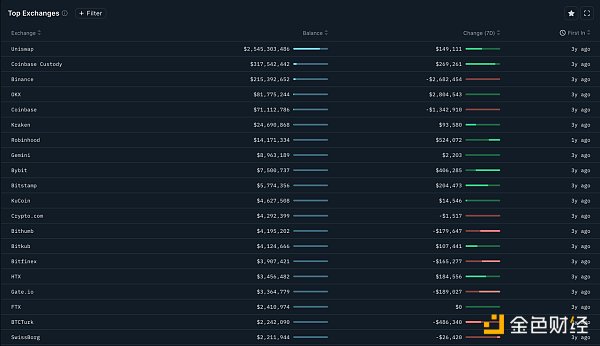

a16z一直對Uniswap保持支持態度,近一個月沒有賣出一枚代幣,代表了其對Uni後市的看好,以及對Uni的影響力的認可。目前擁有最多Uni代幣的交易所是Uniswap,中心化交易所是Binance。

3.3 代幣用途

Uniswap的代幣,通常被稱為Uni,有幾個主要用途:

治理

Uni代幣持有者可以參與Uniswap平台的治理。這包括對協議的改進、費用結構的調整以及其他關鍵決策的投票。這種去中心化的治理結構使Uni代幣持有者能夠直接影響Uniswap的未來發展方向。

流動性激勵

Uniswap有時會透過獎勵Uni代幣來激勵用戶提供流動性。用戶透過將代幣存入Uniswap的流動性池來提供流動性,以支援平台的代幣交換功能。作為回報,他們可能會收到Uni代幣作為獎勵。

投票權和代表權

Uni代幣持有者不僅可以投票參與治理決策,還可以代表小型代幣持有者的利益。這增強了Uniswap社群中各種規模用戶的聲音。

協議費用

儘管目前Uniswap還沒有對交易收取費用,但未來Uni代幣可能會用於激勵參與治理的用戶,例如透過分配交易費用的一部分給這些用戶。

社區基金

Uni代幣也可用於支援社區計畫和提案,這些計畫和提案旨在改善協議並擴大其使用範圍。

4.市場與競爭

4.1 市場概覽

Uniswap的競爭激烈,不僅面臨DEX之間的競爭,也包含CEX之間的競爭。因為最大的基本碟在CEX,Uniswap想要蠶食CEX,非常不易,主要困難在於DEX 無法提供CEX相同的效能、流動性、UI/UX 和產品深度。

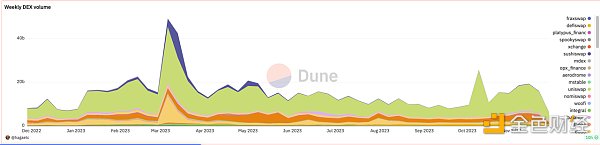

僅DEX賽道,Uniswap已經從最開始的去年牛市期間的37%市場份額,而在今日份額接近65%,這主要是V3的升級和其價值並市場認同。

在(週)交易量比例方面,Uniswap也處於當之無愧的龍頭地位,並且在DEX賽道由於流動性一旦積聚、用戶習慣一旦養成,那麼會出現較為明顯馬太效應。

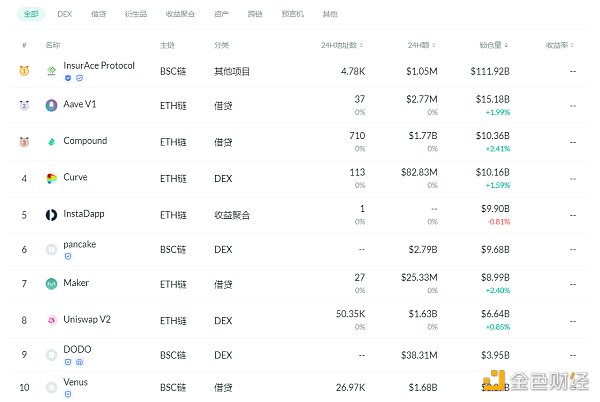

4.2 賽道項目

目前能與Uniswap相比的是Pancake swap市佔率15.4%,Curve市佔率5.1%,由於Pancake是Fork Uniswap的程式碼,因此其在原創競爭力也比較弱,甚至Pancake目前走向了Game的路線,其搭建了一個遊戲市場。

目前Pancakeswap TVL在14.3億美元,支援9條鏈。其基本盤主要來自於BSC,在其他鏈的統治力幾乎沒有。

雖然Uniswap也在BSC上部署了協議,但在BSC使用PancakeSwap可能是根植於BSC用戶的共識,Uni也很難去挑戰Pancake,但是轉折點可能出現在v4版本上線,目前還需要繼續觀察。

4.3 優勢與風險

Uniswap的競爭優勢

-

資本優勢,Uniswap受到Paradigm全方位的扶持,團隊執行力較高,開發進度平穩,版本上線節奏較好;

-

技術優勢,出V4版本將進一步提升資本效率、可組合性、可程式性,讓LP下沉為DeFi世界的基礎架構;

-

先發優勢,先發優勢取得高市佔率,尤其V3上線後市佔率從37%增加到65%,Pancake的威脅與挑戰較小;

Uniswap面臨的風險

-

法律風險,主要是DEX的無需許可機制和代幣未來如果增加分成可能面臨的發行證券風險;

-

代碼風險,即使代碼經過審計仍然存在潛在風險會導致資金全部損失;

-

進度風險,可能有開發進度不如預期,導致代幣價格不如預期;

-

迭代風險,V4版本可能帶來更多的鏈上隱患,這對於前端的要求會變高,需要前端為使用者篩選LP池;

5.總結

Uniswap從上線開始就一直是業界DEX的領頭羊,佔據最大的市場份額。透過AMM機制、價格預言機和集中式流動性的迭代升級,Uniswap讓DEX開始被越來越多的人所接受。隨著Dencun升級和近期Uniswap V4版本上線,Uniswap在DEX領域的市場地位將進一步提升。

UNI代幣雖然在較長的一段時間都沒有亮眼表現,但是它的潛力並沒有降低,反而是一直在隨著Uniswap的發展在提升,尤其幾乎不存在競爭產品的前提下,UNI存在較大上漲空間,一旦市場行情整體上行並進入多頭市,有極大可能迎來大力度的爆發。