如果有意觀察,可以發現,香港各大街頭散落著眾多的加密兌換店。

在店中,用戶可以在沒有身份認證KYC——即不問任何問題的情況下在現金和加密貨幣之間進行自由兌換,據實地走訪,去年單一兌換店最多可一次性兌換100萬港幣,而兌換方只需預留電話或信箱。相較於香港數位交易所高昂的手續費,找換店的匯率毫無疑問更具性價比與便利性。從某個角度,這反映了香港金融自由的特性,但也引發了部分業內人士對於反洗錢的擔憂。

就在最近,好景不長,自由得到了遏制。香港宣布擬將頒布新規則制止場外OTC兌換,而上述公司,極有可能會因迫在眉睫的監管面對業務受限甚至是清退的挑戰。

OTC的概念對業界人士而言並不陌生,顧名思義,在常規交易所外自主撮合交易的場所均可被視為場外交易所。通常來看,加密OTC主要涵蓋三大載體,分別為以社群媒體撮合為主的線上平台、線下實體找換店、加密ATM機。

根據香港執法機關初步實地觀察的估計,全港約有200間實體虛擬資產場外交易店(包括以自動櫃員機操作的場外交易店)正在運作,以及約有250個網路上活躍的提供虛擬資產買賣服務商。根據Chainalysis調查顯示,找換店是場外加密貨幣交易的重要組成部分,佔截至6月份流經香港的640億美元數位資產的主要部分。

細緻原因,OTC本身存在的反洗錢缺陷、市場秩序混亂以及缺乏投資者有效保護是本次引致監管的主要原因,尤其是在去年反響激烈的JPEX和Hounax事件中,部分加密貨幣找換店就成為了個中推手,虛假宣傳平台已獲得合規牌照。數據顯示,JPEX事件中,投資者損失了1.8億美元,而在Hounax 騙局中,145名受害者共損失了1890萬美元,截至目前,大部分投資者的資金仍未追回。

在此背景下,2024年2月2日,香港財經事務及庫務局局長許正宇表示,政府認為有需要把虛擬貨幣場外交易所(OTC) 納入監管,並將於短期內就擬議的監管框架展開諮詢,期望市民及持份者踴躍表達意見。隨後幾天,2月8日,香港政府就設立虛擬資產場外交易服務(OTC)提供者發牌制度的立法建議展開公眾諮詢,諮詢日期截至4月12日為止。

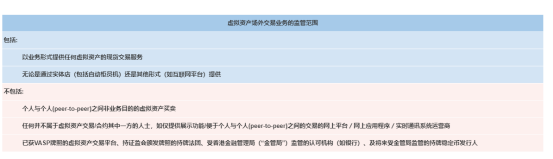

根據立法建議書,香港計劃在海關部門下建立許可牌照制度,包括ATM機在內的線上平台、線下實體,任何人如在香港從事有關任何虛擬資產現貨交易服務的業務,須向海關關長申領牌照,持牌虛擬資產場外交易營運者須遵守《打擊洗錢條例》所訂的打擊洗錢及恐怖分子資金籌集規定和其他規管要求。簡而言之,加密貨幣場外交易提供者需收集客戶記錄並增加人員來監控不當交易行為,先前的無KYC時代正式宣告結束。

虛擬資產場外交易業務的監管範圍,來源:君合

其次,用戶可交易的幣種也受到限制,建議虛擬資產場外交易持牌人提供的服務,只可涵蓋在至少一所獲證監會發牌的虛擬資產交易平台上供零售投資者交易的代幣,以及在擬議穩定幣發行人發牌制度落實後,獲香港金融管理局(金管局)發牌的發行人所發行的穩定幣。

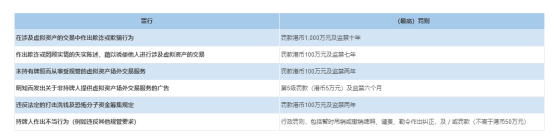

建議書中對於違反相關法規也明確了罰則,任何人如未持有牌照而從事受規管的虛擬資產場外交易服務,一經循公訴程序定罪,可處罰款100萬元及監禁兩年。此外,持牌人如作出不當行為(例如違反其他規管要求),可處以行政罰則,包括暫時吊銷或撤銷牌照、譴責、勒令作出糾正,以及/或罰款(不多於50萬元)。

《虛擬資產OTC諮詢文件》下提出的建議罪行及(最高)罰則,來源:君合

從宏觀來看,隨著虛擬資產場外交易被引入監管框架,加上現有的VATP牌照、證券型虛擬資產交易牌照制度(1號牌升級)、就證券型虛擬資產提供意見牌照(4號牌升級)、管理含有虛擬資產的投資組合牌照(9號牌升級)、證監會對於代幣化證券業務的指引,以及即將出台的穩定幣發行人牌照制度,無疑意味著香港對於加密領域的治理框架逐步成熟,形成了以牌照為抓手,涵蓋場內與場外的較為完善的監管機制。

另一方面,持牌實體交易所的申請最後期限也即將到來,根據證券及期貨事務監察委員會於2023 年中期制定的規則手冊,持牌交易所必須在2月29日之前取得或申請許可證。

但關注至個體,考慮到法規造成影響的差異性,不同主體,可謂是眾說紛紜。

追蹤數位資產交易的Chainalysis亞太區政策主管Chengyi Ong表示,由於提供者必須管理犯罪、網路安全和其他營運風險,立法建議書中的場外交易框架「將導致現有機構的整合重組,頭部效應會增強,而OTC平台作為加密貨幣入口的使用頻率將會大大減少」。

專門提供金融監理諮詢服務的Howse Williams律師事務所駐香港合夥人Jason Chan則表示,本立法建議將香港海關部門與其他機構一起納入其中,或將會給大眾留下監管「過於碎片化」的印象。

對此,金融服務及庫務局發言人回應稱,鑑於海關本身的業務職能,海關部門是監管加密貨幣場外交易服務提供者最合適的機構。發言人補充說道,建議書的規則手冊提供了必要的風險控制和最大程度的投資者保護。

對於深陷監管漩渦的兌換店而言,合規成本的陡然上升是必然趨勢。

One Satoshi是香港的連鎖OTC公司之一,根據其聯合創始人Roger Li介紹,公司業務主要服務於散戶投資者,通常進行1萬港元或以下的小額交易。

Li表示,雖然公司已經進行了一定反洗錢和KYC檢查,但與合規人員和記錄保存相關的新要求可能會增加成本。在這種情況下,場外交易公司“要么必須停止加密貨幣業務,要么申請新的許可證”,他目前也在觀望,等待出台更為明確的政策指導。

本次規定並不影響加密交易所的申牌。目前,全港僅有兩家獲牌的數位資產交易所,分別是HashKey Exchange 和OSL Group。從官網揭露來看,截至2月27日,OKX、Bybit、Crypto.com和與Binance有關聯的HKVAX等總計19家機構已遞交牌照申請,值得玩味的是,孫宇晨指導下的HTX在提交申請三天後撤回了其申請,並未公佈撤回原因。

已申牌的機構一覽,來源:香港證監會官網

縱觀全球,儘管美國已一騎絕塵,但香港也仍面臨著與新加坡和迪拜等地區的加密資產業務主導權爭奪戰,因而香港始終堅持包容性與創新型兼顧的政策制定,在政策制定方向走在前面。在此之前,香港證監會允許交易所交易基金直接投資加密貨幣;而在比特幣現貨ETF在美國通過前,香港證監會就已表示「準備好接受虛擬資產現貨ETF 的認可申請」;就在日前,香港貨幣當局宣布正在製定穩定幣的規則。

從監管來看,普遍業者認為此舉並非不可預見。加密貨幣交易所顧問Vince Turcotte表示:“將場外交易納入監管結構是製度的自然延伸,可進一步促使香港加密市場合法化。”

但考慮到全球眾多的離岸加密貨幣平台以及難以追蹤的P2P交易,香港對產業和場外交易的流程化監管絕非易事。大和資本市場區塊鏈研究主管Carlton Lai就表示:「加密貨幣的去中心化給監管帶來了巨大的挑戰,用戶可以輕鬆訪問離岸的加密貨幣交易所和應用程序,即使是在避開政府的監管下。”

事實也如出一轍,香港的加密貨幣犯罪率在過去三年中增加了兩倍,2023年記錄在案的加密貨幣案件涉及近44億元人民幣(約6.11億美元)。香港證券及期貨事務監察委員會(SFC)在2021年和2022年分別記錄了1397宗和2336件加密貨幣犯罪案件。

而這數字,在2023年上升到了3415起。當然,數字的上升從某個角度也意味著香港加密的普及率正在上漲。

歸根究底,對於香港而言,加密的輕舟,還遠遠未到要過萬重山的時刻,除了大眾認知偏見與尚待完善的監管框架,最重要的「資金流」也僅僅剛開始發力。但幸運的是,香港的每一步,仍是在路上,而在當前主流幣的大漲下,香港作為財富管理中心的定位,也有望綻放新的生機。

參考文獻:

Bloomberg:Hong Kong Prepares Sweeping Rules to Foil Stealthy Crypto Purchases;

君合法評:香港OTC立法諮詢- 為虛擬資產交易監管填補空白