最近越來越多的圈外朋友問我加密圈的事情,一會問這個項目,一會問哪個項目,經常還會小心翼翼的問“這是不是龐氏呀?”

我通常回答:這就是龐氏呀,龐氏怎麼了?誰還不是龐氏啦?

龐氏這個名詞雖然只是一百年前才喊出來,但已經運作幾千年。

這麼頑強的生命力,自有其存在的道理~

龐氏結構和龐氏騙局是有區別的

中國人提到「龐氏」總覺得是騙局,英文原文其實是「龐氏方案」。

「騙局」千萬不要參與,一般這種都是血本無歸的。

騙局的特點是“偽造收益”,你交出去的錢都給別人了,自己手上什麼都沒有。

這種情況大部分是會有比較固定或承諾的利息,崩盤取決於老闆何時選擇跑路。

之前提到的鼎益豐,就是妥妥的龐氏玩法:金融圈的人騷起來,搞加密的都嫌辣眼睛

所有不獲利的項目,都是龐氏

盈利項目的資產價格,通常與造血能力有關。基本全世界真正的有錢人(十億美金以上的那種),持有的資產大部分都是收租模式:現金流穩健的房地產(辦公室/酒店或Reits),債券(國債和高評級債券),和股票(蘋果/騰訊這種)。

但是目前全球大部分的上市公司股票/債券等資產,本質其實也都是龐氏結構:股票依賴投資人持續買單,公司業務獲得認可;債券依賴於借新還舊,否則瞬間破產。

無論是美國國債(目前的規模靠稅收還債很難了),還是大部分國家的退休金,這些普通人看起來堅不可摧的東西,也都是龐氏結構。

某國的退休金主要就靠年輕人工作付錢,發給老年人,很大一部分老年人因為歷史原因都沒怎麼交過退休金。

一旦工作的年輕人人數不夠(例如生育率低或失業率高等原因),那麼這個養老金的盤子就隨時會崩壞。

當然也會有人說政府可以也可以印錢發退休金呀。現在美國政府就是這樣,財政部大量借錢發給老百姓,以後再藉新還舊。現在美國財政部借債的規模已經三十萬億美金了,可能與中國地方債(含各種隱形負債如國企擔保等)的規模差不多了。

這種做法也不是不行,蔣介石就玩得很666,最後通貨膨脹退守台灣。美帝國主義這幾年老百姓喊得最兇的也是物價飆升,聯準會一口氣升息到5%。

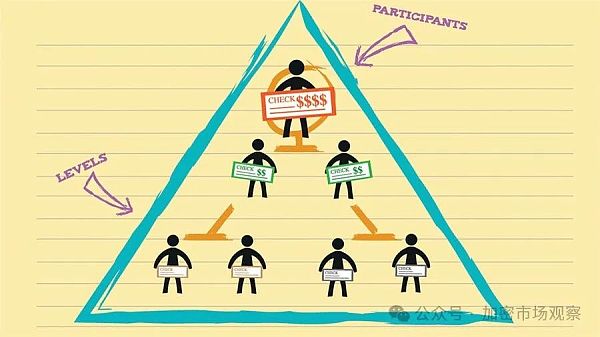

龐氏的基本結構

鑑於許多朋友對龐氏不是很了解,基於個人經驗給大家科普一下龐氏結構的基本原理:

最頂上的呢,我們成為一層,這一層是整個結構的最早受益者。對於一家公司或加密項目,就是原始股東;對於退休金,可以認為是領退休金的人。

中間層一般是擴散的主力,對一個公司而言,可以是後面的投資者,也可以是上市之後的基金或是研報機構。對於加密項目,可以是KOL,也可以是社群活躍者。這一層主要起到承上啟下的作用,因為專案方所能觸及的用戶還是有限。

下層可以認為是接盤俠,上層和中間層的套利退出,本質上都是底層在買單。

但是這裡的分層並不是絕對的。例如狗狗幣這個計畫一開始就很山寨,全套山寨比特幣的模式。

狗狗幣是13年12月上線的,專案創辦人在專案初期絕對可以說是頂層的角色了。傑克遜·帕爾默和程序開發者比利·馬庫斯,兩人均在2015年先後賣出了所有狗狗幣,退出了“狗幣江湖”,並認為瘋狂上漲是非理性的。

他們並沒有意識到meme這個賽道,在2015年的時候就賣出了所有狗狗幣,收益應該只有幾萬美金。

然而後面隨著馬斯克加持狗狗幣,狗狗幣迎來暴漲,現在這個計畫市值一百多億美金,流動性比90%的美股都高。

在這個過程中,暴漲前持有狗狗幣的人,都算是頂層(獲利隨時可退出),馬斯克其實只算中間層(影響底層),高點衝進去的用戶,就是接盤俠。

玩龐氏的關鍵在於入場時機

所以玩龐氏,入場時機很重要。

例如某國退休金,獲利最大的是沒繳退休金,而領取退休金最多的人(羅斯福新政之前的老兵/公務員等)。而後面交退休金的年輕人在美國政府解決生育率/失業率問題之前,後面他們領誰交的退休金就會是個很大的問題。

要嘛領取的退休金太少不夠生活,要嘛就一把年紀繼續要出去打工。

現在美國和日本,隨處可見老年人在餐廳打工/開計程車。

股票和加密的投資也是一樣,要在一個業務模式在被廣泛認可前買入,充分認可後退出。 (如果業務實現造血能力,可以不退出)。

這就是為什麼公司融資希望可以找明星機構背書,而加密的項目則很看重社區活躍。因為明星機構和活躍的社區,都是CX能力很強的。

而業務模式一旦證偽,對專案而言幾乎是死刑。傳統公司的業務模式證偽的原因有很多,有技術落後/市場被友商佔領/資金流斷裂等各種原因。

加密的項目好很多,因為大部分加密的業務都不賺錢,發幣之後也不用維護,就連FTX這種騙人項目的代幣,交易量也還可以。

對於加密項目而言,只要不是專案方跑路,龐氏的遊戲就一直可以玩下去。 Filecoin/ICP這些上個週期暴跌百倍的老項目,這幾個月不是又活過來了麼?

而一個項目如果可以升級到meme的段位(類似FTT),就算項目方被抓,也不影響幣價繼續漲。

FTT現在市值5億多美金,每天換手率5%,也秒殺80%的港股了。

只許州官放火,不准百姓點燈?

在加密產業出來之前,龐氏的遊戲可以說只允許權貴玩,不允許普通人玩。

美股號稱全球最NB的股市,70%的股票也是會在上市後的10年內歸零的。

大家看美股好像天天在漲,其實就是那幾十個美股龍頭在漲,帶動了大盤的指數一直創新高。

看這個比例,是不是跟加密產業差不多?

加密產業的幣雖然多,頭部幾個幣的市值還是很堅挺的。

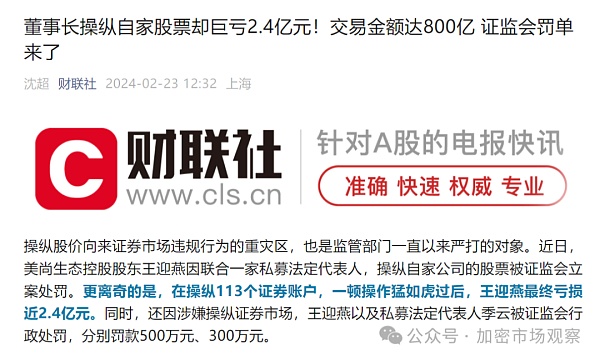

其實全世界除了中國,大部分國家(包括美國)是沒有傳銷這個罪的。因為他們自己也心知肚明很多東西就是龐氏結構。但是美國打擊的是「詐騙」/「內線交易」/「市場操縱」。就算保護底層的投資人不能隨便被中上層收割。

加密產業從技術上其實更有利於打擊“內幕交易”和“市場操縱”,因為每個錢包位址的交易資料都在鏈上。

無法證偽的模式,最持續

以前無論是證券交易,還是退休金的運營,都需要一筆不小的開支來養活中間服務的人。

上市公司需要養財務/審計/董秘這些成本,退休金還要給基金管理人繳管理費。

而加密代幣則什麼成本都沒有,現在很多加密項目也都是分散式辦公,業務資料全在鏈上,中間服務完全可以由幾行程式碼執行。

而meme這種代幣則是連業務都沒有,完全不用擔心業務風險。只要這個meme能夠傳播出去深入人心,那上漲的空間也是無上限。

今年北美已經跑出來巨魔Troll和Trump,去年跑出了Pepe

Troll和Trump這兩個北美meme如果在兩個月前持有的話,都有幾百倍的收益。

不知道華人能不能幹出一個我們自己的meme