1.基礎訊息

Orion Protocol成立於2018年,初衷旨在透過其流動性聚合器,連接所有主要的中心化和去中心化交易所(Cex & Dex),從而提供一個統一和去中心化的交易解決方案,使用戶能夠透過其平台接觸到全市場流動性,從而為市場上的各種代幣的交易獲取最佳價格。 Orion透過整合高安全性的跨鏈橋和虛擬訂單簿,致力於提高交易效率、降低成本,並提供無縫的使用者體驗

2023年11月,Orion Protocol重品牌為Orion,旨在提供更清楚的價值主張,同時擴大其代幣ORN的效用與潛力。

而近期Orion動作頻頻,例如最近推出的Lumia,作為Web3 的流動性層,使L1 和L2 與來自CEX 和DEX 流動性能夠打通連接。同時有消息指出,Orion的代幣ORN將有換幣可能,值得持續關注。

1.1項目訊息

專案名稱:Orion

官網:https://orion.xyz/

推特:https://twitter.com/TradeOnOrion

交易平台:https://trade.orion.xyz/

官方英文電報社群:https://t.me/orion_community

官方中文電報社群:https://t.me/orion_community_ZH

1.2代幣信息

代幣名稱:ORN

代幣類型:ORN目前在4條鏈上發行:

主鏈

合約地址

Ethereum

0x0258f474786ddfd37abce6df6bbb1dd5dfc4434a

BNB Chain

0xe4ca1f75eca6214393fce1c1b316c237664eaa8e

Polygon

0xD2cDcB6BdEE6f78DE7988a6A60d13F6eF0b576D9

Fantom

0xD2cDcB6BdEE6f78DE7988a6A60d13F6eF0b576D9

最大流通量:92,631,255 ORN(代幣最初Mint量:100,000,000 ORN,永久燃燒7,368,745 ORN)

目前市場流通量:57,823,774 ORN(截止至2023年11月)

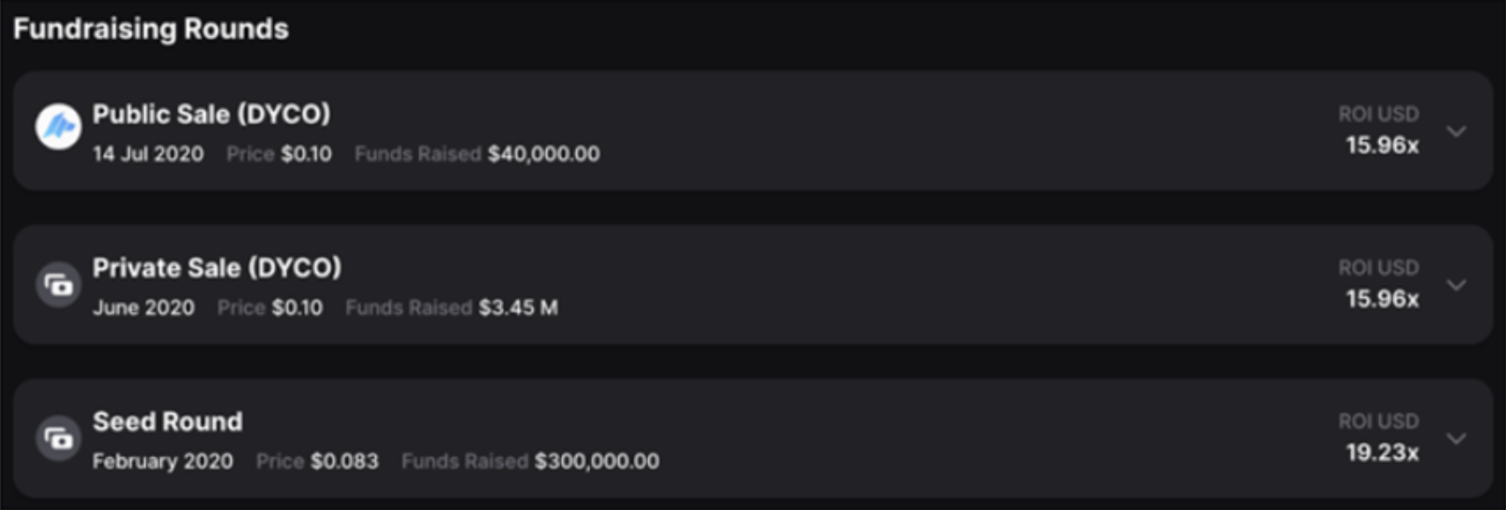

1.3募款信息

2.Orion代幣經濟學

在去中心化流動性網絡質押ORN

在Orion獨特的去中心化流動性網路中,ORN發揮核心作用,由Orion DAO治理持股人管理。治理持股人可以將他們的ORN質押到流動性節點上,這與以太坊的權益證明系統類似。作為回報,他們為確保網路操作的安全和高效而獲得獎勵。這種質押機制確保了跨Orion產品執行的交易的安全性和效率,包括行動應用、終端、小工具,以及使用Orion去中心化流動性網路的第三方。隨著Orion生態系的擴展和交易量的成長,對流動性節點的需求會增加。這反過來又提高了對ORN質押的需求,從而推動了其實用性的上升。

在「推薦並賺取」(請參閱核心玩法)計劃中獲得獎勵

「推薦並賺取」計畫的「增強獎勵」系統根據兩個因素計算ORN獎勵:推薦人產生的費用(佔70%權重)和用戶的ORN餘額(佔30%權重)。較高的ORN餘額可以顯著提高收到的獎勵。隨著更多用戶加入該計劃,持有ORN以最大化獎勵的願望將增長,從而導致對代幣的需求增加。 Orion強調推薦人在推動其成長的重要性。透過將更多的ORN價值導向「推薦並賺取」計劃,Orion承認推薦人在擴大其用戶基礎中扮演的關鍵角色。對ORN持有者的額外潛在好處,如降低費用。

品牌重塑:從「Orion Protocol」到「Orion」+

「Orion Protocol」向「Orion」簡化的變化預示著策略上的轉變,其中「Protocol」(協議)部分計劃進行品牌重塑。這一新的標誌將在未來不久公開並廣泛宣傳。持有ORN可以確保平穩過渡到重品牌的代幣。持有ORN,意味著與Orion即將推出的基礎設施項目的未來願景保持一致。

3.Orion技術特色

3.1流動性整合

○去中心化交易所(deCEX)訂單簿:可以將幣安、庫幣、OKX等視為各具特色的購物中心,每個中心都有自己的入場費和規則。通常情況下,人們需要適應每個中心的系統才能進行購物。然而,有了奧里昂,就好像擁有了VIP通行證一樣。用戶可以使用自己的錢包在任何這些CEX購物中心自由購物,繞過所有常規的麻煩。這為用戶提供了跨所有主要市場的免麻煩購物體驗。

○轉換後的自動做市商(AMM)價格曲線:將像Uniswap和PancakeSwap這樣的DEX視為使用AMM交易語言,而像幣安這樣的CEX使用OOB方言。奧里昂充當通用翻譯器,橋接差距,使每個人都能輕鬆理解、比較和跨平台無縫交易。

○虛擬訂單簿(VOBs):想像一個精明的購物者,他了解像幣安這樣的大型商場和像Uniswap這樣的地方市場的每個角落。他們可能不僅僅是直接購買一個商品,而是可能會透過交易一個蘋果(ETH)換取一根香蕉(BTC),如果這意味著他們可以用那根香蕉換取兩個橘子(LINK)。這正是奧里昂的VOBs所做的,透過複雜的交換操作,並且始終計算以為用戶找到最佳交易。

○CEX複雜交換:就像在迷宮中找到捷徑。透過BTC將ETH換成LINK,確保用戶總是獲得最佳路線。雖然在DeFi和AMMs中複雜的交換很常見,但奧里昂作為唯一一個將這種方法與CEX無縫集成的平台而脫穎而出。

○超快速價格提要:擁有超快速的價格更新,用戶總是領先一步。

3.2價格保護機制-安全偏差(SD)

安全偏差(SD)是一種根據給定交易的方向來調整可用價格的機制,無論是出價還是要價。這種調整是透過使用特定的係數來實現的,其主要目的是確保交易的執行,特別是當使用者將滑點設為0時。

在不同的交易平台上,SD的應用方式略有不同:

○在中心化交易所(CEX)上,涉及USDT的交易對通常不需要SD,因為這些交易對通常具有充足的USDT流動性,可以確保交易執行。

○對於CEX上不涉及USDT的交易對,SD通常被設定為0.4%,因為涉及這些交易對的複雜交換需要多個步驟,增加了價格偏離的風險。

○在去中心化交易所(DEXs)上,簡單交換通常會應用標準的0.15%的SD。而對於涉及多個步驟的複雜交換,SD將根據步驟數進行對應的乘法計算。

儘管SD是一個強大的機制,但有時可能會遇到挑戰。例如,最近的一個涉及BNB -> BUSD -> USDT的複雜交換失敗了,因為在執行交換之前的瞬間,PancakeSwap上的一個重要交易大幅改變了BNB-BUSD池的儲備。這導致0.15%的SD無法應對這種迅速的變化,使交易失敗。

SD的應用內部邏輯是基於三個價格基準等級:

○不能執行的交易通常由於價格原因而不太可能執行,例如試圖以10美分的價格購買BTC。

○可執行但不安全的交易可能存在風險,例如在BTC的市價為24000美元時,將價格設定在20000美元到24000美元之間的訂單可能會被認為是不安全的。這些訂單通常會保留在內部訂單簿中,直到可以安全地執行。

○可執行且安全的交易接近市價,可以立即執行。例如,以接近24000美元的價格購買BTC將立即執行,並適用SD。需要注意的是,上述機制不包括Orion的費用,例如實際佣金和網路費用,這些費用是根據訂單量添加的,而不是基於可用儲備或價格水平。

3.3去中心化流動性節點網絡

Orion利用其虛擬訂單簿將訂單傳送到特定的流動性節點。哪個流動性節點有權處理交易的選擇受到委託的流動性證明(DPoL)機制的監管。實質上,流動性節點需要抵押ORN代幣才能成為這個網路的一部分。與傳統的股權證明系統類似,擁有更高ORN抵押的流動性節點有更好的機會被選中來處理用戶的訂單。然而,最終的選擇並不僅僅基於抵押。流動性節點還必須在正確的區塊鏈網路上提供正確的代幣,並擁有處理訂單所需的必要儲備。這種多方面的方法確保沒有單一流動性節點能夠主導網絡,從而保持了去中心化。

委託流動性證明(DPoL)DPoL不僅僅是一種抵押機制,它也是一個平衡流動性節點和使用者利益的系統。透過DPoL,流動性節點不僅可以抵押ORN參與網絡,還可以自行設定提供流動性的費用。在Orion平台上,這些流動性節點有機會與使用者分享其效益的一部分。這裡的「委託」並不是簡單地將ORN抵押給流動性節點,而是一種使用者與流動性節點之間相互信任的關係。用戶可以選擇委託他們的抵押給特定的流動性節點,從而影響這些節點的抵押量和訂單處理機會。這種機制不僅實現了決策過程的去中心化,也為使用者和流動性節點創造了共贏的局面,使每位參與者都能從Orion的交易活動中獲益。

註:DPoL和流動性節點機制的完整公開版本正在籌備中。儘管基礎架構已經建立,包括使用ORN作為抵押,但仍需要時間來完善和增強系統。

4.Orion與(去)中心化交易所的對比

對Orion、中心化交易所(CEXs)和去中心化交易所及橋(DEXs & Bridges)在流動性來源、全球訪問性、效率、費用、價格反饋速度、合作夥伴信任度、橋接速度和基礎設施安全性等方面的對比總結。

總的來說,Orion提供無限制的流動性來源和全球訪問,高效且費用低,支援超快的跨鏈轉賬,基於去中心化網絡,安全性高。而CEXs和DEXs在這些方面各有限制,如無障礙受限、效率低、費用高、橋接慢,且部分基礎設施安全性差,更容易成為駭客攻擊目標。

Orion

中心化交易所

去中心化交易&橋

交易平台

不受限制的流動性來源不受限制的訪問中心化和去中心化交易所

限制性的、有限的流動性來源僅能訪問一個流動性來源

訪問中心化交易所受限,流動性來源有限,取得方式受限且效率低下

全球化無需帳戶即可全球訪問

受限的需要帳戶,有地理限制

全球範圍內無需帳戶即可訪問

高效率跨交易所流動性聚合帶來高流動性效率

效率低下幾乎沒有或沒有聚合機制的低流動性效率

非常低效率由於沒有或使用過時的流動性聚合機制導致流動性效率低

低費用由於不需要吸引流動性提供者,因此可能實現低費用

低費用由於龐大的用戶基礎和交易量可能實現

高費用需要支付給流動性提供者

超快的價格更新訂單簿上的價格每幾毫秒計算並更新一次

超快的價格更新訂單簿上的價格每幾毫秒計算並更新一次

價格更新緩慢根據用戶請求計算價格,沒有可用的訂單簿

受合作夥伴信任深入快速的流動性來源和易用的API提高了可用性

不利於DeFi極難使用中心化交易所的API建構去中心化產品

在交易平台上不可用由於流動性來源效率低下和緩慢導致可用性低

跨鏈橋

超快速幾秒鐘內完成跨鏈代幣轉移

不可用中心化交易所缺乏鏈上互通性產品

緩慢跨鏈轉移代幣需要幾分鐘到幾小時

基礎建設

安全透過經紀人和使用者之間的點對點、無需信任的原子交換進行交易和橋接。

相對安全但依賴中心化實體來結算交易。

有風險橋樑使用易受駭客攻擊的「鎖定和鑄造」方法

對駭客無吸引力協議設計為TVL輕量級,降低被攻擊的機會。

容易受到內部犯案的影響,因為中心化交易所由於內部控制失誤,無法完全獲得信任。

對駭客具有吸引力在鏈上鎖定的大量資金吸引了惡意行為者

不可被停止由去中心化的流動性節點網路提供動力。

可被停止,依賴控制操作的中心化實體。

不可被停止由去中心化治理模式所驅動

5.Orion與競技對比

Orion Protocol與其他流動性聚合器專案相比,有幾個獨特的特點和優勢:

1.中心化與去中心化交易所的聚合:

○Orion Protocol不僅聚合了去中心化交易所(DEX)的流動性,也整合了中心化交易所(CEX)的流動性。這項特點使得Orion提供的流動性和交易深度遠超過多數僅聚合DEX流動性的項目,如1inch、Matcha、Paraswap等。

2.非託管交易體驗:

○儘管多個聚合器都提供非託管的交易體驗,Orion Protocol強調用戶可以直接從其錢包進行交易,而無需將資產存放或轉移至交易所。這增強了安全性,因為使用者的資產始終保留在自己的控制之下,降低了被駭客攻擊的風險。

3.跨鏈功能:

○Orion Protocol設計了強大的跨鏈交易功能,使其不僅限於單一區塊鏈生態系統。與某些聚合器相比,如Curve專注於穩定幣交易,Orion能夠支援多個區塊鏈網路之間的流動性存取和資產交易,這擴大了其服務範圍和用戶基礎。

4.綜合金融產品與服務:

○Orion不僅僅是一個流動性聚合器,它還旨在提供一系列的金融產品和服務,包括但不限於交易執行、資產管理、跨鏈交易等。這一點使Orion在功能上更為全面,提供了更多產生收益的機會。

5.治理與收益生成機制:

○Orion Protocol透過其原生代幣和治理模型,為使用者提供參與平台治理和收益產生的機會。使用者可以透過提供流動性、參與治理或使用平台服務來獲得獎勵,這項機制在某些聚合器中可能不那麼突出。

綜上所述,Orion Protocol在提供流動性聚合服務的同時,透過其獨特的技術和產品範圍,提供了更廣泛的服務和功能。它試圖在加密貨幣交易領域內提供一個全面的解決方案,不僅限於流動性聚合,而是包括跨鏈交易支援、資產管理以及參與平台治理等多個方面,旨在建立一個更加高效、安全和使用者友善的交易環境。

6.核心玩法

推薦並賺取(Refer & Earn)

推薦並賺取計劃允許用戶透過向他人推薦Orion來賺取獎勵。每當推薦的用戶透過推薦連結註冊並開始交易時,推薦人就會獲得交易費用的一部分作為獎勵。基本步驟較為簡單:

a.註冊並取得推薦連結:首先需要註冊Orion並取得個人的推薦連結。 (trade.orion.xyz/referral)

b.分享連結:透過社群媒體直接與朋友分享邀請連結。

c.賺取獎勵:每當有人透過連結註冊並開始在Orion交易時,推薦人就會獲得他們交易費用的百分比作為獎勵。推薦人將獲得透過推薦連結註冊的每個新用戶產生的交易費用的10%。此外,如果被推薦的用戶繼續推薦其他用戶,推薦人還將獲得這些二級推薦產生的交易費用的額外百分比。

7.營運狀況

•官方推特目前11.6萬粉絲。

•官方英文電報群擁有多個板塊和頻道,有多個國家的各自社群。

其他

什麼是流動性聚合器?

流動性聚合器是一種在加密貨幣領域中,用來提高交易效率和優化用戶交易體驗的技術。它透過聚合多個交易所或去中心化交易平台(DEX)上的流動性,幫助用戶在一個介面上就能找到最佳的交易價格和深度,從而在進行代幣交易時獲得更好的價格和更低的滑點。流動性聚合器的目的是在分散的市場中中心化流動性,提高市場效率。

目前市場上有一些知名的流動性聚合器項目,它們各有特色,服務於不同的用戶需求:

1.1inch:透過智慧合約技術在多個DEX上尋找和聚合流動性,為使用者提供最優的交易路由。 1inch支援以太坊、Binance Smart Chain等多個區塊鏈平台。

2.Matcha: Matcha是由0x協議推出的去中心化交易平台,也具有流動性聚合的功能。

3.Paraswap:使用先進的演算法來優化交易路徑,為用戶提供在多個DEX間交易的最佳價格。 Paraswap支援多個區塊鏈網絡,包括以太坊、Polygon、Binance Smart Chain等。

4.Balancer:也提供了流動性聚合功能。透過Balancer,使用者可以存取多個流動性池,實現優化的交易策略。

5.Curve:專注於穩定幣交易,它透過聚合不同來源的穩定幣流動性,為用戶提供低滑點和高效率的交易體驗。