作者:Ben Lilly、JJ the Janitor 翻譯:善歐巴,金色財經

市場低語已成轟鳴

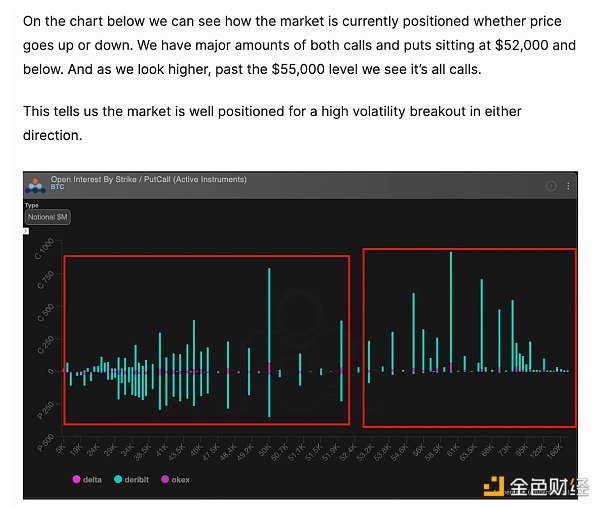

上週我們提到,市場正蓄勢準備在5 萬至5.3 萬美元區間爆發。正如上週的淨持倉圖所示,大量未平倉的看跌期權合約集中在5 萬美元以下,而看漲期權合約則集中於5.5 萬美元以上,反映出巨大的潛在波動性。

以下摘錄自上週的更新,供錯過該更新的人士參考:

週一到來時,隨著數十億資金流入現貨比特幣ETF,市場如火藥桶遇到引線,瞬間點燃。

如果您收看過本週二的《交易戰壕》節目,您便會聽到我和Ben Lilly 詳細分解了事情的經過。

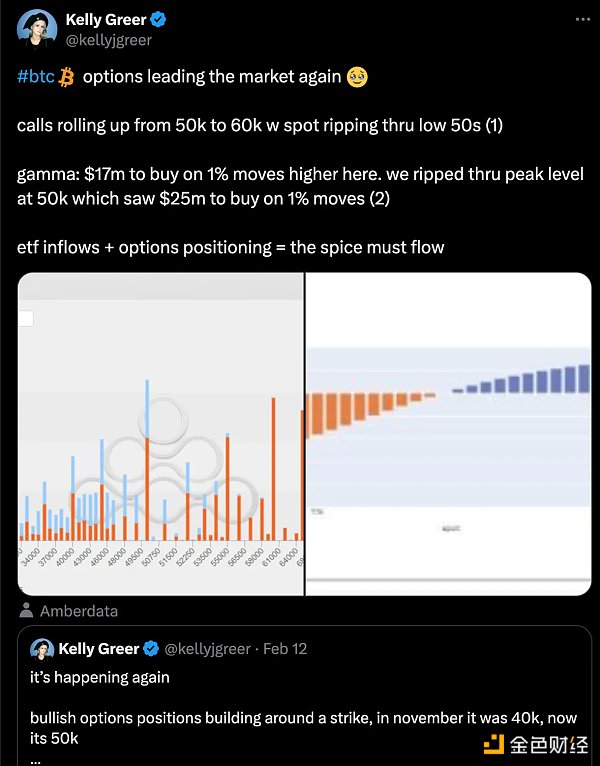

簡而言之,當價格突破5.2 萬美元的關鍵關卡後,選擇權交易商之間展開了激烈的競爭。這些做市商正是之前賣出超出價外買權的同一家機構。物價上漲迫使他們對買權空頭部位進行避險,就好比突然著火的人急需跳進水裡滅火一樣……這一切都因為價格暴漲。

正如Galaxy HQ 的Kelly Greer 所指出的那樣,這意味著比特幣每上漲1%,交易商就必須額外買入價值1700 萬美元的比特幣以保持delta 中性。

這就好比用一根槓桿手指抬起推土機。

再加上持續的現貨買盤流入ETF 以及空頭部位被平倉,這些因素共同創造了完美風暴,最終導致比特幣自2021 年以來首次突破6 萬美元大關。

這與今年10 月突破3 萬美元關口的情況非常相似,再次證明了選擇市場的順週期性。

然而,選擇權市場仍是許多加密貨幣交易者忽略的領域,因為他們往往只關注永續合約和現貨市場。交易商賣權失誤經常是導致比特幣單日最大波動幅度的主要驅動因素。

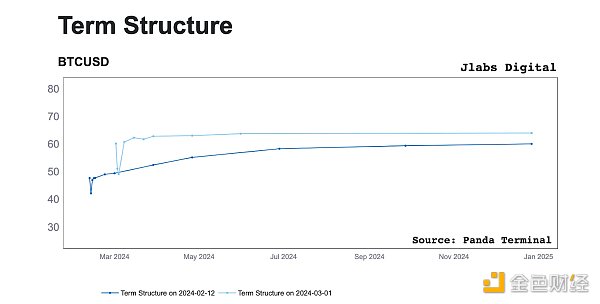

讓我們比較一下目前和2 月初的期限結構圖(一種反映選擇權定價與隱含波動率關係的圖表)。

我們可以看到明顯的變化是,交易商可能從低價賣出波動率中學到了教訓。與2 月初相比,目前的選擇權定價反映出市場預期未來波動性將更大,否則交易商將更多地賣出選擇權以降低價格。

對於想要更深入了解此主題的人,我們製作了一系列教程,教您如何在2024 年有效交易比特幣選擇權,因為這種期限結構的變動通常發生在比特幣週期的當前階段。

展望未來

雖然期權市場提供了捕捉波動的機會,但也要隨時保持謹慎。考慮到最近期權價格飆升難以持續到3 月底,建議謹慎持有看漲期權部位,並避免害怕錯過(FOMO) 而盲目追漲。

錯過這次機會不必擔心,因為錯過一次之後總會有更好的機會。就像上週那樣,低風險、高回報的波動率交易策略在選擇市場中經常出現。不要害怕錯過而盲目接盤,否則您可能會為高額溢價購買很快貶值的合約。

當類似的機會再次出現時,我們會及時通知您。但在此之前,請務必謹慎交易,記住,波動性就像能帶來收益一樣,也能迅速帶走收益。