作者:Marcel Pechman,CoinTelegraph;編譯:鄧通,金財經

BTC 經歷了14% 的價格調整,在3 月5 日觸及69,150 美元的歷史高點後跌至59,300 美元。現在的挑戰在於奪回64,000 美元的支撐位。根據BTC衍生性商品數據,儘管短期波動較大,但專業交易員仍保持略微看漲立場。

納斯達克100 指數回檔後比特幣價格暴跌

有趣的是,比特幣的調整恰逢以科技股為主的那斯達克100 指數期貨回撤2.6%,該指數於3 月4 日觸及歷史高點18,377 點。

此外,紐約社區銀行(NYCB)更換執行長後,其股價繼續下跌,理由是內部控制存在「重大缺陷」。投資者尋求黃金避險,因為黃金在四天內上漲了4.2%,目前交易價格接近歷史高點。

比特幣創下歷史新高的事實吸引了媒體的關注,這可能會促使「鯨魚」考慮做空比特幣價格,或鼓勵持有者減少頭寸,以回應比特幣批評者通常的FUD。

例如,2月28日,比特幣永久合約的融資利率每週超過1%,引起了人們的關注。然而,正如X社群網路用戶@bitcoinmunger所指出的那樣,這項指標在過去幾個月中一直表明投資者的樂觀態度。

比特幣專業交易員在創歷史新高之前並不太興奮

從本質上講,將比特幣價格的大幅調整僅歸因於融資利率是沒有意義的,因為該指標可以在較長時間內保持在每週1% 以上,而不必迫使多頭平倉。鑑於有利的市場條件,有些交易者無法獲得傳統資金,而有些交易者則根本不關心費用。

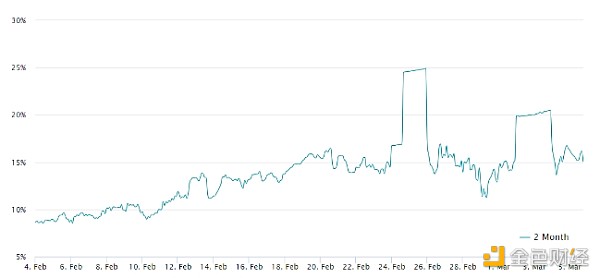

此外,散戶交易者不應充當市場過熱的代表,因為加密貨幣投資者自然會表現出看漲趨勢。相較之下,專業交易者傾向於青睞月期貨合約,以避免可變資金利率成本。在中性市場中,這些工具的交易溢價為5% 至10%,以考慮其較長的結算期。

比特幣2 個月期貨年化溢價。資料來源:Laevitas.ch

數據顯示,在3 月5 日整個5,765 美元的價格走勢中,BTC 期貨溢價為15%。從本質上講,該指標表明,儘管在歷史高點之後進行了調整,但鯨魚和做市商仍然看漲,這表明無論是62,000 美元還是64,000 美元,差別不大成為支撐。此外,即使在歷史高點期間,BTC 期貨溢價也沒有超過20%,這表明交易者的謹慎看漲情緒。

為了排除可能僅影響期貨市場的外部因素,人們應該評估比特幣選擇權指標。當套利者和做市商過度收取上行或下行保護費用時,25% 的Delta 偏差是一個有說服力的指標。

比特幣60 天選擇權25% Delta 偏差。資料來源:Laevitas

如上所述,25% 的Delta 偏度為-7%,處於中性市場和看漲市場之間的門檻。值得注意的是,比特幣選擇權交易者最後一次過度興奮是在2 月19 日,當時該指標達到-12%。因此,期權市場支持這樣一種觀點,即專業交易員仍然不相信比特幣很快就會突破70,000 美元。

在不確定時期,投資人往往會尋求短期債券和現金部位的庇護。這使得比特幣達到歷史新高時缺乏過度樂觀情緒變得合理。

然而,考慮到現貨比特幣交易所交易基金(ETF)的流入已經從黃金中獲取了一些資金,這次可能會有所不同。這表明,無論傳統市場表現如何,比特幣的價格都可能維持看漲勢頭。