比特幣二層網路蘊含著巨大潛力,然而,伴隨而來是不容忽視的安全風險。值得注意的是,這些風險因參與者而異。對於動輒高達數億美金TVL 的BTC Layer 2 專案方來說,風險挑戰是如何安全儲存和管理這些來自用戶存入的BTC 原生資產以防止駭客攻擊,對於參與質押的普通投資者來說,風險挑戰在於確保資產能夠安全贖回。

前言

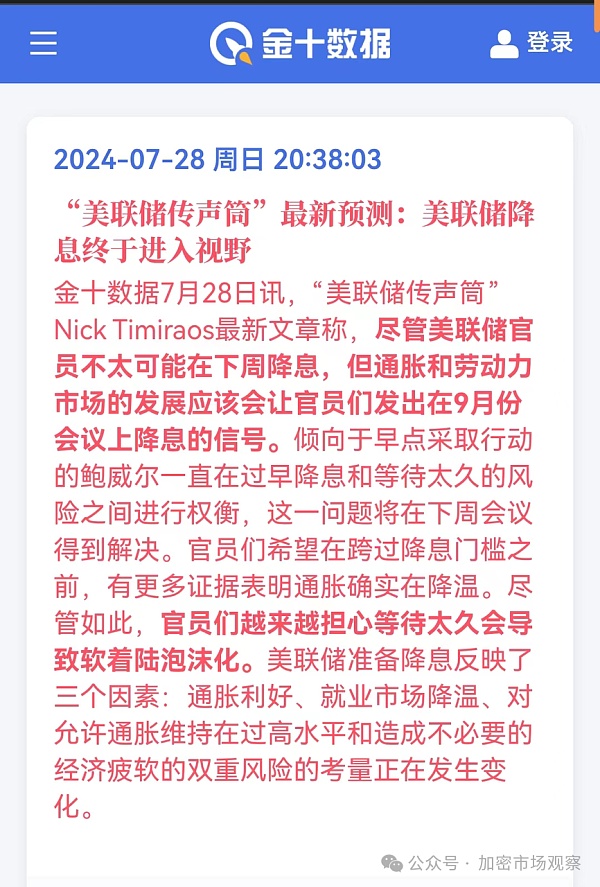

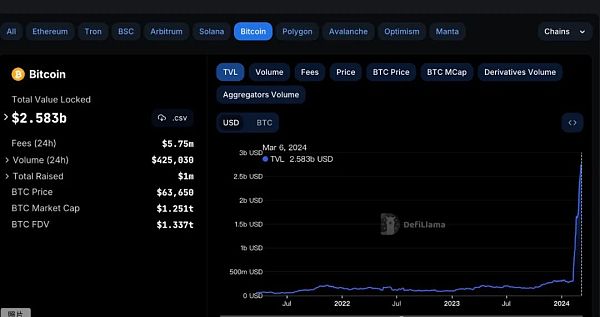

本文分析了比特幣二層網路作為BTC 生態金融基礎設施的巨大潛力,具體表現在以下幾個方面:首先,BTC Layer 2 協議的總鎖定價值(TVL)已突破25 億美元,不到一個月便實現了734% 的成長,這反映了市場對BTC DeFi 的強烈需求和巨大潛力;其次,比特幣作為加密領域中最具特色的資產,不僅市值和交易量是以太坊的2.5 倍,而且全球比特幣用戶超過2 億,遠超過以太坊的1,400 萬用戶;最後,作為世界上最有價值、最廣泛採用、最安全的去中心化加密貨幣,比特幣是充當全球結算層的最佳選項,但相對於其規模,比特幣仍算是世界上金融化程度最低的資產之一。

這一切意味著,誰能在這輪牛市把握住BTC Layer 2 的機遇,誰就能在比特幣減半效應驅動的牛市中收穫可觀的回報。

然而,隨之而來的是資金儲存的高風險,特別是對於動輒高達數億美金TVL 的BTC Layer 2 專案方,如何安全儲存和管理這些用戶存入的BTC 原生資產以防止駭客攻擊是個巨大挑戰。 Cobo 專為BTC Layer 2 推出的基於MPC(多方運算)協管方案,可從營運層面有效抵禦外部的惡意行為,並允許專案方自訂更多風控規則來細化安全管理措施。

需要指出的是,安全風險是多維度的,不同參與者面臨的安全威脅也各不相同。

在這個案例中,BTC Layer 2 專案將接收散戶質押者的比特幣,並儲存在BTC 一層網路中,這裡需防範的是外部駭客和內部人員的惡意提款行為。 Cobo 的MPC Layer 2 協管方案本質上是依靠MPC 技術的多重簽章機制,確保所有被批准的行動都是出於專案方的意圖,而任何專案方之外的惡意操作都將是無效的。

對於參與質押的散戶而言,面臨的安全風險則來自另一個層面。比特幣質押用戶需要明白的是,BTC Layer 2 的高收益潛力總是伴隨著風險。這意味著匿名專案最好避免參與,有不良歷史的專案創辦人應謹慎處理,同時遵循「Do Your Own Research」(自行研究)原則,理解相關的風險控制策略,如提款限額或時間鎖定等措施。

最後,Cobo 強調,儘管Cobo 提供了技術解決方案,但不代表對專案方的背書。使用者資產的最終安全性取決於專案方如何制定自身的風控策略。

比特幣的技術創新與DeFi 潛力

比特幣是加密生態系統中最獨特的資產之一,其市值和交易量大約是以太坊的2.5 倍。全球有超過2 億比特幣持有者,與之對比,以太坊持有者為1,400 萬。

與比特幣在市場上的巨大影響力相比,其在技術創新上的潛能似乎未被充分挖掘。這種局限性,對比特幣在擴展性、編程能力和吸引開發者方面的潛力構成了障礙。網路上流傳的一則關於比特幣的meme 梗非常尖刻地指出了這一點,「比特幣作為一種投資標的,除了長期持有(’hodl’),似乎別無它途。」這個meme 傳遞出如此事實:比特幣雖然是一種強大的價值儲存手段,但在應用層面上,其功能和使用場景仍有很大的拓展空間。

隨著勢不可擋宏觀趨勢的來臨和比特幣底層技術的演進,這種情況正在改變。

技術上,自從Taproot 升級以來,比特幣上交易可儲存的資料量和邏輯已擴展。自此,比特幣可執行更複雜的交易,拓展了比特幣上的用例。 Ordinal 銘文的推出,支援在比特幣最小單位“聰”上銘文(inscribe)更加豐富的數據(如圖像、文本、SVG、HTML 等),並添加到比特幣交易中形成銘文,從此,攜帶了銘文的「聰」有了獨特性和稀缺性,這意味著,比特幣生態有了不可取代代幣的元資料層。最後,BRC-20 的推出進一步改進了Ordinals,該協議透過將代幣名稱、總量等資訊用規範的JSON 格式寫入「聰」以實現代幣的部署、鑄造和轉移功能。

此外,隨著比特幣現貨ETF 的通過以及4 月比特幣減半預期的來臨,投資者開始尋求比特幣作為數位黃金以外的用例,尤其是對比特幣去中心化金融的興趣。

最新的趨勢顯示,比特幣之上的去中心化金融正悄悄興起,其潛力與當今以太坊上的DeFi 相似或更大。數據顯示,BTC Layer 2 協議總鎖定價值(TVL)突破25 億美元,不到1 個月的時間內成長了734%,這反映了對BTC DeFi 的強烈需求和巨大潛力。誰抓住了BTC Layer 2這個風口,誰就有望在比特幣減半預期所催化的牛市中獲得豐厚的回報。

作為世界上最有價值、最廣泛採用、最安全的去中心化加密貨幣,比特幣是充當全球結算層的最佳選項,但相對於其規模,比特幣仍算是世界上金融化程度最低的資產之一。

這顯示比特幣在去中心化金融領域有很大的發展空間。那麼,比特幣上的DeFi 潛力有多大呢?

數據顯示,目前市值約4,246 億美元的以太坊承載著當今大部分的DeFi 活動。歷史數據顯示,DeFi 應用佔以太坊市值的比例在8% 到50% 之間,而目前這一比例約為13%。

如果以以太坊為參考,假設比特幣生態中的DeFi 能達到與以太坊相同的比例,那麼,我們可以推算出,比特幣上DeFi 應用的總市值將達到1618 億美元(佔比特幣市值的13 %),歷史規模可能在996 億美元至6,222 億美元之間(即比特幣市值的8% 至50%)。值得注意的是,所有以上假設是比特幣當前市值保持不變的情況下進行的估算。

毫無疑問,宏觀經濟的大趨勢與比特幣的技術創新,不僅點燃了投資者對比特幣去中心化金融(DeFi)的熱情,而且預示著比特幣DeFi 領域的一個關鍵性突破點的到來。 DeFi 將從比特幣所帶來的巨大影響力、充沛流動性,以及其在市場上的主導地位中獲益匪淺。隨著比特幣Layer 2(L2)技術的全面展開,透過前沿創新解決方案對DeFi 的深遠影響,極有可能進一步加強比特幣在Web3 領域的領導地位。

比特幣的橋接標準:基於MPC 的安全保障

要釋放比特幣生態去中心化金融的潛力,最大的挑戰是如何把比特幣原生資產橋接到這些新的Layer 2 上去。

在以太坊Layer 2 方案中,與L2 的橋接由L1 控制。橋接到L2,又稱為轉入,實際上意味著將資產鎖定在L1 上,並在L2 上鑄造該資產的副本。在以太坊的案例中,這是透過L2 原生的橋接智慧合約實現的。此智能合約儲存了所有橋接至L2 的資產,且該智能合約的安全性源自L1 驗證節點。這使得得到L2 的橋接變得安全且信任最小化。

比特幣設計的初心是僅作為支付媒介被使用,其底層採用了UTXO 模型,這種簡單的支付分類帳本沒有智能合約,這種設計在支付場景時非常適用,一旦涉及更加複雜的邏輯和循環時,這種設計的弊端就凸顯出來了,它不夠靈活,限制了比特幣的可能性,無法像以太坊一樣平衡橋的安全和效率問題。

為了擁抱比特幣這一DeFi 時刻,Cobo 推出了基於BTC Layer 2 的MPC 協管方案,並已首次在擁有高達30億美金的TVL( BTC Layer 2+Ordinals)的Merlin Chain 進行實踐。此方案支援將多種原生資產從比特幣Layer 1 連接到Layer 2。 Cobo 希望將專業的 BTC 橋接技術框架推廣至更廣泛的應用,現在向所有BTC Layer 2 專案敞開大門,提供安全且靈活的BTC Layer 2 鏈建置框架。

Cobo MPC 協管方案透過以下兩個關鍵措施提供資產的安全保護:

-

多重簽章機制:Cobo MPC 協管方案採用多重簽章機制,即需要多個獨立的私鑰分片參與才能簽署有效交易。 Cobo 作為協管方參與驗證,確保每一筆交易都真實反映了專案方的意圖,而非外部的惡意行為,這讓任何來自外部的駭客攻擊的行為都無法得逞。

-

風控策略:Cobo MPC 協管方案可讓專案方對資產提取實施預先定義的風控策略,如限額和提取次數限制。任何不符合專案方設定的風控策略的操作都可能會被拒絕或延遲,為專案方提供進一步的安全保障。

Cobo 為BTC Layer 2 提供了技術解決方案,但並未對專案方背書,終端使用者資產的安全性還得取決於專案方本身如何定義自身的風控策略。在某種極端案例中,專案方甚至可以進行惡意的資金提取行為,例如專案方自己設定了一個匿名地址為白名單,並提取限額之內的資產,這種情況並不會觸發風控規則,作為協簽方,Cobo 也無法判斷該作業是否屬於惡意行為。

對於質押用戶來說,資產安全受到專案方所定義的風控策略的影響。即使在MPC協管的情況下,如果專案方設定了不當的風險控制措施,使用者的資產仍然可能面臨風險。

Cobo 提醒用戶,在參與BTC 質押時應注意風險,並遵循「Do Your Own Research」(DYOR)原則,以確保資產安全。 DYOR 包括但不限於:

-

評估收益和風險平衡;

-

瞭解相關的風險控制策略,如提款限額或時間鎖定;

-

考慮專案方和資產託管方的信譽、歷史和透明度,避免匿名專案方;

-

認識到交易條件和限制,以及它們對資產流動性的影響。