引言

歡迎閱讀Greythorn 2024年2月的市場研究。隨著加密貨幣在金融中越來越重要,我們將持續為讀者提供數位資產和區塊鏈技術的最新趨勢和前沿的資訊。

Greythorn將持續為讀者提供加密貨幣市場的月度分析報告,包括市場趨勢的詳細分析、監管動態的更新,以及影響這些數位貨幣的宏觀經濟因素。

比特幣分析

2月市場動態

2月份,經濟訊號、監管行動和市場情緒的複雜互動塑造了比特幣的市場格局。月初,聯準會公開市場委員會(FOMC)後記者會上,鮑威爾的語氣與先前的會議相比發生了顯著轉變,未再強調美國銀行體系的韌性,此舉在金融市場引起了連鎖反應,對包括比特幣在內的不同資產類別產生了不同的影響。

鮑威爾的評論意味著3月降息的可能性不大,導致股票和債券市場都下跌。比特幣的價值從43,600美元降至約41,800美元,與2023年3月銀行危機期間比特幣價格上漲、被視為傳統銀行業不穩定環境中的安全避風港的情況形成了對比。

這顯示了比特幣市場行為的特徵。它可以與更廣泛的金融市場保持一致,作為一種風險資產,而在經濟不確定的時期,它又表現為避險資產。

儘管最初出現下跌,BTC迅速反彈,顯示出如今對BTC的強勁需求。這一復甦顯著受到了機構和零售投資者持續興趣的推動。

環境擔憂與比特幣挖礦

美國能源資訊署(EIA)宣布,美國境內的比特幣礦工必須填寫詳細說明他們能源消耗的調查表。同時發布的報告指出,比特幣挖礦約佔國家總電力使用量的0.6%至2.3%。這項發現引發了廣泛討論,關於比特幣挖礦的環境影響。然而,值得注意的是,報告忽略了兩個關鍵方面:首先,超過一半的比特幣挖礦操作使用綠色、可再生的能源。其次,比特幣挖礦在提高電網穩定性和減少污染方面的作用仍然未被充分的認識。

監管發展與立法反彈

此外,我們本月也看到了美國數位資產立法對監管越權的反擊,例如由眾議員Wiley Nickel和Mike Flood以及參議員Cynthia Lummis提出的法案,以防止聯邦機構對託管加密資產施加過高的資本要求,反映出人們意識到對於清晰和公正監管法規在促進加密領域創新和投資的重要性。

這項立法行動挑戰了美國證券交易委員會(SEC)2022年的SAB121準則,該準則要求銀行必須在其資產負債表上將託管的加密資產價值列為負債,並要求相應的資本準備金。批評者認為,這項要求是有缺陷的,因為這些資產並不屬於託管機構,不應作為負債記錄。如果法案通過,可能對加密產業產生重大影響,允許受監管的銀行託管加密資產,有可能提升加密產業的機構投資。

價格波動、投資者情緒、流動性以及機構對加密貨幣的興趣

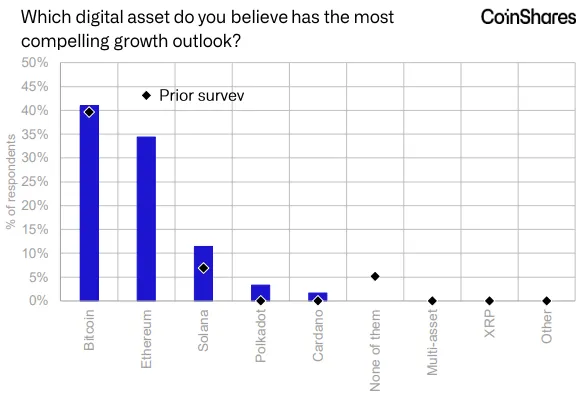

儘管存在監管和波動性的擔憂,2月份對比特幣的情緒保持堅定,CoinShares季度基金經理調查結果也證明了這一點,表明相較於其他加密貨幣,投資者繼續偏好比特幣。加密資產類別在機構投資者中越來越受歡迎,比特幣在偏好名單中領先。

來源: CoinShares

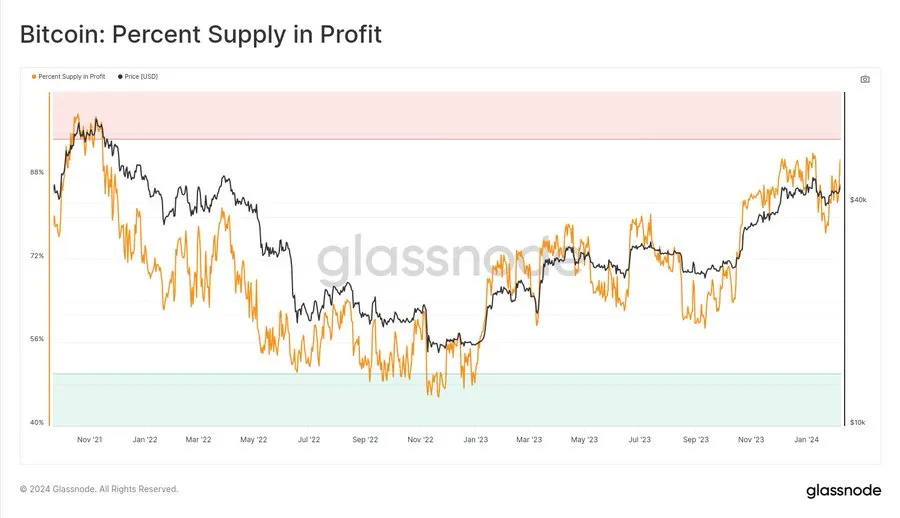

儘管以太坊市場的流動性改善並沒有直接受益於與ETF相關的資金流,但BTC現貨ETF的顯著資金流入表明機構對加密市場的興趣和信心正在增長。這點進一步得到BTC持有者的韌性支持,目前有90%的BTC被保存在還未動用BTC的地址中。這顯示了強烈的持有信念。

來源e: @_Checkmatey_

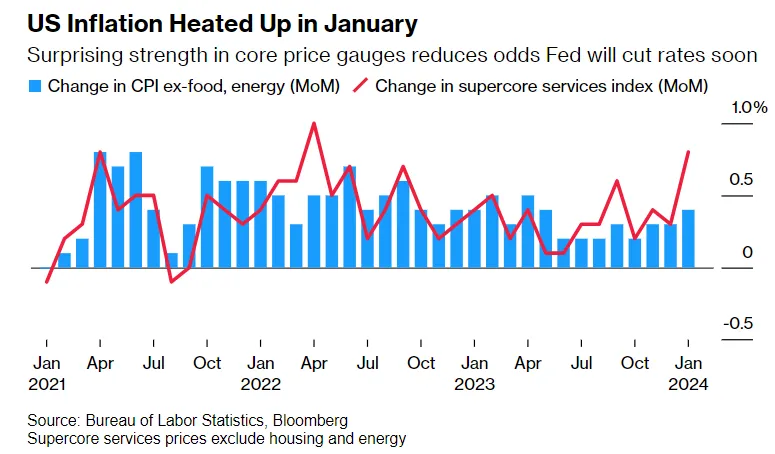

隨著2月份的進展,比特幣價格出現了重大波動,於14日突破了50,000美元的標誌性大關,證明了買方壓力的增加和賣方壓力的減輕。 1月CPI數據的發布顯示了持續的通膨挑戰,最初引起了BTC價格的急劇下跌。然而,比特幣很快就與傳統風險資產脫節,迅速回升甚至創下了新的年內高點,再次展示了BTC可作為風險資產和經濟不確定性的一種對沖工具。

來源: Bloomberg

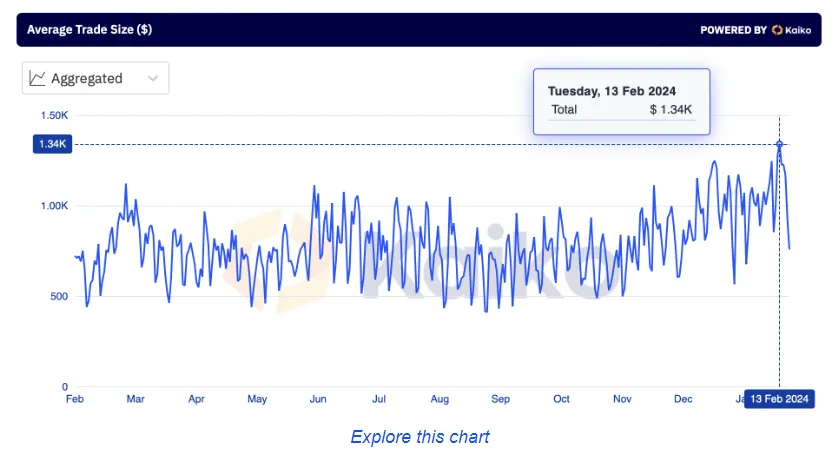

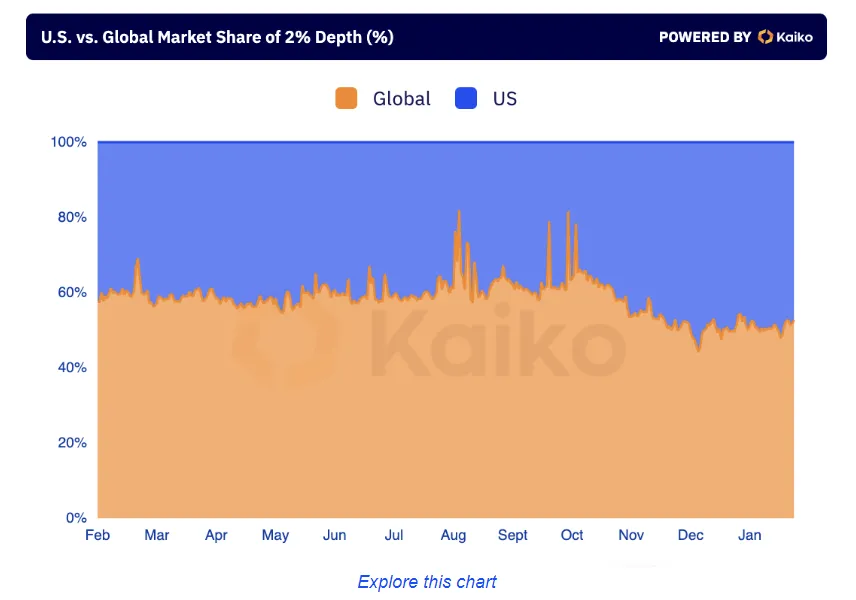

除此之外,在剛過去的2月,有跡象表明,BTC現貨ETF的推出對市場流動性產生了正面影響。這點從BTC現貨交易量的增加和美國對市場深度的顯著貢獻中可見一斑。這些趨勢表明,BTC現貨ETF對市場產生了重大影響,隨著機構興趣的增長,如更大的平均BTC交易規模所示,機構參與度不斷加深。

來源: Kaiko

來源: Kaiko 2月以太坊市場流動性討論

隨著2月末的臨近,以太坊也開始吸引了大量關注。作為市值排名第二的加密貨幣,以太坊由於近期相較於比特幣的表現不佳而成為了許多投資和分析的焦點。然而,這一趨勢最近有所改變,幾個因素暗示著以太坊潛在的突破:它在過去數月的表現一直落後於比特幣,市場對於年內可能批准的現貨ETF持有期待,且以太坊預計在3月13日進行重大升級,這可能會影響其在市場中的定位。

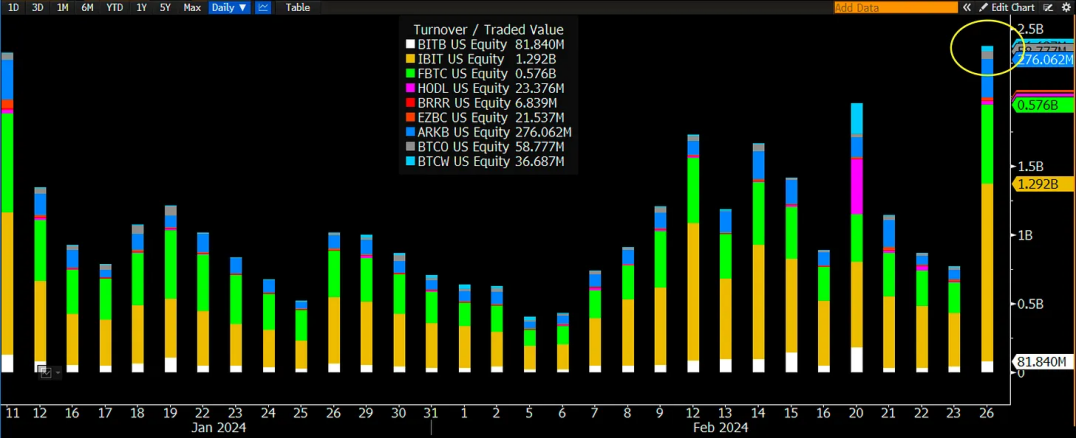

比特幣2月末的價格突破

在經歷了一段時間的相對靜默期後,儘管以太坊取得了收益,比特幣在2月末迎來了一次大幅上漲,價格突破了60,000美元大關。這一動力主要歸因於ETF投資的激增以及亞洲投資者的積極參與。例如,BlackRock的IBIT產品在單日的交易量接近13億美元。雖然這並不完全代表淨流入,但很大一部分可能代表了新的投資。

來源: Eric

來源: Eric

值得注意的是,ETF投資等因素使得本輪市場週期顯得格外突出,預計將鞏固市場基礎。任何價格的回檔都可能被各類投資人視為入市的機遇,他們認為上升空間尚未完全錯過。

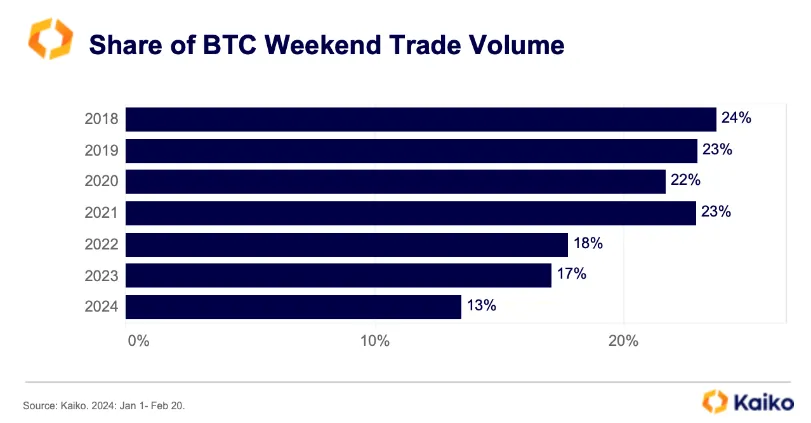

同樣重要的是,即使考慮到比特幣價格的激增,比特幣在周末的交易量,相對於其總交易量的比例,仍然只有六年前水平的一半。

鏈上分析

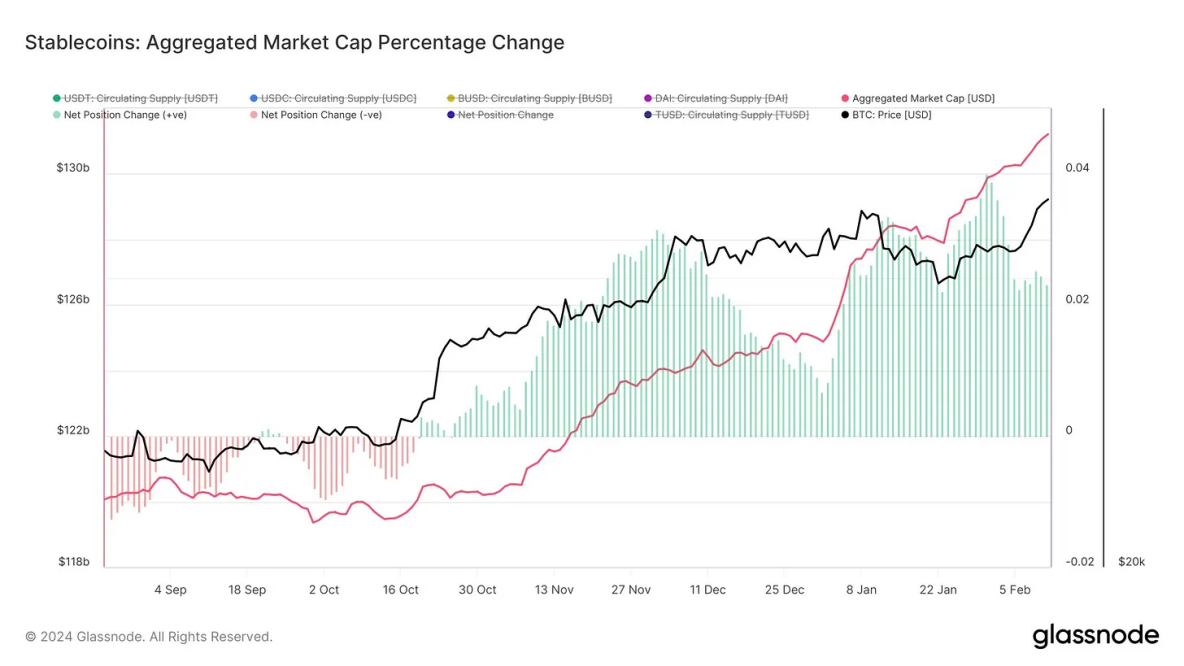

2月份,穩定幣領域的供應量急遽上升。這一發展遠超市場的常規波動,標誌著投資者對加密貨幣領域的信心有了新的提升,這體現在相當數量的新資金流入市場中。

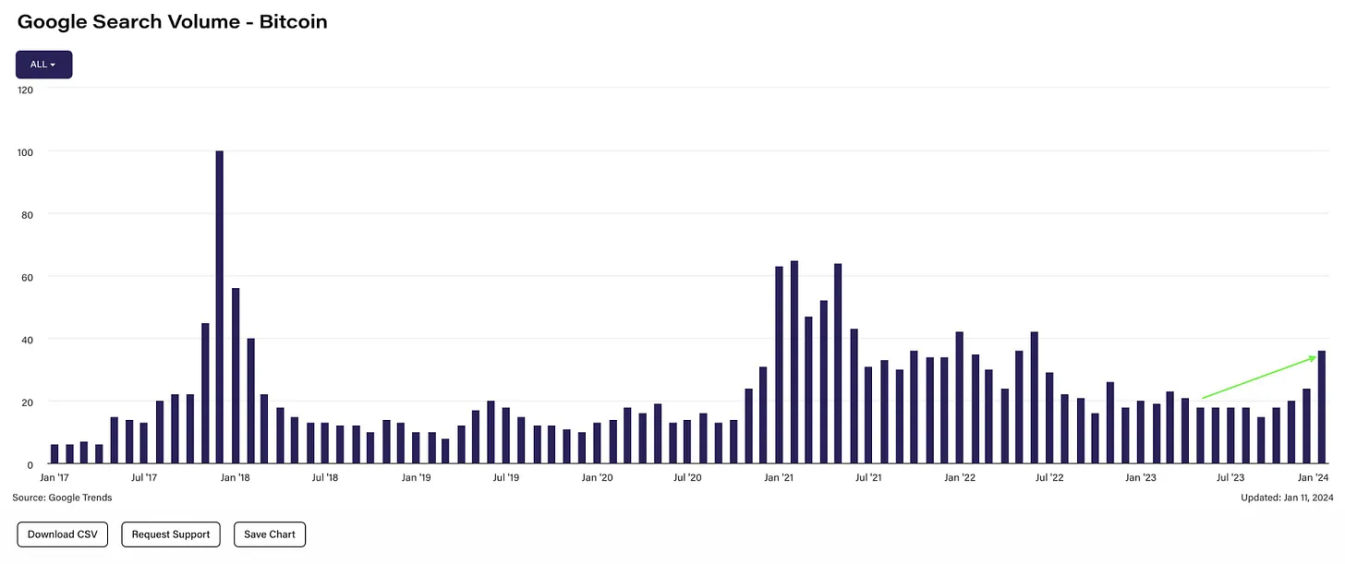

隨著比特幣接近歷史高點,大眾對此的好奇心顯著增加。谷歌搜尋趨勢數據顯示,「比特幣」的搜尋量已達到自2022年6月以來的最高點。

來源: Google Search Volume – Bitcoin

來源: Google Search Volume – Bitcoin

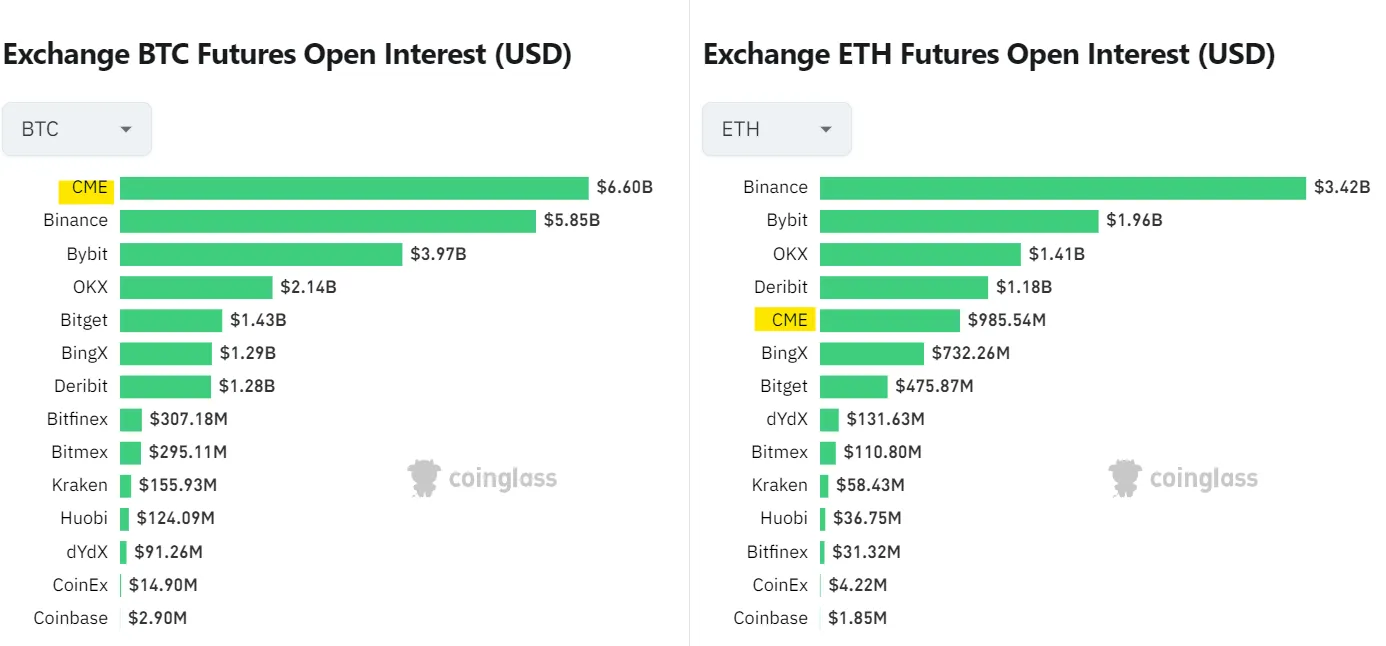

當將CME上比特幣期貨的未平倉合約量與其他交易所進行比較時,CME的主導地位顯示了美國機構投資者的濃厚興趣。目前,CME在比特幣期貨的未平倉合約量上處於領先地位,甚至超過了幣安,這表明了機構參與度的增加。然而,此趨勢並未延伸至以太坊,在以太坊期貨市場,CME僅排在第五位。

來源: Coinglass

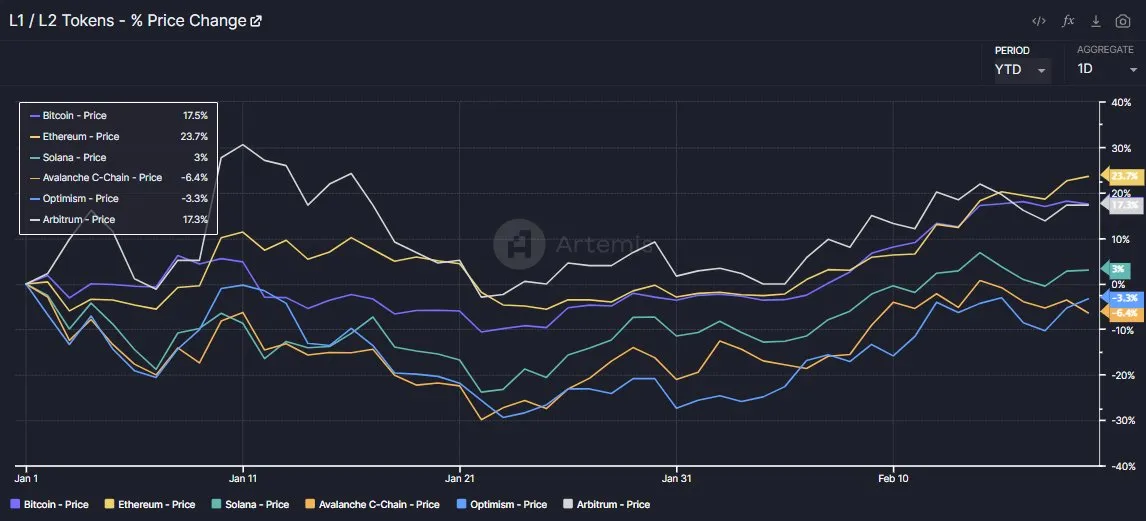

儘管2023年初開局緩慢,以太坊卻悄悄實現了顯著的反彈,年初至今的表現大幅領先於比特幣、Solana、Avalanche,以及如Arbitrum和Optimism等領先的第二層解決方案。

來源: Artemis

來源: Artemis

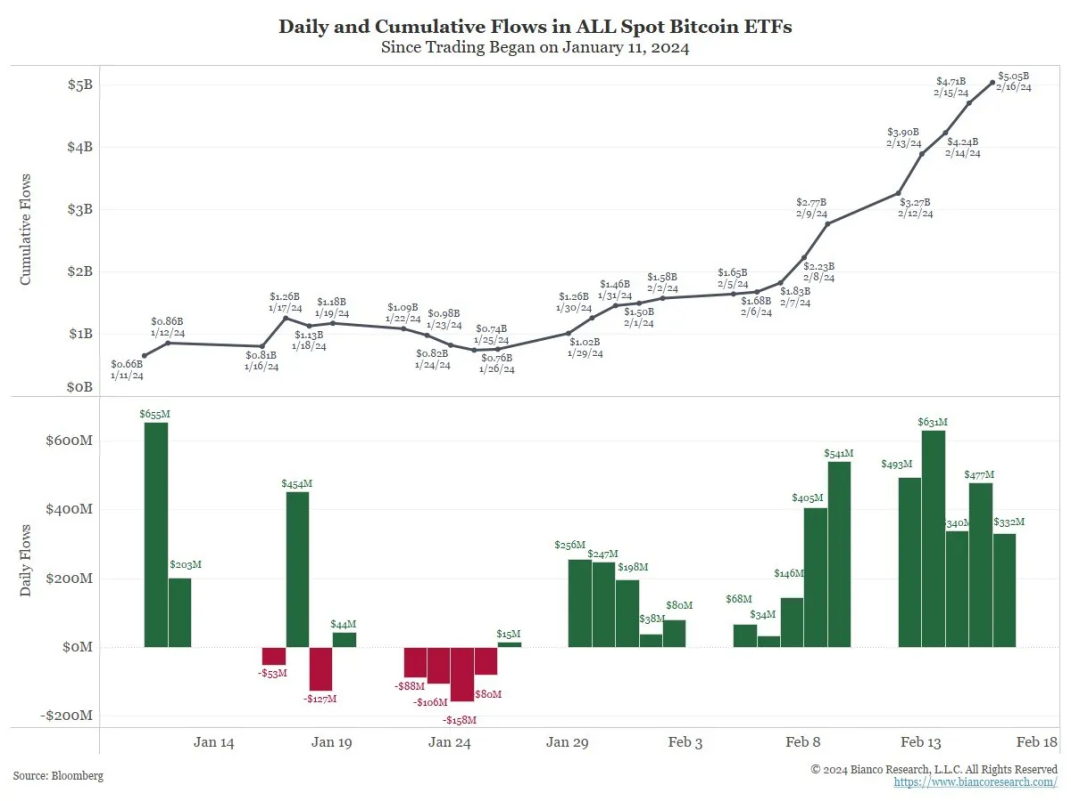

所有比特幣現貨ETF的投資都有所增加,在開年幾週內為ETF產業創下了空前的記錄。

來源: @BiancoResearch

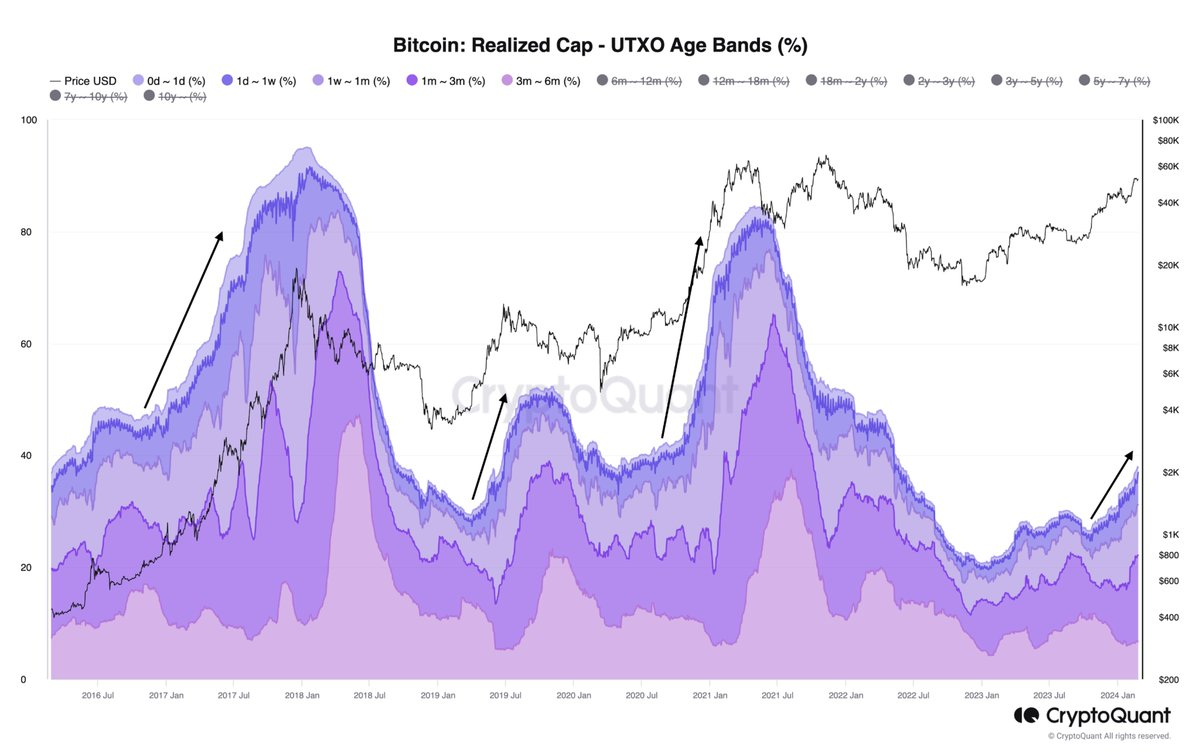

考慮到新資金的流入,比特幣似乎正開啟一個新的階段。目前,短期投資者所貢獻的資金占到了總實現價值的35%。

來源: CryptoQuant

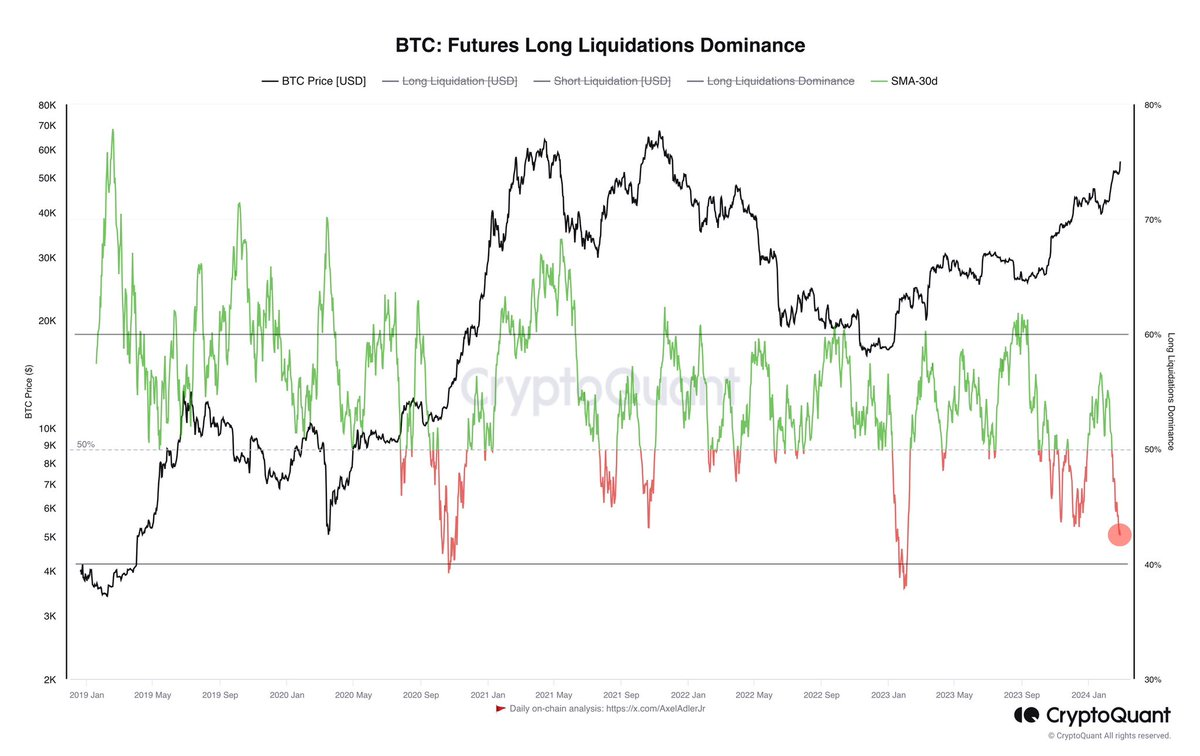

儘管目前市場趨勢向好,但做空者繼續押注市場看跌,並因此面臨相反投注的清算。似乎看空者並沒有太多關注鏈上的指標。

特別是在過去一周,最初在月初流向Sui和Solana的資金似乎開始回流至以太坊。

來源: DeFiLlama

Pandora NFT正在反彈,這意味著ERC404可能會長期存在。同時,Pudgy Penguins NFT以20 ETH的底價保持強勁。然而,著名系列中的Sappy Seals和Kanpai Pandas缺席了,這兩者的價值也有顯著增長,其中Seals的底價超過了1.7 ETH,Pandas的底價超過了2.5 ETH。

免責聲明:加密貨幣生態系統廣闊且不斷演進,每日均有眾多關注指標。本概覽旨在突顯選定的月度指標以供簡要洞察,並非全面性報告。

精選亮點:

- 隨著比特幣突破60,000美元大關,MicroStrategy比特幣投資組合達到124億美元。

- 美國證券交易委員會(SEC)指控HyperFund創辦人涉嫌17億美元詐騙案。

- 泰達幣(Tether)第四季實現29億美元利潤,並將儲備提升至54億美元。

- FTX暫停重啟計劃,承諾全額償還用戶資金。

- Celsius網路破產後開始向債權人分配超過30 億美元的資產,並創建新的比特幣挖礦公司。

- 以太坊達成重要里程碑,25%的ETH已被質押。

- 比特幣挖礦難度突破80兆大關,創新高。

- 現貨比特幣ETF累計交易量超500億美元。

- 以太坊Dencun升級在Sepolia測試網路成功部署,規劃主網路上線。

- Harvest基金著眼於首個香港現貨比特幣ETF。

- 比特幣挖礦企業GRIID在納斯達克首次亮相。

- Uncorrelated Ventures推出3.15億美元基金,專注於加密和軟體領域的新創公司。

- Vitalik Buterin關注加密貨幣與人工智慧的協同前景,支持新一代領導力。

- Polygon Labs在組織重構中裁減19%員工。

- Ripple聯合創辦人帳戶遭受1.13億美元安全漏洞攻擊,XRP價格受影響下跌。

- EigenLayer質押總值(TVL)超過60億美元,存款上限隨之提升。

- Kraken擴展歐洲業務,荷蘭執照核准。

- 幣安決定下架門羅幣(XMR),價格下跌15%。

- Solana網路經歷五小時停機後恢復運作。

- Frax Finance推出二層網路Fraxtal。

- 以太坊NFT交易量逼近年度高點。

- 泰國宣布免除加密貨幣收益的增值稅。

- OKX拓展至阿根廷,推出交易所和錢包服務。

- Coinbase第四季財報超預期,交易收入大增。

- PlayDapp在雙重安全漏洞中損失2.9億美元代幣,Elliptic提供數據支援。

- Pudgy Penguins NFT在歷史性底價翻轉中超越Bored Ape Yacht Club。

- Starknet代幣解鎖在投資者和社群間引發爭議。

- 法院批准Genesis出售價值13億美元的GBTC股票。

- Ripple透過收購Standard Custody擴大其監管能力。

- FTX核准出售價值10億美元Anthropic公司股份。

- Circle為加強風險管理結束在TRON網路上的USDC支援。

- OpenAI發布Sora文字至影片產生器後,AI加密貨幣價格激增。

- 川普在競選活動中對比特幣態度軟化,暗示開放接受。

- Gemini與紐約監管機構達成和解,同意回饋用戶11億美元資金。

宏觀分析

中國市場波動與監管反應

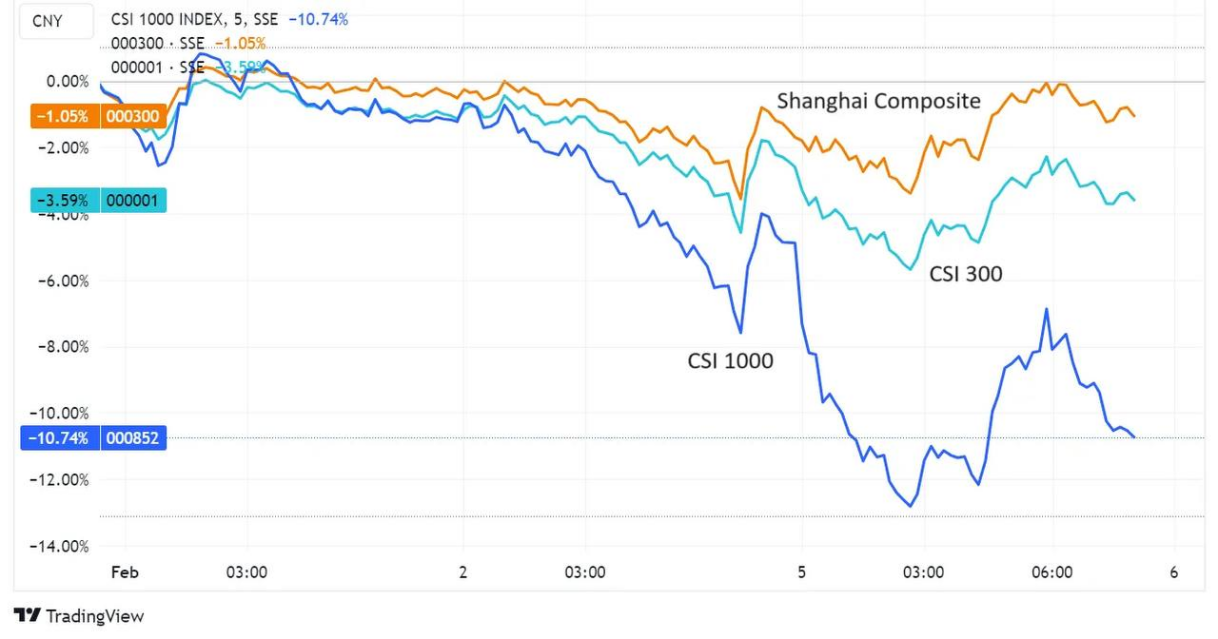

2月伊始,中國股市經歷了顯著的下行。中證1000指數在交易時段一度暴跌近9%,99%的上市公司遭受損失。更精選的中證300指數也未能倖免,同樣出現了2%的下滑。

針對股市的迅速下滑,中國證監會(CSRC)迅速採取行動穩定市場,承諾打擊股價的“異常波動”,並向市場注入更多的中長期資金。此次幹預促使市場明顯回升;中證1000指數強勢反彈,錄得近7%的漲幅。這項反彈助力中證300指數收盤實現小幅收益,並使中證1000指數的損失有所減少,儘管它仍以6%的跌幅收盤,標誌著年初至今近30%的虧損。

此外,證監會採取了額外措施穩定市場,實施更嚴格的賣空規則,禁止部分量化對沖基金執行賣出訂單,並指導其他基金保持其股票部位。

當局也宣布由以強烈反對金融風險和腐敗立場著稱的吳清出任中國證監會主席。吳清曾管理上海證券交易所。

同時也要記住,中國動用貨幣刺激政策的能力可能受到人民幣脆弱性和通膨風險的限制。降息可能會加劇這些問題,並對銀行的獲利能力產生負面影響。財政刺激措施也受到地方債務水準高企的限制。

儘管面臨這些挑戰,中國投資者轉向加密貨幣資產的興趣正日益增加。預計在香港推出比特幣ETF可能會讓這一轉變更加容易達成。

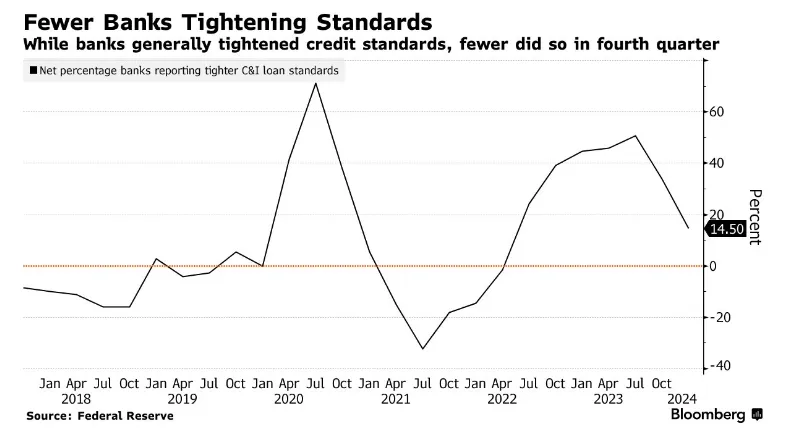

美國經濟展望:寬鬆政策與通膨擔憂

美國聯邦儲備銀行的最新調查,即高級貸款官意見調查(SLOOS),顯示銀行開始放寬貸款。這種寬鬆態勢也反映在芝加哥聯邦儲備銀行的金融條件指數上,顯示出自2021年11月以來最為寬鬆的金融條件。這一轉變可能預示著經濟管理方式的變化,特別是在當前圍繞其的諸多不確定性的情況下。

來源: Bloomberg

來源: Bloomberg

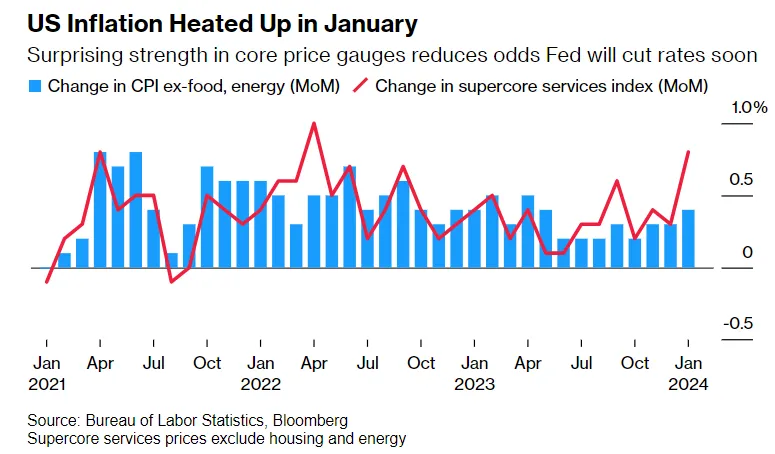

相較之下,通膨壓力正逐漸增大。供應管理學會(ISM)和勞工統計局的報告繪製了一幅企業和工人成本一樣共同上升的圖景。 ISM 的最新數據顯示,自2012年以來,企業成本上漲幅度從未發生過。同時,工資及勞動成本上升,對通膨情勢拉響了警報。

就業數據進一步展示了這一趨勢,平均小時收入和單位勞動成本的顯著上升,加劇了對通膨的擔憂。

這些複雜的訊號導致市場對於近期降息持有重新考慮的態度。美國10年期公債的殖利率上升反映了市場對這些經濟訊號的反應,尤其是服務業通膨增加的擔憂,及聯準會對持續性通膨趨勢的專注。

因此,我們目前正處於一個棘手的局面。一方面,隨著貸款條件的放寬,經濟獲得了更多的活動空間。但另一方面,通膨上升確實引發了實質的擔憂。這種在鼓勵成長與控制通膨之間的平衡行為,展現了當前經濟情勢的複雜性。

另外,國會預算辦公室(CBO)發布了一份報告,對未來十年美國經濟提出了一些令人擔憂的預測。報告稱,政府很快就會在其債務利息上的支出超過國防支出,並且到2034年,這些利息支付將超過2023年的整個預算赤字。同時,美國債務相對於經濟的比例可能會是過去幾十年的兩倍。 CBO也預計,借款成本的上升可能會減緩經濟成長並加劇債務問題。

然而,對美國債務保險成本上升的關注使得人們對加密貨幣作為常規貨幣的替代品越發感興趣。這暗示了美元相對於如黃金或比特幣這樣的穩固投資可能會貶值。

2月14日,我們見證了1月的通膨報告,確實,美國的通膨率有所上升。市場對此反應強烈,那斯達克下跌了1.8%,而標準普爾500指數和道瓊工業指數均下跌了近1.4%。如10年期美國公債這樣的債券利率迅速上升了15個基點。最初,比特幣也隨著股票和債券一同下跌,但隨後迅速反彈。

來源: Bloomberg 全球經濟概覽

- 日本經濟已進入技術性衰退,第四季國內生產毛額(GDP)出現下降,引發了對全球第三大經濟體的擔憂。

- 英國同樣面臨衰退,第四季經濟收縮幅度超出預期,顯示主要經濟體普遍存在經濟困難。

- 歐盟第四季的GDP成長幾乎為零,勉強避免了收縮。隨著2024年成長預測向下修正,歐盟幾乎面臨衰退,德國的疲軟經濟前景加劇了這一局面。

- 歐洲央行正在管理有關利率削減的預期,強調需要更多數據才能考慮放寬政策。這種謹慎態度與歐元區的經濟挑戰形成了對比,例如通膨和調整利率的需求,顯示了中央銀行在不確定的經濟時期如何進行棘手的平衡。

- 奈及利亞採取了措施防止其貨幣奈拉貶值,透過限制進入加密貨幣交易所來減少資本外流和投機交易。

結語

即便在更宏觀的經濟環境中存在一些不確定性,2月份對於比特幣和更廣泛的加密貨幣市場來說,標誌著一個顯著的成功時期。加密產業似乎正在進入一個擴張的激動階段,湧現出許多引人注目的敘事,這些敘事有望在未來幾個月為成長確立強有力的立足點。