作者:Tide Capital

摘要

比特幣現貨ETF帶來的增量資金,美國債務規模的快速膨脹,以及4月份挖礦產出的減半,都將進一步加劇比特幣供不應求的局面,這使得市場回調時間和幅度都相當有限。

儘管ETH及大部分山寨幣與歷史前高仍有相當的距離,但我們認為,場外資金入市的正循環已經開啟,Meme幣大幅上漲只是前菜,山寨季即將到來。

要注意的是,BTC前高壓力仍在,合約費率偏高,並警覺短期去槓桿的風險。

現貨ETF迭加減半週期,BTC長牛正式揭開序幕

美股、黃金、BTC齊齊新高,市場風險偏好提升

在財政與經濟的雙重輔助下,標普500指數在1月創下歷史新高。黃金、比特幣緊追在後,紛紛在3月創出歷史新高,市場情緒欣欣向榮。

2023年9月,我們發表了研究報告《耐心與貪婪的機會:BTC短線持幣者正在$26000附近賣出最後的籌碼》,當時市場交投冷淡,BTC震盪築底,而如今的上漲已經是勢如破竹。在我們看來,現在的比特幣與當時沒有什麼差別,長期上漲的邏輯仍然不變。

從上一輪多頭市場來看,標普500指數在2020年8月創出新高,而比特幣在兩個月後開始加速上漲,幾乎與本輪多頭市場的行情節奏一致。也就是說,股市大漲提升了市場的風險偏好,場外資金加速流入加密貨幣市場,我們正迎來比特幣的主升浪。

標普500指數新高後,BTC開始加速上行

美元計價資產大漲的背後,是美國債務快速膨脹

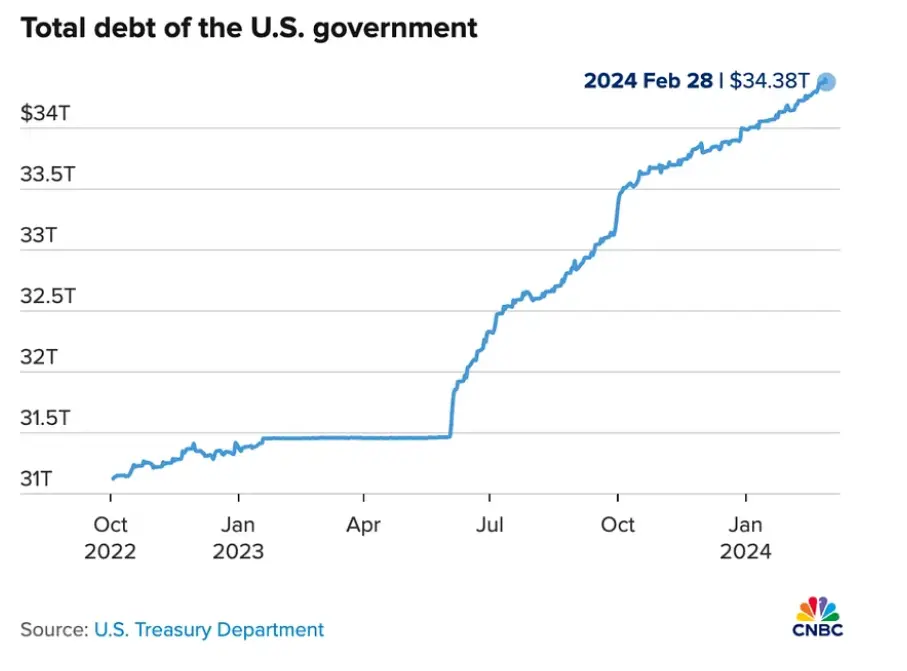

自2023年6月以來,美國債務規模加速上行,半年內增加了接近3兆美元,總債務規模超過34兆美元。根據美國銀行分析師的計算,以目前的債務成長速度,美國債務規模每100天將增加1兆美元,未來10年總債務規模將超過50兆美元。

法幣與債務的成長沒有上限,而黃金和比特幣的供給有限,美國債務規模的快速膨脹無疑將推升資產價格。在美國債務高成長的預期下,稀缺的黃金和比特幣成為投資者的熱門選項。

自2023年6月以來,美國政府債務規模加速成長

BTC現貨ETF加速場外資金配置,挑戰黃金市值

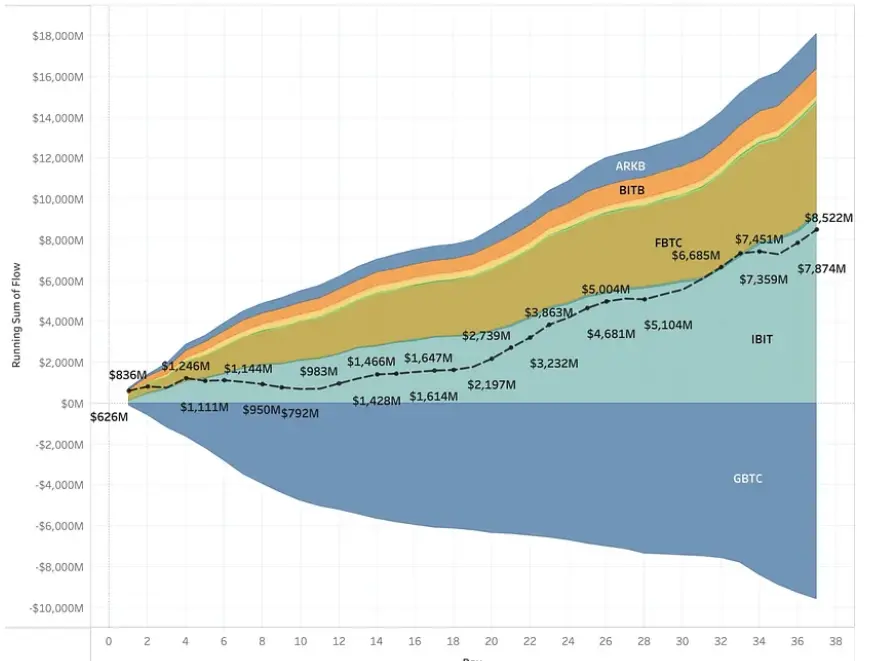

1月10日,BTC現貨ETF獲得批准,此後帶來近百億美元場外資金流入,推升比特幣持續上行。以往的多頭市場中,BTC通常有多次20%以上的回調,但本輪多頭市場的回檔次數不多、回檔幅度不大,正是得益於源源不絕的場外資金流入。

比特幣現貨ETF淨流入資金近百億美元

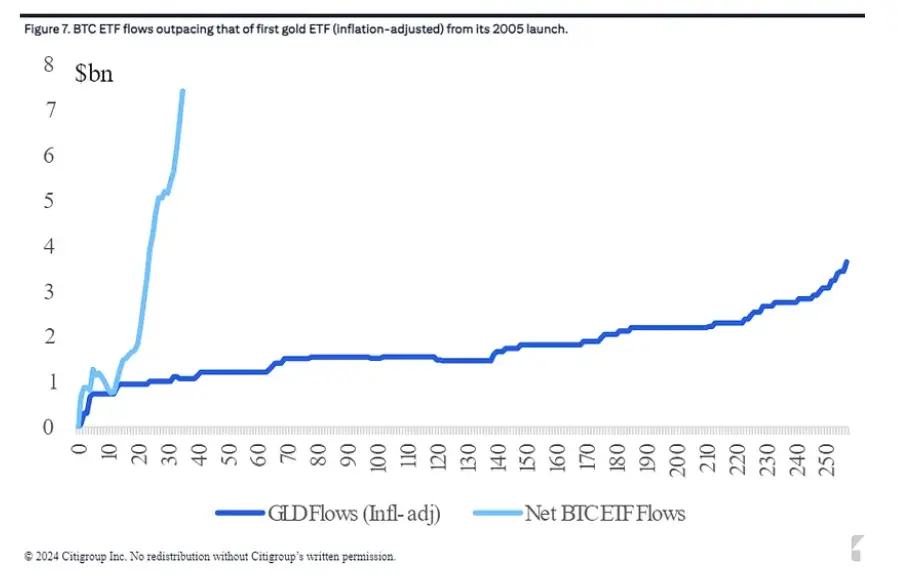

參考黃金ETF,首個黃金ETF推出後,黃金迎來近10年的長牛,漲幅超過400%。與黃金相比,BTC儲存更安全、交易更便利、轉移更快速,具有更優越的價值儲藏特性。目前黃金市值為14.5兆美元,比特幣市值僅1.3兆美元,比特幣距離黃金仍有10倍的空間,而比特幣ETF的推出比當年的黃金ETF更受青睞,資金流入速度遙遙領先。

與首個黃金ETF相比,BTC現貨ETF資金流入速度遙遙領先

BTC市值即將超越白銀,用短短15年時間完成了白銀數千年的進程,下一步將挑戰黃金市值和地位。任何IP都是高風險資產,當前BTC符合時代潮流,與古老的黃金相比,BTC更受到年輕一代的青睞。贏得年輕人就是贏得未來,當千禧年世代逐步登上時代舞台的中央,BTC也將迎來高光時刻。

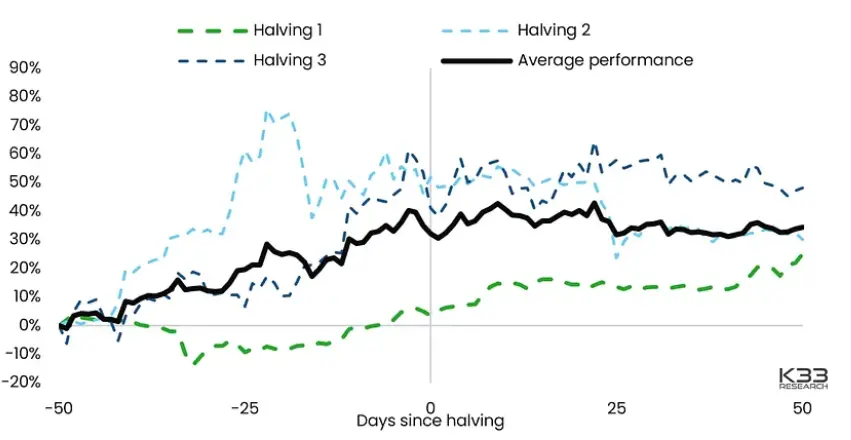

比特幣減半將進一步減少供應,市場往往提前炒作

比特幣將在2024年4月28日完成第4次減半,區塊獎勵將由6.25個比特幣減少至3.125個,進一步減少比特幣的產出和拋壓。根據K33 Research整理比特幣前三次減半的數據,比特幣在減半前50天的平均報酬為30%,減半後50天的平均報酬率為3%。

比特幣在減半前50天的平均報酬率為30%

在本輪牛市中,ETF為比特幣帶來了大量的需求,而第4次減半將進一步減少比特幣的供應,這將加劇比特幣供不應求的局面。目前距離減半的時間大約還有50天,比特幣有很大的機率震盪上行直到減半完成。

市場資金充裕,多頭市場正循環開啟,山寨季或將到來

無風險利率超過10%,吸引場外資金持續進場

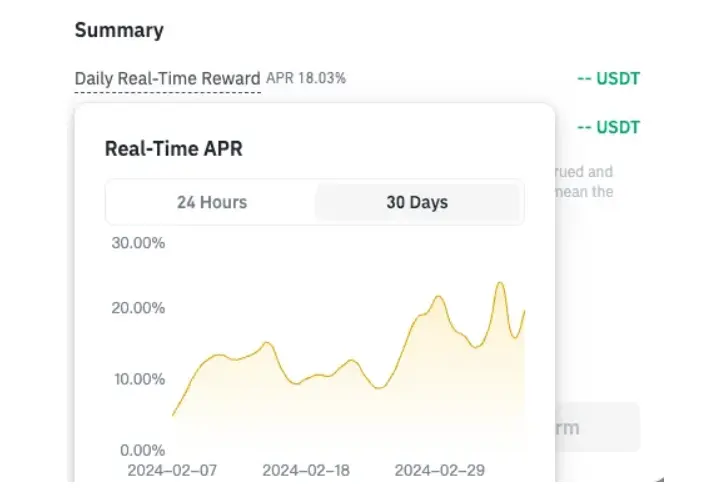

當加密市場開始交投活躍、情緒火熱之後,槓桿的需求就會提升,進而提高借貸利率。幣安USDT活期存款利率已達18%,遠高於美國公債5%的利率,而這也將吸引場外資金入市套利。

市場資金變得越來越充裕,多餘流動性傾向於流入熱門板塊,持續上漲的板塊則會吸引更多資金入市,形成牛市資金持續流入的正循環。

幣安USDT活期存款利率達18%

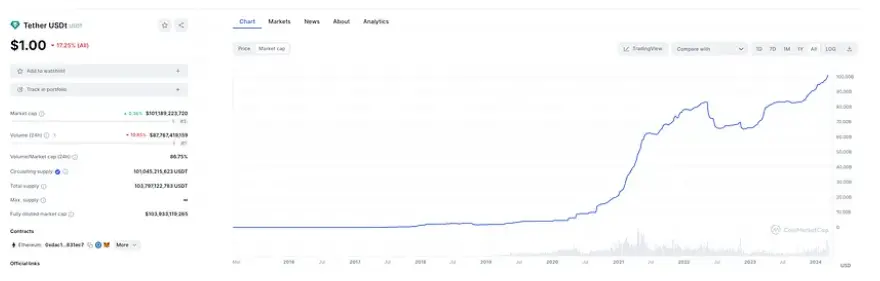

市場對於穩定幣的需求因此不斷增加,USDT自2023年10月以來持續增發,市值已超過1,000億美元。在場外資金持續流入的情況下,本輪多頭市場的上漲時間更長、幅度更大。

USDT市值已超過1000億美元

散戶正在進場,但現在還沒有頂部跡象

比特幣強勢突破60,000美元之後,市場情緒高漲,Meme幣開始大幅上漲。 PEPE、WIF等新Meme幣上漲了十倍,而SHIB、DOGE等老Meme幣也有著可觀的表現。加密貨幣暴漲的新聞頭條,以及各種散戶暴富的故事,在社群媒體上廣泛傳播,吸引更多散戶跑步進場。

Meme幣大幅上漲,吸引散戶進場

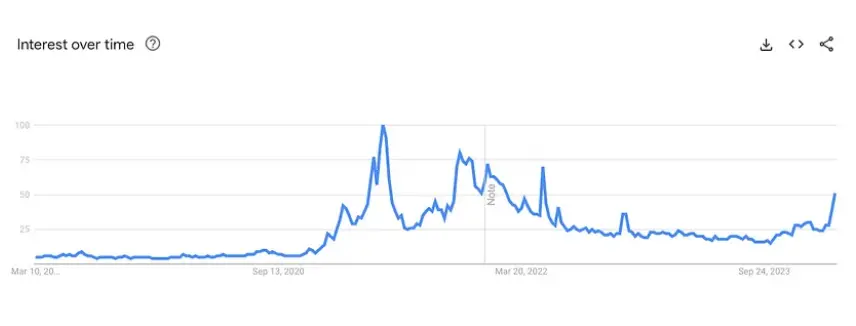

以往Meme幣的大幅上漲通常意味著多頭市場末期,然而,現在談論頂部可能為時過早。從Google搜尋趨勢來看,對於關鍵字「Crypto」的搜尋從去年下半年開始一路攀升,今年開始加速上行,但是程度僅達到上輪牛市頂峰的一半。

也就是說,散戶正在進場,但現在還沒有出現頂部跡象。

「Crypto」的Google搜尋指數達到上輪牛市的一半

Meme只是前菜,ETH強勢預示著山寨季即將到來

儘管Meme幣有著不錯的表現,但是大部分山寨幣在價格的漲幅上依然跑輸了BTC,目前還沒有出現山寨幣的全面牛市。然而,Meme幣的上漲打開了市場的想像力,同時,山寨之王ETH開始走強,ETHBTC匯率從低位反彈,這可能預示著更廣泛的山寨季即將到來。

ETHBTC匯率從低位反彈

自從去年的上海昇級之後,ETH質押量持續上升,目前質押的ETH數量已經超過了3000萬個,也就是超過26%的ETH被鎖住了,這在很大程度上減少了ETH的供應。

同時,以太坊鏈上的活躍提高了Gas Fee,並加速ETH的燃燒。根據近7日的速度推算,ETH每年將燒毀26萬個,也就是總量會減少1.4%,這將使ETH變得更加稀缺。

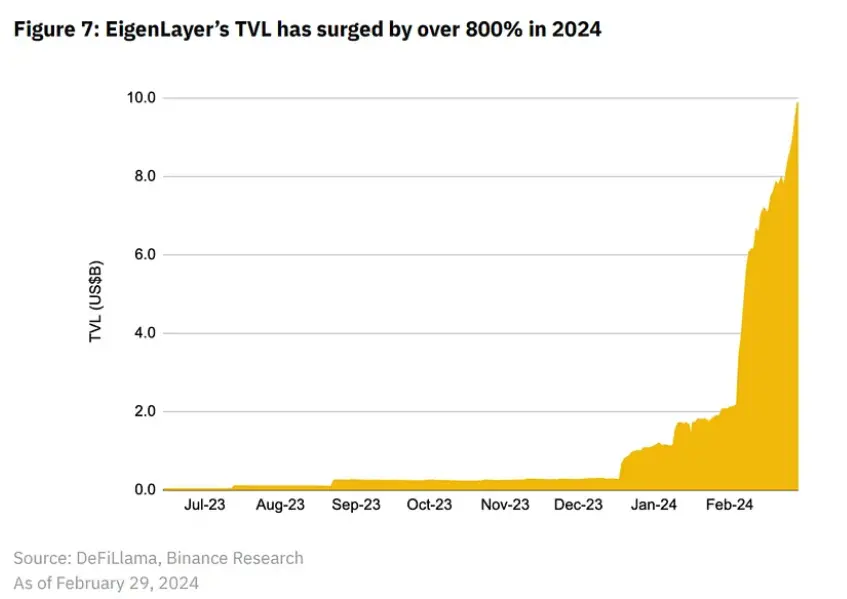

此外,今年大火的再質押計畫Eigenlayer TVL超過了100億美元,也為ETH帶來了大量的質押鎖倉。

再質押計畫Eigenlayer TVL超過了100億美元

在BTC現貨ETF獲得批准後,BlackRock等巨頭已經開始準備ETH現貨ETF的申請,最快將在今年5月獲得批准,而這會使得市場將目光投向ETH及其他山寨幣上,我們將會看到更多山寨狂潮。

風險提示:警覺短期情緒過熱,市場去槓桿

BTC短期超買,前高壓力仍在

BTC漲勢驚人,包括3月在內,實現了月線7連陽,這在歷史上十分罕見。即使是2020–2021年的大牛市,BTC也只出現過月線6連陽。顯而易見,BTC短期已經出現超買的情況。

此外,BTC衝擊歷史前高後回調,引發市場大幅下跌,69,000美元儼然成為了一個較強的壓力位。多頭需要時間重整旗鼓,BTC可能在69000以下震盪一段時間,完成突破前的盤整換手。

BTC月線7連陽

合約費率偏高,警覺去槓桿風險

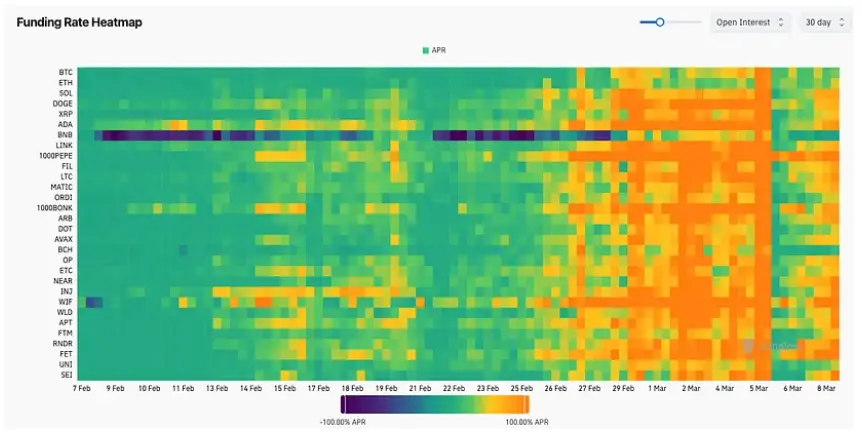

自2月下旬以來,合約費率顯著升高,在3月初達到最高峰,幾乎所有山寨幣的年化費率都超過了100%,這意味著市場的槓桿程度大幅上升。經過3月6日的急劇回調,合約費率降低,但隨後又開始恢復上升。

從合約費率熱力圖上可以看出,市場正在呈現局部過熱的跡象。儘管目前尚未出現頂部跡象,但合約費率過高仍會減弱多頭勢力,需要警惕下一次去槓桿的風險。

市場正在呈現局部過熱的跡象

結語

BTC長牛已然開啟,資金持續進入加密貨幣市場,更多山寨狂潮即將到來。