作者|BloFin

編譯| Ehan 吳說區塊鏈

與現貨比特幣ETF 相比,PoS 機制的負面影響、價格操縱風險和證券化風險大幅降低了現貨ETH ETF 核准的機率。幸運的是,無論現貨ETH ETF 是否獲批,最終結果都不會影響ETH 價格的突破。然而,隨著其他競爭對手的追趕,ETH 的市佔率可能難以進一步增加。

“證券化風險”

不少投資人認為,現貨BTC ETF 核准後,現貨ETH ETF 核准只是時間問題。先前,有分析師認為,由於貝萊德是現貨ETH ETF 的申請者之一,因此現貨ETH ETF 的核准機率可能達到80%。不過,隨著更多細節的揭露,分析師逐漸下調了對現貨ETH ETF 的預期。

分析師的擔憂並非毫無根據。儘管去年ETH 期貨ETF 獲得批准,但隨著現貨比特幣ETF 的上市,美國證券交易委員會(SEC)似乎已經找到了審核加密貨幣現貨ETF 的標準——“商品代幣”,這些代幣沒有證券屬性,也沒有證券化風險。

毫無疑問,比特幣是SEC 的「黃金標準」之一。

●比特幣,像黃金等礦物一樣,儲量有限,不可再生,需要特定成本才能取得。

●比特幣網路穩定成熟,未來不會因共識機制升級等因素而顯著改變。

●沒有經歷ICO(首次代幣發行)或任何形式的融資,其市場逐漸形成基於用戶之間的買賣和交易。

●比特幣持有者數量眾多且分散,價格操縱風險相對較低。

然而,對於以太坊來說,這些標準似乎不符合。

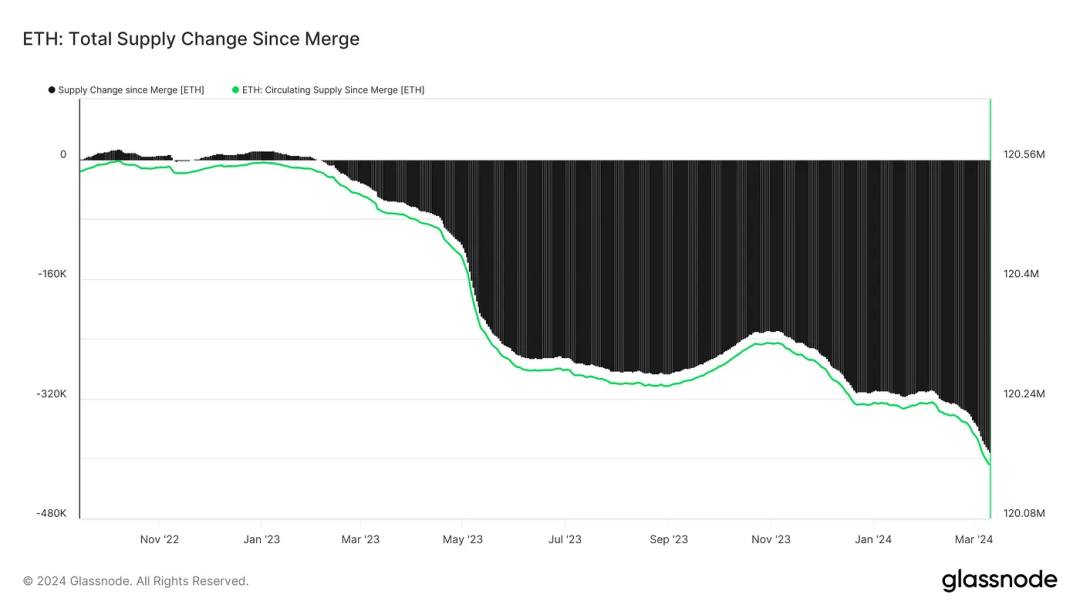

ETH 2.0 引入的新機制以及後續升級將導致ETH 呈現通貨緊縮趨勢,減少其市場總存量。但ETH 會持續產生,理論總量無限制,其「通膨」和「通縮」與其自身網路活躍程度高度相關。在以太坊網路活躍度較低的時候(例如2023 年7 月),ETH 的「通膨」再次出現。

以太坊網路活動的變化(資料來源:Nansen)

當然,有人可能會辯稱,以太坊是一種“可再生的數位商品”,是在數位空間中生長的“農作物”。權益證明(PoS)機制就像播種種子,在提供32 ETH 的「種子」後獲得「收成」。不過,持有農作物並沒有投票權,而PoS 機制下的ETH 持有者可以獲得投票權。持有的ETH 越多,持有的選票就越多,對以太坊網路未來的影響就越重大。

此外,對於以下一系列標準,很難找到更合理的解釋,使得ETH看起來更像是「商品」而不是「證券」。

●以太坊網路一直在不斷升級。 ETH 期貨在CME 正式上市後,第二年ETH 就發生了重大變化,共識機制從PoW 變為PoS 並主網分叉。每一次升級,ETH 都變成了「忒修斯之船」:2024 年3 月的ETH 和2021 年3 月的ETH 都出現了顯著的差異。

●以太坊在2014 年進行了ICO。 ICO 記錄使得ETH 本身俱有一定的“證券屬性風險”,因為美國證券交易委員會和其他國家的金融機構都表示“ICO 代幣可能被視為證券”。對於屬性有爭議的資產,SEC 可能會更加謹慎地考慮。

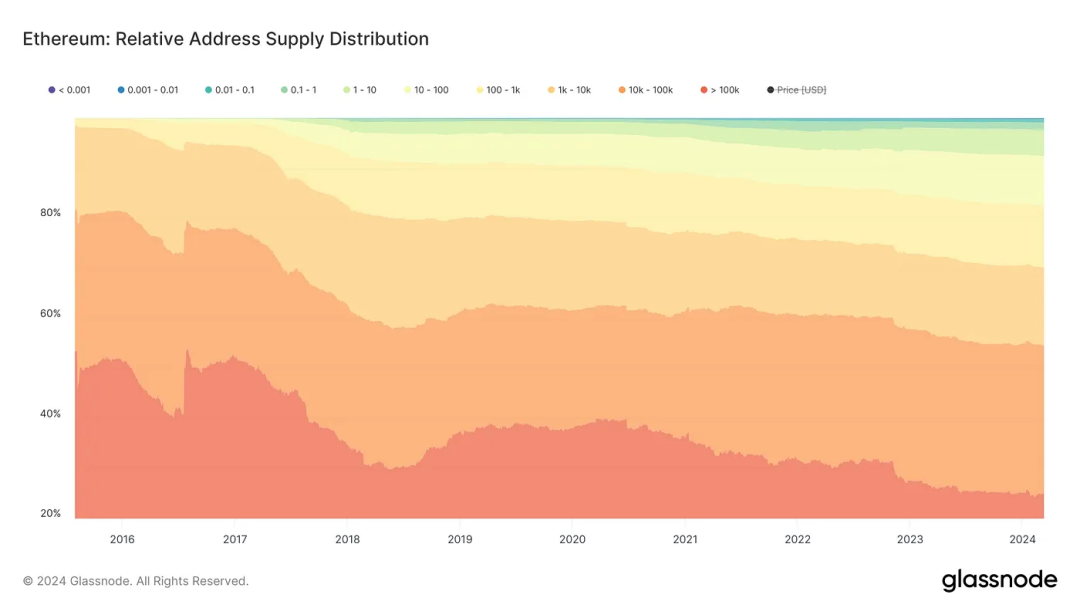

●根據Glassnode 的統計數據,近55% 的ETH 供應量(約6,600 萬個代幣)由1,041 個地址持有,平均餘額超過10,000 ETH。相比之下,零售交易者只佔不到45% 的ETH 供應量。同時,考慮到在PoS 機制下,代幣持有幾乎直接關聯到投票權,這1,041 個地址的持有者可以對ETH 網路的升級和營運產生重大影響。

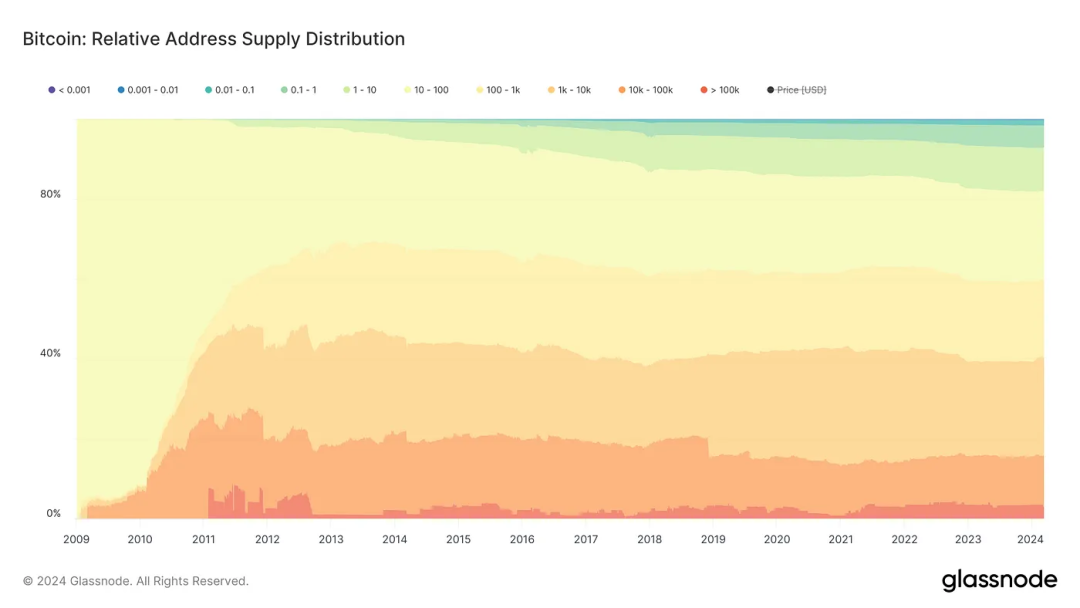

相較之下,BTC 持有者沒有投票權,不會對BTC 網路的運作產生重大影響。自2009 年以來,BTC 持有者的分佈變得相當自然且均勻:截至2024 年3 月,持有1000枚以上BTC 的鯨魚僅擁有BTC 供應量的40%左右,而鯨魚地址數量也達到2100個,這使得BTC 價格操縱的可能性明顯低於ETH。

SEC 目前並未開始淡化對ETH PoS 機制可能帶來的風險的關注。在公開文件中,SEC 表示對ETH PoS 機制可能帶來的風險表示關切:

「…以太坊及其生態系統的特定特徵,包括其權益證明共識機制以及少數個人或實體的控製或影響集中,是否存在導致以太坊易受欺詐和操縱的獨特關注點?”

總的來說,由於“證券化風險”,雖然希望現貨ETH ETF 能夠獲得批准,但也必須為SEC 的拒絕做好準備。

那麼,鯨魚們又怎麼看呢?

與現貨比特幣ETF 核准時的市場相比,現貨鯨魚和衍生性商品交易者似乎對現貨ETH ETF 的批准並沒有足夠的期待,並為此做好了準備。

從鏈上數據的角度來看,儘管礦工的季度拋售行為對統計數據產生了一定影響,但自2023 年5 月以來,持有餘額超過100 BTC 的地址數量呈現顯著上升趨勢。與2022 年第一季和2023 年上半年相比,礦工拋售行為對地址數量的影響明顯減弱,這意味著許多現貨鯨魚在此期間買入了大量BTC,現貨BTC ETF 隨後獲得批准。

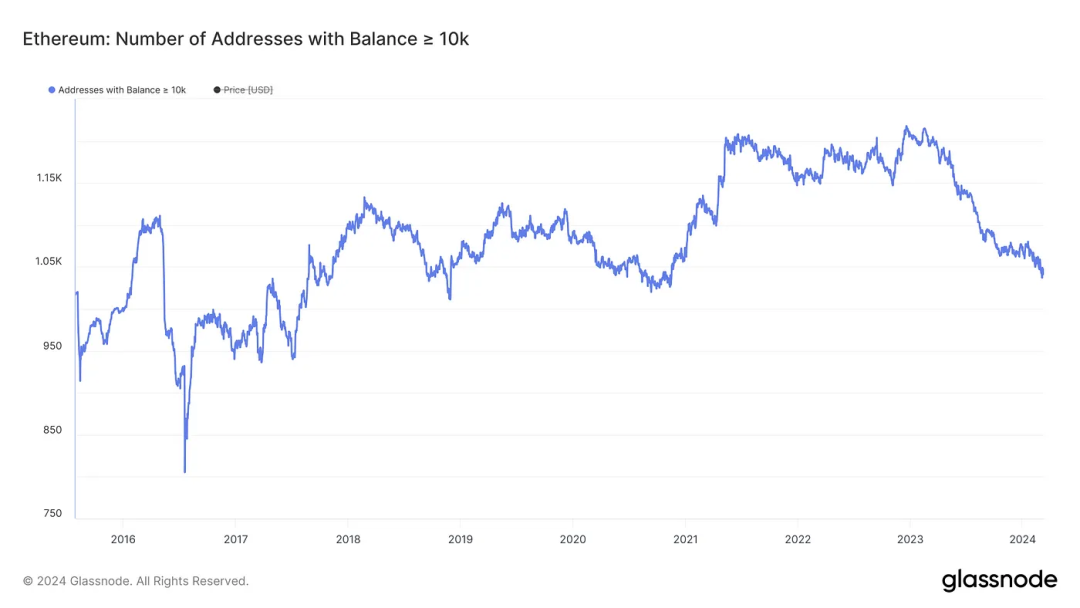

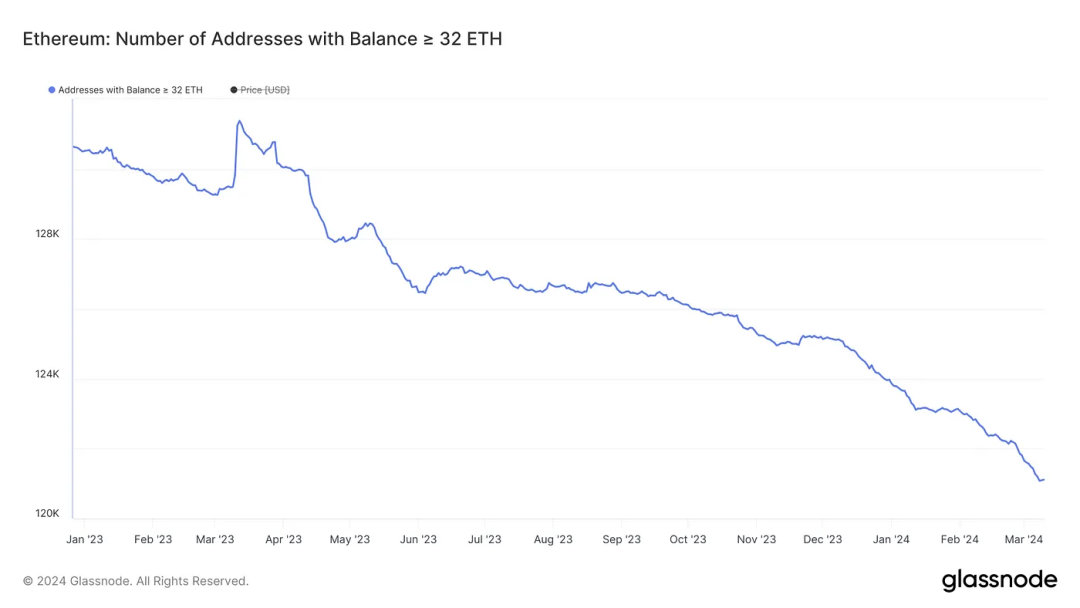

但在ETH 上並沒有發現類似的跡象。即使採用相對寬鬆的標準,自2023 年1 月以來,餘額超過32 ETH 的地址數量持續減少,現貨ETH ETF 的炒作並未對下降趨勢產生明顯影響。相反,下降趨勢有所加快。

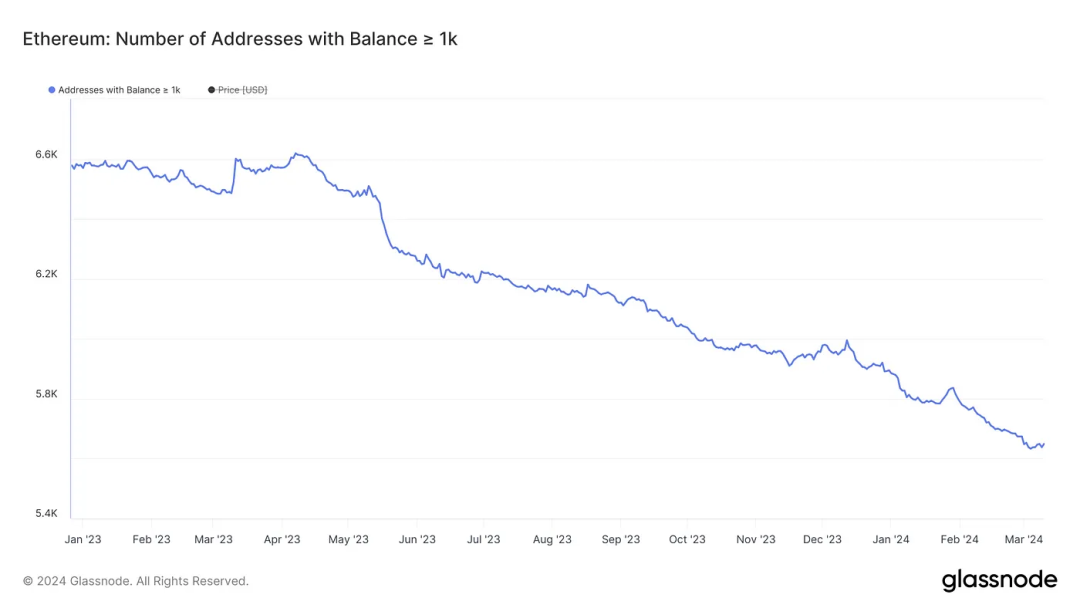

如果只考慮餘額超過1000 ETH 的位址,也可以得到相同的結論。鯨魚似乎正在利用投機和樂觀情緒來出售ETH 來獲利。

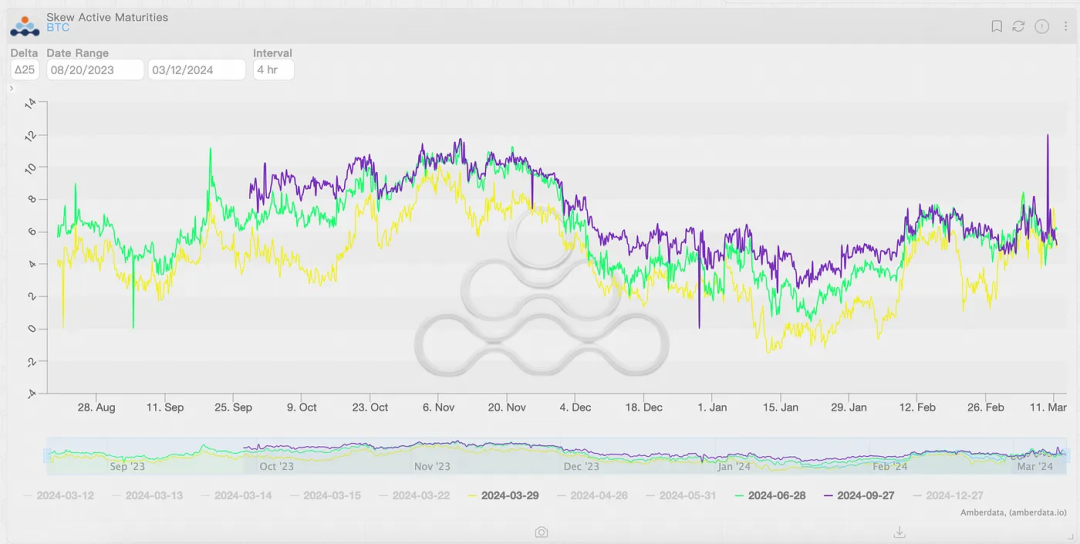

在選擇權市場上也有一些可能的線索。在現貨BTC ETF 申請公佈後,BTC 和ETH 的遠月選擇權偏度均顯著上升,並於2023 年11 月達到高峰。相較之下,現貨ETH ETF 申請公佈後並沒有引起選擇權交易者的注意。物價看漲情緒增加,2 月遠月偏度加大更可能是受到流動性回歸的影響。

現貨ETF 重要嗎?

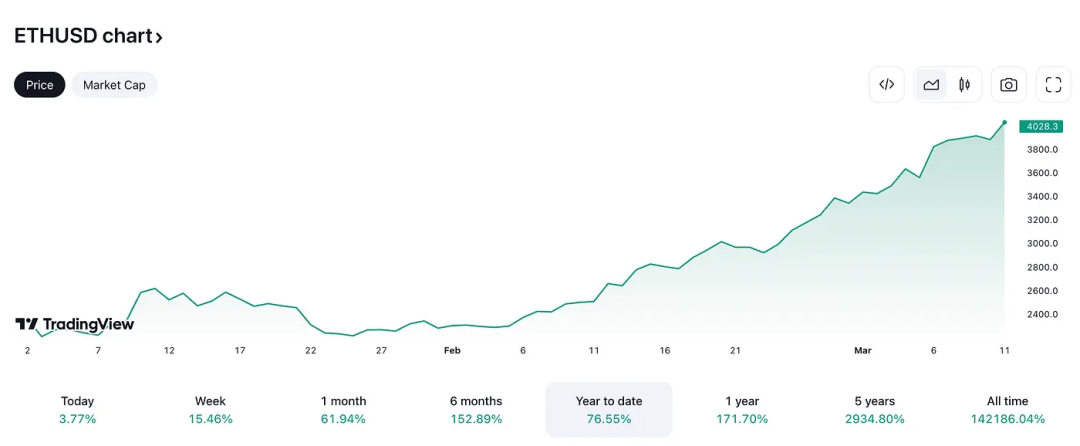

毫無疑問,現貨ETF 的核准將為BTC 和ETH 的價格表現提供充足的支撐。現貨ETF 核准後,美國股市額外的流動性支持推動BTC 價格從年初至今上漲超過71%,BTC 價格一度突破7.2 萬美元,創歷史新高。

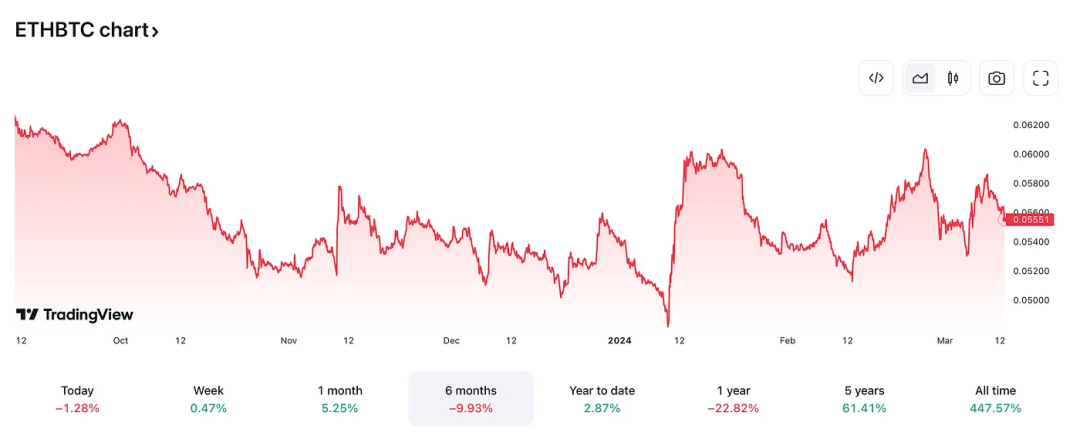

值得注意的是,雖然ETH 在匯率方面的表現相比BTC 相對較弱,但在價格漲幅方面,ETH 的價格表現並不遜色於BTC,甚至年初至今的漲幅還略優於BTC。

ETH 出乎意料的良好表現取決於多種因素。一方面,加密市場投資者的慣性促使其在BTC 價格大幅上漲時賣出BTC 並買入ETH,將BTC 中儲存的現金流動性「橋接」到ETH 等加密貨幣。同時,現金流動性的快速回歸為ETH 的價格提供了更多支撐,ETH 相對較高的波動性帶來了更高的成長潛力。

因此,隨著更多的現金流動性流入加密市場,從中長期來看,ETH 價格上漲已在預期之中,並且已經在衍生性商品市場中定價。遠月ETH 選擇權持續正偏度是投資人看漲情緒的最佳體現,ETH 價格再創新高只是時間問題。

現貨ETF 的核准只會加速上述進程,但如果不批准也沒關係。 ETH 的價格可能會出現一些波動甚至大幅回調。但在多頭環境下,下跌造成的缺口將會被迅速填補,ETH 價格上漲的趨勢不會從根本上改變。

值得注意的是,在現貨ETF 無法核准的情況下,ETH 需要面對加密市場內的其他競爭對手。 SOL 在過去六個月的表現相對優於BTC,其他公鏈代幣也蠢蠢欲動。

雖然ETH 的領先地位暫時不會受到挑戰,但其他競爭對手無疑會奪走更多原本屬於ETH 的現金流動性。由於全球央行都採取了相對穩定的貨幣政策,流動性回歸加密市場將是一個「相對緩慢且穩定」的過程。因此,對現有現金流動性的競爭將是ETH 的主要挑戰之一。