作者:Jiawei Zhu, IOSG Ventures

近期圍繞EigenLayer 的再質押和LRT (Liquid Restaking Token) 有很多討論,用戶圍繞各個協議潛在的空投預期進行下注,再質押成為以太坊生態最火熱的敘事。本文將簡單討論筆者對LRT 的一些想法和看法。

LRT 的底層邏輯

LRT 是圍繞EigenLayer 的多方市場衍生出來的新資產類別。 LRT 與LST 近似的目的是“解放流動性”,但由於LRT 底層資產構成的不同,LRT 比LST 更加複雜,並且存在多樣性,以及動態變化的性質。

在考慮ETH 本位的情況下,如果將LST 之下的以太坊質押視為貨幣基金,則LRT 作為資產管理方可以看作是對於AVS 的Fund of Fund。比較LST 和LRT 是快速理解LRT 底層邏輯的一種方式。

Source: IOSG Ventures

1. 投資組合

LST 的投資組合只有以太坊質押一種,但LRT 的投資組合多種多樣,可以把資金投入到不同的AVS 為他們提供經濟安全,也自然有不同的風險等級。不同LRT 協議的資金管理方式和風險偏好也不盡相同。在資金管理層面LST 是被動管理,LRT 是主動管理。 LRT 可能會提供不同的管理策略,對應於不同級別的AVS (如EigenDA 對比新上線的AVS)以適配用戶的收益/風險偏好。

2. 收益率、來源和組成

LST 和LRT 的收益率、以及收益率的來源和組成不同:

- LST 的收益率目前大約穩定在4.9% 左右,來自以太坊共識層和執行層的共同收益,由ETH 構成。

- LRT 的收益率暫不確定,但基本上來自各個AVS 所支付的費用,且可能由AVS 代幣、ETH、USDC 或三者混合構成。根據我們和一些AVS 的交流所得到的訊息,大部分AVS 會預留代幣總供應量的數個百分點作為激勵和安全預算。如果AVS 在發幣之前就已經上線,那麼也可能支付ETH 或USDC,取決於具體的情況。 (這樣Restaking 其實可以理解為再質押ETH 挖第三方專案代幣的過程)

既然是AVS 代幣本位,那麼其代幣波動的風險會比ETH 更大,APR 也會隨之波動。 AVS 也可能會有進入和退出的輪動情況。諸如此類都會為LRT 的收益率帶來不確定性因素。

3. 懲罰風險

以太坊質押有兩種懲罰:Inactivity Leaking 和Slashing 兩種,例如錯過區塊提案和雙重投票,規則確定性很高。如果由專業的節點服務提供者經營,Correctness 可以達到98.5% 左右。

而LRT 協定需要相信AVS 軟體編碼無誤,對罰沒規則無異議,以免觸發預期以外的懲罰。由於AVS 的種類多樣,且大多數是早期項目,這本身存在不確定性。並且,AVS 隨著業務的發展可能會有規則上的變動,例如迭代更多的功能等等。此外,在風險管理層面還需要考慮AVS Slasher 合約的可升級性、罰沒條件是否客觀且可驗證等等。由於LRT 作為管理使用者資產的代理人,LRT 需要對這些方面進行綜合考慮,慎重選擇合作夥伴。

當然,EigenLayer 鼓勵AVS 進行完全審計,包括AVS 的代碼、罰沒條件和與EigenLayer 互動的邏輯。 EigenLayer 也有一個基於多簽的否決委員會,來對罰沒事件進行最終審核與把關。

LRT 短期內的快速成長

Source: EigenLayer

EigenLayer 對LST 的再質押採取分階段開放的模式,而對Native Restaking 沒有限制。對LST 進行限制可能是一種飢餓行銷的手段,實際上更重要的是促進Native Restaking 的成長。因為限制LST 之後使用者如果想要進行再質押,只能轉向第三方LRT 協議的提供Native Restaking,這也大大促進了LRT 協議的發展。目前透過LRT 流入EigenLayer 的ETH 佔EigenLayer 總TVL 的55% 左右。

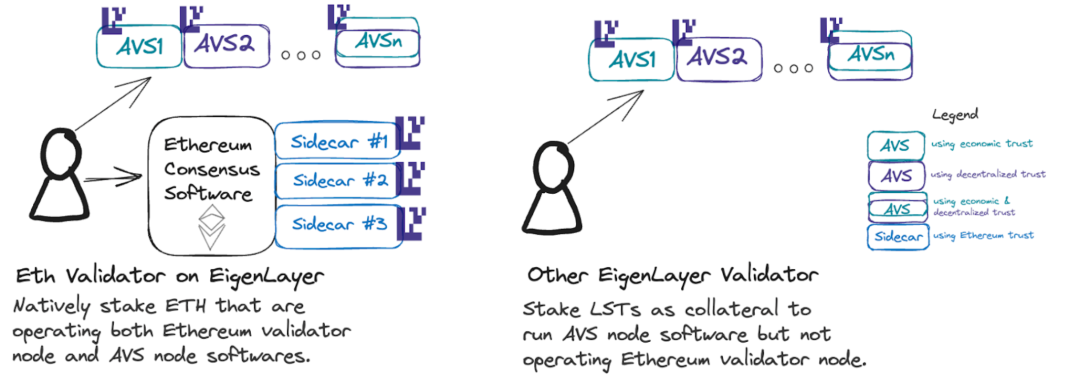

此外,隱含的一點是,Native Restaking 可以提供Ethereum Inclusion Trust,這也是EigenLayer 所提供和倡導的,除Economic Trust 和Decentralization Trust 之外的第三種信任模型。即以太坊驗證者除了透過質押對以太坊做出承諾之外,還可以運行AVS 並對AVS 作出承諾。這些承諾大多與MEV 有關。其中一個用例是「未來區塊空間拍賣」。例如預言機可能需要在特定時間內提供餵價服務;或者L2 需要每隔幾分鐘向以太坊發布數據等等,它們可以向提議者支付費用預留未來的區塊空間。

LRT 的競爭格局

首先,為了讓解放出來的流動性有用武之地,DeFi 的整合是LRT 協議之間主要比拼的一點。

如上所述,儘管理論上AVS 需要計算它們所需的經濟安全來達到一定的安全閾值,但目前大多數AVS 的做法是拿出Token 總供應量的一部分來進行激勵。由於不同的AVS 存在輪換和進出,激勵取決於AVS Token 的價格,因此LRT 資產的不確定性要遠大於LST(LST 有穩定的“Risk-free rate”和ETH 價格的良好預期),在主流DeFi的協議的整合和兼容上很難成為像stETH 這樣的“硬通貨”。

畢竟作為質押協議,LRT 的流動性和TVL 會是DeFi 協議首先關注的評判標準,其次是品牌、社群等等。流動性著重體現在退出的時間週期。通常來講,從EigenPod 退出需要七天時間,然後從以太坊質押中退出也需要一定的時間。 TVL 較大的協定可以建立更好的流動性,例如Etherfi 營運的Liquidity Pool Reserve 能夠提供快速的提款(即eETH -> ETH)。

但在EigenLayer 主網上線之前討論主流DeFi 的整合還為時過早,因為很多東西還是未知數。

在其他方面,近日Ether.fi 在官推發出$ETHFIWIFHAT 的meme 代幣推文,為代幣上線造勢,讓人浮想聯翩。 Swell 採用Polygon CDK、EigenDA 和AltLayer 建構zkEVM L2,將其LRT rswETH 作為Gas 代幣。 Renzo 則在Arbitrum、Linea 和Blast 上主打多鏈的整合。相信各個LRT 協議後續都會推出自己的差異化打法。

然而,不管是LST 還是LRT,同質化程度都相對較高,雖然LRT 相比LST 而言可施展的空間更大,但即便一個LRT 向市場推出一個新的idea,競爭對手也有能力效仿。筆者認為護城河還是在於鞏固和提升TVL 和流動性上。 Etherfi 目前具有最高的TVL 和最好的流動性,假設所有LRT 協議的空投預期都被兌現,Etherfi 對吸引新資金來說會有更大的優勢。 (在這其中機構用戶的採用也不可忽視,Etherfi 有30% 的TVL 來自於機構用戶)

在空投事件結束後,LRT 的格局完全有可能重新洗牌,LRT 協議之間對用戶和資金的爭奪會更加激烈(例如Etherfi 的空投發放完畢之後,部分資金可能立即湧向其他平台)。在EigenLayer 完全上網主網、且AVS 開始提供收益之前,LRT 對使用者的黏性都不那麼強。

LRT 的可持續性

LRT 的可持續性其實可以看作EigenLayer 這個系統的可持續性,因為以太坊質押的收益會一直存在,而AVS 則未必。經常被問到的一個問題是:以目前11b 的TVL 計算,EigenLayer 如何提供與之匹配的收益率(例如每年5%)?筆者認為有以下幾點:

- 雖然EigenLayer 在主網完全上線前TVL 達到11b,甚至超過AAVE,但在一系列相關協議的空投結束後,EigenLayer 的TVL 一定會有一段均值回歸的校正時期。總的來說,短期內要考慮的收益率並不需要那麼多。

- 其次,每個AVS 的代幣提供的收益、持久性、波動率不同,每個質押者的風險偏好和對收益的追求也不同,在這個過程中還會有市場自發的動態調控(更多的ETH 質押到某個AVS 會使收益率下降,促使質押者轉向其他AVS 或其他協議),因此無法簡單地用整個TVL 的百分比來直接計算需要提供的收益。

- 在中長期的視角下,EigenLayer 生態能夠持續發展的動力還是在於需求端,即需要有足夠的AVS 為經濟安全買單,並且要有可持續性,這也和AVS 自身業務好壞的情況相關。目前來看,除了AltLayer 等12 個AVS 早期合作夥伴之外,還有一系列AVS 已經宣布了合作。筆者了解到還有幾十個AVS 在排隊等待整合。當然,這也與AVS 的專案品質、Token 的表現和激勵機制的設計有關,目前沒有辦法給予確定的comments。

小結

最後,關於LRT 的未來格局,筆者有以下觀點:

1. 儘管競爭非常激烈,LRT 仍是一級市場EigenLayer 生態中投資佈局的首選方向。在EigenLayer 中投資AVS,投資邏輯應該考慮這個中間件的投資邏輯,這並不因為採用了它EigenLayer 來啟動網路而有所不同,只是實現產品的方式不同。未來可能有數十上百個AVS 在EigenLayer 上構建,因此AVS 的概念並不稀奇。節點服務提供者這個方向則已經由一些成熟的公司所牢牢佔據。而LRT 顯然離使用者更近,作為使用者和EigenLayer 之間的抽象層,兼有Staking 和DeFi 的屬性,作為資產的分配者在生態中有更大的話語權。在整個EigenLayer 的生態佈局中,我們也關注開發者工具、Anti-slashing 金鑰管理、風險管理、公共物品等領域。

2. 目前,透過LRT 和LST 參與EigenLayer 再質押的比例約為55% 和45%。我們預計隨著EigenLayer 的逐漸發展,LRT 解鎖流動性的優勢會隨之顯現,這一比例可能達到七三開左右(假設一些保守持有stETH 的巨鯨和機構仍然選擇被動持有stETH)。當然,LRT 的風險不可忽視,由於資產結構的嵌套,我們也需要注意極端行情下的depeg 等系統性風險。長遠來看,我們希望看到EigenLayer 生態中的AVS 能夠茁壯發展,為LRT 提供相對穩定的底層結構和效益。