作者:TaxDAO-Ray、TaxDAO-Leslie

2018年10月,加密平台Oyster Protocol遭遇了一場嚴重的危機,其創始人Bruno Block(真實名字Amir Bruno Elmaani)利用智能合約中的漏洞,私自鑄造了大量的新Oyster Pearl(PRL)代幣,並在市場上拋售,導致PRL代幣價格暴跌。 Elmaani隨後被指控逃稅和欺詐,並於今年10月31日被判處四年監禁。

本文將概述Bruno Block詐欺和逃稅案件的案件事實和背景,解析美國政府指控其犯有逃稅罪的法律依據,在此基礎上分析美國政府和稅務局(IRS)對加密貨幣發行的監管和合規要求,以期為行業提供參考。

1 案件事實和背景

1.1 Oyster Protocol及其商業模式

Oyster Protocol由化名為Bruno Block的匿名創始人於2017年9月發起,是一個基於區塊鏈的資料儲存平台,它使用了IOTA和以太坊技術,旨在為網站提供一種去中心化的、隱私保護的和低成本的資料儲存和傳輸方案。 Oyster Protocol的目標是透過利用使用者瀏覽器的空閒儲存空間和CPU來為網站提供去中心化的儲存和加密服務,同時為網站所有者提供一種新的收入來源。

Oyster Protocol的原生代幣是Pearl(PRL),它是基於以太坊的ERC20代幣,可以用來購買和出售Oyster Protocol上的數據。 PRL也可以用來激勵網路中的節點,維持網路的安全與穩定。

PRL的發行原因是為了實現資料儲存平台的運作和貨幣化。 Oyster Protocol使他們的用戶能夠透過去中心化、匿名和安全的系統儲存、檢索文件。一方面,只要網路存取使用Oyster Protocol的網站,就可以透過貢獻他們的一小部分算力,以供其他使用者在分散式帳本中儲存資料。同時,需要使用雲端儲存的用戶可以使用PRL代幣來支付資料儲存費用,同時也可以透過參與網路維護而獲得PRL代幣獎勵。另一方面,網站所有者和內容發布者也可以透過使用Oyster Protocol來獲得收入。他們只需要在網站上添加一行程式碼,就可以利用用戶提供的運算資源來儲存他們的內容,並從用戶支付的PRL代幣中獲得一定比例的分成。這樣,他們就不需要依賴傳統的廣告模式,也不需要擔心廣告攔截器或惡意軟體等問題。 Oyster Protocol宣稱,發行PRL是為了創建雙贏的生態系統,讓網站和用戶都能從資料儲存中受益,並透過PRL代幣來實現價值交換和激勵機制。

1.2 Oyster Protocol的發展歷程

2017年10月,Oyster Protocol進行了首次代幣發行(ICO),籌集了約300萬美元的資金。

2018年1月,Oyster Protocol發布了其測試網,展示了其資料儲存和檢索的功能。同年4月,Oyster Protocol發布了其主網,正式啟動了其資料儲存服務。主網還引入了一種新的代幣Shell(SHL),用於支付網路連接和去中心化應用程式(Dapp)的運行費用;該代幣透過空投的方式分發給PRL持有者。主網的發布標誌著Oyster Protocol從一個理念變成了一個可用的產品,也為其未來的發展開闢了更多的可能性。

2018年10月,Oyster Protocol遭遇了一場嚴重的危機,其創始人Amir Bruno Elmaani(又名Bruno Block)利用智能合約中的漏洞,私自鑄造了大量的新PRL代幣,並在市場上拋售,導致PRL代幣價格暴跌。 Elmaani隨後被指控逃稅和欺詐,並被判處四年監禁。

2018年11月,Oyster Protocol宣布更名為Opacity,並推出了新的代幣OPQ,以取代PRL代幣。 Opacity繼承了Oyster Protocol的技術和願景,但與Elmaani切斷了所有聯繫。 Opacity目前仍在運行,並有著一定的用戶基礎和社群支持。

2 Elmaani逃稅與詐欺案情分析

Elmaani私自鑄造PRL並變現的行為除受到美國政府的刑事指控外,還面臨美國證券交易委員會(SEC)提起的民事訴訟。 SEC起訴表示:Elmaani以虛假承諾和欺騙的方式銷售、發行PRL,違反了《證券法》和《交易法》中禁止欺詐的相應條款,要求法院沒收其違法所得,並施加民事罰款。根據既有的美國法判例,[1]詐欺所得同樣需要納稅,因此SEC所提起的民事訴訟的判決結果並不影響對Elmaani是否存在應稅所得的認定,故本文將主要圍繞美國政府提起的刑事訴訟展開分析。

需要說明的是,儘管根據相關新聞報道,Elmaani已於2023年4月5日向法官認罪,法官則於當年10月31日作出了正式判決,[2]但截至本文發出之時,筆者仍無法檢索到判決書原文。筆者所能檢索到的最新的相關法律文件,是West Law更新的主審法官於2023年4月4日簽署的一份“slip copy”,也即未正式發布的判決草稿。[3]考慮到Elmaani在該草稿發布的次日即向法官認罪,同時根據該判決草稿的表述,Elmaani並未就案件的主要事實提出異議,本文將以該判決草稿為基礎對法院的判決思路進行梳理。

2.1 檢方對Elmaani的調查指證

根據檢方(即代表美國政府提起)的起訴書,檢方有證據可以證明Elmaani的以下行為涉嫌逃稅和詐欺:

其一,2017年-2018年間,Elmaani透過一系列中間步驟以美元出售了他擁有的PRL。 Elmaani將其在第一個加密貨幣交易所(「Exchange-1」)持有的大量PRL兌換了其他加密貨幣。之後,Elmaani將新幣轉移到第二個加密貨幣平台(「Exchange-2」)並兌換成美元。

其二,2018年10月,Elmaani秘密地發行了數百萬個PRL,將之出售並保留收益(「退出騙局, Exit Scam」)。 Elmaani透過修改PRL的智能合約,免費為自己創建(created)了數百萬個新的Pearl代幣。同時,Elmaani採用同第一步的手法,將PRL兌換成美元。在此過程中,Elmaani使用了被稱為「混音器(mixers, or tumblers)」的加密貨幣服務,將來自多個客戶的交易組合在一起,使單一交易難以追蹤;他也透過他的朋友和家人(包括他的配偶)的帳戶轉移了加密貨幣和美元,這些操作都起到了隱藏加密貨幣動向的效果。

其三,Elmaani採取了其他措施來隱瞞其收入,包括交易貴金屬等。

Elmaani一系列交易的後果導致PRL幾乎變得一文不值。當Exchange-1發現退出騙局時即停止了PRL的所有交易,並在兩週後將PRL從其交易所退市;該騙局導致投資者損失了大量資金。在發起退出騙局兩天后,Elmaani表示,他執行退出騙局的部分原因是「稅收非常令人討厭」。

2.2 檢方對Elmaani的指控

美國政府指控:2017年和2018年,被告Amir Elmaani獲得了數百萬美元的收入,包括從他創造的一種名為Pearl代幣的新型加密貨幣中獲得的收入,而且他幾乎沒有為所有這些收入納稅。美國政府的起訴書稱,埃爾馬尼透過各種手段逃避繳納這兩年的大部分所得稅,包括:

(a)在2017申報年度提交虛假所得稅申報表,未向國稅局申報大筆收入;

(b)2018年,利用被提名人接收其本人未報告的部分收入,並將該收入轉移給其本人;

(c)在2017年和2018年,透過使用假名經營業務和隱瞞真實身份,賺取其未報告的收入;

(d)在2017年和2018年,透過匿名實體和以他人名義擁有資產;

(e)透過2018年10月的一個加密貨幣退出騙局獲得更多未報告的收入,同時試圖掩蓋他在該騙局中的參與;以及,

(f)在2017年和2018年大量交易加密貨幣、現金和貴金屬交易,以掩蓋其未報告的收入。

2.3 Elmaani的抗辯

Elmaani並未否認自己實施了檢方列舉的若干行為,甚至承認自己知道具有納稅義務,但他仍然提出了三點抗辯。第一,Elmaani主張自己實施前述行為並不是為了逃稅,而只是為了逃避Pearl投資者、公司成員與Pearl社群成員的審查與追蹤。第二,Elmaani聲稱他並未收到Exchange-2寄來的稅單,因此自己並不清楚究竟需要繳納多少稅收,繼而也就無法納稅。第三,Elmaani提出自己在實施前述行為期間患有精神疾病(Insanity),因此自己並不具有逃稅的故意,更不是為了逃稅而採取相關行為。有趣的是,他對這一精神疾病的解釋是:在設置相關騙局後,他開始擔憂世界金融系統走向崩潰,因此他希望改造自己在獲利後購買的遊艇,從而在金融危機到來後為家庭提供經濟保障。

2.4 法院判決梳理

美國《稅法典(Internal Revenue Code,IRC)》第7201節(IRC§7201)規定了聯邦逃稅罪(The Federal Crime of Tax Evasion),該罪在美國屬於重罪,最高可以判處5年監禁併罰款10萬美元(公司犯此罪最高可以罰款50萬美元)。 Elmaani案的主審法官指出,檢方要證明Elmaani構成逃稅罪,應遵循United States v. Josephberg案的判例,[4]證明Elmaani的行為同時符合以下三大要件:(1)存在大量的稅務債務;(2)具有逃稅的故意;(3)採取了積極的行動。前文已述,Elmaani已經自認了要件(1)的成立,而儘管否認自己的逃稅故意,但是Elmaani仍然決定不對要件(2)提出異議。所以,案件的焦點最終落在了要件(3)之上,也即Elmaani是否採取了積極的逃稅行為,而這主要與Elmaani的第三點抗辯相關。

檢方以申請(motion)的形式對Elmaani的抗辯進行了反駁。檢方認為,心理健康證據應受到嚴格的限制,而Elmaani提出的精神疾病證據屬於“impermissible evidence that seeks to ‘excuse’ the crime”,即“尋求藉口的不被允許的證據”。理由在於,即便Elmaani確實存在著對金融危機、世界末日的臆想與恐懼,這種精神上的問題也不會與繳納所得稅相衝突,也即Elmaani可以同時具有這種精神疾病和逃稅的故意。檢方的反駁意見得到了法院的認可,而Elmaani的抗辯被法院排除在外。最終,法院認為並無證據或解釋能夠幫助Elmaani擺脫逃稅罪的指控,當然,這份草稿並未載明具體的審判結果,詳盡的說理與論證將留待正式的裁判文書發布後才能得到公佈。

總的來看,Elmaani案在審理過程中並不存在激烈的意見交鋒,也沒有難以決斷的理論難題,更沒有含混不清的案件事實,爭議焦點集中在傳統的犯罪要件判斷方面,並未直接體現出加密貨幣稅收犯罪的特徵與司法審判傾向。不過,考慮到Elmaani案發生於ICO熱潮初現頹勢之時,同時鮮見加密貨幣涉稅刑事案件,該案在美國乃至世界加密貨幣案例領域的確具有一定的前沿性與代表意義,後文盡可能地將從中挖掘所涉及的美國加密貨幣稅收制度,並進行適當的延伸分析。

3. 本案涉稅內容分析

3.1 美國加密貨幣稅制度

加密貨幣課稅的前提是明確加密貨幣的法律性質,對此,美國國內的不同組織與機構持有不同的觀點。例如,SEC認為加密貨幣屬於證券,美國商品期貨交易委員會(CFTC)則透過解釋加密貨幣衍生性商品的性質,將加密貨幣定性為商品,而IRS則將加密貨幣界定為財產。由於IRS是稅務主管機關,因此在加密貨幣稅收制度方面應以IRS的定性與規定為準。

美國加密貨幣稅收制度主要圍繞所得稅與資本利得稅展開,當然,廣義上講,資本利得稅也屬於所得稅之一種,只是往往因立法政策上的考量而得到單獨設立。 IRS早在2014年便在《投資者指南和規則》(Notice 2014-21)中規定了加密貨幣的計稅規則,要求對加密貨幣適用與財產相同的稅收制度。具體而言,購買和持有加密貨幣並不需要納稅;在所得稅方面,從空投(AirDrop)、去中心化金融借貸(DeFi)、挖礦中獲得加密貨幣,以及接收加密貨幣作為工資、報酬等都需要繳納所得稅,計算所得額時以公允市價為準;在資本利得稅方面,將加密貨幣兌換為法定貨幣、贈送加密貨幣、使用加密貨幣購買商品和服務、加密貨幣互換等都需要繳納資本利得稅,並在扣除成本的基礎上,視持有時間長短分別適用不同的稅率。[5]

不過,本案Elmaani的行為有特殊之處,因為他在出售Pearl代幣之前,還存在鑄造Pearl代幣的行為。對於出售代幣所得應繳納資本利得稅自不待言,而IRS對鑄造代幣的行為應否徵稅尚無定論。對此,有觀點認為,鑄造代幣與挖礦都是透過計算來創造新的數位資產,因此鑄造代幣所得同樣應納稅。本文認為,鑄造所得的代幣是否屬於應稅所得,應視其市場流動性而定,在缺乏流動性時,代幣的真實價值難以確定,自然無法確定所得,而Elmaani在代幣發行一段時間後違規鑄造的代幣,由於當時該代幣市場已經有一定的流動性,這些新鑄造的代幣的價值比較明確,屬於Elmaani的所得,應當納稅。

3.2 美國聯邦逃稅罪

前文已經述及美國聯邦逃稅罪的三項基本構成要件,這三項要件看似簡單,實際上在經過眾多司法判例的補充與完善之後,這三項要件有了比較豐富的內涵,其中的一些內容是本案法院的判決書草稿所未提及、但對於理解本案至關重要的。

要件(1)要求有大量(substantial)的稅務債務,也即納稅人實際繳納的稅收金額遠未達到應當繳納的。對此,有三點需要注意。第一,美國的所得稅納稅義務以年為單位,也即每年的納稅義務都是獨立的,如果納稅人在三個納稅年度裡都應有應稅所得並實施了逃稅行為,那麼該納稅人將被指控三項罪名而非一項,因此不得合併計算三年的逃稅金額。從這個角度講,Elmaani可能在2017年和2018年各觸犯一次聯邦逃稅罪。第二,聯邦逃稅罪的檢方(一般是美國聯邦政府)並不需要舉證證明被告的確切逃稅數額,因為對逃稅行為實施刑罰的目的不在於追回特定數目的稅款,而在於懲處偷逃稅款、違反稅制的行為。至於如何判斷一個不精確的數目屬於“大量”,美國判例法並未確立絕對的標準或使用特定的公式,而往往是由陪審團視具體情況決定這筆偷逃的稅款是否屬於“大量” 。[6]理解好這一點,也就能理解為何在前述的判決書草稿中,法官、檢方或Elmaani並未對稅款的數目進行調查或辯駁。第三,前文有提及,所得的來源並不影響其可稅性,且詐欺等非法所得同樣屬於所得稅的課稅範圍。[7]因此,無論SEC訴Elmaani證券詐欺一案的判決結果為何,Elmaani逃稅案都不會受到影響。

要件(2)要求被告具有實施逃稅行為的故意,而在如何判定「故意」方面也存在多項標準。首先,「好的動機」(good motive)不能為「故意」辯解,檢方也不必證明「故意」背後存在某種邪惡、消極的動機,「故意」只需要是自願(voluntary)、故意( intentional)地違反已知的法律義務即可。[8]其次,故意的無知也應被認定為故意。所謂故意的無知,是指納稅人明知自己不清楚相關的稅務規定,卻仍在這種無知狀態下進行報稅。不過,這一情況也有例外,在稅法本身規定不明、易有歧義的情況下,對法律的無知與誤解可以作為有效的辯護。[9]最後,意志能力的下降或喪失也可以成為有效的辯解,前提是這種意誌上的問題與犯罪行為存在直接聯繫,否則正如本案中檢方所主張的那樣,一些與納稅無關的精神疾病並不能作為免除逃稅罪的理由。

要件(3)要求有以逃稅為目的的正向行為,這類行為有兩大類表現形式:逃避評估與逃避付款,前者是指遺漏、少報所得或多報扣除額,後者是指在完成納稅評估後再隱匿財產以躲避稅收,而單純的不納稅行為並不屬於聯邦逃稅罪打擊的對象。 Elmaani採取的是逃避評估的行為,這也是最為常見的逃稅行為,而如果Elmaani在出售代幣後並未採取提交虛假納稅申報表、匿名經營與交易等行為,而只是拒不納稅,那麼其至多被處以IRC第2703節規定的故意不納稅的輕罪,而非聯邦逃稅罪這一重罪。

3.3 美國加密貨幣稅的申報要求

美國加密貨幣稅款沒有單獨的申報內容與申報程序,相關申報仍在所得稅與資本利得稅的框架下進行,不過IRS對加密貨幣稅款申報的要求日趨嚴格與精細,執法與監管力度也不斷增大,這表現直接與間接兩個角度。所謂直接的角度,是指IRS對加密貨幣交易者加強了稅收徵管力度。例如,自2020年起,IRS的1040稅務表格中開始包含「你是否在2021年期間透過收到、出售、發送、交易或以其他方式獲得任何虛擬貨幣的任何經濟利益?」這類問題。再如,IRS增加了相關預算,投入了更多人力、財力去改善對加密貨幣交易者的執法。又如,隨著2024年新規生效,在交易或經營中收到價值1萬美元以上加密貨幣的人具有向IRS報告的義務。從間接的角度來看,IRS主要是透過中心化交易所(CEX)等施壓來獲取涉稅資訊。由於在CEX註冊後必須完成KYC驗證才能進行交易,納稅人即使未主動填寫加密貨幣交易稅務信息,CEX在填報自己的年度稅務表格時,也會透過1099表格等間接向IRS提供用戶的加密貨幣交易情況。此外,IRS也已經在使用區塊鏈分析技術追蹤相關交易信息,如果相關地址與一些中心化交易所等進行過交互,那麼其持有人的信息與納稅情況可能也會被抓取。

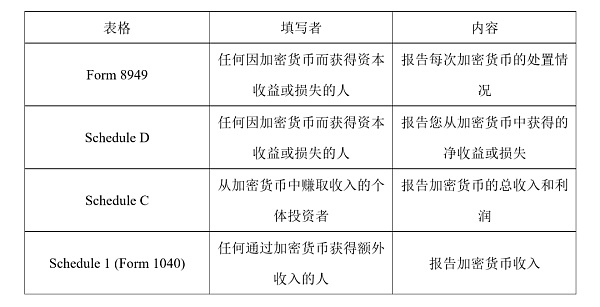

具體而言,在申報加密貨幣稅時,納稅人可能需要填寫以下表格:

此外,納稅人也可能從CEX收到1099-K、1099-MISC或1099-B表格,具體何種則視交易所而定。不過,1099-K並像上表所列舉的表格一樣被用於報告個人交易的稅收情況,而只是供IRS了解交易信息,1099-MISC和1099-B表格同樣如此。但是,這三種表格並不完全適合加密貨幣交易,因此IRS正計劃推出更符合加密貨幣交易實際的1099-DA表格。

4. 結語

與加密貨幣蓬勃、迅猛的發展圖景形成鮮明對比的,是相對滯後、欠缺的法律制度,特別是對於加密貨幣交易中的欺詐行為與稅收問題,包括美國在內的世界各國其實都尚未形成健全的規制方案。 Elmaani案既涉及證券民事欺詐,也涉及稅收刑事犯罪,前者損害廣大投資者的合法權益,後者則危害國家財政收入。本文聚焦於Elmaani案所涉及的美國聯邦逃稅罪,並分析逃稅罪構成要件的同時,對美國加密貨幣稅收體系及其具體申報要求進行了分析,但囿於加密貨幣領域的複雜性與稅收合規工作的專業性,本文只能擇其要點展開,至於加密貨幣交易徵稅的更多理論與實務問題,將留待日後另文探討。

[1] See Moore v. United States, 412 F2d 974, 978 (5th Cir. 1969). See also United States v. Wright, 798 Fed. Appx. 849, 857 (6th Cir. 2019).

[2] See IRS. (2023, October 31). Cryptocurrency founder “Bruno Block” sentenced to four years in prison. Retrieved February 4, 2024, from https://www.irs.gov/compliance/criminal-inurration/criminal-inurration/pt-pt-m-pt-criminal-inurration/criminal-inurration/criminald bruno-block-sentenced-to-four-years-in-prison.

[3] See UNITED STATES of America, v. Amir ELMAANI, 131 AFTR 2d 2023-1308 (20 Cr. 661(CM)).

[4] See United States v. Josephberg, 562 F.3d 478, 488 (2d Cir. 2009).

[5] 參見美國加密稅制度概覽| By TaxDAO | CoinTime. (nd). Cointime. https://cn.cointime.ai/news/mei-guo-jia-mi-shui-zhi-du-gai-lan-35353

[6] See United States v. Cunningham, 723 F2d 217, 230–231 (2d Cir. 1983), cert. denied, 466 US 951 (1984).

[7] See United States v. Stafoff, 260 US 477, 480 (1923). See also United States v. Mueller, 74 F3d 1152, 1155 (11th Cir. 1996).

[8] See United States v. Phipps, 595 F3d 243, 247 (5th Cir. 2010)

[9] See Connally v. General Construction Co., 269 US 385, 391 (1926); McBoyle v. US, 283 US 25, 27 (1931).